Новый налог на вклады: кому и в каких случаях его нужно платить

Содержание:

- Как рассчитывается налог

- Распределить между родственниками

- Сколько придется платить

- Может выбрать не вклад, а что-то еще?

- Рассчитывается ли налог на вклады для пенсионеров

- Вложиться в акции

- Как сэкономить

- Как найти вклады с выплатой процентов сразу после открытия

- Как работают вклады с выплатой процентов в начале срока

- Стоит ли использовать вклады с выплатой процентов в начале срока

- Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

- «Сидеть и чинить государю прибыли»

- Каким будет налог на вклады свыше 1 миллиона рублей для пенсионеров

- Комментарий эксперта

- Как рассчитывается размер налога на вклады

- Когда возникает доход по вкладу в банке

- Я открыл вклад в 2019 году на четыре года. Будет ли ФНС учитывать проценты, которые мне начислят до того, как я смогу снять эти деньги?

- На какой процент депозита рассчитывается налоговый платеж

- Облагаются ли налогом вклады физических лиц?

- Отмена налога на вклады для неработающих пенсионеров в 2021 году

- Ответы на популярные вопросы

- Новый налог на вклад от 1 миллиона рублей

- Как будет взиматься — порядок обложения процентного дохода

- Зачем Президент РФ объявил новый налог?

Как рассчитывается налог

Налог на рублевые вклады рассчитывается по формуле:

S=P*t/100, где

- S — сумма налогового платежа;

- P — прибыль, облагаемая налогом;

- t — ставка налогового сбора (30% для нерезидентов, 35% для резидентов).

В свою очередь, величина прибыли, облагаемая налоговым сбором, рассчитывается как:

P=W*(N-K-5)/100/365*n, где

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка;

- К — ставка рефинансирования;

- n — время хранения депозита, в днях.

Рассмотрим конкретный пример. Исходные данные:

- сумма вклада — 500 000 руб.;

- договор оформлен 1 марта на 3 месяца (92 дня);

- годовая ставка по вкладу — 13,5%;

- ставка рефинансирования — 8,4%;

- 1 апреля ставка рефинансирования снижена до 7,9%;

- вклад оформил резидент РФ.

Подставляем в приведенную формулу конкретные цифры:

P=500000х(13,5-7,9-5)/365/100х61=489,22

Таким образом, налог придется платить с суммы 489 руб. 22 коп. Конкретная величина платежа равна 171 руб. 23 коп. (489,22*35/100).

По валютным вкладам величина налога рассчитывается по формуле:

S=W*(N-9)/100/365*n*t/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — ставка по вкладу;

- n — время хранения депозита, в днях;

- t — ставка налога (30% для нерезидентов, 35% для резидентов).

Приведем пример расчета на конкретном примере:

- сумма вклада — 5000 $;

- годовая ставка — 9,5%;

- срок хранения — 90 дней;

- вкладчик — резидент РФ.

Вкладчику необходимо будет уплатить 0,04 $ (3000*(9,5-9,0)/365/100*90*13/100).

Налог по депозитам с драгоценными металлами рассчитывается по формуле:

S=W*N/100/365*n*13/100, где

- S — величина налога;

- W — сумма сбережений, размещенная на депозитном счете;

- N — годовая процентная ставка по вкладу;

- n — время хранения, в днях.

Распределить между родственниками

Подход похож на предыдущий — диверсификация. Но владельцы у счетов разные, соответственно, данные в налоговую придут по разным лицам и не объединятся.

Пока у нас не заработал закон об учёте доходов домохозяйств, поэтому при таком способе вложений налог не начислится.

Но тут надо просчитать каждый шаг.

- Если вклад оформлен на другое лицо, то деньги уже вам не принадлежат. Уверены, что доверяете сыну, тёте или сестре? Если же держатель вклада умрёт, то деньги можно будет получить только через наследство.

- В некоторых банках доход по крупным вкладам выше — возможно, разница в процентах нивелирует потери от уплаты налога.

Сколько придется платить

Если вы смогли открыть депозит в банке под высокий процент и попадаете под налогообложение, то придется платить не 13% — это стандартная ставка НДФЛ, а больше, в зависимости от того, являетесь вы налоговым резидентом или нет.

Налоговым резидентом считается тот человек, который провел на территории РФ более 183 дней, то есть это обычный житель России

Тот, кто в основном проживает за границей и жил в стране менее 183 дней считается нерезидентом, не важно, есть у него российское гражданство или нет

Если россиянин выезжал за границу на лечение или обучение, сроком меньше полугода, то эти дни не засчитываются при подсчете отнесения его к налоговому резиденту. Военнослужащие, проходящие службу за границей, а также сотрудники органов власти и органов местного самоуправления, командированные за границу, не зависимо от их времени нахождения в России считаются резидентами.

Налоговый резидент платит государству 35% от дохода по банковским вкладам, а нерезидент — 30%.

Может выбрать не вклад, а что-то еще?

Банковский вклад интересен в первую очередь неквалифицированным инвесторам – это предельно простой и защищенный инструмент накоплений. Все вклады суммой до 1,4 миллионов рублей гарантируются государством в лице АСВ, проценты понятны и прозрачны, часто можно снимать их ежемесячно или ежеквартально, а вклад – регулярно пополнять. Но при этом средние ставки по вкладам уже опустились ниже 4% годовых – то есть, вкладчик заработает даже меньше, чем инфляция (а с учетом налога его «минус» будет еще больше).

Поэтому выгоднее смотреть в сторону более сложных и доходных инструментов. Проблема лишь в том, что НДФЛ облагается уже практически все, что только можно:

- индивидуальный инвестиционный счет – при желании можно оформить ИИС второго типа, и полностью освободить полученный доход от НДФЛ, но почти всегда выгоднее оформить ИИС первого типа и получить вычет в сумме до 52 тысяч рублей в год (13% от внесенной на ИИС суммы). Правда, придется продержать там деньги минимум 3 года, а с полученного инвестиционного дохода уплатить налог;

- брокерские счета – то же самое, только без вычетов. С любого дохода придется уплатить налог;

- вложения в недвижимость – при продаже недвижимости раньше, чем через 5 лет, придется заплатить НДФЛ с разницы между ценами покупки и продажи;

- вложения в драгоценные металлы, облигации, акции и т.д. – доход точно так же облагается НДФЛ (причем оформить все это будет сложнее, а вычета с 1 миллиона не будет).

Так что для простого человека выбор не очень большой – открыть вклад, согласившись на низкую процентную ставку и НДФЛ, или открыть ИИС, но ждать 3 года (и если будет доход от инвестиций – то тоже заплатить НДФЛ).

Таковы последствия всеобщей цифровизации – теперь ФНС «знает» практически все и обо всех, и скрыть от налогов какой-либо официальный доход попросту не получится.

Рассчитывается ли налог на вклады для пенсионеров

Закон №102, который вызывает так много вопросов, был принят в апреле 2020 года. Согласно нормативному акту, уплачивать налог на доходы от вкладов должны все граждане без исключений. Независимо от возраста, независимо от источников дохода. Исключение составляют лишь вкладчики, которые получают со счетов «прибыль» в размере не более одного процента в течение календарного года. Речь идет о так называемых «зарплатных» картах: проценты по ним минимальны, поэтому законодатель решил налогом их не облагать.

Все остальные счета, хоть накопительные, хоть пенсионные, под действие закона попадают. Даже если основной массив накоплений и составляют пенсионные выплаты со стороны государства. Несмотря на то, что когда-то человек уже заплатил все виды сборов со своей заработной платы, а выйдя на заслуженный отдых, пользуется собственными же социальными накоплениями, государство считает их доходом гражданина. И если сумма процентов по доходу превышает установленный государством минимум, с нее нужно заплатить 13% НДФЛ.

pixabay.com  / Evgeny

Вложиться в акции

Этот вариант можно рассматривать, но надо понимать, что вклад — консервативный и надёжный инструмент. Обещал банк 5% годовых — столько и даст.

Инвестиционные инструменты — определённый риск. К тому же потребуются знания продуктов, законов рынка и т. д. Если это не пугает — можно открывать инвестиционный или брокерский счёт.

НДФЛ на доход от инвестиций тоже надо уплачивать, но по ИИС есть налоговые льготы, которые помогут сэкономить.

Напоследок напомним о датах уплаты налога. Доход вы получаете в 2021 году, а налог надо уплачивать в конце 2022 года, когда вклад и проценты по нему уже забылись.

Как сэкономить

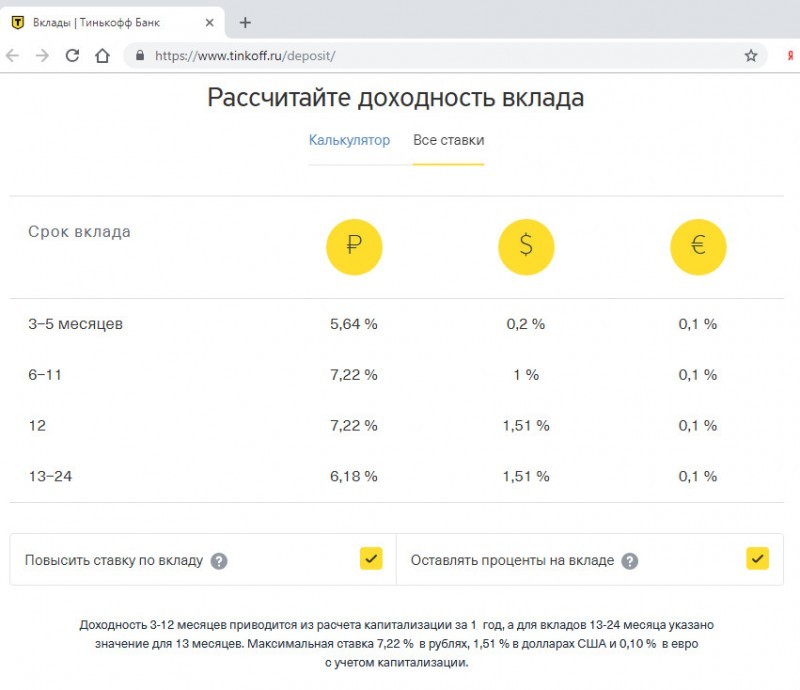

Некоторые банки запустили этой осенью вклады с выплатой процентов вперёд. Если открыть вклад до конца года и сразу получить доход авансом, то он не будет облагаться налогом.

Как найти вклады с выплатой процентов сразу после открытия

Зайдите на страницу калькулятора вкладов Сравни.ру. Введите сумму и срок вклада. Нажмите кнопку «Ещё условия». В графе «Выплата процентов» выберите «В начале срока».

По результатам поиска нашего калькулятора, среди банков из топ-100 по активам вклады с выплатой процентов в начале срока предлагают четыре кредитные организации.

|

№ |

Банк — название вклада |

Сумма |

Ставка |

Срок вклада |

|

1 |

300 000 ₽ — 10 000 000 ₽ |

3–7% (4,2% эффективная) |

366 дней |

|

|

2 |

От 50 000 ₽ |

3,87–4,51% |

91, 181, 367, 730 дней |

|

|

3 |

30 000 ₽ — 10 000 000 ₽ |

4,15–4,25% |

181, 270, 366 дней |

|

|

4 |

От 50 000 ₽ |

4–4,2% |

181, 365 дней |

Доходность таких вкладов зависит от срока размещения. Например, в банке «Открытие» 4,51% можно заработать при вложении денег на 181 день, а если разместить их на год, то 4,05%. При этом в «Газпромбанке» чем больше срок, тем выше процент: 4% на 181 день и 4,2% на 365 дней.

Как работают вклады с выплатой процентов в начале срока

Вклад открывается через интернет (для действующих клиентов) или в офисе банка. На счёте размещаются деньги. В тот же или следующий день банк начисляет проценты по вкладу за весь срок размещения. Доход прибавляется к сумме вклада или перечисляется на отдельный счет, например на карту (так работает вклад «Надёжный» от банка «Открытие»).

Если деньги переводятся на счёт вклада, то их нельзя получить до окончания срока действия депозита. Ни один из вкладов не имеет опции частичного снятия денег. При досрочном закрытии такого продукта начисленные проценты получить не получится. Банк пересчитает доходность по ставке «до востребования» (0,01%).

Если проценты по вкладу были переведены на отдельный счёт, то при досрочном расторжении договора банк вычтет уплаченные проценты из суммы вклада, а на остаток начислит доход по ставке «до востребования».

Стоит ли использовать вклады с выплатой процентов в начале срока

Открывать вклады с начислением процентов в начале срока не всегда выгодно. Если выбрать на калькуляторе Сравни.ру опцию получения процентов «В конце срока», то доходность таких предложений вырастет до 5,5% годовых. При вложении от 1 миллиона ₽ на срок от 1 года, скорее всего, возникнет налог, но заработать всё равно получится больше, чем на вкладе с процентами в начале.

Если в 2020 году положить 1 миллион ₽ на 1 год при условии сохранения ключевой ставки 4,25%

|

Вид вклада |

Доход |

Налог |

Доход за вычетом налога |

|

Вклад с доходом 4,5% и процентами в начале срока |

45 000 ₽ |

325 ₽ |

44 675 ₽ |

|

Вклад с доходом 5,5% и процентами в конце срока |

55 000 ₽ |

1625 ₽ |

53 375 ₽ |

В будущем всё будет зависеть от размера ключевой ставки ЦБ. Если она будет снижаться, то сумма налога станет расти и выгодность таких продуктов тоже.

При увеличении ключевой ставки есть шанс совсем не платить налог, если она станет выше доходности по вкладу. Но чаще всего ключевая ставка держится на уровне ниже, чем средняя ставка по вкладам.

«Сидеть и чинить государю прибыли»

Во времена правления Петра I казна оказалась в бедственном положении — слишком много денег требовалось на все задумки государя: флот, строительство Санкт-Петербурга, военные действия и прочее. Где взять деньги? Очевидно, что собрать с населения. Просто так не отнимешь, поэтому вводили налоги. Целый чиновничий отдел занимался тем, что придумывал новые подати. Это называлось «чинить государю прибыли».

Здесь будет город заложен. Добровольский Николай Флорианович. Фото: yandex. uz

За сотни лет в глобальном смысле мало что изменилось. Казна требует денег, из внешней торговли они не поступают, значит, население должно помочь. Сейчас бюджет испытывает повышенную нагрузку. Президент пообещал много социальных гарантий, от которых уже нельзя отказаться, доходы от нефти падают, всеобщий карантин из-за коронавируса требует денег от государства на поддержку бизнеса.

Новый налог хоть как-то восполнит пробел, а средства пойдут на помощь пострадавшим от коронавируса: оставшимся без работы, прибыли и шансов восстановить прежнюю жизнь в ближайшее время. Мысль ввести налог на доходность по вкладам не нова. Её уже озвучивал Михаил Мишустин. Президен её только оформил и ввёл нижнюю границу.

По предварительным подсчётам, бюджет получит более 100 миллиардов рублей. Выводы строятся на объёме вкладов свыше 1 млн рублей. По данным АСВ на 2020 год, их доля 55% — 31 трлн рублей. Президент говорит об 1% вкладчиков, имеющих на счетах миллион и более. Окуда такая цифра — пока не ясно. Невооружённым взглядом видно, что она занижена. 1 миллион — не такая большая сумма.

Миллион рублей — это немного. Фото: info67.ru

Сейчас налог на вклады и так есть, если его ставка превышает ключевую на 5 п. п. Удалось вложить деньги под 11% годовых? Заплати 35% от превышения. Но таких вкладов сейчас не сыскать, поэтому люди благополучно забыли о налоге.

Доход с инвестиций и без указа президента облагался налогом по ставке 13%. Ситуция точно такая же. НДФЛ удерживается только с дохода. Если инвестор продал акции по той же цене, что и купил или ниже, он ничегоне платит. НДФЛ с дивидендов вносит налоговый агент — компания, которая их выплачивает.

Каким будет налог на вклады свыше 1 миллиона рублей для пенсионеров

Налоговая ставка от размера вклада не зависит и составляет 13%. Она едина для всех. Но считается, что если на счету у человека пенсионного возраста лежит меньше одного миллиона, платить ему ничего не придется, а вот если больше — тогда нужно.

Это мнение ошибочно. Один миллион — это вовсе не предельная цифра, за которой начинается порог налогообложения. Государство не ограничивает ни минимальные, ни максимальные вклады. От миллиона рассчитывается необлагаемый минимум, который зависит еще и от ключевой ставки Центробанка за тот год, когда человеком и был получен доход.

Например, ключевая ставка Центробанка за 2020 год составляла 4,25%. Тогда необлагаемая сумма дохода со вклада рассчитывается так: 4,25% х 1 млн рублей. Получаем сумму в 42 500 рублей.

Если вкладчик в течение года получил доход свыше этой цифры, ему придется заплатить 13% от величины превышения. Например, общая сумма процентов по вкладу составила 60 тысяч, а необлагаемый минимум — 42 500 рублей. Налог рассчитают от разницы: 60 000 – 42 500 = 17 500 рублей. Величина налога составит 13% от этой суммы или 2275 рублей

И не важно, сколько денег было на счету: больше миллиона или меньше. Налоговая подсчитает, сколько человек заработал на своем вкладе от любой его суммы.

Комментарий эксперта

Налог на вклады прокомментировала Елена Корнилова, к.э.н, финансовый эксперт, преподаватель Финансового Университета при Правительстве РФ: «До принятия нового закона в РФ также действовала система налогообложения вкладов, однако на практике не работала, поскольку найти на рынке депозиты, превышающие на 5 пунктов ключевую ставку, нереально.

Принятие нового закона сильно усложнит жизнь консерваторам, которые привыкли хранить деньги только на банковских депозитах. На деле доход от них не покрывает даже реальный уровень инфляции, и единственным плюсом является безрисковость за счёт гарантий АСВ. Чем многие успешно пользовались, размещая вклады до 1,4 млн руб. в разных банках. Избежать налогообложения в новой реальности не получится, поскольку данные будут подаваться в налоговую, а та уже будет рассчитывать консолидированную величину депозитов каждого вкладчика.

Если с депозитами более-менее все понятно, то как будут определяться остатки по накопительным счетам, которые тоже попадают под действие закона, пока не ясно. Накопительный счёт колеблется и меняется постоянно, и от какой суммы нужно рассчитывать налоговую льготу, также не ясно.

При расчёте налога на вклады не будут учитываться два вида счетов: доходность которых не превышает 1% годовых и эскроу-счета (используются для покупки жилья).

Как рассчитывается размер налога на вклады

Величина НДФЛ по процентным доходам находится в прямой зависимости от нескольких факторов:

- размера капитала, помещенного на банковские счета;

- годовой процентной ставки, согласно конкретной программе;

- ставки рефинансирования, действующей в определенный временной промежуток.

Чтобы узнать сумму, причитающуюся к уплате по депозиту в отечественной валюте, нужно воспользоваться следующей формулой:

S = P * t / 100, в которой

S – объем налоговых отчислений;

P – размер прибыли;

t – налоговая ставка.

Для определения доходности капитала нужно применить формулу:

P = W * (N – K – 5) / 100 / 365 * n, где

W – капитал, хранящийся на депозитном счете;

N – годовой процент;

K – ставка рефинансирования;

n – длительность размещения средств, в днях.

На текущий момент к доходу резидентов применяется ставка в размере 35%. С нерезидентов РФ идет взыскание в размере 30%. Вклады в драгоценных металлах облагаются по-другому. Ставка по ним является фиксированной и составляет 13%.

Ситуация для примера

- Физическое лицо, зарегистрированное в Российской Федерации, и соблюдающее законы страны, 1 февраля открыло в банке депозитный счет в сумме 300 тыс. рублей.

- Договор оформлен на 6 месяцев, т. е. на 181 день.

- Ожидаемая доходность по вкладу – 13%.

- Ставка рефинансирования при подписании договора составляла 7,25, а с 1 апреля она была снижена до 6,25%. При расчете не учитывалась капитализация. В более сложных ситуациях применяется формула сложного процента.На заметку: на размер НДФЛ влияют такие условия, как пополнение депозита и колебания ставок.

- Величина прибыли рассчитывается следующим образом:

P = 300 000 (13,0 – 6,25 – 5) / 365 / 100 * 181 = 2603.42 руб. Именно эта сумма будет служить базой для налогообложения.

- S = 2 603,42 * 35 / 100 = 911,0 руб. Это налог на доход с процентов по депозитной операции, подлежащий уплате в бюджет.

Внимание: налогообложению подлежит не вся сумма процентного дохода, а разница между двумя значениями. Т

е. при утвержденной договором доходности в 14% и ставке рефинансирования в размере 4,25%, НДФЛ будет взиматься с разницы 9,75%.

НДФЛ по вкладам в иностранной валюте исчисляется по другой формуле.

Когда возникает доход по вкладу в банке

По статье 223 Налогового кодекса доход возникает в день его выплаты. В зависимости от условий на которых открыт банковский вклад дата получения дохода может различаться. Банки предлагают несколько вариантов начисления дохода. Сведем основные из них в таблицу:

| Условия выплаты процентов по договору банковского вклада (счета) | Дата получения дохода |

| Ежемесячно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежемесячно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежеквартально без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежеквартально с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежегодно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежегодно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| По окончании срока на который открыт вклад | День закрытия вклада и перечисления денег (в том числе процентов) на другой вклад или счет |

Важно учитывать, что если у вас открыт долгосрочный вклад, то налог нужно платить после начисления процентов по нему. Конечно при условии, то они превышают необлагаемую сумму

Поэтому под новый порядок налогообложения попали вклады, открытые до 2021 года, но закрытые 01.01.2021 или после этой даты.

Я открыл вклад в 2019 году на четыре года. Будет ли ФНС учитывать проценты, которые мне начислят до того, как я смогу снять эти деньги?

Все зависит от условий вашего договора.

По некоторым вкладам проценты начисляют один раз в конце срока действия депозита. В таком случае и доход будет учитываться только за тот год, когда вам их выплатят. То есть в 2021 году проценты не выплатят — а значит, и налог на них не начислят. Вы получите свои деньги только в 2023 году, когда срок вклада закончится, а в 2024 году ФНС учтет полученные проценты при расчете вашего дохода.

Бывают вклады с капитализацией — то есть проценты начисляют, но снять их вы не можете, они плюсуются к сумме вклада и затем на них тоже капают проценты. Эти промежуточные выплаты тоже будут считаться доходом за тот год, когда их начислили.

Например, в 2021 году вы откроете депозит на два года с капитализацией. Проценты, которые вам начислят и добавят к сумме депозита в 2021 году, посчитают вашим доходом за этот год, и ФНС учтет их при расчете налога, который надо будет уплатить в 2022 году. А те проценты, которые начислят в 2022 году, учтут для налога с уплатой в 2023 году.

По некоторым депозитам проценты выплачивают ежемесячно, ежеквартально или ежегодно — их можно снять со счета, не закрывая вклад. По таким вкладам сумма дохода будет поделена на несколько лет, и ФНС при расчете налога за год будет учитывать только тот доход, который вы получили за отчетный период.

На какой процент депозита рассчитывается налоговый платеж

С какой суммы вклада платится налоговый платеж? Налог платится с процентов по вкладам. В качестве базы для налогообложения приняты:

- для вкладов в рублях — превышение ключевой ставки (с 2014 года она приравнена к ставке рефинансирования) на 5 пунктов, т.е. с процентов от вкладов, превышающих сумму ставки рефинансирования и дополнительно 5% необходимо платить налогового сбора;

- для вкладов в валюте — превышение минимального порога на 9%;

- для депозита в драгоценных металлах — вся сумма прибыли, т.е. все доходы по банковскому депозиту являются налогооблагаемой базой, а не только превышение ключевой ставки на определенную величину, как при денежных вкладах.

Ставка рефинансирования — динамичный финансовый инструмент регулирования экономики страны. Зависит от уровня инфляции. Определяет процентную ставку по кредитам Центрального Банка страны для государственных и коммерческих банков, функционирующих на территории государства.

Как видно из НК РФ, наличие или отсутствие налогового сбора с процентов от вкладов определяется:

- величиной годовой ставки по вкладу, установленной банком при заключении депозитного договора;

- размером ключевой ставки.

Не влияют на величину платежа и его наличие или отсутствие:

- Сумма вклада. Независимо от того, 100 руб. на счету или 10,0 млн., начисление налога проводится от суммы прибыли, полученной от превышения процентной ставки. Даже если в конечном счете окажется, что к уплате 1 коп., налог должен быть уплачен.

- Срок хранения денежных средств в банке — положены ли деньги на месяц или год — налоговый сбор будет взиматься, если к тому есть основания;

- Наличие в договоре пункта о его пролонгации;

- Многократные операции по депозитному счету, включающие как пополнение средств, так и их вывод;

- Капитализируются ли или нет доходы по вкладам.

Облагаются ли налогом вклады физических лиц?

Вложения населения в депозитные инвестиции несколько снизились в сравнении с прошлыми годами. Однако отмечается увеличение желающих вложить свободные средства в другие варианты вкладов — паи, облигации и ценные активы. Ставки по ним более высокие, а перечень программ — огромен. Несмотря на жёсткую позицию Министерства Финансов РФ, настаивающего на необходимости введения общего налога на банковские вклады, в текущем календарном периоде никаких существенных изменений на этот счёт Правительством так и не принято. Все показатели и ставки заморожены на прошлогодних показателях.

Так нужно ли платить налог с вклада, и если да, то в каких конкретно случаях? Если максимальный доход от инвестирования выше установленного предела (а он на данный момент времени составляет 13,25%), то определённый процент в казну государства заплатить придётся. Если же доход ниже заявленной планки, вся прибыль пойдёт вкладчику.

Если верить экспертным оценкам специалистов в области экономики и финансов, то практически ни один отечественный банк не готов сегодня предложить своим клиентам ставку, способную побить отметку в 9%. На это есть свои объективные причины. Да и повышение этого показателя даже на пару пунктов чревато повышенными перечислениями в АСВ. Получается, что получить прибыль, большую, нежели указанные 13,25%, при базовой банковской ставке практически невозможно. Следовательно, такие доходы не будут облагаться процентными бюджетными отчислениями.

Отмена налога на вклады для неработающих пенсионеров в 2021 году

Законопроектом предлагается установить освобождение от обложения налогом вышеуказанных доходов, получаемых неработающими пенсионерами. Законодатель полагает, что такая налоговая льгота должна предоставляться социально-слабым группам населения, таким как неработающие пенсионеры, наряду с уже действующими льготами по освобождению от НДФЛ пенсий, госпособий, социальных выплат, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие. При этом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что такие доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по стране, установленного для пенсионеров на соответствующий год.

В принятом законе не учтены интересы социально слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме в том числе налоговых льгот, говорится в пояснительной записке. «В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по РФ, установленного для пенсионеров на соответствующий год», — указывают авторы законопроекта.

Проценты, выплаченные физическому лицу по валютным счетам, пересчитываются в рубли по официальному курсу Банка России на день фактического получения этого дохода. При этом изменение размера валютного вклада, вызванное курсовыми колебаниями, при расчете суммы НДФЛ не учитывается.

При расчете НДФЛ не учитывается доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых, а также процентные доходы по счетам эскроу.

Однако в принятом Федеральным законом № 102-ФЗ не учтены интересы социально-слабых групп населения, таких как неработающие пенсионеры, нуждающихся в поддержке в форме, в том числе, налоговых льгот.

Важно отметить, что российское налоговое законодательство отражает избранную любым социально-ориентированным государством политику по поддержке социально-слабых групп населения. В частности, статья 217 Налогового кодекса Российской Федерации (далее — НК РФ) освобождает от налогообложения такие доходы как пенсии, государственные пособия, социальные выплаты, включая выплаты на детей, стипендии, помощь ветеранам Великой отечественной войны и другие

Статьей 407 НК РФ предусмотрено освобождение от налога на имущество по одному объекту налогообложения определенного вида пенсионеров и лиц предпенсионного возраста. В условиях, когда прожиточный минимум пенсионера не соответствует фактическим потребностям взрослого человека (в 2021 году средний прожиточный минимум пенсионера в целом по России установлен 10 022 рублей), многие граждане стараются в период трудовой деятельности сделать накопления, которые позволят им не бедствовать в старости. Полтора миллиона рублей — это сумма, которую можно скопить за 25 лет, откладывая по 5 тысяч рублей в месяц. Учитывая, что в результате пенсионной реформы возраст выхода на пенсию по старости был повышен до 60 лет для женщин и 65 — для мужчин, чтобы скопить такую сумму потребуется потратить больше половины трудовой жизни. Если откладывать меньше 5 тысяч в месяц, то на накопление суммы в 1,5 миллиона может уйти вся активная в трудовом плане жизнь человека.

С выходом на пенсию неработающий пенсионер больше не имеет трудовых доходов и, как следствие, возможности продолжать создавать накопления. В этих условиях потеря даже трех тысяч рублей в год будет для него ощутимой.

В этой связи законопроектом предлагается освободить неработающих пенсионеров от уплаты НДФЛ с доходов в виде процентов по вкладам при условии, что указанные доходы не превышают за налоговый период двенадцатикратной величины прожиточного минимума в целом по Российской Федерации, установленного для пенсионеров на соответствующий год.

Ответы на популярные вопросы

Вопрос 1: Когда начнет действовать новые закон?

Ответ: с 1 января 2021 года, впервые необходимость уплаты возникает в 2022 году.

Вопрос 2: В какие сроки нужно будет платить подоходный налог с вкладов?

Ответ: НДФЛ с процентного дохода нужно будет заплатить впервые до 01.12.2022 включительно за 2021.

Вопрос 3: Кто будет считать налог?

Ответ: Расчет будет проводить налоговая на основе данных, предоставленных банком.

Вопрос 4: Будут ли суммировать все вклады для налога в разных банках?

Ответ: Да, будет считаться общая сумма выплаченных процентов физическому лицу по всем банковским депозитам в иностранной и российской валюте.

Вопрос 5: На какие вложений распространяется закон?

Ответ: На все банковские вклады общей суммой свыше 1 млн. руб., процент по которым превышает 1% годовых.

Вопрос 6: Будут ли облагаться налогом вклады пенсионеров свыше 1 миллиона рублей?

Ответ: В настоящее время обязанность по уплате накладывается на всех вкладчиков независимо от возраста. Нововведения вступают в силу с 2021 года, возможно до этого момента будут приняты какие-то льготы в отношении пенсионеров.

Вопрос 7: Как будут брать налог с вкладов свыше 1 миллиона?

Ответ: Расчет и начисление будет проводить ФНС на основе данных, предоставленных банками. Сумма к уплате будет указана в уведомлении, которые будут рассылаться налогоплательщикам. Порядок уплаты аналогичен существующему сегодня в отношении имущества, транспорта, земли.

Вопрос 8: Как избежать новой налоговой нагрузки?

Ответ: За 2020 года НДФЛ в отношении депозитов свыше миллиона взиматься не будет. Далее придется платить, если суммарная величина дохода превышает 1 миллион рублей. Разбивать вклады не имеет смысла, переводить их в иностранную валюту тоже не поможет, так как суммируются депозиты как в российской, так и в иностранной валюте. Поэтому при наличии вкладов указанного размера избежать налоговой обязанности не получится.

Новый налог на вклад от 1 миллиона рублей

Выплата, предложенная В. В. Путиным, будет взиматься с прибыли по депозитам и инвестициям в ценные бумаги на сумму, превышающую 1 000 000 рублей. Государственная Дума утвердила соответствующий закон. Данная мера начнет действовать только с 2021 года, а уведомления граждане получат лишь в 2022 году. Выплата не будет распространяться на средства, начисленные в текущем году по депозитам. Поэтому у граждан пока нет причин закрывать счета.

Важно! По словам Антона Силуанова, аналогичные правила будут действовать и в отношении валютных депозитов, однако сумма начислений по ним будет пересчитываться за каждый день в соответствии с официальным курсом.

При расчете налоговой базы будут учитываться все суммы, имеющиеся у гражданина в разных финансовых компаниях. Поэтому дробить счета не имеет смысла.

Введение новой выплаты позволит России привлечь в бюджет дополнительные средства. В России на сегодня существует порядка 6 млн вкладов физических лиц на сумму более 1 млн рублей. Суммарный объем средств на этих счетах составляет более половины всей суммы депозитов россиян. Однако назвать точные цифры пока не представляется возможным.

Как будет взиматься — порядок обложения процентного дохода

Налоговая ставка, которой будут облагаться вклады физических лиц (а точнее доходы в виде процентов по данным вложениям), равняется 13%.

Налоговая база, с которой будут рассчитываться новый налог, равняется величине превышения полученного за год процентного дохода от всех вкладов над величиной, равной произведению 1 миллиона и ключевой ставки Центробанка.

На основе этого заявления можно сформировать формулу, по которой будет рассчитывать и начисляться 13 % с вкладов и инвестиций.

Доход представляет собой проценты, полученные по банковским вложениям за налоговый период (год).

Ключевая ставка берется та, что действует на на начало расчетного года.

За 2020 год платить не нужно, а за 2021 год нужно будет провести расчет, исходя из размера ключевой ставка на 01.01.2021.

Если взять текущую ключ.ставка, равную 6%, то обложению подлежит доход в размере свыше 60 000 за год (1млн.*6%).

Если вкладчиком за год получено меньше, чем 1млн.*Ключ.ставка, то платить новый налог не придется.

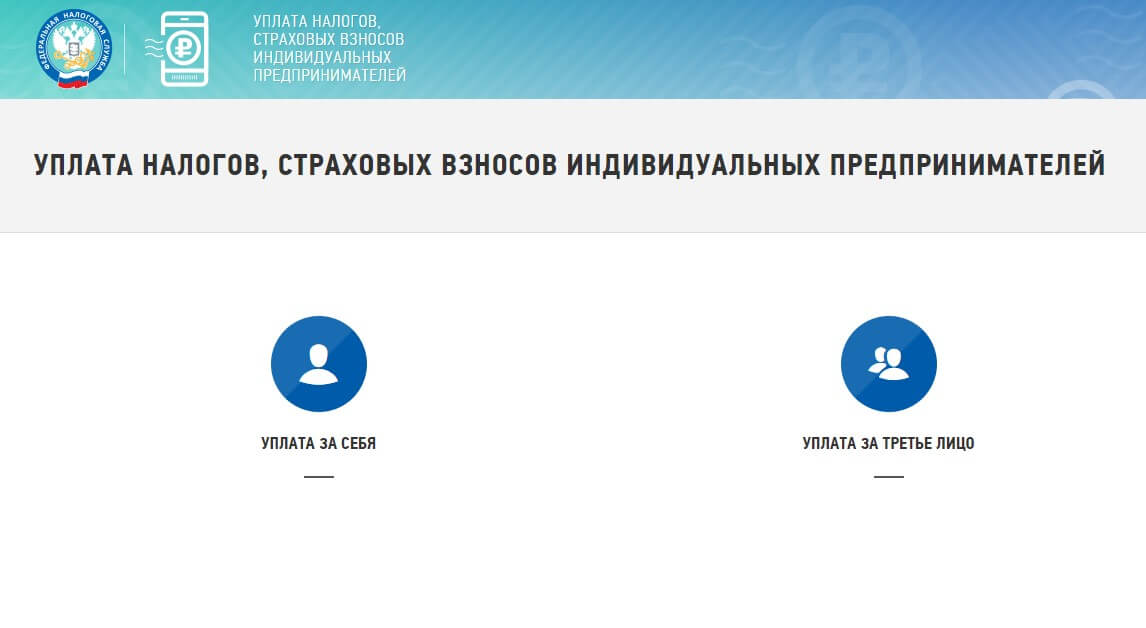

Считать и начислять НДФЛ с банковских вложений будет налоговый орган, вкладчику самому никаких действий предпринимать не нужно. Расчет проводится на основании информации, предоставленной банками. Сведения о выплаченных процентах каждому вкладчику физическому лицу за прошедший год банки должны подавать в срок до 1 февраля следующего года включительно. Например, данные за о выплаченных % за 2021 будут поданы в налоговый орган до 1 февраля 2022 года.

Уплата будет производиться на основании уведомления из налоговой.

То есть схема взимания подоходного налога с процентного дохода по вложениям в банках следующая:

- До 1 февраля года, следующего за расчетным, банк подает сведения о выплаченных процентах за прошлый год по каждому вкладчику.

- Налоговая проводит расчет налога и готовит налоговые уведомления для физических лиц.

- Уведомления направляются налогоплательщикам.

- Налогоплательщики физ.лица обязаны уплатить исчисленную сумму на основании уведомления в срок до 1 декабря года, следующего за расчетным.

Подача декларации 3-НДФЛ не требуется, так как НДФЛ с процентов по вкладам будет рассчитываться не самим налогоплательщиком, а ФНС.

То есть в целом, схема уплаты данного НДФЛ аналогична существующему сегодня порядку уплаты налога на транспорт, имущество, землю физических лиц, которые также уплачиваются гражданами на основании уведомления до 1 декабря следующего года за налоговым периодом.

Пример расчета

Рассмотрим пример, если бы закон вступил в силу не с 2021 года, а с 2020.

У физического лица остатки по вкладу в банке на конец 2020 года составляют 2 млн руб. (вложения под 5.5% годовых). За 2020 год начислен доход в виде процентов в размере 110 000 руб. (2000000*5.5%).

По итогам 2020 года вкладчику нужно заплатить налог по ставке 13 %.

Ключевая ставка на 01.01.2020 составит 6,25%.

Рассчитаем, сколько нужно заплатить вкладчику в 2021 году:

Налог = 13% * (110 000 — 1000000 * 6,25%) = 6 175 руб.

Нужно ли обязательно платить?

В 2020 году платить НДФЛ с процентных доходов по вкладам свыше 1 млн рублей не нужно. Также не нужно этого делать и в 2021 году.

Сейчас активно обсуждаются способы уйти от дополнительной налоговой нагрузки — дробить вклады, переводить их в иностранную валюту.

В настоящее время в 2020 году в этом нет никакого смысла. Во-первых, налог будет начисляться на суммарный доход по всем вкладам во всех банках. Во-вторых, вклады в иностранной валюте также учитываются при определении налоговой базы и подлежат переводу в рубли по курсу ЦБ на дату получения дохода. В-третьих, за 2020 году взиматься НДФЛ с вложений не будет, поэтому до конца текущего года точно можно не трогать свои депозиты и не бежать в срочном порядке снимать их с банковских счетов.

До конца года есть время спокойно подумать о дальнейшей тактике. Тем более в нестабильное время на фоне коронавируса ситуация может значительно меняться, так же как и принятые законы РФ.

Зачем Президент РФ объявил новый налог?

Конечно, первой реакцией вкладчиков в России было вопрос — почему вводят дополнительный налог и насколько выгодно теперь иметь банковские вклады в РФ?

Основная цель взимания данной налоговой суммы — это дополнительный источник для пополнения бюджета в России.

По оценкам Forbes подобный налог на крупные вложения позволит увеличить его на 113 млрд рублей, что очень важно в условиях надвигающегося кризиса на фоне распространения инфекции коронавируса. На самом деле это не новый налог, а уже существующий НДФЛ, взимаемый и ранее с различных видов доходов физических лиц

С 2021 года вводится дополнительный вид дохода, который также будет облагаться НДФЛ по ставке 13%

На самом деле это не новый налог, а уже существующий НДФЛ, взимаемый и ранее с различных видов доходов физических лиц. С 2021 года вводится дополнительный вид дохода, который также будет облагаться НДФЛ по ставке 13%.