Налоговые ставки ндс и условия их применения

Содержание:

- Разновидности налоговых ставок НДС

- Расчет НДС в 2020 году

- Когда повысят НДС до 20 процентов?

- Налог на добавленную стоимость к уплате

- Налоговые ставки при расчете НДС

- Включать ли в налоговую базу по НДС суммы штрафных санкций, предусмотренных в договоре

- Элементы НДС

- В каких случаях НДС с 1 января 2021 года составляет 10%

- Когда налоговая инспекция может отказать в применении льготной ставки НДС

- Виды НДС и его учет

- Как заполнить платежку по НДС 2019-2020 годов для юридических лиц (КБК и другие реквизиты)

- 0%

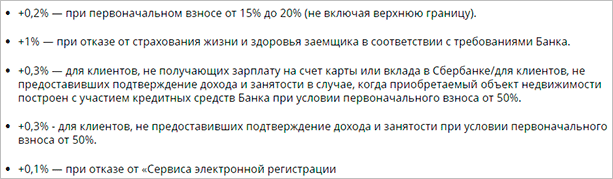

Разновидности налоговых ставок НДС

Налог НДС является наиболее сложным в налоговом законодательстве. Нормы, регулирующие эту сферу налогообложения, имеют некоторые неоднозначности и недосказанности, которые делают работу бухгалтеров сложнее и запутаннее.

Размер НДС зависит от вида реализованных товаров или предоставляемых услуг и регулируется государственными органами для каждого отдельного случая.

При расчетах используется два вида ставок НДС:

- Основные налоговые ставки (0%, 10%, 18%).

- Расчетные налоговые ставки(18/118, 10/110).

Основные ставки добавляются к стоимости предоставляемых товаров и услуг. Расчетные же помогают узнать, сколько НДС нужно заплатить в бюджет из суммы, которая уже включила в себя налог.

Основная ставка 0%

Если операция проходит при начислении Ставки НДС в 0%, то в документах она обозначается примечанием «без НДС». Такое налогообложение не является льготным и предоставляется налогоплательщику при выполнении необходимых условий и требует подтверждения определенными документами, а это:

- Копия установленного контракта с иностранной фирмой-контрагентом.

- Копия декларации, которая утверждена таможенными органами РФ и подтверждает экспортирование товаров.

- Ксерокопии документов, сопровождающих экспортируемый товар.

- Иные виды документов, детализированный перечень которых указан в статье 165 НК РФ.

Ставка НДС, процент которой равен нулю, является допустимой к применению в операциях, представленных в статье 164 НК РФ, к которым относятся:

- Экспортная продажа товаров за границу территории РФ.

- Реализация товаров и услуг посольствам и другим дипломатическим организациям.

- Хранение на речных складах и в портах экспортной продукции.

- Транзит электроэнергии в другие страны.

- Произведение международного уровня перевозок.

- Вывоз нефти и продуктов нефтепереработки.

- Реализация драгоценных изделий предприятиями, которые добывают драгоценные металлы из отходов или лома.

- Реализация товаров для космической отрасли.

Основная ставка 10%

Ставка НДС 10% называется пониженной и относится к строго обозначенному перечню видов коммерческой деятельности, которые представлены пунктом 2 статьи 164 НК РФ. Эти товары являются предметами первой необходимости. К ним относятся:

- Широко используемые продукты продовольствия (мясо, рыба, молочные продукты, яйца и др.)

- Лекарства и лекарственные вещества (лекарства, которые изготавливаются в аптеках, которые принимают участие в исследованиях).

- Детская продукция (трикотаж, детская обувь, детское питание, подгузники и др.)

- Газеты и журналы, а также книги образовательного и культурного смысла.

- Реализация племенных пород животных: лошадей, коров, свиней, овец, коз и др.

- Транспортировка пассажиров и грузов внутри страны с помощью самолетов.

Стоит обратить внимание на Постановления Правительства РФ, которые конкретизируют и уточняют эти списки, так как по отдельным параметрам товар может не войти ни в один из них, и НДС будет начисляться больше. Например, периодическое печатное издание, которое содержит 40% рекламных публикаций, считается уже рекламным изданием и облагается НДС, размер которого равен 18%. Например, периодическое печатное издание, которое содержит 40% рекламных публикаций, считается уже рекламным изданием и облагается НДС, размер которого равен 18%

Например, периодическое печатное издание, которое содержит 40% рекламных публикаций, считается уже рекламным изданием и облагается НДС, размер которого равен 18%.

Медицинские товары импортного и отечественного производства, чтобы получить НДС, процент которого равен 10, должны иметь регистрационное удостоверение в конкретных случаях. Если такового не имеется, или закончился его срок действия, то налогообложение будет выше.

Основная ставка 18%

Процент НДС размером 10% и 0% предоставляются ограниченному списку продукции. Если реализуемый вами товар или оказываемые услуги не входят в перечень наименований соответственного постановления, то НДС для вас 18%. Такому налогообложению подлежит подавляющее большинство товаров и услуг на всех уровнях их реализации. Эта ставка также касается и экспортных операций, которые в одном или нескольких пунктах не подходят под «гребенку» без НДС-ных. Такому же обложению налогом на добавленную стоимость подлежат операции при нехватке документов или документа, чтобы пройти в другой разряд.

Также обзор налоговых ставок смотрите в этом видео:

https://youtube.com/watch?v=KjABTXxFDP8

Расчет НДС в 2020 году

Налог на добавленную стоимость рассчитывается по следующей формуле:

НДС от реализации

НДС от реализации – сумма налога, исчисленная продавцом при продаже товара (работ, услуг) покупателю (по счету-фактуре с выделенной суммой НДС), отражаемая в налоговой декларации.

При продаже своего товара продавец в счету–фактуре, помимо основной стоимости товара, указывает сумму НДС, подлежащую уплате.

То есть при оплате товара (выполнении работ, оказании услуг) продавец получает на руки доход от продажи своего товара (выполнении работы или оказании услуг) + НДС.

Данная сумма НДС и называется НДС от реализации.

НДС от реализации рассчитывается по следующей формуле: Налоговая база х Налоговая ставка

Налоговая база

База по НДС — это стоимость товаров (работ и услуг) с учетом акцизов (если реализуются подакцизные товары), но без учета НДС. Налоговая база определяется на ту дату, которая наступила первой:

- На день оплаты товаров (работ, услуг);

- На день частичной оплаты в счет будущих поставок товара (выполнении работ или оказании услуг);

- На дату передачи товаров (работ или услуг).

Налоговая ставка

В 2020 году действуют три основные ставки НДС:

- 0% — при реализации товара, вывезенного с территории РФ в порядке экспорта, а также товара, помещенного под таможенную процедуру свободной таможенной зоны, в отношении услуг по международной перевозке и ряда иных операций, поименованных в п. 1 ст. 164 НК РФ;

- 10% — при продаже, указанных в п. 2 ст. 164 НК РФ (по перечню, утвержденном Правительством РФ): печатных изделий, продовольственных товаров, товаров для детей, медицинских товаров, племенного скота, услуг по воздушным и ж/д перевозкам внутри страны;

- 20% — по иным операциям, не подпадающим под обложение ставками 0% и 10%.

Примечание: при получении авансов (предоплаты), а также в некоторых иных случаях, налоговая база определяется по расчетным ставкам: 10/110 и 20/120.

Пример расчета НДС от реализации

ООО «Ромашка» реализовало материалы на сумму 600 тыс. руб. (в том числе НДС – 20%: 100 тыс. руб.) Сумма НДС от реализации составит 100 тыс. руб.

Налоговый вычет («входной» НДС)

Сумма НДС, исчисленная при приобретении товаров, называется налоговым вычетом или «входным» НДС. На данную сумму уменьшается НДС от реализации и если «входной» НДС больше НДС от реализации разница подлежит возмещению из бюджета (НДС к возмещению).

Например, было продано товаров на общую сумму 120 тыс. руб. (в том числе НДС от реализации — 20 тыс. руб.), а приобретено на сумму 240 тыс. руб. (в том числе налоговый вычет — 40 тыс. руб.). Итого сумма НДС к возмещению составит 20 тыс. руб. (40 тыс. руб. – 20 тыс. руб.).

НДС к восстановлению

НДС к восстановлению – это сумма налога, которая должна быть исчислена и включена в налоговую декларацию в определенных случаях.

Например, вы приобрели товар и заявили вычет по нему. Затем решили перейти на один из спецрежимов. На момент перехода на специальный режим, определенная часть товара осталась нереализованной.

Так как вычет по НДС был заявлен, а товар не реализован его необходимо восстановить. Связано это с тем, что с момента перехода на специальный налоговый режим плательщиком по НДС вы являться не будете.

Примечание: случаи, когда НДС подлежит восстановлению, указаны в п. 3 ст. 170 НК РФ.

Когда повысят НДС до 20 процентов?

В России повышение НДС только в следующем году: начнется оно с 1 первого января 2019 года. И скорей всего, понижения этого процента ожидать не следует. Что это значит? Все товары и услуги будут облагаться налогом в 20%. Оплата за последний квартал 2018 года будет осуществляться в 2019 году, но суммы будут рассчитываться по теперешней ставке. Следовательно, и цены также вырастут. Поднимется стоимость абсолютно всего: цен на продукты, продовольственные, бытовые и хозяйственные товары, коммунальные услуги, а кроме этого на бензин, проезд и другие повседневные вещи.

Загрузка …

Каковы же последствия подобного решения правительства? НДС, как известно, входит в стоимость продукта или услуги. Бизнесу налог приходится уплачивать на всех этапах перепродажи, а вот конечный потребитель (то есть физическое лицо) платит полную сумму налоговой ставки. Это отображается в чеке.

Введение 20% ставки приведет к тому, что стоимость товаров и услуг вырастет минимум на 2 процента. Скорее всего, сумма будет даже большей: перепродажу и уплату налога на каждом этапе реализации продуктов никто не отменяет.

Также ожидается и повышение инфляции. К другим неблагоприятным изменениям относят:

- 1. Увеличение налоговой нагрузки на владельцев бизнеса. Большинство из них отдадут предпочтение серым схемам выплаты заработной платы;

- 2. Снижение размеров бюджетов в регионах. Ожидается, что налог на прибыль собирать будет сложнее;

- 3. Усложнение развития отечественного производства. С большим количеством проблем столкнуться обладатели малого и среднего бизнеса. Меньше всего повышение налоговой ставки коснется добывающих отраслей;

- 4. Скачек цен на все группы товаров. НДС закладывается в розничную стоимость, нагрузка по оплате упадет на плечи конечных потребителей.

Повышение НДС в России – весьма рискованный шаг. С одной стороны, благодаря этому решению бюджет государства будет пополняться минимум на 600 млрд. руб. в год. С другой же стороны, граждан ждет повышение цен продукты питания, бытовую технику и даже недвижимости. На фоне недостаточного заработка россиян это приведет к обострению финансового кризиса в стране, ведь экономика РФ все еще нестабильна, а темпы улучшения основных показателей слишком низки.

Для расчета НДС 20% введите в онлайн калькулятор нужную Вам сумму

+ Начислить

— Выделить

| Сумма без НДС: | ₽ |

|---|---|

| НДС 20%: | ₽ |

| Сумма с НДС: | ₽ |

Сумма НДС прописью:

Налог на добавленную стоимость к уплате

В случае если НДС, исчисленный от реализации, превышает налоговый вычет, сумма налога подлежит уплате в бюджет.

Налог уплачивается по окончании каждого квартала до 25 числа каждого из трех месяцев, следующих за прошедшим периодом, равными долями.

Например, по декларации за 2 квартал 2020 года НДС к уплате равен 90 тыс. руб. Налог нужно будет уплатить до:

- 25 июля – 30 тыс. руб.(1/3);

- 25 августа – 30 тыс. руб. (1/3);

- 25 сентября – 30 тыс. руб. (1/3).

Примечание: налог может быть уплачен и в первый месяц после окончания квартала полной суммой. Главное — до 25 числа первого за прошедшим кварталом месяца уплатить не менее 1/3 суммы налога, иначе по данному сроку уплаты образуется просрочка.

Примечание: в случае если вы не являетесь плательщиком НДС, но вами был выставлен счет-фактура с выделенной суммой НДС, налог нужно будет уплатить в полной сумме в течение 25 дней после окончания квартала.

Налоговые ставки при расчете НДС

Для того чтобы определить размер применяемого НДС налога, достаточно стоимость товара без НДС умножить на применяемую налоговую ставку (0%, 10% и 18%).

К примеру, если товар стоимостью 15 000руб. без НДС будет облагаться по ставке 18%, то сумма налога составит 15000 * 18% = 2 700 руб.

Расчетные ставки по НДС, размер которых составляет 10/110 и 18/118 соответственно (п. 4. ст. 164 НК РФ) применяются при:

- получении авансовых платежей;

- предварительной поставке товаров;

- определении расчетной суммы по НДС, которую необходимо перечислить в бюджет.

Таким образом, чтобы определить сумму НДС к оплате, необходимо:

- сумму полученного аванса, к примеру, за молоко в размере 50 000руб.. умножить на 10%, а после полученный результат поделить на 110%: 50 000 * 10/110 = 4545,45руб.;

- То есть это сумма НДС к оплате без учета уменьшений на входящий НДС. Получается, что сумма товара без НДС составит: 50 000 – 4 545,45 = 45 454,55руб.;

- Теперь можно себя перепроверить: 45 454,55 * 10% = 4 545,45руб. – сумма НДС к оплате.

Аналогичную операцию проведем с расчетной ставкой 18/118 на примере реализации объекта недвижимости на сумму 132 578,44 руб.

- Сумма НДС к оплате (без учета входного НДС) составит: 132578,44 * 18/118 = 20223,83 руб.

- Стоимость реализованного объекта недвижимости без учета НДС: 132578,44 – 20223,83 = 112354,61 руб.

- 112354,61 * 18% = 20223,83 руб. – сумма НДС к оплате.

Итак, размер применяемой ставки НДС четко регламентирован Налоговым кодексом РФ, что позволяет, обосновано и четко произвести регулирующую функцию в системе налогообложения реализуемых товаров и услуг.

Включать ли в налоговую базу по НДС суммы штрафных санкций, предусмотренных в договоре

При заключении договоров очень часто в них закладываются условия, которые стимулируют стороны выполнять свои обязательства. К ним относятся различные штрафы, пени за просрочку, неустойки.

Если покупатель задерживает оплату, организация-продавец на основании условий договора может начислить пени (обычно они считаются в процентах и основываются на ставке рефинансирования). Как следствие, задолженность покупателя увеличивается, а у продавца появляется дополнительный доход.

Включать ли его в базу НДС, читайте в статье «Пени за просрочку платежа облагаем НДС: в каких случаях?».

Если покупатель нарушил условия договора, с него взимается штраф или он выплачивает неустойку

Для корректного формирования налоговой базы в этом случае обратите внимание на статьи:

- «Облагаются ли НДС хозяйственные штрафы?»;

- «Неустойка — мера ответственности не облагается НДС»;

- «Штраф за нарушение договора не увеличит базу по НДС»;

- «Облагать ли НДС компенсацию за расторжение договора до срока?».

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

В каких случаях НДС с 1 января 2021 года составляет 10%

- привязкой к деятельности определенных видов, в большинстве своем предусматривающих при ее ведении пересечение границ России — для ставки 0%;

- предоставлением льготных условий обложения налогом по ряду товаров и некоторых услуг — для ставки 10%.

Ставку 20% надлежит использовать во всех прочих ситуациях, если они не требуют применения расчетной ставки (производной от 10% или 20%), при которой налог вычисляется от суммы, включающей в себя его величину (п. 4 ст. 164 НК РФ).

В каких же случаях действует НДС 10 процентов? По состоянию на 01.01.2021 НДС 10% относится (п. 2 ст. 164):

- к ряду продовольственных товаров, в том числе:

- к живым скоту и птице;

- получаемому от них мясу и продукции, изготовленной с использованием этого мяса (кроме деликатесов);

- продуктам, возникающим в процессе жизнедеятельности скота и птицы (молоку, яйцам) и создаваемой на их основе продукции;

- маслу растительному, за исключением пальмового масла, которое с 01.10.2019 облагается НДС по ставке 20% (закон от 02.08.2019 № 268-ФЗ);

- маргарину и жирам специального назначения;

- сахару и соли;

- хлебу, крупам, муке, макаронным изделиям;

- живой рыбе и морепродуктам (кроме деликатесов) и создаваемой из них продукции;

- продуктам, производимым для детей и диабетиков;

- овощам, включая картофель;

- с 01.10.2019 — фруктам и ягодам, включая виноград (закон от 02.08.2019 № 268-ФЗ);

В применении ставки 10% к фруктам и ягодам есть некоторые нюансы. Читайте о них в Обзоре от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

- товарам, предназначаемым для детей:

- к трикотажным изделиям;

- одежде швейного производства (кроме изделий из натуральной кожи и натурального меха, за исключением овчины и кролика);

- обуви (кроме спортивной);

- кроватям, матрацам, коляскам, подгузникам;

- игрушкам и пластилину;

- канцтоварам, предназначенным для обучения и развития;

- лекарствам и изделиям медицинского назначения (кроме освобождаемых от налога);

О том, как облагается НДС реализация медицинского оборудования и медикаментов, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

перевозкам, осуществляемым по воздуху внутри России (кроме облагаемых по ставке 0%).

По видам (применительно к кодам этих видов) приведенные в этом списке товары конкретизируются в постановлениях Правительства РФ:

- от 31.12.2004 № 908 — в отношении продтоваров и товаров для детей;

- от 15.09.2008 № 688 — по медицинским товарам;

- от 23.01.2003 № 41 — в отношении печатной продукции.

Поэтому для поиска ответа на вопрос: «На какие товары применяется НДС 10 процентов в 2021 году?» — следует обращаться не только к действующей редакции НК РФ, но и к актуальным редакциям этих постановлений, имея при этом в виду, что текст первого из документов (постановления № 908) в течение года дважды обновлялся.

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%

При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

Виды НДС и его учет

НДС входящий

Входящим НДС принято называть НДС, оплачиваемый при покупке товаров у поставщиков. Обычно сумма НДС выделяется в отдельной строке счета-фактуры поставщика. У покупателя этот НДС отражается по Дт 19 счета — Кт 60.

Для принятия к вычету такого НДС, существует несколько условий:

- Наличие правильно оформленного счета-фактуры;

- Приобретенные товары, услуги приняты к учету;

- Применение купленного товара в облагаемых НДС операциях.

При соблюдении всех этих условий и других, если речь идет об операциях с нерезидентами, организация вправе принять к вычету входящий НДС. Собственно вычет показывается проводкой Дт 68 — Кт 19.

Получите 267 видеоуроков по 1С бесплатно:

Организация имеет право показать НДС к вычету не в том квартале, в котором производилась операция. Законодательством определено, что перенос вычета может быть произведен до истечения 3 лет с момента самой операции.

НДС исходящий

Исходящий НДС, или начисленный, представляет собой сумму НДС, включаемого в сумму реализации продукции, и предназначенного для перечисления в бюджет. То есть, для продавца сумма указанного в СФ НДС — сумма налога, который необходимо восстановить, а для покупателя та же сумма — возможность вычета налога при соблюдении оговоренных законом условий.

Проводка по начислению НДС: Дт 90 или 91 субсчет НДС — Кт 68.

Фактически, НДС начисленный попадает в книгу продаж сразу же, в периоде совершения операции. Возможны случаи, когда покупателю вследствие какой-то ошибки при совершении операции не были своевременно выставлены акт и счет-фактура, и обнаруживается это только после закрытия периода. В этом случае документы выписываются датой периода, в котором была обнаружена ошибка, счет-фактура регистрируется в дополнительном листе книги продаж периода, в котором фактически производилась операция. Разумеется, это влечет за собой уточнение декларации по НДС за прошлый период.

НДС с авансов

НДС с авансов выданных вычисляется по формуле:

Сумма реализации *18/118 = НДС

НДС, начисленный с выданных авансов, отражается в книге продаж проводкой Дт 76 -авансы — Кт 68. По мере закрытия авансов покупателей, начисленный ранее НДС отражается к вычету уже в книге покупок, проводка Дт 68 — Кт76 -авансы.

НДС с авансов, выданных поставщику, в периоде его перечисления отражается в книге покупок, проводка Дт 68 — Кт 76 — авансы выданные. После закрытия аванса, то есть, когда товар или услуга получены, организация обязана восстановить этот аванс в книге продаж, Дт 76 — авансы выданные — Кт 68.

Раздельный учет НДС

Раздельный учет НДС необходим, если в организации вместе с облагаемыми налогом операциями применяются необлагаемые.

Раздельный учет входящего НДС применяется для отдельного учета сумм налога, возникающих в облагаемых и необлагаемых операциях, и позволяет брать к вычету только ту часть налога, которая относится к облагаемым операциям. При отсутствии раздельного учета в случае наличия необлагаемых НДС операций, организация не имеет права ни принять входящий НДС к вычету, ни принять его в расходы при вычислении налога на прибыль.

Основной задачей раздельного учета является определение суммы НДС, относящейся к облагаемым операциям. Оставшуюся часть входящего НДС нужно будет включить в стоимость приобретенных ТМЦ или отнести на расходы.

Сумма налога, подлежащего вычету, пропорциональна выручке от облагаемых операций. Доля облагаемой выручки вычисляется по формуле:

Рассмотрим пример расчета доли входящего НДС при раздельном учете.

Сумма выручки ООО «Фортуна» за 1 кв. 2016г. — 13 200 000 руб., без учета НДС, в том числе:

- От облагаемых операций — 9 600 000 руб., без НДС, что составляет 73 % от общей суммы выручки;

- От необлагаемых операций — 3 600 000 руб., без НДС, или 27 %;

- Сумма входящего НДС составила 305 000 руб.

Вычислим сумму НДС, подлежащего вычету: 305 000 * 73 % = 222 650 руб.

Соответственно, доля входящего НДС, включенного в стоимость приобретенных товаров (услуг) составила:

305 000 * 27 % = 82 350 руб.

НДС к уплате в бюджет

Сумма налога к уплате вычисляется по формуле:

Начисленный НДС — суммы, отражаемые в книге продаж, НДС к вычету — соответственно, в книге покупок.

При этом не стоит забывать о существовании ограничения доли вычета НДС. Во избежание проблем с налоговиками, стоит соблюдать ограничение по безопасной доле вычета:

В 2016г. для Московского региона эта доля составляла примерно 89 %.

Как заполнить платежку по НДС 2019-2020 годов для юридических лиц (КБК и другие реквизиты)

Важными реквизитами при уплате НДС 2019-2020 годов, как и прежде, являются:

- налоговый период;

- назначение платежа;

- КБК.

Налоговый период указывается согласно периоду предоставляемой налоговой декларации. В назначении платежа это период необходимо продублировать и указать, что осуществляется оплата 1/3 НДС.

КБК является также неотъемлемым реквизитом, неверное указание которого может привести к необходимости уточнения платежа. В соответствии с классификатором кодов КБК НДС для компаний и ИП одинаковый (приказ Минфина РФ от 16.12.2014 № 150н):

Кроме того, указанный в платежном поручении КБК должен соответствовать коду, проставленному в налоговой декларации.

Более подробно о применяемых КБК при перечислении НДС рассказывается здесь и здесь.

О применении действующей формы декларации по НДС читайте в статье «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

0%

Нулевая ставка НДС уплачивается в отношении товаров, а также работ и услуг, непосредственно связанных с ведением космической деятельности и деятельности по добыче и транспортировке драгоценных металлов.

В том числе распространяется освобождение от обязанностей по уплате НДС при экспорте драгоценностей. Для подтверждения право на уплату нулевого НДС в таком случае должны быть предоставлены соответствующие документы, в число которых входят:

- копия соответствующего договора или заключенного контракта на реализацию указанного вида продукции покупателю, находящемуся за пределами территории РФ;

- подтверждение факта осуществленного вывоза посредством таможенной декларации или документов транспортировки или грузосопровождения. В документе в обязательном порядке должна стоять отметка об осуществленном вывозе и дата такового.

Указанные в списке документы должны быть предоставлены в органы Налоговой службы в срок до полугода (180 дней) с момента факта вывоза.

В ином случае НДС уплачивается в полном размере, то есть в размере 18% от стоимости товара.

Налоговая декларация должна быть заполнена согласно утвержденной полномочным органом типовой форме.

Оплату НДС с полученных авансов регулирует подпункт 2 пункта 1 статьи 167 Налогового кодекса Российской Федерации. При поступлении авансового платежа в качестве налоговой базы стоит рассматривать именно сумму аванса, а не общую стоимость товара или услуги, в отношении которой была произведена проводка.

Использование земель не по целевому назначению грозит штрафом.

Как получить землю инвалиду второй группы? Пошаговая инструкция есть здесь.

Как правильно заполнить нулевую декларацию по земельному налогу? Узнайте об этом, прочитав нашу статью.