Условия и ставки по жилищным кредитам: возможно ли оформить беспроцентную ипотеку пенсионерам?

Содержание:

- Банки

- Подробнее про возрастные ограничения

- Требования к заемщикам

- Особенности ипотеки для пенсионеров

- Сбербанк

- Требования к недвижимости

- Какое жилье купить?

- Отделения и филиалы банков, предоставляющих услугу в Люберцах

- Условия от государства

- Ипотека пенсионерам

- Требования банков к кандидатам

- Требования к возрасту по специальным программам

- Условия получения ипотеки пенсионерам

- Как получить ипотечный кредит без первоначального взноса?

- Отделения и филиалы банков, предоставляющих услугу в Сочи

- Заключение

Банки

В этой таблицы представлены банки, где можно взять ипотечный кредит для пенсионеров и их условия:

| Банк | Предельный возраст, лет | Первый взнос, от % | Ставка, от % | Кредитует неработающих пенсионеров | Примечание |

|---|---|---|---|---|---|

| Сбербанк | 75 | 15 | 10 | да | возможно снижение ставки за счет электронной регистрации сделки и при участии в программе субсидирования со стороны застройщика |

| Транскапиталбанк | 75 | 5 | 11,75 | да | На период стройки ставка +1%, чем выше первый взнос, тем ниже ставка |

| Акбарс банк | 70 | 10 | 10,5 | нет | Чем выше первый взнос, тем меньше ставка |

| Совкомбанк | 85 | 10 | 10,9 | да | дополнительно пенсионерам оформляется обязательно страховка на первый год около 2% |

Подробнее про возрастные ограничения

Включение определенных возрастных ограничений в перечень требований к клиенту при ипотечном кредитовании вполне логичен, так как платежеспособность заемщика и возможность возврата полученных от банка средств в значительной степени зависят от его возраста. Наиболее благоприятной категорией для заключения длительных кредитных договоров считаются люди в возрастном интервале от 30 до 40-45 лет.

Очевидно, что более молодые клиенты редко обладают достаточным для беспроблемного обслуживания кредита уровнем и стабильностью дохода. Еще более сложно рассчитывать на получение ипотеки людям пенсионного и предпенсионного возраста. Это также логично с экономической точки зрения, учитывая невысокий уровень пенсий, сложившийся в стране, а также небольшой уровень средней продолжительности жизни пожилых россиян.

Требования к заемщикам

- Гражданство РФ.

- Хорошая кредитная история.

- Доход, позволяющий вносить ежемесячную плату по кредиту. Ипотечный взнос не должен превышать 45% от дохода заемщика.

Сбербанк охотно оформляет займы для работающих пенсионеров, в особенности для зарплатных клиентов банка. Но ипотека может быть доступна и для неработающего клиента на пенсии, получающего иной доход.

Справка. Неработающий заемщик проходит более тщательную проверку платежеспособности, кредит может быть выдан также с привлечением поручителей и включением дополнительного залогового имущества.

- До какого возраста можно взять ипотеку? Верхняя граница — 75 лет. На самом деле клиенту должно быть меньше лет, так как 75 лет — это максимально допустимый возраст на момент погашения займа.

Особенности ипотеки для пенсионеров

Ипотека на покупку квартиры, коттеджа, комнаты или участка под строительство людям пенсионного возраста предполагает изучения таких моментов:

- дополнительные источники доходов за исключением пенсионных выплат;

- скоринг супруги (супруга) при оформлении займа пожилой парой;

- наличие залогового имущества для увеличения лимита кредитования неработающим пенсионерам или гражданам с низкой пенсией.

Приобретаемое жилье служит обеспечением по кредиту, если имеющаяся собственность не была предоставлена в залог. Также в обязательных условиях страхования жизни, здоровья – пенсионеры являются рискованными потребителями в силу возраста и возможных болезней.

Важно! Максимальная сумма ипотеки рассчитывается по доходным данных семьи пенсионеров, включая официальное трудоустройство после выхода на заслуженных отдых. Например, работающий клиент со стабильным заработком 6-70 тыс.руб

получит до 5-7 млн руб., получающий исключительно пенсию до 1 млн руб.

Заявителями на ипотеку для покупки квартиры могут быть:

- работающие и неработающие пенсионеры по возрасту;

- военные граждане пенсионного возраста, находящиеся на пенсии или работающие официально;

- пенсионеры, получающие пенсионные выплаты в связи с инвалидностью, досрочным выходом на пенсию и не достигшие официального предела.

Интересно: работающие военные пенсионеры имеют повышенные шансы на одобрение увеличенного лимита ипотеки за счет двойного дохода и относительно молодого возраста.

Сбербанк

Почти половина всех выданных ипотечных займов приходится на Сбербанк. Они работают с программами для категорий заемщиков, которые имеют разный возраст, доход, государственные льготы и пр. Пенсионеры не остаются за бортом и тоже могут получить деньги на покупку жилья на первичном или вторичном рынке.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Для новостройки:

- минимальная сумма – 300 тыс. рублей;

- первоначальная сумма – 15 %;

- срок – до 30 лет;

- базовая ставка – 10,2 %.

Минимальные проценты будут у тех, кто получает зарплату через Сбербанк, застраховал свое здоровье и воспользовался услугами электронной регистрации.

Для тех, кто выбрал квартиру у аккредитованного застройщика, с которым Сбербанк заключил договор, ставка будет еще ниже. Первые 7 лет – 8,2 %, потом до 12 лет – 8,7 %. Свыше – уже обычная ставка.

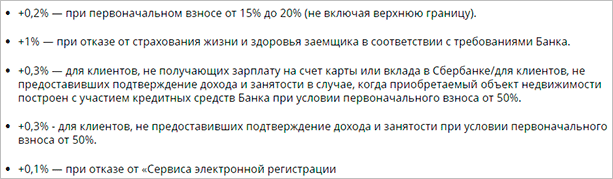

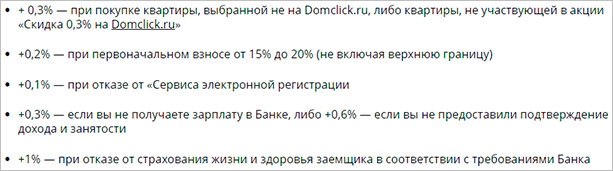

К перечисленным базовым процентам идут надбавки:

Для вторичного жилья:

- минимальная сумма – 300 тыс. рублей;

- первоначальная сумма – 15 %;

- срок – до 30 лет;

- базовая ставка – 10,1 %.

Надбавки касаются отказа от страхования и электронной регистрации, не подтверждения дохода и занятости. Если квартиру клиент выбрал на сервисе ДомКлик, то это уменьшит проценты на 0,3.

Пенсионеры – особая категория заемщиков. С одной стороны, возраст поджимает, с другой, не всегда есть документы, подтверждающие стаж и текущую занятость. В Сбербанке верхнее ограничение по возрасту составляет 75 лет, т. е. до наступления этого юбилея кредит надо погасить.

Если пенсионер не представил документы, подтверждающие доход и занятость (например, неработающие), то вместо 75 лет ипотеку придется погасить до 65. Указанное требование распространяется и на созаемщиков. Кроме этого, минимальная первоначальная сумма с 15 % увеличивается до 50 %.

Работающие граждане обычно подтверждают доход справкой по форме 2-НДФЛ. В случае отсутствия постоянной занятости, но при наличии других видов дохода можно заполнить справку по форме банка. В ней учитываются разные виды заработка. Например, сдача недвижимости в аренду, дивиденды по ценным бумагам и пр.

К сделке можно привлечь до 3 созаемщиков (супруг/супруга, дети, братья/сестры). Их суммарный доход приведет к увеличению потенциальной суммы займа. А если кто-то из них является участником зарплатного проекта, то и к снижению процентной ставки.

Требования к недвижимости

Рассмотрим подробно типы доступной пенсионерам недвижимости и требования Сбербанка к ней.

Квартира в новостройке

Важно! Квартира приобретается у застройщика из числа аккредитованных банком компаний. Это значит, что строящийся дом будет соответствовать всем требованиям

Возможна подача заявки через менеджера строительной компании.

Вторичное жилье

- Фундамент дома каменный, кирпичный или железобетонный.

- Железобетонные перекрытия.

- Этажность не меньше 6 этажей.

- Здание не должно быть старше 30 лет.

- Наличие отдельной кухни, отдельного санузла.

- Наличие всех коммуникаций: электричества, водопровода.

- Отсутствие обременений на право собственности.

- Целостность всех элементов помещений.

Отсутствие пожароопасных перегородок в квартире.

Строительство дома

Сбербанк предлагает пенсионерам кредит на строительство частного дома. Требования к дому при этом следующие:

- разрешение на строительство;

- правоустанавливающие документы на участок;

- соглашение с подрядчиками на проведение строительных работ;

- расположение дома не далее 50 км от отделения банка;

- расположение в жилом секторе;

- наличие подъездных дорог;

- каменный, железобетонный фундамент;

- в дом должны быть проведены все необходимые коммуникации: отопление, газ, вода, электричество.

Загородная недвижимость

На заметку. Кредитование дачной недвижимости относительно новая услуга, воспользоваться которой могут и пенсионеры.

Особенность ее в том, что сама по себе дача не является ликвидным имуществом, поэтому банк предъявляет жесткие требования:

- обязателен кадастровый паспорт;

- подъездные дороги, удобство расположения;

- хорошее состояние постройки;

- бетонный, кирпичный или каменный фундамент;

- наличие электричества, воды.

Какое жилье купить?

Выбор недвижимости, которую могут взять пенсионеры практически не ограничивается банками. А некоторые из ипотечных предложений могут быть интересны именно людям пожилого возраста.

Квартиры – самый востребованный тип недвижимости, которую можно приобрести в кредит.

Пенсионеру доступны к покупке:

- квартиры на вторичном рынке жилья;

- квартиры в новостройках;

- квартиры в строящихся домах.

Условия ипотеки пенсионерам не отличаются от стандартных за исключением сокращения срока погашения долга. Полное погашение должно быть совершено до исполнения клиенту 75 лет.

Купить квартиру в строящемся доме можно только у застройщика, аккредитованного банком.

Разрешается ли брать на приобретение частного дома?

Возможна также покупка частного дома. Основное требование банка к данному типу недвижимости – наличие права собственности на земельный участок под домом.

Под строительство

Многие люди после выхода на заслуженный отдых мечтают перебраться из городской квартиры в частный дом. Осуществить эту идею можно с помощью кредита на индивидуальное строительство. Важным моментом будет соблюдение необходимых условий:

- право собственности на участок под строительство;

- наличие соглашения с строительной организацией;

- проектная и сметная документация на будущий дом;

- разрешение на строительство.

Загородная недвижимость

Возможность приобрести дачу в ипотеку может быть интересна многим пенсионерам. Это относительно новое направление кредитования. Правда, купить можно только строение, соответствующее некоторым требованиям:

- пожарная безопасность сооружения;

- удобные подъездные пути;

- право собственности на участок;

- наличие необходимых коммуникаций: электричество, вода.

Гараж

Пенсионер может купить гараж в ипотеку. Оформляется эта покупка обычно на условиях стандартной ипотечной программы банка.

Можно сделать вывод о том, что в настоящее время пенсионеры имеют равные условия с остальными категориями граждан при получении жилищных займов. При рассмотрении кандидатуры заемщика банк руководствуется не социальным статусом или возрастом, а его платежеспособностью.

Отделения и филиалы банков, предоставляющих услугу в Люберцах

-

- Операционный офис «Октябрьский проспект»

- Люберцы, мкр. Городок А, улица Смирновская, 16

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—19:00

-

- Мини-офис № 092

- Люберцы, мкр. Городок А, улица Побратимов, 7

- Время работы:

- Пн.—Вс.: 10:00—22:00

-

- Операционная касса № 21—03

- Люберцы, мкр. Городок А, Новорязанское шоссе, 1

- +7 495 786-26-26

- Время работы:

- Пн.—Вс.: 08:00—21:30

-

- Дополнительный офис Люберцы

- Люберцы, мкр. Городок А, Октябрьский проспект, 49

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница c 09-00 до 19-30 (без перерыва) суббота c 09-00 до 15-00 (без перерыва)

-

- Дополнительный офис «Люберецкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Люберцы, улица Кирова, 3

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00, технический перерыв в кассе: 14.15-15.00Сб.: 10:00—17:00, технический перерыв в кассе: 13.00-13.45

Условия от государства

Пенсионеры могут рассчитывать на помощь со стороны государства.

Справка! Государство, после рассмотрения заявки, может принять решение об отказе в предоставлении дополнительных субсидий, если условия не будут соблюдены.

Условия для такого обращения стандартные и включают в себя следующие пункты:

- наличие пенсионного возраста;

- гражданство РФ;

- справка из пенсионного фонда о наличии пенсионных начислений.

Для получения помощи от государства, нужно:

- Обратиться в орган местной администрации.

- Проконсультироваться по возможности получения льготы.

- Узнать о документах, нужных для подачи в администрацию.

- Подготовка документов и предоставление их в специальный орган.

Помимо этого, потребуется специальное заявление. После подачи документов, комиссия будет рассматривать каждый случай в отдельности. Как правило, рассмотрение занимает не менее одного месяца.

Ипотека пенсионерам

Основным достоинством ипотеки для пенсионеров является пониженная ставка, определяемая кредитными учреждениями к основному долгу.

Кроме того, залог недвижимости банками выдается на довольно продолжительный срок. В банках действует множество программ, позволяющих получить необходимую сумму займа.

Это же относится к загородной недвижимости, программы кредитования которой становятся популярными у пенсионеров.

АИЖК ввело новую схему выдачи заемных средств на покупку недвижимости.

Согласно такой схеме возможно получение ипотеки непосредственно от застройщика, минуя банк.

Однако к застройщикам предъявляются определенные требования.

Застройщик предоставляет требующиеся документы в агентство, проводящее проверку платежеспособности потенциального заемщика, и которое затем принимает решение о выдаче кредита.

В случае одобрения агентство перечисляет денежные средства прямо застройщику.

Такую схему планируют ввести и в другие программы, реализуемые агентством, в том числе социальные.

Без первоначального взноса

В отдельных случаях пенсионеры могут взять ипотеку без оплаты первоначального взноса.

Это возможно, если заемщик пенсионного возраста предоставит в качестве обеспечения уже имеющуюся в его собственности недвижимость.

Для военных

Военным пенсионерам, которые имеют высокий размер пенсии, банки могут охотно выдавать ипотечные займы.

Чтобы обеспечить военнослужащих собственным жильем, государство приняло программу, которая называется «военная ипотека».

Такая система стала наиболее важной мерой государственной поддержки лиц, служащих в вооруженных силах РФ. Порядок участия в накопительно-ипотечной системе закреплен в приказе министерства обороны РФ, принятом 28.02.2013г

под номером 166

Порядок участия в накопительно-ипотечной системе закреплен в приказе министерства обороны РФ, принятом 28.02.2013г. под номером 166.

Данным нормативным актом очерчен перечень лиц, которые имеют право на получение бесплатного жилья.

В приказе регулируется процедура предоставления жилья, права и ответственность военнослужащих.

Кредитование бывших военных для покупки жилья значительно выгоднее, так как жилплощадь покупается за счет государственных средств из бюджета.

По семейной программе

В некоторых программах имеются ипотечные программы, которые действуют на семью заемщика.

Принимая решение по заявке, банки учитывают совокупный доход на семью, включающий в себя доходы всех членов семьи.

Пенсионеры в этом случае имеют право привлекать поручителей, которыми могут являться дети или внуки заемщика.

Следует учитывать, что в качестве созаемщика может выступать и третье лицо, т.е. не родственник заемщика. То есть ограничений относительно созаемщиков банками не предусмотрено.

Основным требованием банков является платежеспособность граждан, которые принимают на себя солидарные обязательства по долгам клиента.

Работающим и неработающим пенсионерам

Некоторые граждане работают, несмотря на достижение пенсионного возраста.

Они не планируют завершать свою трудовую деятельность.

Банки готовы предоставить ипотечный кредит в отношении таких категорий граждан.

Но в отношении неработающих пенсионеров, не имеющих дополнительных источников дохода, ситуация обратная.

Неработающие пенсионеры, живущие только на одну пенсию, не могут себе позволит погашать ипотеку. Зачастую, размер их пенсии не позволит банку одобрить заявку такого гражданина.

Далеко не каждый банк предоставит займ в отношении заранее неплатежеспособного заемщика.

В настоящее время получить ипотечный кредит неработающим пенсионерам получится лишь в Сбербанке на стандартных условиях.

От заемщика потребуется подтверждение размера пенсии с помощью выписки из Пенсионного Фонда России.

Покупаемый за счет кредитных средств объект недвижимости передается в залог банку.

Кроме того, для пенсионера потребуется обязательное привлечение созаемщика.

Требования банков к кандидатам

Стандартные требования банковских организаций таковы:

- гражданская принадлежность к Российской Федерации;

- временная/постоянная прописка в России;

- источник средств к существованию. Дохода должно быть достаточно, чтобы ежемесячно оплачивать ипотечный займ. При этом у клиента должны оставаться деньги на необходимые расходы. Если сотрудник банка установит, что доходов клиента хватит лишь на ежемесячные платежи, россиянин получит отказ.

Равно как и остальным клиентам, пожилым людям для подачи заявки на ипотеку потребуется подготовить такие бумаги:

- паспорт россиянина с пропиской (лучше всего по месту жительства, потому что регистрация по месту пребывания устроит не любую финансовую компанию);

- справка о составе семьи;

- справка с информацией о ежемесячных доходах;

- бумаги, касающиеся дополнительного залога;

- бумаги, касающиеся покупаемой в ипотеку недвижимости;

- документы созаемщиков (если привлекаются).

На низкую процентную ставку может рассчитывать россиянин, который:

-

владеет недвижимым имуществом, которое возможно использовать в качестве залога по ипотечному кредиту;

- способен привлечь пару молодых созаемщиков со стабильным доходом;

- располагает неплохим доходом; может принести бумаги, подтверждающие это;

- располагает отличной КИ;

- оформляет кредит на маленькую сумму либо на короткий период.

Банковские организации с большей охотой предоставляют ипотечные займы семейным парам. Обусловлено это тем, что доход у 2 людей всегда будет выше, чем у одного, даже если в семье имеются дети. У пожилых людей обычно нет лиц на иждивении, которые не достигли 18 лет. Следовательно, семейные пары способы ежемесячно погашать займ за счет части собственных доходов.

Минусы

- необходимость оплачивать работу оценщика;

- необходимость вносить плату за создание и обслуживание счета;

- огромные переплаты при просрочках.

Пенсионеры, как и все остальные, берут ипотеку, чтобы улучшить условия проживания. Ипотека может быть предоставлена на покупку квартиры, возводимого коттеджа, дачного домика.

Важно! Важно! Для получения займа требуется соответствовать определенным условиям, которые устанавливаются банком (возраст, регистрация, зарплата).

Требования к возрасту по специальным программам

Помимо стандартного договора ипотечного кредита, ведущие банки страны участвуют в различных государственных программах, предлагая более выгодные условия кредитования определенным категориям заемщиков. Некоторые из них также связаны с дополнительными возрастными ограничениями.

Молодая семья

Ключевое требование для участия в госпрограмме поддержки молодой семьи – это возраст супругов, который не должен превышать 35 лет.

Военная ипотека

Более 10 лет активно реализуется еще одна государственная ипотечная программа, направленная на улучшение жилищных условий для военнослужащих. К ее участникам также предъявляется возрастное ограничение. Оно заключается в том, что полученный ипотечный займ должен быть выплачен военнослужащим до наступления 45 лет и выхода на пенсию. Именно с учетом этого параметра и рассчитываются условия оформляемой военной ипотеки.

Ипотека для пенсионеров

В настоящее время специальные программы ипотечного кредитования крупными банками не осуществляются. Однако, многие из них, например, Сбербанк, предоставляет для этой категории заемщиков упрощенные условия получения обычной ипотеки.

В результате, вышедшие на пенсию люди не теряют возможность улучшить свои жилищные условий при помощи этого популярного и востребованного банковского продукта.

Другие специальные программы

Высокий уровень конкуренции вынуждает российские банки постоянно разрабатывать новые ипотечные программы. Некоторые из них напрямую адресуются определенным возрастным категориям заемщиков, например, студентам, многодетным молодым семьям и т.д. Конкретные условия и установленные ограничения по возрасту определяются при этом самим банком.

Условия получения ипотеки пенсионерам

В каждом конкретно взятом случае нет никакой гарантии в том, что банк одобрит заявку на ипотеку для пенсионера, даже если он практикует сотрудничество с данной категорией граждан. Должны быть выполнены определенные требования.

Вот перечень параметров, которые важны для кредитно-финансовых организаций:

- Наличие российского гражданства. Это обязательное требование для пожилых неработающих граждан практически в любом банке. При этом, к примеру, ВТБ-банк (и некоторые другие) оформляет ипотечные кредиты иностранным гражданам, но только не пенсионерам.

- Возраст заемщика. Редко, но всё же бывает, что ограничения введены относительно возраста клиента даже на момент обращения в банк за ипотекой. Чаще это касается лишь момента полного расчета с учреждением. Заявку в Сбербанк, например, могут подавать лица, чей возраст не превысит 75 лет к дате полной выплаты долга. И даже эта цифра может быть уменьшена, если справки о доходах не были включены в пакет документов.

- Трудоустройство клиента. Есть банки, которые предоставляют ипотеку только работающим пенсионерам. Это связано с тем, что полученные в долг довольно значительные денежные средства невозможно возвращать, не имея существенного ежемесячного дохода, особенно если размер пенсии невелик. Однако если сумма займа небольшая, а у обратившегося пожилого человека есть созаемщик (обычно это супруг), то банки одобряют заявки и неработающих клиентов.

- Прописка. Если регистрации нет, то о кредитовании не может быть и речи. Большая часть финансовых учреждений требуют постоянную прописку. Но для многих крупных банков постоянной регистрации в регионе присутствия и временной в регионе проживания вполне достаточно для выдачи ипотечного кредита. Прописка в регионе оформления может и не понадобиться.

- Размер имеющегося дохода. Требования к наличию дохода могут быть разными, смотря какую сумму вы хотите получить, на какой срок и под какой процент. Существует ограничение: выплата за месяц не должна превышать 40-60 % от общего дохода. Это касается не только клиента, обратившегося за ипотекой для пенсионеров, но и созаемщиков (либо поручителей), если таковые привлечены к оформлению сделки.

Как получить ипотечный кредит без первоначального взноса?

Скажем сразу – в рамках стандартных условий взять дом в кредит без первоначального взноса никак не получится, но – есть обходные пути и варианты:

Как видите, есть немало вариантов, как взять кредит на квартиру без первоначального взноса. Какой из них выгоднее и как лучше реализовать схему – расскажем далее.

Вариант 1: Оформляем потребительский кредит

Связка потребительского кредита и ипотеки – наиболее распространенная схема получения кредит на недвижимость без первоначального взноса. Фактически, вы оформляете 2 кредита – потребительский (на первый взнос) и ипотеку, и платите 2 ежемесячных взноса.

Что ж, иметь 2 кредита одновременно никто не запрещает, если вашей заработной платы хватает для погашения всех обязательств и не превышен допустимый процент кредитной нагрузки!

Кредитная нагрузка = не более 50% от заработной платы!

Например: ваша зарплата 50000 рублей. Ипотечный взнос 20000. Допустимая кредитная нагрузка – половина зарплаты, то есть 25000, соответственно есть свободный лимит нагрузки в 5000 рублей, который можно израсходовать на погашение потребительского займа на стартовый взнос.

Важно: соблюдение очередности оформления! Сначала – ипотека!

Итак, схема ясна, но остаются вопросы: что оформлять раньше – ипотеку или потреб кредит? В первую очередь, вам необходимо получить одобрение по ипотеке! Потому что: банк будет тщательно оценивать все имеющиеся обязательства, и наличие потребительского кредита может стать поводом для отказа. И вообще – к чему вам потреб кредит, если ипотеку могут и не одобрить?

На нашем сервисе вы сможете подать заявку на любой вид кредитования в онлайн режиме!

Вариант 2: Залоговый кредит вместо ипотеки

Если у вас в собственности есть иная недвижимость, вы можете получить кредит на покупку дома в банке без первоначального взноса – под залог другой квартиры/дома.

Схема имеет нюанс в виде стоимости имеющейся и приобретаемой недвижимости. Например, под квартиру стоимостью 2 млн. рублей, банк предоставит ссуду максимум на 1,5-1,6 млн.

Вариант 3: Материнский капитал в первый взнос

Ряд госбанков, вовлеченных в программу предоставления ипотечных кредитов с применением материнского капитала, готовы принять сертификат в качестве первоначального взноса. Самый распространенный пример – Сбербанк, ВТБ.

Вариант 4: Социальная ипотека

Для определенных категорий граждан доступно ипотечное кредитование без первоначального взноса, но для участия в такой программе придется приложить немало усилий. Военным необходимо несколько лет отчислять часть доходов в НИС, нуждающимся семьям – доказывать свою нужду, получать статус «малоимущей семьи», подходить под все условия. Не будем останавливаться на этом пункте подробно, поскольку он предполагает слишком длительную «подготовку» к получению ипотеки без первого взноса.

Вариант 5: Акции от банков и застройщиков

Из специальной подборки нашего сервиса вы сможете узнать — какие банки дают ипотечный кредит без первоначального взноса. Подробности акции следует изучить внимательно! Они ограничены определенными жилыми объектами!

Банки, выдающие ипотечные кредиты без первоначального взноса, сотрудничают с застройщиками, которым интересна срочная реализация квартир в новых жилых комплексах. Застройщики сами компенсируют банку возможные риски по схеме «откат».

Возможен подвох: обязательно сравните цену на квартиру в комплексе «в кредит без первого взноса» и «в ипотеку» — эти 2 суммы могут отличаться как раз на величину отката.

Вариант 6: Завышение цены

Принцип данной схемы состоит в получении отчета об оценке по завышенной стоимости. К примеру, вы находите квартиру в престижном районе, но без ремонта, которую хозяин продает по сниженной цене. Вы договариваетесь с продавцом на схему завышения стоимости. Которая предполагает написание 2 расписок:

- О том, что вы передали продавцу первый взнос наличными;

- О том, что продавец вернул вам первый взнос (это подстраховка для продавца).

Остается передать в банк расписку продавца и получить кредит на реальную стоимость квартиры. Схема нелегальная, но используется повсеместно

Важно в этом случае найти квартиру по низкой цене и договориться с оценщиками.

Вариант 7: Кредит на недострой (от застройщика)

На сегодняшний день этот способ доживает последние дни: слишком много заёмщиков стали жертвами обстоятельств и лишь единицы готовы вкладываться в недостроенные объекты. Мы не рекомендуем рисковать, доверяя своё будущее неизвестности – лучше собственность в руках, чем на бумаге.

Отделения и филиалы банков, предоставляющих услугу в Сочи

-

- Операционный офис «Улица Конституции»

- Сочи, улица Конституции СССР, 18

- Время работы:

- Пн.-Чт.: 09:30—17:30Пт.: 09:30—16:15

-

- Операционный офис «Адлер»

- Сочи, мкр. Адлер, улица Ульянова, 80

- +7 862 241-01-38, +7 862 241-01-42

- Время работы:

- Пн.-Пт.: 08:00—17:00

-

- Дополнительный офис «Сочинский»

- Сочи, мкр. Центральный, улица Горького, 26

- +7 862 290-26-80

- Время работы:

- Пн.-Чт.: 09:00—17:45Пт.: 09:00—16:30

-

- ОО «На Горького» в г. Сочи

- Краснодарский край, Сочи, микрорайон Центральный, улица Горького, 75

- Время работы:

- не обслуживаются

-

- Мини-офис № 089

- Краснодарский край, Сочи, микрорайон Адлер, Демократическая улица

- +7 989 834-58-51

- Время работы:

- Пн.—Пт.: 09:00—18:00Сб.: 10:00—17:00

Заключение

Мы рассмотрели 6 банков, которые подняли вверх ограничение по возрасту ипотечного заемщика. Если, например, человек получает пенсию с 50 лет, но продолжает работать, то у него потенциально есть 15 – 20 лет для погашения кредита. С другой стороны, 70 и 75 лет – серьезный возраст, поэтому надо очень серьезно оценить свои возможности: не только финансовые, но и физические. Страхование жизни и здоровья, наверное, будет хорошей рекомендацией.

На сайтах всех рассмотренных банков есть ипотечные калькуляторы, которые помогут рассчитать предварительные параметры займа. Рассмотрите их, прежде чем примете окончательное решение о получении денег на покупку недвижимости. Обязательно уточните список необходимых документов, лучше сделать это лично в офисе конкретного банка.

Созаемщиками могут выступать дети. Так как зачастую именно для них приобретается жилье, то через несколько лет, когда пенсионер по разным причинам не сможет больше вносить платежи, созаемщики продолжат это делать за него. В любом случае ипотека – одно из самых серьезных финансовых решений в жизни, поэтому подойти к нему надо со всей ответственностью.