Кредитная карта втб 24: условия и процентная ставка

Содержание:

- Как получить кредитную карту?

- Как открыть счет

- Кредитная карта ВТБ «Мультикарта»

- Как занимать у банка?

- О процентах и периодических платежах

- Виды и возможности кредитных карт ВТБ

- Кредитная карта возможностей ВТБ – условия и преимущества

- Что еще важно знать о кредитной карте ВТБ

- Ответы на популярные вопросы

- Особенности обретения через интернет

- ВТБ привилегии

- Обзор кредитных карт

- Правила оформления кредитной карты в банке ВТБ

- Классификация.

Как получить кредитную карту?

После чего, в случае одобрения, необходимо будет лично посетить отделение банка и предоставить нужные документы. Список документов расположен на странице анкеты и доступен в ходе ее заполнения.

Другим способом получения Мультикарты является личное обращение в отделение банка. Составить заявление и заполнить анкету вам помогут кредитные менеджеры.

Необходимые условия для тех, кто желает получить кредитную карту ВТБ:

- Возрастные пределы – минимум 21 год, максимум 70 лет.

- Минимальный ежемесячный регулярный доход – от 15 тысяч рублей и выше.

- Заявитель должен являться гражданином России.

- Заявитель должен иметь постоянную регистрацию по месту пребывания в том регионе, где есть филиалы и отделения банка.

Внимание! Выпускается Мультикарта любой категории бесплатно!

Срок действия карты указывается на самой карте, перевыпуск карты, в случае окончания срока ее действия, делается банком заблаговременно и бесплатно.

Мультикарты ВТБ работают с такими сервисами как Apple Pay, Google Pay, Samsung Pay.

«Берешь чужие и на время, а отдаешь свои и навсегда» — хорошая присказка, гораздо лучше рекламного слогана «Купи сейчас- плати потом», ведь это «Потом» наступает очень быстро.

Как открыть счет

Для открытия вклада «Накопительный» возможны 2 варианта:

- Визит в отделение банка;

- Используя свой аккаунт в системе онлайн-банк.

Для выполнения первого варианта достаточно взять паспорт и прийти в банк. В офисе нужно будет подойти к сотруднику банка, занимающемся счетами, изложить ему свои пожелания и написать заявление на открытие вклада. Также нужно положить на счет 0,01 руб. или желаемую сумму первоначального вклада. Уплачивать дополнительно что-либо за открытие счета не потребуется.

Если клиент не хочет идти в офис и у него есть зарегистрированный личный кабинет в «ВТБ 24 – онлайн», ему нужно:

- Войти в аккаунт введя логии и пароль;

- Выбрать раздел главного меню «Вклады и сбережении»;

- Нажать на кнопу «Открыть»;

- Ознакомится с перечнем вкладов, доступных для открытия;

- Выбрать накопительный счет, нажав на соответствующую строку списка;

- После этого на мобильный придет сообщение с кодом подтверждения операции;

- Полученный код нужно вбить в появившееся на сайте поле;

- После этого жмем на «Выполнить» и подтверждаем окончание операции кликом по кнопке «Готово».

На это должно уйти не более 2 минут, по истечении 10 минут данные о новом счете появятся в списке вкладов клиента личного кабинета. Возможно также открытие счета во вкладке «Сбережения», где нужно будет в меню «Накопительные счета» нажать кнопку «Открыть накопительный счет».

Кредитная карта ВТБ «Мультикарта»

Какие достоинства есть у данного банковского продукта, чем он отличается от других кредиток? Разбираемся:

- Имея такую пластиковую карточку, можно бесплатно открыть еще 5 носителей. А за дополнительную плату получится оформить еще больше карточек.

- Денежные средства выдаются на срок до 30 лет, такое практикуется впервые.

- Бесплатно обслуживаются кредитки тех, кто получает пенсионные выплаты, а также заработную плату через данный банк, либо кто оплачивает от 5 000 рублей расходов «пластиком» ежемесячно.

- С держателя карты не списывается плата за годовое обслуживание, производятся только ежемесячные списания, а это несомненное достоинство карточки.

- Раньше поощрительные программы были привязаны к «пластику» на все время его действия, определяя то, какой будет кредитка. Сейчас можно подключить к карточке любые опции на выбор. Если вам нравится совершать покупки, то используйте поощрительные программы «Коллекция», «CashBack». Являетесь автовладельцем? Тогда выбирайте опцию «Авто». Не любите сидеть дома? Специально для вас есть программы «Рестораны», «Путешествия». А для тех, кто желает сэкономить, есть подключаемые функции «Сбережения» и «Заемщик». Держатель карты выбирает желаемую программу, причем изменить ее можно через месяц – достаточно просто позвонить оператору банка.

- Чтобы подключить услугу «Мультикарта», придется заплатить 249 руб., эта сумма отправится на бонусный счет, как только клиент выберет нужную опцию.

Носитель может быть с платежной системой «Виза» либо «Мастеркард», а это значит, что держатель карточки получит все привилегии вышеуказанных систем.

Процентная ставка карт ВТБ определяется носителем:

- 26 % годовых, если это «Мультикарта»;

- 16 % для носителя «Привилегия». «Платиновая» карточка имеет процентную ставку 18 %, если предложение предодобренное — 16 %;

- у премиальных кредиток есть необычные предложения, удовлетворяющие запросы клиента.

В отличие от конкурентов, ВТБ определяет индивидуально размер оплаты за использование «пластика».

Процент по кредиту можно изучить в сборнике тарифов.

Как занимать у банка?

Чтобы определиться, насколько выгодным для вас станет пользование Мультикартой, следует внимательно ознакомиться с тарифами и условиями ее предоставления. В первую очередь поговорим о комиссии за подключение пакета услуг «Мультикарта». Оставлять заявку на выдачу пластика лучше всего на сайте, тогда подключение пакета будет бесплатным. Также не платить за услугу могут пенсионеры, зарплатные клиенты банка, физлица, получившие индивидуальное предложение на выпуск карты.

Потенциальные держатели, не относящиеся к льготным категориям клиентов, должны оплатить 249 руб. за подключение пакета «Мультикарта». Однако, выполнив хотя бы одно из условий для бесплатного обслуживания, данная сумма возвратится на счет уже на следующий месяц.

Комиссия за обслуживание также составляет 249 рублей ежемесячно. Пенсионерам представляется льгота – первые три месяца можно не платить сбор. Также бесплатно могут владеть Мультикартой лица – работники зарплатных организаций, заработная плата которых зачисляется на Мастер-счет. ВТБ определяет два критерия, выполнив хотя бы один из которых, обслуживание пластика будет бесплатным:

- при тратах по кредитке от 5000 руб. в месяц;

- при поступлении на счет пенсии или социальных пособий от ПФ РФ в сумме от 0,01 руб. за три месяца.

К кредитке предлагается несколько видов опций. Выбирать можно только одну из них, однако смена опции может происходить по желанию держателя карты раз в месяц. Какие преимущества может дать участие в бонусной программе?

- Подключив опцию «Авто» можно получать кэшбэк до 10% за траты на АЗС, оплату паркинга. Бонусные рубли допускается возвратить на личный счет ВТБ или израсходовать на товары, развлечения, поездки. Компании-партнеры, принимающие бонусы, можно уточнить на сайте ВТБ.

- «Рестораны». Рассчитываясь по счетам в кафе и ресторанах, совершая покупки билетов в кино и театр, можно рассчитывать, что банк возвратит вам до 10% потраченных денег бонусными баллами. Размер кэшбэка зависит от израсходованной за месяц суммы (5-15 тыс. руб. – 2%, 15-75 тыс. руб. – 5%, от 75000 рублей – 10%).

- «Cash back». Бонусные баллы начисляются за любые покупки по карточке. Процент кэшбэка считается в зависимости от совокупных трат по карте за месяц и составляет от 1 до 2,5%.

- «Путешествия». Расплачиваясь «Мультикартой», можно накапливать бонусные мили. «Собранные» километры допускается менять на авиа и железнодорожные билеты, бронирование мест в гостиницах и пр. Величина вознаграждения рассчитывается в зависимости от суммы покупок и составляет от 1 мили до 5 миль за каждые 100 руб. трат.

- «Сбережения». Приобретая товары и оплачивая услуги Мультикартой, допускается увеличивать ставку на остаток по накопительным счетам и депозитам. Величина вознаграждения определяется по сумме трат с карты и составляет от плюс 0,5 до 1,5% к текущей ставке по вкладу. Установлено ограничение по максимальной сумме, на которую начисляется «надбавка» – полтора миллиона рублей.

- «Коллекция». Расплачиваться кредиткой можно в любых магазинах, с каждой траты на бонусный счет будут зачисляться баллы, которые допускается обменять на товары, путешествия и впечатления от организаций-партнеров ВТБ. Размер бонуса от 1 до 16%.

Мультикарта дает множество преимуществ держателям. Если правильно пользоваться кредиткой, можно получать хорошие скидки, возвращать рубли на свой счет, а также увеличивать ставку по личным депозитам в ВТБ.

О процентах и периодических платежах

Теперь стоит разобраться с продолжительностью грейса, годовой процентной ставкой и размером обязательного месячного платежа. Льготный период Мультикарты составляет 101 день, именно столько времени отводится заемщику, чтобы погасить задолженность, не уплачивая проценты за пользование кредитом.

Важно следить за сроками грейса. Беспроцентный период начинается в день первого списания с кредитки и длится 101 сутки

Дату окончания льготного времени пользования займом всегда можно уточнить в личном кабинете «ВТБ-Онлайн».

Также нужно понимать, что банк устанавливает минимальный платеж, обязательный к внесению до 20 числа каждого месяца. Взнос составляет 3% от суммы задолженности плюс насчитанные за период проценты (если клиент не воспользовался льготным периодом).

Обычно с помощью кредитки совершается не одна покупка, поэтому держателям бывает трудно следить за размером накопленного долга. Посмотреть величину задолженности можно:

- в интернет-банкинге или мобильном приложении «ВТБ-Онлайн»;

- подключив опцию СМС-информирования;

- подключив услугу рассылки писем на электронную почту;

- запросив выписку по кредитному счету в банкомате;

- позвонив в колл-центр ВТБ по номеру телефона горячей линии.

На примере объясним, как правильно считать грейс. Допустим, были совершены покупки: 07.05.2019 г., 14.05.2019 г., на сумму 5000 и 4450 руб. соответственно. 19 мая со счета обналичили 10000 рублей, при этом списалась комиссия в размере 5.5%, а именно 550 руб.

Беспроцентный период считается с первой траты, то есть для покупки на 5000 рублей он составит 101 день, на 4450 руб. – 94 дня, для снятия на 10000 руб. – 89 суток. Произвести полную оплату долга заемщик должен не позднее 15 августа 2019 г. Тогда проценты за пользование займом начисляться не будут. Банк фиксирует общую величину задолженности, которая в рассмотренном примере составит 20000 руб. (с учетом комиссии).

До 20.06 и 20.07 нужно внести на счет как минимум обязательный платеж. Точный расчет минимального взноса можно уточнить в личном кабинете ВТБ. Если до 15 августа потраченная сумма не будет возвращена банку в полном объеме, ВТБ насчитает проценты за весь срок пользования заемными деньгами. Если зачисление обязательного взноса не будет произведено до 20 числа месяца, действие льготного периода прекратится.

Виды и возможности кредитных карт ВТБ

Банковская организация работает с такими платежными системами, как:

- «Виза». Платежная система, которая действует по всему миру. Основная валюта – американский доллар. Позволит выполнить операции по конвертированию более выгодно. Действуют бонусные программы, если вы покупаете вещи или услуги у компаний, которые являются партнерами «Визы».

- «Мастеркард». Ведущая валюта – евро. Совершая оплату «пластиком», вы получаете бонусы. Потратить их можно, покупая товары из специального каталога «Мастеркард».

- «Мир». Система чаще всего используется для получения выплат от внебюджетных, а также бюджетных фондов России, например пенсий, льгот, пособий, стипендий.

С платежной системой «Мир» некоторые компании и банки не работают. Это единственный минус таких карточек, которые по другим параметрам подходят под международные стандарты.

Когда человек выбирает кредитку, он хочет не просто с комфортом покупать товары и услуги, но и воспользоваться другими финансовыми возможностями. Далее перечислим, какими именно.

Льготный период. Грейс-период по кредитной карте ВТБ составляет 50 дней. Это значит, что на протяжении этого времени проценты за кредит не будут начислены. Если заем будет погашен досрочно, начнется новый льготный период.

Держатель «пластика» всегда будет знать дату начала и конца грейс-периода. Дело в том, что льготный период по карточке начинается первого числа, а завершается 20 числа другого месяца, таким образом длительность его составляет 50 дней.

Лимит. Лимит кредитной карты ВТБ — это наибольшая сумма, которую банк может предоставить клиенту. С повышением статуса пластиковой карточки увеличивается и лимит.

Если вы хотите, чтобы этот параметр был максимальным, необходимо всегда осуществлять возврат денежных средств вовремя. Тогда при необходимости вы сможете воспользоваться крупной суммой, ведь кредитный лимит будет большой.

Процентная ставка. Стандартно у всех банков ставки на пластиковых карточках максимальные, если сравнивать их с обычными кредитами. Ставка кредитной карты ВТБ вариативная. Это значит, что ее размер определяется статусом пластика, а также лимитом.

Годовое обслуживание. Если вы хотите взять кредитную карту ВТБ, помните, что годовое обслуживание может быть бесплатным. Единственное, что вам нужно сделать, это совершать ежемесячно покупки при помощи карточки на указанную сумму.

Дополнительные опции. У всех карточек есть свои дополнительные опции, позволяющие сделать взаимодействие с банковской организацией наиболее выгодным и комфортным для клиента.

Cash back. Кредитные карты ВТБ 24 (в настоящее время ВТБ) выпускаются с разными приоритетными направлениями. Например, при помощи «пластика» выгодно оплачивать счета в кофейнях, покупать бензин либо совершать покупки в онлайн-магазинах. Если торговая точка является банковским партнером, держателю кредитки вернется 1–5 % от потраченной суммы. Подобрать карточку с cash back можно с учетом ваших потребностей.

Процент на остаток. Если данная услуга подключена у кредитной карты ВТБ, проценты будут начисляться каждый день на остаток счета.

СМС-оповещение. Данная функция позволяет отслеживать любые операции, будь то пополнение кредитки либо совершение платежей. Это значит, что, если злоумышленник завладеет вашей карточкой, вам придет СМС-оповещение, и вы сможете мгновенно заблокировать «пластик».

Онлайн-банкинг. Владелец кредитки может воспользоваться интернет-банкингом, чтобы пополнить счет либо совершить оплату покупки, перевести деньги.

Бонусные программы. Покупая товары и услуги у компаний-партнеров банка, держатель «пластика» получает «мили» (баллы). Благодаря им можно воспользоваться дополнительной скидкой.

Кредитная карта возможностей ВТБ – условия и преимущества

Начнем с плюсов. Из заявленных преимуществ кредитки можно назвать:

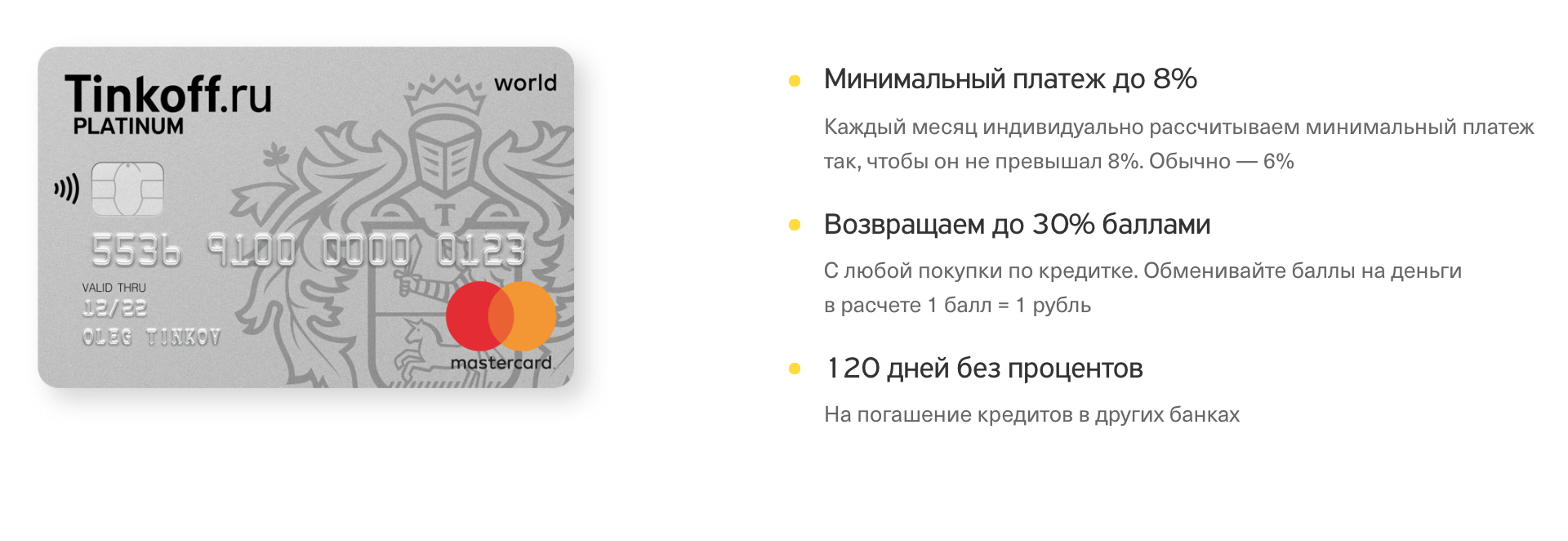

Долгий льготный период, достигающий 110 дней. Нужно отдать должное банку за понятную схему его действия. На покупки дается 90 дней и 20 дней на возврат. Отсчет происходит с первого 1-го числа месяца, в котором вы начали покупать товары. Карта возможностей в плане даты окончания грейс-периода превосходит «Мультикарту», поскольку вы заранее знаете, когда нужно внести платеж. Дата всегда припадает на 20 число 4-го месяца. Таким образом, не придется отсчитывать дни от совершения первой покупки.

Нет комиссии за снятие денег посредством банкоматов.

Бесплатное обслуживание без всяких условий, независимо от оборота Карты возможностей.

Низкая ставка – от 11,6% (вообще, она выше, но в первом месяце вам делают скидку на 3 п.п. от базового значения). Чтобы в дальнейшем иметь эту привилегию, необходимо тратить на покупки 5 000 рублей и более

Обратите внимание, что такая льгота распространяется и на транзакции по переводам, снятию наличных.

Большой кредитный лимит – до 1000000 рублей.

Возможность получения бонусов за счет кэшбэка в размере 1,5% за каждые потраченные на покупки 100 рублей. При базовом пакете услуг можно с бонусов получить максимум 75 000 рублей в год

Дополнительно партнеры банка в рамках программы лояльности «Мультибонус» возвращают до 15%.

Минимальный платеж, не превышающий 3% от суммы образовавшегося долга.

Возможность использования собственных средств и бесплатного их обналичивания в пунктах выдачи и банкоматах ВТБ.

Срок пользования кредитным лимитом – 36 мес.

Моментальное озвучивание решения.

Возможность получения кредитной карты при наличии других кредиток.

Оплата коммунальных услуг, мобильной и междугородней связи, онлайн-телевидения, интернет-провайдеров, штрафов, налогов через ВТБ-Онлайн без взимания комиссионного сбора.

Сначала кредитная Карта возможностей кажется лучше «Мультикарты». Но если внимательно изучить тарифы, она не будет казаться столь привлекательной.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Ответы на популярные вопросы

Как расширить лимит по кредитной карте?

Чтобы увеличить кредитный лимит, обратитесь в офис банка с паспортом и документами, подтверждающими доход.

Можно ли пользоваться картой за границей?

Картой удобно пользоваться в путешествии, c ней не нужно искать обменные пункты и заполнять таможенную декларацию на границе

При расчетах по карте соблюдайте меры предосторожности:

- Рассчитывайтесь только в магазинах или ресторанах, которые вызывают доверие

- Сохраняйте чеки с крупных покупок

- Проверяйте состояние счета и выписку по карте

Какие карты можно использовать в ApplePay?

В ApplePay можно использовать все карты Виза и Мастеркард, выпускаемые данным банком. Сервис предоставляется бесплатно.

Как получить дополнительную карту?

Дополнительную карту можно выпустить на свое имя или на третье лицо. Для оформления заявки необходимо обратиться с паспортом (копией паспорта – при оформлении карты другому человеку) в офис.

Как рассчитывается минимальный платеж по карте?

Размер минимального платежа рассчитывается как сумма 3% задолженности и начисленных процентов. Для погашения кредита внесите в период с 1 по 20 число месяца сумму более минимальной. Чтобы не платить проценты, необходимо полностью погашать задолженность в течение льготного периода.

Особенности обретения через интернет

В этом блоке мы с вами обсудим то, как написать заявление на пластик через сеть. Тема как никогда актуальная. Многие будут солидарны с тем, что заявление онлайн очень удобно, а подчас просто необходимо. Наверное, у многих из нас были промежутки в жизни, когда не хватало временного ресурса на банальный визит в банк. Именно для таких случаев и ввели возможность обрести пластик через сеть. Однако, так ли удобно запросить пластик через сеть и как это сделать? Читайте ниже.

Как отправить запрос на пластик от обозначенного кредитора посредством сети? Ответ на данный вопрос занимает многих занятых граждан. Для того, чтобы подать заявление посредством сети, необходимо посетить площадку обозначенного кредитора. Потом следует зарегистрироваться на площадке кредитора. Далее вы сможете заполнить заявление на пластик от обозначенного кредитора. Вам просто нужно будет пройти в свой личный кабинет и просмотреть предложенные опции. Среди них вы найдете форму заявления на пластик. Вам необходимо будет заполнить ее, согласно своим личным данным. После чего заявка будет отправлена на рассмотрение менеджерам данной компании. Далее с вами свяжется специалист, чтобы сверить данные, которые вы указали при написании информации в заявление. Это довольно простой этап, который не займёт много вашего временного ресурса. После этого заявление на пластик будет отдано для принятия решения вышестоящими инстанциями.

Многие будут солидарны с тем, что заполнить заявление на пластик посредством сети, наикомфортнейше. После всех вышеуказанных действий, вам либо позвонят, либо пришлют письмо или смс с решением кредитора. На этом процедура обретения пластика посредством сети, завершается. Вам остается только подъехать в компанию с оригиналами документов, чтобы забрать пластик.

Давайте в завершении данной темы разместим здесь короткое руководство о шагах, которые необходимо предпринять для того, что бы заполнить заявление на пластик посредством сети:

1.Регистрация на ресурсе;

2.Переход в личный кабинет;

3. Заполнение заявления с указанием:

- Личная информация

- Тип карты и адрес филиала кредитора, в котором будете её забирать.

- Данные паспорта.

- Адрес.

- Семейное положение.

- Данные о трудоустройстве.

4.Ответ на звонок менеджера и подтверждение данных.

5.Получение карты.

ВТБ привилегии

Карта ВТБ привилегия предоставляет расширенную функциональность владельцу карты.

В список банковских бонусов входят:

- повышенный кэшбэк по программе «Мультибонус»;

- повышенный процент по накопительному счету;

- обмен потраченных рублей на мили;

- экстренный перевыпуск карты;

- экстренная выдача средств.

Владельцам пакета «Привилегия – «Мультикарта» выдается одноименная кредитка.

При соблюдении одного из условий ее обслуживание бесплатно.

В список таковых условий входят:

- от 2 млн рублей на счетах и вкладах;

- от 1оо ооо рублей – оплата картой;

- от 200 000 рублей – перевод зарплаты на карту;

- от 450 млн акций в инвестиционном портфеле ВТБ.

В остальных случаях плата за пакет услуг составит 5 000 р. ежемесячно.

Подключение опции Путешествия

Программа «Путешествия» позволяет обменивать рубли, потраченные при совершении покупок, на мили и другие смежные услуги.

Такие как:

- покупка железнодорожных и авиабилетов;

- бронирование отелей и каршеринг;

- покупка товаров для путешествий и т.д.

Обмен проходит по курсу: 1 рубль = 1 миля.

Опция подключается в мобильном приложении – при выборе соответствующего варианта подписки.

Величина вознаграждения определяется суммой, потраченной на покупки за месяц – по всем карточным продуктам, подключенным к пакету «Мультикарта».

Зачисление работает по следующим правилам:

- распространяется только на покупки, сделанные в пределах России;

- не зачисляется по онлайн переводам и платежам.

Сменить опцию разрешается в любое время. Однако активация произойдет с 1-го числа следующего месяца.

Оформление экстренной карты в случае утери, порчи или кражи карты

Экстренный перевыпуск карты Emergency Card Replacement предусматривает оформление новой карты в кратчайшие сроки.

- Visa: 280 $, выпуск займет 24 часа;

- Mastercard: 280 €, выпуск займет 48 часов.

Экстренная выдача наличных

Экстренная выдача наличных или Emergency cash – это услуга, которая позволяет держателю карты обналичить хранящиеся на ней средства в случае утери пластикового носителя. Банк берет за данную услугу комиссию.

- Visa: 200 $;

- Mastercard: 200 €.

Обзор кредитных карт

Карточные продукты, несмотря на общую направленность, имеют свои особенности.

«ВТБ 24» «Кэшбэк»

Классическая карта «CASH BACK» в стильном дизайне с элементами хохломской росписи, кроме того, что выполняет все функции кредитки, имеет огромные преимущества. Просто совершая необходимые покупки, держатель карты имеет возможность получать возврат денежных средств на карту в размере 1% процента.

То есть, потратив 10 тысяч рублей в магазине одежды и расплатившись картой «ВТБ 24», клиент получает возврат на карту в размере 100 рублей, не в виде бонусов, а в виде настоящих денег. Общая сумма возвратных средств в месяц может составлять до 5000 рублей.

Коллекция

Карта «Коллекция» позволяет получать бонусы с покупок: потратил 100 рублей — получил 1 бонус. Также дополнительные бонусы начисляются в день рождения клиента, при оформлении вкладов в «ВТБ 24», оплачивая услуги в компаниях-партнерах банка.

Бонусы можно обменять на полезные услуги, например оплату комиссии по карте или покупку авиабилетов, а также на впечатления — поход в кинотеатр.

На странице https://bonus.vtb.ru/ сайта «ВТБ 24» представлен каталог, позволяющий эффективно потратить бонусные баллы.

Карманная карта

Классическая кредитка «Карманная карта» позволяет воспользоваться ею с успехом при оплате дистанционным способом и в любое время снять наличные деньги, оплатив всего 1% за снятие.

На карте можно хранить собственные средства и снимать их в банкоматах без комиссии.

В отличие от других классических вариантов кредитных карт «ВТБ 24», при получении «Карманной карты» придется заплатить 900 рублей, которые будут включать стоимость ее изготовления и годового обслуживания.

Правила оформления кредитной карты в банке ВТБ

Если клиент ознакомился с условиями, которые предоставляются держателям кредитных мультикарт, и счел их подходящими для себя, можно давать заявку на выпуск продукта. Для подачи использовать следует способы, которые специально подготовлены банком. Стоит указать, что при самостоятельном формировании заявок удается избежать комиссии за проведение оформления.

3.1. Как оформить кредитную карту?

Чтобы кредитная мультикарта со всеми условиями была выпущена на ваше имя, можно использовать один из следующих способов:

- заполнение специальной формы на сайте банка,

- посещение банковского отделения лично и заполнение необходимых документов при непосредственном участии сотрудника организации.

3.2. Необходимые документы для оформления кредитной карты

Перед тем как начать оформление кредитной мультикарты, следует собрать документы. Понадобится паспорт гражданина России, справка для подтверждения доходов клиента, выписка со счета в банке, документ с места службы. В некоторых случаях могут потребоваться и другие бумаги — точнее скажет только сотрудник банка при знакомстве с уже представленными.

Классификация.

В реальности карта стала чудесной альтернативой привычному кредитному займу. Данная услуга предлагается многими кредиторами. И обозначенная кредитная организация кредитную карту предлагает по одним из лучших правил. Кредитная карта поможет вам расплачиваться за приобретения, обналичивать деньги, а также применять дополнительный сервис. Об этом более развёрнуто мы поговорим ниже.

Условия обретения кредитной карты:она разрешается к получению для тех заёмщиков, которые непрерывно трудоустроены и имеют хорошую кредитную репутацию. Можно заказать моментум, классик и голд пластик.

Какие условия использования у пластика? Условия созданы для наибольшего удобства потребителей. Именно для них была сделана функция отслеживания остатка на счёте и задолженности. Для этого кредитное учреждение внедрило опцию извещений с участием сообщений. Условия использования кредитной карты можно узнать на интернет площадке кредитора. Там доходчиво предложены все необходимые данные.

Многих интересует способ обретения карты. Для этого следует прийти в филиал компании. Более развёрнуто о том, как обрести кредитную карту, мы с вами поговорим ниже. А сейчас следует отметить, процедура обретения занимает около четырнадцати дней. Однако, следует отметить, что кредитные карты обозначенного кредитора выдаются в промежутки времени, предложенные для каждого региона. Вносить средства на пластик можно не только в филиалах компании, но и посредством терминалов или банка онлайн. При отсутствующем вовремя обязательном платеже, накладывается штраф, размер которого обозначено в подписанном договоре. Данный период обычно рассчитывается с того самого дня, когда была совершена покупка. Следует отметить, что получить кредитную карту обозначенного кредитора можно с тем числом опций, которые вам необходимы. Именно с видом на них будут формироваться условия ежегодного сопровождения. Теперь наступил момент, ознакомить вас с тем, каких типов бывают кредитные карты у обозначенного кредитора. Приступим к ознакомлению.

Кредитная карта от обозначенного кредитора может быть одного из нижеприведённых видов.Это стандарт,голд и платинум карта. Какая из обозначенных карт наиболее приемлема? Наверное, для этой задачи просто не может быть однозначного решения. Изюминка в том, что все они отличаются. Следует отметить, что карточка от этого кредитора различается в преимуществе своим пределом. Таким образом, мы имеем следующие цифры:

- Стандарт. Предел до 299ООО рублей. Процент от 28%

- Голд. Предел до 750000рублей. Процент от 26%

- Платинум. Предел до 10000000рублей. Процент от 22%