Сервис «сбербанк инвестиции» — обзор и отзывы клиентов о платформе

Содержание:

- Как выбрать ПИФ

- Как открывать счёт

- Сбербанк инвестиции для физических лиц

- Ставки и комиссии

- Преимущества и недостатки

- Как заработать через сервис «Сбербанк Инвестор»

- Как пользоваться WebQUIK от Сбербанка (инструкция)

- Паевые инвестиционные фонды: что это такое

- Способы открытия счета

- Мобильные приложения

- Демо-версия

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец Фонд Еврооблигации Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

* __.__.____ — __.__.____

Получить консультацию

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Как открывать счёт

Чтобы открыть брокерский счёт в офисе Сбербанка, потребуются документы:

- Паспорт гражданина Российской Федерации.

- Пластиковую карточку.

- Идентификационный номер налогоплательщика.

В отделении Сбербанка

Составляют заявление на открытие брокерского счёта в офисе Сбербанка, обозначив его тип. Сберегательный банк обслуживает счета двух видов: основные и особые (индивидуальные инвестиционные). На основных инвесторы работают на торговых площадках. В них отражены процессы, проводимые с ценными бумагами, изменения на данный момент и за определённое время. Индивидуальный инвестиционный подразумевает налоговые вычеты. На ИИС можно положить 400 000 рублей.

Необходимо заполнить анкету физического лица, изучить уведомления о рисках, обслуживании и заключить договор с банком. Человек должен открыть универсальный депозит физического лица. Его номер потребуется при открытии счёта брокера.

Важно! Перед посещением финансового учреждения следует сделать звонок на горячую линию, чтобы узнать, в какое именно отделение обратиться.

После окончания процедуры клиент должен получить на руки следующие бумаги:

- Анкету (2 бланка) с основными и дополнительными сведениями об инвесторе.

- Тарифные планы.

- Декларацию о рисках, связанных с игрой на фондовых биржах.

- Заявление (копия).

- Акт приёма-передачи.

После заполнения документации физическое лицо получает конверт, содержащий кодовую таблицу (карту инвестора). Можно приобрести флеш-карту, если предстоит совершать манипуляции через интернет. Стоимость накопительной флешки – 2000 рублей.

Вся процедура в банке занимает не больше часа.

В «Сбербанке Онлайн»

Чтобы в «Сбербанке Онлайн» открыть брокерский счёт, совершают следующие действия:

- Заходят на официальный портал банка.

- Переходят на страницу «Инвестиционное брокерское обслуживание».

- Щёлкают по «Открыть онлайн».

Откроется страница обслуживания, где можно оформить обыкновенный депозит брокера.

Важно! Данную процедуру смогут пройти только владельцы пластиковых карт Сберегательного банка. Это необходимо для получения доступа без ограничений.

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

- Открыть брокерский счет.

- Перевести деньги без комиссии на счет.

- Установить приложение «Сбербанк. Инвестор» и управлять вкладом.

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

- ETF торгуются на Московской бирже за рубли;

- ПИФы с минимальным стартом от 1000 руб.

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день

Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Для того чтобы сделать выбор, посмотрите список предложенных ценных бумаг, и проанализируйте, как изменялась их стоимость и доходность.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

- продать в коллекции;

- продать как слиток металла;

- положить на депозитный счет.

Предусмотрено открытие обезличенных металлических счетов. В этом случае покупка доступна, начиная с веса — 0,1 грамм.

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

- облигации Сбербанка;

- страхование жизни, что доступно в личном кабинете;

- накопительное страхование;

- индивидуальный пенсионный план;

- простые векселя банка.

Стратегическое решение для постепенного безопасного накопления.

Потенциальная доходность таких инструментов выше прибыли по депозитам даже с учетом инфляции.

Ставки и комиссии

Обслуживание счета в рамках Сбербанк-Инвестор по стоимости аналогично тарифному плану под названием «Самостоятельный». Размер комиссии рассчитывается с учетом оборота на фондовом рынке за день. Ставка составляет:

- При обороте в пределах 50 тысяч рублей – 0,165%.

- При обороте до 500 тысяч рублей – 0,125%.

- До 1 миллиона рублей – 0,075%.

- В остальных случаях комиссионные варьируются от 0,045% до 0,006%.

Обзор тарифов доступен при покупке эмитентов в приложении. Это позволяет пользователю всегда точно знать сумму, которая спишется со счета.

Важно! Цена ведения счета составляет 149 рублей ежемесячно, эта сумма не зависит от оборота. При отсутствии сделок в течение месяца комиссия не высчитывается.. Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно

При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов

Если пользователь планирует вывести деньги на счет в Сбербанке, такая услуга предоставляется бесплатно. При переводе в другие банки придется заплатить 2% от суммы перевода. Дивиденды и купонные выплаты зачисляются непосредственно на брокерский счет, их можно направить на приобретение новых бумаг и акций. В случае продажи клиентом ценных бумаг с прибылью, банк должен удержать из полученного дохода налог в размере 13%. То же самое касается купонов и дивидендов.

За счет простого интерфейса и встроенного помощника проводить эффективные операции на рынке может любой пользователь, даже если у него нет опыта в инвестировании. В приложении есть раздел с ответами на часто возникающие вопросы. При необходимости можно обратиться за поддержкой в соответствующую службу или уточнить нужные данные через форму онлайн-заявки.

Преимущества и недостатки

Про многие плюсы и минусы брокера “Сбербанк” я уже сказала в статье. Соберу их в одном месте, чтобы удобнее было анализировать и сравнивать с другими посредниками.

Преимущества:

- надежность банка и брокера;

- возможность открытия брокерского счета онлайн, без посещения офиса;

- отсутствие минимального депозита;

- одни из самых низких комиссий на рынке и отсутствие платы за обслуживание счета;

- для некоторых инвесторов будет большим плюсом возможность торговать через QUIK;

- моментальное пополнение без комиссий с карты Сбербанка.

Недостатки:

неудобное мобильное приложение “Сбербанк Инвестор”, где нет биржевого стакана;

отсутствие компьютерной версии торговой платформы с более простым, чем QUIK, функционалом;

нет доступа на Санкт-Петербургскую биржу – на этот минус обратите внимание, если хотите торговать акциями иностранных компаний;

жалобы трейдеров на частые технические сбои в приложении (у меня таких проблем не было ни разу, но торгую не чаще одного раза в месяц).

Брокер является налоговым агентом, поэтому все вопросы по перечислению налогов в бюджет он берет на себя. Это делается либо в момент вывода денег с брокерского счета, либо по итогам календарного года.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Как пользоваться WebQUIK от Сбербанка (инструкция)

Далее рассмотрим как пользоваться программой и основные операции, которые вам необходимо освоить для интернет-трейдинга с помощью платформы webQUIK.

Регистрация и вход

- После этого введите полученный от Сбербанка на телефон СМС-код.

Подробная инструкция по заключению брокерского договора со Сбербанком размещена здесь

Настройка рабочей среды

Для отслеживания котировок по интересующим вам инструментам весьма неудобно каждый раз искать активы в каталоге. Именно поэтому для вашего удобства рекомендуется настроить список инструментов, рассортировав их по папкам.

Для создания папки в разделе “Бумаги” нажмите на пиктограмме с плюсом.

Придумайте и введите название для новой папки.

Добавлять бумаги в эту папку вы сможете путем перетаскивания выбранной строки из каталога или из поисковой строки. Выберите из каталога нужную акцию, кликните левой кнопкой мыши и удерживая, перетащите в новую папку.

Откройте вкладку “Текущие торги”, нажмите на иконку, где изображены шестеренки, и поставьте галочку напротив той папки, которую вы сформировали.

Важно! Сохраните проделанные изменения в рабочей среде Веб КВИК, нажав на пиктограмму с дискетой. Если вы просто закроете программу, то выполненные настройки не сохранятся

Для удобной работы в интерфейсе программы вам могут понадобиться следующие окна:

- График

- Текущие заявки

- Сделки

- Лимиты по денежным средствам

- Клиентский портфель.

Важно! Для корректной работы вкладок разрешите в настройках браузера всплывающие окна или внесите сайт Сбербанка в список исключений. Посмотрите видеоурок по настройке рабочей среды

Посмотрите видеоурок по настройке рабочей среды.

Настройка графиков для технического анализа

Чтобы в Веб КВИК попарно разместить два графика в одном окне, выполните перетаскивание левой кнопкой мыши. Для этого откройте 2 окна с графиками, кликните мышью по одному графику и удерживая, перетащите в новое окно СПРАВА ил СЛЕВА, при этом вы увидите как система отобразит пунктирной линией предполагаемое расположение графика.

Чтобы отметить линии на графике, кликните по пиктограмме в виде маркера. Чтобы удалить нарисованную линию, нажмите на соседнюю кнопку с изображением ластика.

Для отображения на графике технических индикаторов простого скользящего среднего SMA и полос Боллинджера (Bollinger Bands) кликните по кнопке настроек в форме шестеренки и нажмите на кнопку “Новый индикатор”. В настройках укажите цвет линии, тип, период и другие параметры.

Важно! Кнопка инструкции разработчика по работе с WebQUIK от Сбербанка размещена в верхнем правом углу панели управления, рядом с кнопкой выхода из системы. Она представлена в виде знака вопроса

Поиск ценных бумаг

Искать инструменты для совершения сделок на фондовой бирже в Вебквик можно 2 способами:

В каталоге

Слева в поле “Навигация ”откройте папку «Бумаги». В этом разделе все активы сгруппированы по папкам: гособлигации расположены в разделе «МБ ФР Т+ Облигации», корпоративные бумаги – в папке «Мб ФР: Т0 Облигации», акции — «МБ ФР Т+ Акции и ДР», ETF – в “МБ ФР: Т + ETF” и так далее. Раскрывая папку, нажав на плюс, вы увидите список бумаг, обращающихся на ММВБ. При двойном щелчке на выбранную бумагу будет открыт график котировок.

Через поисковую строку

Вызвать окно поиска в программе можно в верхнем меню, нажав на кнопку в виде лупы. Поиск осуществляется по названию, 12-значному ISIN-коду, торговому коду (например, GAZP).

Настройка биржевого стакана

Чтобы открыть биржевой стакан, кликните на графике выбранного инструмента по кнопке “Показать стакан” с изображенными разнонаправленными стрелками (2-я пиктограмма справа). Красным цветом отмечены заявки на продажу, а зеленым — на покупку ЦБ. В первой колонке указано количество лотов, а во второй — цена.

Вывод денег

для вывода средств с брокерского счета необходимо подать неторговое поручение брокеру. Для этого выполните следующие действия:

В верхнем меню нажмите на кнопку “Новое поручение” в виде мешка с долларами.

В поручении укажите код договора, площадку, сумму, валюту и нажмите на кнопку “Подать”. Поручения принимаются с 9:55 до 17:55.

Просмотр котировок

Основная информация о ходе торгов отображается в текущей таблице параметров, чтобы ее открыть, кликните по кнопке «новое окно» с плюсом в верхнем меню> «Текущие торги».

Здесь можно посмотреть минимальную и максимальную цену, параметры последней сделки, процент изменения стоимость, объём спроса и предложения.

Также просматривать котировки удобно на графике и в биржевом стакане. Выберите пиктограмму с плюсиком «Новое окно» и выберите строку «График».

Ниже уровня графика можно настроить отображение следующих индикаторов теханализа:

Паевые инвестиционные фонды: что это такое

Это простейший метод вложить деньги в ценные бумаги или недвижимые объекты при помощи профессиональных управляющих от Сбербанка с возможностью получить наибольшую прибыль, чем по вкладам. Инвестирования в паевые фонды приемлемы для граждан, которые не готовы самолично принимать решения из-за нехватки времени или отсутствия опыта.

Как работают ПИФы

Разрешается вкладывать средства в единичный ПИФ. Но Сбербанк рекомендует покупать портфель подобных инвестиций. Это помогает снизить риски потерь и увеличить шансы на получение ожидаемой прибыли. Доход формируется за счет разницы средств при покупке паев и их последующей продаже.

Фазы работы:

- Управляющая компания создает фонд (который и именуется ПИФом) с конкретизированной стратегией осуществления вложений. При этом определяется глубина риска и возможная доходность по инвестициям.

- Лицо выбирает фонд. Вкладывает в него деньги покупкой паев и тем самым передает их под управление специалистам с целью получить дивиденды.

- Средства фонда инвестируются в разные составляющие финрынка и недвижимость. А управленцы Сбербанка обеспечивают сохранность и увеличение активов.

- Вкладчик получает доход.

Последнее допустимо только в том случае, если выявляется рост стоимости пая. Положиться придется на работоспособность и профессионализм управления. Поэтому рост не может быть гарантирован на 100%. Цена паев может и вовсе падать. Следует быть готовым к этому, о чем предупреждает Сбербанк.

Преимущества перед другими видами инвестиций

Этот вопрос следует тщательно рассматривать при выборе того или иного продукта для инвестиций. Сбербанк не будет нести ответственность за осуществленный человеком выбор. Поэтому клиент должен осознавать возможность потерь при вложении денег в какие-либо инвестиции.

Доступность

Наименьшая величина вложений на начало 2020 г. составляет 1000 руб. Пополнение фондов для увеличения возможной выгоды осуществляется через клиентский кабинет Сбербанка в любой момент времени.

Ликвидность

ПИФы считаются достаточно ликвидными. Это подтверждается возможностью погашения или обмена паев фондов в любое время. Здесь имеются и скидочные бонусы, которые рассчитываются согласно изначальной стоимости паев при их выдаче. Последующее удержание в виде добавочных комиссий может повлиять на снижение доходности инвестиций.

Управление

Также преимущество состоит в том, что фонды управляются профессионалами. Считается, что Сбербанк имеет одну из наилучших финансовых команд, проходящих обучение. Это признание подтверждается мнением престижных рейтинговых источников, в числе которых газета «Коммерсантъ», агентства РБК.Рейтинг и пр.

Выбор по уровню риска

Уровень рисков зависит от выбранной в Сбербанке программы. В некоторых из предложений представлена полная защита внесенных средств. В этом случае сумма всего лишь выпадет из оборота на некоторый промежуток времени, а затем вернется к владельцу. В альтернативных вариантах допустима и полная потеря средств под видом инвестиций.

Варианты рисков:

- Низкий. Фонд именуется «Илья Муромец». Здесь в обороте находятся облигации государства, муниципалитетов и корпораций.

- Средний. Фонд сбалансированный, а инвестиции разделены между акциями и облигациями по России.

- Высокий. Фонд называется «Добрыня Никитич» и вкладывает в акции надежных отечественных компаний с хорошим уровнем ликвидности.

Каждая из перечисленных версий определяется согласно готовности к риску, а также индивидуальным уровням доходов обратившегося в Сбербанк претендента. Доходность по каждому из предложений инвестиций, сравниваемых с уровнем риска, обозначается исключительно в рублевом эквиваленте.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

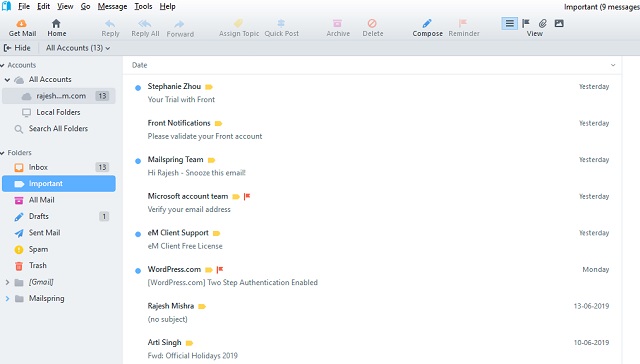

Мобильные приложения

Сбербанком было создано два приложения для простой работы с инструментом «Инвестиции»

- «Сбербанк Инвестор».

- «Управление активами».

Они позволяют контролировать состояние активов, ситуацию на рынке в целом (цену на металлы, курсы валют и многое другое.),совершать различные операции, прямо не выходя из дома.

Приложение для смартфонов значительно упрощает вложения и процесс получения доходов.

На данный момент программы представлены в онлайн-магазинах Google PlayMarket и AppStore. Загрузка программ совершенно бесплатная.

Терминал «Инвестор» предназначен для покупки и продажи ценных бумаг. Пользователи могут собрать портфель из акций, облигаций, валют, паев биржевых фондов на Мосбирже и получать пассивный доход

В качестве примера можно привести акции Сбербанка, чьи показатели возросли на 71% в 2016 году.

Важно понимать, что вложение – это не только возможность заработать, но и риск потерять все средства. По этой причине в приложении можно увидеть идеи лучших экспертов

Их авторитетное мнение позволит инвестировать с умом и не потерять вложенные средства.

Приложение «Управление Активами» даст возможность провести операции с паевыми инвестиционными фондами (ПИФами).

Софт дает возможность:

- наблюдать за динамикой портфеля;

- приобретать и продавать паи;

- просматривать последние действия;

- пополнять счет;

- заказывать выписки и справки.

Рекомендую:

- Как выводить деньги с брокерского счета Сбербанка на банковскую карту?

- Диверсификация — это простыми словами (обзор понятия, стратегии и виды)

- Как получать дивиденды с акций Газпрома ежемесячно: особенности покупки, выплат и налогообложения

- ВТБ Мои Инвестиции: как пользоваться, обзор приложения

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

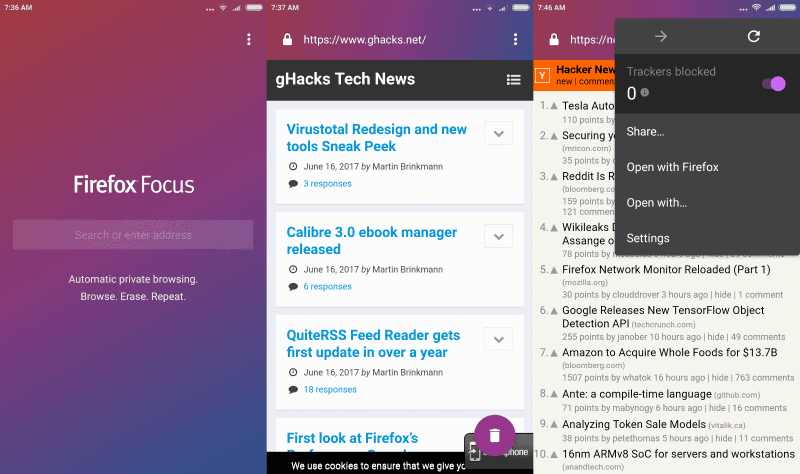

Демо-версия

Для желающих попробовать свои силы в данном направлении без открытия такого счета существует демо-версия приложения. Когда пользователь работает в таком режиме, он не рискует своими средствами, но получает возможность проработать собственную стратегию инвестирования, при необходимости подкорректировать ее, изучить все предлагаемые опции.

Тестовый режим без регистрации доступен на 30 суток. Пользователь получает 100 тысяч рублей для проведения условных сделок. Система отслеживает выполняемые действия и анализирует их для составления отчета.

В приложении реализована функция открытия личного инвестсчета либо счета со стандартными условиями, можно воспользоваться привилегиями в части налогообложения. Еще один интересный вариант – создание двух счетов с простым переключением между ними.