Сбербанк инвестиции

Содержание:

- Вложение денег на депозиты

- Преимущества инвестирования через Сбербанк

- Как работает «квик» дальше?

- Но есть некоторые НО….

- Какие финансовые инструменты доступны клиенту Сбербанка:

- Условия брокерского обслуживания: тарифы и комиссии

- Интерфейс и особенности

- Золотые вклады Сбербанка

- Как выбрать ПИФ

- Онлайн-регистрация

- Способы открытия счета

- Индивидуальный инвестиционный счет

Вложение денег на депозиты

Представляет собой услугу, когда клиент отдает банку для пользования в течение конкретного срока собственные средства на условиях их возвратности с учетом выплаты банком процентов. Их величина составляет в Сбербанке 6-8 %. К слову, разновидностей вкладов существует достаточно много. Они отличаются:

- сроками;

- величиной процентной ставки;

- возможностью досрочного изъятия средств;

- условиями выплаты вознаграждения;

- прочими нюансами.

Размер вклада можно периодически пополнять наличными в кассе или посредством перевода. Открывают депозит в любом банковском отделении в течение 20 минут. Также есть возможность осуществить подобные вложения в режим онлайн. Процентная ставка при этом увеличивается на 1 %.

Деньги можно хранить на депозите как в отечественной, так и в национальной валюте

Важно отметить, что по рублевым счетам они выше. Сделав мультивалютный вклад, сможете без открытия допсчетов осуществлять переводы средств из валюты в валюту

Преимущества инвестирования через Сбербанк

Большинство положительных отзывов относится к работе конкретных менеджеров компании и не имеют отношения к качеству инвестиционных продуктов.

Примечательно, что нигде в отзывах не упоминается о тарифах брокера, которые в последнее время стали очень конкурентоспособными.

Самый достойный – «Самостоятельный», с комиссией 0,06% на фондовом рынке, на валютном – 0,2%. Отсутствие платы за депозитарное обслуживание делает Сбербанк привлекательным для инвесторов.

Конечно, у компании есть ряд других преимуществ:

- репутация и надежность. Никто не будет спорить, что Сбербанк это практически единственная финансовая компания, вероятность банкротства которой исключена;

- быстрое пополнение и вывод средств на карту Сбербанка бесплатно, с одной оговоркой – в рабочие дни;

- возможность получения дивидендов и купонов сразу на расчетный счет клиента. Нигде в отзывах это не указано. Однако надо сказать, что такой порядок реализован не у всех брокеров. Это достаточно серьезное преимущество;

- дистанционное открытие счета, при условии, что вы действующий клиент Сбербанка;

- бесплатный демо-режим в приложении позволяет ознакомиться с ним еще до начала реального инвестирования. Это так же достаточно весомый плюс. Поскольку заранее ознакомиться с работой мобильного интерфейса дают очень не многие брокеры.

Как работает «квик» дальше?

Это поистине насущный вопрос всех активных пользователей квика. Дело в том, что на протяжении определенного времени (от 1 до 30 дней) доступ к демо-счету Сбербанка осуществляется через установленную на компьютер программу Квик-джуниор. В течение месяца Вы можете беспрепятственно наблюдать за торгами на бирже – видеть все кривые падения валют, акций на фондовом рынке, потом анализировать, принимать участие в привлекательных котировках. Все операции на срочном рынке также будут отображаться в системе. Сначала Вы будете открывать новые возможности программы, учиться играть на бирже, открывая и закрывая сделки, анализируя все изменения кривых. Также вам будет доступна услуга наложения на графики различных индикаторов.

Итак, вы открыли для себя новый мир, где можно:

- расширить свой кругозор в области экономики и финансов, Форекса;

- познать новые интернет-технологии, сервисы;

- познакомиться с новыми IT-продуктами и возможностями Сбербанка;

- попробовать свои собственные силы в качестве умелого игрока на биржах, которые можно потом использовать как в личных целях обогащения, так и на службе.

В заключение только остается отметить, что Сбербанк, как и любое мировое солидное финансовое учреждение, работает исключительно в интересах своих вкладчиков и всех заинтересованных в его сервисах граждан. Возможности этой финансовой организации с каждым днем расширяются, предоставляя свободу в увеличении собственных финансовых накоплений физическим и юридическим лицам.

В целях надежности после декабрьских событий открыл счет у этого государственного брокера.

В общем, все работает хорошо. Сервера стабильные. Комиссия нормальная. Только открытые позиции по фьючерсам не транслируются в виде графика.

Но есть некоторые НО….

Вылезли минусы скорости самого сервиса.

Описываю ситуацию. Я продал частично свои акции Газпрома по 151.5(поставил на закрытие гепа), купленные в декабре 2014 по 130 рублей

, на сумму 1 600 000 рублей на своем инвестиционном счете в Сбербанке.

Тут же купил в другом терминале от БКС 30 000 USD по 50,66. В сбербанке я это сделать не могу, потому что у них нет доступа к секции ETC.

Таким образом в БКС повис кредит на полтора миллиона.

Подумал, что сейчас перекрою кредит деньгами со Сбера, вырученными от Газпрома. А тут шишь!

Вывезти они могут их только на третий день из-за расчетов по принципу T2. Потом еще день ждать, когда они упадут на счет. Потом еще сутки ждать, потому что 1 500 000 надо заказывать в банке наличными.

Все бы ничего, но проценты по кредиту то КАПАЮТ потихонечку. Итого за 7 дней придется заплатить около 6000-7000 рублей.

Именно поэтому, для себя решил, что долгосрочные позиции так же буду переводить в БКС теперь. Сбербанк не гибкий совсем.

Опять же через Сбербанк Онлайн можно переводить на биржу только 500 000 в день. Мне приходится целую череду дней ждать, что бы сделать ввод. Хорошо, что вывод хоть можно сделать сразу всей суммы.

PS

. На частичной реализации Газпрома были заработаны копейки. В районе 230 тысяч рублей. Жду закрытия остальных позиций, что бы переложить в доллар долгосрочно

.

Даже если Газпром пойдет выше, а доллар еще ниже — ничего страшного. При открытии на очень долго такое бывает. Это будет в некоторой степени хорошо, потому что планирую дальше продолжать наращивать долларовую позицию. А лоу на рынке все равно никогда не угадаешь, ведь так?

Снимок текущего валютного счета ниже.

Какие финансовые инструменты доступны клиенту Сбербанка:

- Акции российских и иностранных компаний, размещающих их на фондовой бирже. Это — ценные бумаги, позволяющие получать прибыль в качестве дивидендов. Некоторые виды участия в акционерном капитале предполагают также участие в принятии решений на уровне фирмы. Это зависит от вида акций: они бывают простыми и привилегированными. Акции торгуясь на фондовой бирже могут плавно или резко дорожать, или, наоборот, уменьшаться в цене. Считаются рискованным активом. Соответственно, доходность этого инструмента бывает довольно большой. В то же время на покупке-продаже можно много потерять.

- Облигации считаются менее рискованным, консервативным, активом. В отличие от акций, которые дают права стать совладельцем активов, в случае облигаций клиент по сути дает взаймы компании или государству денежные средства. Взамен, он получает через определенный период времени не только деньги назад, но и процент за их использование. Кроме того, возможна выплата купонного дохода несколько раз в течение всего времени займа. Доходность облигаций, как правило, ниже, чем в случае акций, однако это высоконадежный финансовый инструмент. Хотя колебания доходности облигаций также существует. Среди облигаций выделяются ОФЗ – облигации федерального займа — эмитент Минфин РФ. Торгуются также Еврооблигации, которые выпускаются в иностранной валюте.

- Акции и облигации – это основные фондовые инструменты получения доходности. Наряду с ними, можно оперировать индексными инструментами. Индексы- это композитные ценовые показатели, взвешенные по рыночной капитализации, показывающие суммарную стоимость определенных активов биржи или целой страны.

- Ряд инструментов касаются валютного и товарного рынка. Это валютные операции.. Фьючерсы и опционы, то есть сделки, которые должны осуществиться в будущем по договоренной стоимости.

Условия брокерского обслуживания: тарифы и комиссии

Инвестирование при помощи ресурсов Сбербанка предусматривает комиссию. Актуальные тарифы представлены в таблице.

| Услуга | Самостоятельный тариф | Инвестиционный тариф |

|---|---|---|

| Покупка и продажа бумаг в ФР МБ | от 0,006 до 0,165 (зависит от оборота) | 0,3 |

| Операции с ценными бумагами с лимитированным порядком обращения | до 50 000 – 1,5%, до 300 000 – 1%, свыше 300 000 – 0,5% | до 50 000 – 1,5%, до 300 000 – 1%, свыше 300 000 – 0,5% |

| Покупка и продажа валютных инструментов | 0,3% от дневного оборота | 0,3% от дневного оборота |

| Сделки СВОП | 0,0045% от объема первоначальной операции | |

| Срочные контракты в СР МБ | 0,5 руб. за срочный контракт, 10 руб. при принудительном закрытии позиции | |

| Покупка или продажа в ТС ОТС | 0,17 | 1,5 (покупка), 1 (продажа) |

| Реализация или скупка сгруппированных наборов (нот) в ТС ОТС | 1,5 (скупка), 0,17 (перепродажа) | 1,5 (скупка), 1 (перепродажа) |

| REPO-сделки, от первоначального номинала | 0,09% | 0,09% |

| СПЕЦ REPO, от первоначального номинала | 0,0045% | 0,0045% |

| Вложение в свободнообращающиеся ценные бумаги | 0,001% | 0,001% |

| Адресные биржевые сделки REPO | 0,0045% | 0,0045% |

| Подача поручений по телефону | 150 руб. | 150 руб. |

| Выдача или восстановление идентификатора для записи электронных ключей | 1 900 руб. | 1 900 руб. |

| Персональный учет имущественного обеспечения | 2 500 руб. | 2 500 руб. |

Однако Сбербанком часто проводятся акции для повышения привлекательности заработков на инвестициях. Действующие расценки нужно уточнять на официальном сайте или в офисах обслуживания.

Сравнение с «Тинькофф», плюсы и минусы инвестирования в Сбербанке

Сбербанк не является монополистом в данной сфере. Другие финансово-кредитные учреждения предлагают аналогичные продукты частным клиентам. В топ наиболее популярных входит «Тинькофф Брокер». Сравнительный обзор предложений представлен в таблице.

| Параметр продукта | Сбербанк Инвестор | «Тинькофф инвестиции» |

|---|---|---|

| Операционная система | iOS и Android | |

| Объекты сделок | российские и международные акции, облигации, фонды, валюта, драгметаллы, ETF | Российские и международные акции, облигации, фонды, валюта, ETF |

| Способы открытия счета | в офисе, онлайн | онлайн |

| Комиссия за сделку | 0,006 (самостоятельный тариф), 0,3 (инвестиционный) | 0,03 (проект трейдер), 0,3% (инвестор) |

Финансовую выгоду могут оценить те клиенты Сбербанка, которые используют самостоятельный тариф управления счетом. Еще одним преимуществом является больший набор биржевых инструментов и программ инвестирования, в т.ч. с гарантией защиты сделанных вложений. В тоже время в пакеты «Тинькофф» входит бесплатная поддержка персонального менеджера по инвестициям.

Главным преимуществом инвестирования в Сбербанке была и остается высокая степень защиты интересов вкладчиков. Дополнительную популярность сервису придают выгодные условия осуществления сделок, разобраться в которых по силам даже людям без соответствующей подготовки.

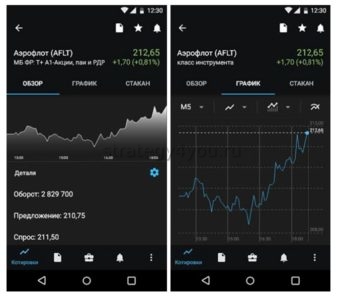

Интерфейс и особенности

Окно приложения Сбербанк Инвестор состоит из пяти основных вкладок. Рассмотрим возможности и назначение каждой из них.

Мои счета

Тут вы можете найти все доступные вам счета. Это может быть валютный счет, ИИС, металлический счет и так далее. Общая сумма активов указана в верхней части, она может быть в один клик переведена в другие популярные валюты – доллары и евро, а по умолчанию отображается в рублях.

Также здесь вы найдете свой портфель – то есть, купленные на данный момент ценные бумаги. Нажав на каждую из бумаг, вы увидите текущую стоимость на рынке, а также – цену, по которой вы покупали данную акцию. Изменения цен могут отображаться в процентах или рублях.

Рынок

Наиболее интересная и популярная вкладка. Именно тут вы сможете найти акции и облигации популярных компаний и оставить заявку на их приобретение. Есть дополнительные вкладки, позволяющие выбрать акции компании нашей страны или США, а также – ценные бумаги фондов и облигации.

Кликом по каждой компании вы откроете график изменения стоимости ее бумаг. Период графика можно изменять, а также вы можете перевести его в горизонтальный режим, чтобы анализировать было удобнее. В случае работы с приложением Сбербанк Инвестор для Windows эмулятор может по умолчанию заблокировать поворот экрана, что также очень удобно.

Идеи

Данный пункт может предложить начинающим инвесторам варианты формирования своего портфеля. Если вы совсем пока мало понимаете в данной сфере, можно понадеяться на этот пункт. Тут есть три варианта: с низким, средним и высоким риском.

Само собой, чем выше риск, тем больше возможный выигрыш, а низкий риск дает меньший процент. Но всегда следует быть готовым потерять все – выбирайте вариант исходя из этого. Ну а лучше, конечно, анализировать рынки самостоятельно, читая новости и замечая закономерности. К слову, новости по каждой компании также можно найти в данном приложении.

Заявки

Тут будут отображаться все оставленные вами заявки на покупку или продажу акций. Инструментарий Сбербанк Инвестор позволяет создавать заявки на автоматическую покупку/продажу бумаг в случае достижений ими определенной цены. Это позволяет либо скупить бумаги по выгодной цене, либо не потерять слишком много в случае, когда они резко дешевеют. Все такие заявки и собраны в данном пункте меню.

Прочее

Личный раздел пользователя. Тут можно вывести деньги или перевести их на другие доступные вам счета. Также через этот пункт осуществляется общение со службой поддержки сервиса: через встроенный чат или при помощи звонка. Кроме того, здесь вы найдете ответы на часто задаваемые вопросы, что поможет в некоторых случаях обойтись без общения с техподдержкой.

Для полноценного использования приложения вам потребуется счет в Сбербанке. Именно с него вы сможете пополнять свой счет в Сбербанк Инвестор, чтобы торговать на эти деньги. Мы рекомендуем начинать с малого – играть лишь на ту сумму, которую не жалко потерять. Но выбор, конечно, остается за вами! А мы расскажем об установке Сбербанк Инвестор на ПК.

Золотые вклады Сбербанка

Инвестировать в золото всегда выгодно. Если проанализировать динамику стоимости этого драгоценного металла, то можно прийти к выводу, что он постоянно растет в цене.

Поэтому выгодно вкладывать средства в золотые слитки.

Ни в коем случае не стоит делать это кустарным способом, приобретая товар с рук или у сомнительных однодневных финансовых учреждений.

Сбербанк, имеющий лицензию на реализацию драгметаллов, предлагает клиентам слитки с паспортом изготовителя. Процедура их приобретения состоит в том, что золото изначально взвешивается, затем оформляется сертификат на него и подписывается договор о хранении товара.

Лучше покупать и реализовывать слитки в рамках одного и того же банка. Это позволит избежать приобретения подделок, нестандартных слитков (на хранение в Сбербанк они не принимаются) и лишних затрат.

Для инвестирования в золото посредством приобретения слитков в банке Сбербанк используются специальные обезличенные металлические счета. Стоимость внесенных на них средств привязывается согласно курсу центробанка на момент оформления сделки к стоимости золота. При этом слитки хранить в банке не обязательно. Проценты на подобные инвестиции, к слову, начисляются небольшие (всего 1-2 %).

Стоит отметить, что с помощью ОМС можно вкладывать деньги не только в золото.

Популярны также следующие драгоценные металлы:

- серебро;

- платина;

- палладий.

Подбирать банк с целью подобного инвестирования стоит тщательнейшим образом. Это связано с тем, что закон о страховании банковских вкладов на открытие подобных счетов не распространяется.

Стоит отметить, что указанными продуктами пользуются и компании. Отличие лишь в том, что суммы инвестиций юридических лиц значительно выше, а соответственно и условия сотрудничества несколько иные. Что касается инвестиций самого Сбербанка, то он вкладывает деньги в различные проекты и мероприятия. В большинстве своем они благотворительные. Никаких доходов банк от подобных вложений не имеет, кроме, пожалуй, улучшения репутации, что приводит в свою очередь к росту числа клиентов. К примеру, Сбербанк выступает спонсором Олимпийских игр. Инвестиции в эту отрасль составляют не менее 1 млрд. дол. США ежегодно.

Накопленные средства важно не только сохранить, но и приумножить. Давно известно, что деньги должны работать

Чтобы обеспечить себе стабильный пассивный доход, есть смысл инвестировать имеющуюся сумму во что-либо. С помощью Сбербанка РФ сделать это можно быстро, выгодно и надежно.

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец Фонд Еврооблигации Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

* __.__.____ — __.__.____

Получить консультацию

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Онлайн-регистрация

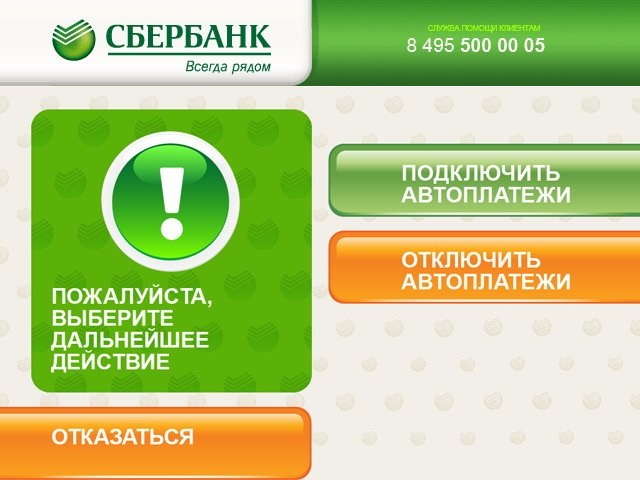

Если у клиента уже есть счет и он хочет самостоятельно зарегистрироваться через мобильное приложение или Сбербанк Онлайн, тогда нужно придерживаться следующего алгоритма:

- Войти в личный кабинет, авторизовавшись с помощью логина и пароля;

- Кликнуть на вкладку «Прочее» в верхней строке и перейти в раздел «Брокерское обслуживание»;

- В появившемся окне нажать кнопку «Открыть брокерский счет»;

- Выбрать нужный сегмент рынка: валютный или фондовый срочный;

- Определиться с тарифом: инвестиционный или самостоятельный;

- Указать счет для вывода заработанных средств;

- Принять условия брокера и дать согласие на обработку предоставленных личных данных;

- Согласиться или отказаться от использования заемных средств (деньги предоставляются сверх имеющихся активов);

- Определиться с необходимостью открытия индивидуального инвестиционного счета (от него можно отказаться);

- Указать цель открытия счета: сохранение капитала или получение дохода;

- Заполнить анкету с персональными данными (ФИО, дата и место рождения, регистрация). Если поля заполнены автоматически, просто их сверить;

- Указать электронную почту и номер мобильного;

- Подать заявку на заключение договора и отправить ее в обработку.

Как правило, решение принимается в течение суток, после чего на мобильный поступит сообщение об открытии счета и дальнейшими инструкциями. Для начала работы необходимо будет скачать приложение на ваш мобильный или компьютер, воспользовавшись прямыми ссылками с сайта банка.

Для новичков доступно множество обзоров по работе с кабинетом и началом работы на бирже.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

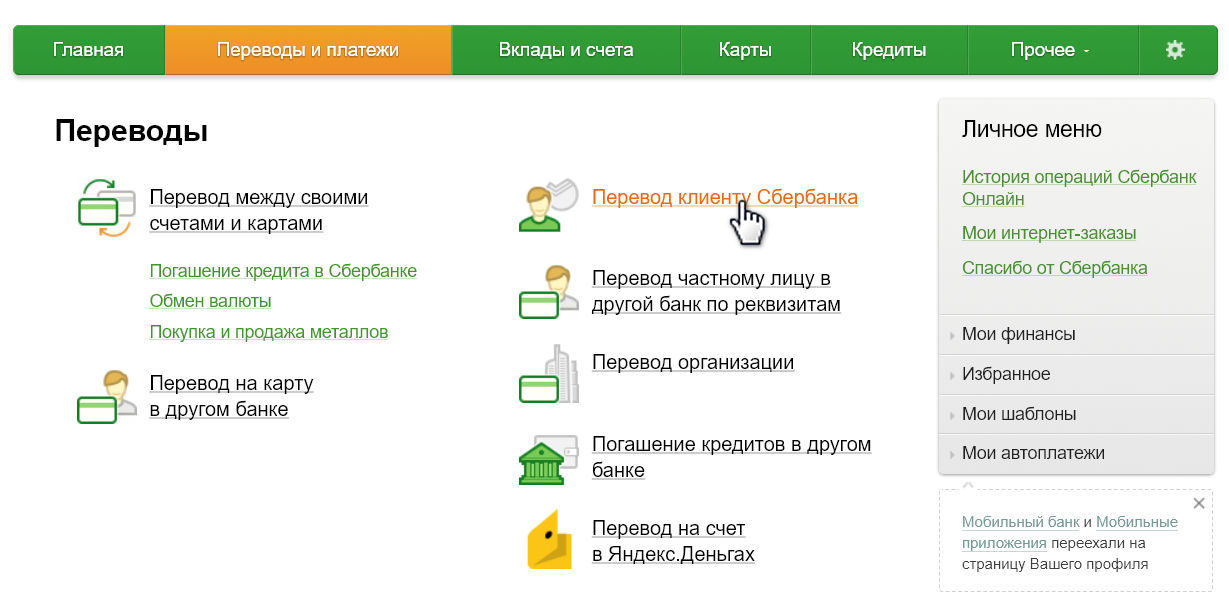

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Индивидуальный инвестиционный счет

ИИС представляет собой специальный брокерский счет, для которого действуют соответствующие налоговые льготы. Инвестор имеет право самостоятельно выбирать разновидность налогового вычета:

Берёте ли вы кредиты?

Да, это нормально 26.97%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 17.95%

Нет, никогда не брал 31.09%

Проголосовало: 1309

- С вложенных в индивидуальный инвестиционный счет денежных средств на сумму до 400 тыс. руб. доступен возврат до 13%. Максимальный размер вычета составляет 52000 руб.

- Освобождение всех материальных доходов от ценных бумаг за трехлетний период действия счета. Этот вариант актуален для активных инвесторов Сбербанка, т. к. итоговая сумма возврата не ограничена.

На налоговые льготы можно рассчитывать только в том случае, если индивидуальный инвестиционный счет действовал в течение трех лет. Если клиент Сбербанка решит досрочно закрыть его, то налоговые вычеты не будут применяться. Необходимые документы на предоставление вычета НДФЛ можно оформить в режиме онлайн, а также при самостоятельном обращении в налоговую инспекцию.

Открыть ИИС могут физические лица, резиденты России минимум на 3 года. Максимальная сумма взноса находится в пределах 1000000 руб. в год. Граждане могут инвестировать самостоятельно либо поручить управление активами специалисту. Те, кто еще не работал в этой отрасли, могут пройти обучение на бесплатных семинарах и вебинарах.

Как начать инвестировать

Начать инвестировать достаточно просто. Сегодня Сбербанк позиционирует свой сервис как рассчитанный на широкую категорию инвесторов – от новичков до профессионалов рынка с высоким уровнем квалификации. Для начала работы гражданину нужно стать клиентом Сбербанка, оформить дебетовую карту. Все инвестиционные операции совершаются на специальных счетах, но для начала необходимо открыть брокерский счет в сервисе Сбербанк Онлайн.

Вся ответственность за совершенные финансовые сделки лежит на клиенте Сбербанка, т. к. финансовая компания выступает только в качестве посредника, который занимается предоставлением своих услуг по покупке и продаже инструментов для совершения инвестиций.

Открыть брокерский счет можно двумя способами:

- личное посетить отделения Сбербанка;

- зарегистрировать Личный кабинет в сервисе Сбербанк Онлайн.

Для успешной регистрации в онлайн-режиме понадобятся действующая карта Сбербанка и мобильный телефон, к которому она прикреплена. На счет переводят нужную сумму денег. На финальном этапе остается установить мобильное приложение Сбербанк Инвестор.

Как стать квалифицированным инвестором

Чтобы физическое лицо могло заключать успешные сделки на внебиржевом рынке с иностранными бумагами, необходимо получить статус квалифицированного инвестора в соответствии с действующими законодательными нормами.

Клиент Сбербанка может быть признан квалифицированным инвестором только в том случае, если он будет соответствовать минимум одному из следующих требований:

- Иметь высшее экономическое образование, полученное в вузе, имеющем право аттестовать в сфере профессиональной деятельности на рынке ценных бумаг.

- Инвестор минимум 3 года работает в компании, заключающей сделки с ценными бумагами или производными инструментами. Эксперты Сбербанка готовы рассмотреть обращения клиентов, которые 2 года проработали в организации со статусом квалифицированного инвестора.

- Размер имущества в виде производных инструментов, ценных бумаг, а также средств на счетах или депозитах должен быть минимум 6000000 руб.

- Инвестор в течение последнего года не реже 1 раза в месяц совершал минимум 10 сделок с ценными бумагами на общую сумму от 6000000 руб.

Для получения статуса квалифицированного инвестора клиент должен обратиться в ближайший офис Сбербанка, который занимается предоставлением услуг по брокерскому обслуживанию. Необходимо подписать заявление и предоставить определенный перечень документов.