Офз: пришло ли время для покупки?

Содержание:

Как выплачивается купон

Выплаты купонов по облигациям осуществляются эмитентом в строгом соответствии с графиком. Если происходит задержка хоть на день – объявляется технический дефолт. Обычно эмитенты перечисляют деньги брокерам заранее, чтобы те могли совершить выплату инвесторам день в день. Но по корпоративным облигациям иногда бывают задержки в 3-5 дней. Купоны по ОФЗ на моей памяти всегда выплачивались день в день.

Важно понимать, что цена облигации после выплаты купона снижается – также, как происходит дивидендный гэп. Это связано с двумя факторами:

- из компании уходят деньги, и ее финансовое состояние ухудшается;

- из облигации пропадает накопленный купонный доход.

О том, что такое НКД и как его учитывать – далее.

Как работают облигации для чайников в РФ

Облигации работают по простому принципу займа. Компания, которая нуждается в деньгах, получает их в обмен на выпущенные ценные бумаги. При этом она принимает на себя обязательства с установленной периодичностью выплачивать вознаграждение тому, чьими деньгами она пользуется (купон), и вернуть все полученные средства в полном объеме в установленный день (дата погашения).

Если человек, давший в долг такой компании, хочет вернуть свои деньги раньше, он может продать облигации другим людям на бирже. При этом он получит рыночную цену этих бумаг и НКД.

Какой открыть брокерский счет

Существует 2 разновидности брокерского счета: стандартный и ИИС. Они различаются видом налоговой льготы, на которую может претендовать инвестор. Счет первого типа позволяет освободить от НДФЛ прибыль, полученную от продажи активов, находившихся в собственности более 3 лет.

Открыть ИИС

ИИС тоже подразделяется на 2 разновидности по типу налогового вычета. Вычет первого типа позволяет вернуть 13% от суммы, внесенной на счет, но не более чем 52 тыс. руб. в год. При этом инвестор должен иметь налогооблагаемый доход и заплатить с него НДФЛ в равном или большем размере.

Вычет второго типа освобождает от налога всю прибыль, полученную от приобретенных на нем активов. Поскольку купонные выплаты по ОФЗ и части корпоративных облигаций и так не облагаются НДФЛ, покупать такой актив, используя ИИС второго типа, невыгодно.

Для того чтобы у человека возникло право на налоговый вычет, он должен владеть счетом не менее 3 лет. Ограничения по частоте операций с ценными бумагами при этом нет. Если возврат НДФЛ уже оформлялся, но ИИС первого типа был закрыт до истечения минимального срока, деньги должны быть возвращены налоговой службе с уплатой пени.

В 2019 г. многие брокеры поддерживают дистанционное открытие счета. Сделать это можно через Сбербанк-Онлайн, личные кабинеты клиентов ВТБ, Тинькофф и других финансовых организаций. После подачи заявки клиент получит возможность участвовать в торгах через 2-3 рабочих дня.

Купить пифы выгодно

Самостоятельная покупка через терминал онлайн-торговли не единственный способ инвестировать в облигации. Человек, который не хочет самостоятельно формировать искать прибыльные варианты, может передать деньги в доверительное управление или купить пай в паевом инвестиционном фонде (ПИФ).

Существует множество ПИФов, ориентированных на вложения исключительно в облигации. Примером таковых может стать фонд еврооблигаций, предлагаемый Почта Банком. Минимальная сумма вложений 5 тыс. руб.

Покупка такого актива или вложение в ETF — единственный способ, как инвестировать в облигации, номинированные в иностранной валюте, для большинства новичков. Это связано с тем, что цена одного бонда начинается от 1000 долларов. Не каждый готов вложить такую сумму в одну бумагу на начальном этапе накопления капитала.

Однако следует помнить, что клиенты подобных организаций платят комиссию управляющим фондам. Она может достигать нескольких процентов и взимается, даже если доходность вложений была отрицательной.

С чего начать

Начинать деятельность инвестора лучше всего с изучения информации по доходности облигаций и всех затратах во время совершения сделок. Облигации в России приобретаются двумя основными путями – через банк или через брокера.

В обоих случаях покупателю ценных бумаг предстоит оплачивать сопутствующие расходы в виде комиссий за сопровождение сделок, абонентские платы, комиссии за вывод средств и т.д

Важно изначально подсчитать предстоящие затраты и определить для себя наиболее оптимальный вариант покупки

В целом, выбор варианта инвестирования должен базироваться на изучении трёх критериев:

- надёжности компании-эмитента – покупатель акций должен удостовериться в платёжеспособности и доброй репутации фирмы, которую кредитует;

- доступности – чем сложнее процесс купли-продажи бумаг, тем меньше инвесторам хочется в него вникать;

- тарифах – некоторые более длительные по времени варианты покупки облигаций принесут в конечном итоге больше прибыли.

Все сделки по ценным бумагам происходят на фондовом рынке. Доступ к операциям можно получить только через брокерские компании.

Важно серьёзно подойти к процессу выбора брокера – от этого напрямую зависит успех дальнейшей деятельности

Недостатки инвестиционных облигаций Сбербанка

Их действительно больше, и они существеннее. Перечислим лишь основные:

- высокий уровень риска – для получения дополнительного купонного дохода необходима большая удача;

- гарантированная прибыль слишком маленькая – 0,01 гораздо хуже, чем 5% банковского депозита;

- комиссия брокера – с чистой прибыли инвестора будет удержана комиссия в размере 0,03;

- длительный срок погашения – в среднем ИОС покупаются со сроком на 2-3 года, что слишком долго;

- если инвестор и получит дополнительный доход, то он составит 7-8% вместо обещанных 15%, так зачем рисковать ради нескольких процентов?

Очевидно, что Сбербанк сделал ставку на маркетинг, совершенно забыв о том, что инструмент должен быть выгоден и для инвестора. ИОС тяжело назвать облигацией, поэтому само наличие этого термина в названии финансового инструмента попахивает обманом.

Что такое корпоративные облигации

Корпоративными облигациями называют вид ценных долговых бумаг, которые выпускают различные коммерческие предприятия.

Эмитентом может быть завод, банк, торгово-сервисная компания, розничная сеть или другая организация. КО сочетают в себе повышенный финансовый риск и увеличенную доходность для инвестора.

Выпуская облигации для физических лиц, коммерческие предприятия привлекают деньги для пополнения оборотных средств, развития, расширения деятельности, модернизации.

Это выгоднее, чем брать кредит в банке под 15-20% годовых. Если организация испытывает финансовые трудности, то кредитование и вовсе недоступно. При этом известность компании, положительный имидж обеспечивают стабильный спрос на облигации на фондовой бирже.

Риски корпоративных облигаций

Корпоративные облигации предприятий имеют намного более высокие риски, нежели государственные ценные бумаги. Несмотря на это, процентная ставка по первым почти всегда выше.

Основные риски облигаций следующие:

- возникновение дефолта;

- изменение кредитного спреда;

- падения ликвидности;

- появление инфляции;

- изменение процентной ставки.

Несмотря на перечисленные риски, правильный подход к вложению инвестиций позволяет их минимизировать.

Как реализуется кредитный риск

В 2016 году рейтинговое агентство Fitch отметило определенные риски банка «Пересвет». При этом его кредитный рейтинг был сохранён.

Через некоторое время в СМИ появилась информация об исчезновении руководителя компании. Несмотря на то, что Центробанк выступил с объяснениями, стоимость облигаций «Пересвета» стала стремительно обваливаться.

ЦБ России пришлось ввести новую администрацию в банк. Стоимость облигаций упала в данном случае по вполне закономерно – инвесторы утратили веру в том, что они смогут получить обратно вложенные деньги. Если лицензия у банка будет отозвана, финансовые средства будут заморожены.

Как реализуется рыночный риск

31 октября 2014 года инвестор приобрёл гособлигации с периодом погашения 1 год и доходностью 9,5%. Уже в середине следующего года на фоне резкой девальвации рубля Центробанк поднял ключевую ставку до 17%.

Последняя влияет на доходность экономических инструментов. Именно поэтому вклады инвестора, которые были взяты под 9%, стали теперь 18%. При этом доходность ценных бумаг осталась прежней. Вследствие этого они стали невыгодными.

Для того чтобы продать облигации в таких условиях, нужно предоставить рынку что-то взамен, позволив догнать вклады по 18%. Реализовать такой план можно двумя путями:

- изменением суммы купона (это прерогатива Минфина);

- изменением стоимости ценных бумаг.

Купив облигации по 999 рублей, их рекомендовано продавать по 990 рублей. В итоге инвестор получает выросшую ставку и усиление конкуренции финансовых инструментов. При продаже собственных ценных бумаг он начнёт терять деньги.

Стоит ли индекс Мосбиржи купить на ИИС

Индекс Мосбиржи (ММВБ) – это производный инструмент, ориентирующийся на курс 111 активов:

- 72 индекса облигаций;

- 36 индексов акций;

- 3 индекса пенсионных фондов.

Любое физическое лицо может как купить на ИИС ОФЗ, так и индекс Московской биржи. На декабрь 2019 г. курс составляет 109 руб. Причем в январе того же года он был около 80 руб. Т.е. доходность в годовых составила 29%. Конечно, бывают времена и похуже – например, за 2018 г. курс упал на 26% годовых.

Поэтому возникает вопрос – стоит ли вкладывать в этот индекс или нет. Чтобы ответить на него, нужно понять, куда именно мы инвестируем. Индекс состоит из акций голубых фишек – наиболее капитализированных компаний. Он отражает экономическое «самочувствие» фондового рынка России, и говорить уверенно о его стабильном росте не приходится. Хотя в долгосрочной ретроспективе (за 5 лет) индекс действительно вырос. Поэтому его можно включить в свой портфель, но для значительных вложений (30-40% от взноса и более) он едва ли подойдет.

Муниципальные облигации

Если доходность текущих выпусков ОФЗ вас не устраивает, то обратите внимание на муниципальные облигации. По надежности они лишь немного уступают государственным бондам, но по доходности существенно превосходят

При уменьшении номинала снижается и доходность бонда. В строке «Амортизация» я указал, какой именно процент от номинала уже погашен. Номинал – везде 1000 рублей, поэтому, например, запись 35% означает, что погашено 350 рублей, и текущий номинал бонда составляет 650 рублей. 0% значит, что амортизации пока не производилось.

Рыночная цена указана в процентах к действующему номиналу.

Из обзора были исключены три муниципальные облигации с погашением в 2020 году: Мордовия Респ-34002, Карелия Респ-35017 и Хакасия Респ-35005.

| Выпуск | Кол-во выплат в год | Амор-тизация | Рыночная цена | НКД, в руб. | Дата погашения | Купон | Эффект. доход-ть к погашению |

| Мордовия Респ-34003 | 4 | 30% | 101,76% | 2,47 | 03.09.2021 | 11,7% | 10,24% |

| Томск Адм-34006 | 4 | 35% | 100% | 1,93 | 14.11.2021 | 9,83% | 10,20% |

| Хакасия Респ-35006 | 4 | 0% | 104,53% | 15,07 | 02.11.2023 | 11,7% | 10,12% |

| СПетербург-2-35002 | 2 | 0% | 95% | 19,91 | 04.12.2026 | 7,65% | 9,19% |

| Белгородская Обл-34012 | 4 | 0% | 97,12% | 7,69 | 05.08.2024 | 7,8% | 9,17% |

| Ярославская Обл-35014 | 4 | 20% | 102,07% | 5,48 | 19.05.2023 | 10% | 9,11% |

| Тамбовская Обл-35002 | 4 | 0% | 101,54% | 21,83 | 20.09.2023 | 9,6% | 9,10% |

| Самарская Обл-35012 | 4 | 0% | 102,10% | 21,39 | 21.06.2024 | 9,64% | 9,08% |

| Карач-Черкес Респ-35001 | 4 | 0% | 99,79% | 21,45 | 18.12.2024 | 8,7% | 9,06% |

| Карелия Респ-35018 | 4 | 0% | 98,44% | 8,77 | 15.10.2023 | 8% | 8,94% |

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Как зарабатывать на облигациях

Бонды позволяют зарабатывать и за счет купонного дохода, и при покупке (продаже) на изменении рыночной цены.

Основные факторы, влияющие на цену облигаций:

- Величина купонного дохода.

- Длительность периода до погашения.

- Уровень рыночных процентных ставок. В России он зависит от ключевой ставки ЦБ. При ее снижении ранее выпущенные облигации растут в цене, а новые выпускаются по более низким ставкам, и наоборот.

- Конъюнктура и ситуация на финансовом рынке. Например, при кризисных ситуациях в других сегментах инвесторы предпочитают покупку бондов.

- Финансовое состояние эмитента и его способность выполнить обязательства.

У облигаций есть доходность к погашению. Это внутренняя норма доходности (IRR). Простыми словами: сколько заработает инвестор от покупки к моменту погашения (в процентах годовых). Показатель учитывает доходность и по купону, и от изменения цены.

Чем ниже рыночная стоимость облигаций, тем выше доходность к погашению, и наоборот.

https://youtube.com/watch?v=RoJqxMtmFrE

Сколько можно заработать

Доходность зависит от качества эмитента и срока погашения. Наиболее надежными считаются госбумаги. Так, размещенный Минфином выпуск облигаций федерального займа для населения (ОФЗ-Н) от 02.09.18 со сроком погашения до 3 лет имеет купонную доходность от 6,5 до 7,35 % годовых.

Доходность рублевых облигаций голубых фишек со сроком погашения 3–5 лет – 7,7–9,25 % годовых. На покупке бондов компаний второго эшелона можно заработать 9–11 % годовых. Наилучшие показатели по уровню доходности демонстрируют корпоративные бонды третьего эшелона – от 15 % годовых и выше.

Выгодно ли покупать

Облигации – это надежный консервативный инструмент пассивных инвестиций с определенной и понятной доходностью. Основная цель при их покупке – диверсификация и стабильные накопления.

Можно ли покупать на ИИС

Можно. Доступна покупка на ИИС облигаций российских эмитентов на Московской бирже, евробондов – на Московской и Санкт-Петербуржской биржах.

Где посмотреть список доступных для покупки

Прежде всего в торговом терминале брокера. В России есть два старинных сайта, посвященных облигациям, – Rusbonds и Cbonds. Множество нюансов о покупке бондох, их дозодности я узнал именно там.

Есть менее раскрученные ресурсы – smart lab, finanz, tradingview и др.

Сколько стоит 1 еврооблигация

Евробонды – это международный тип облигаций, выпускаемый эмитентами различных стран и доступный инвесторам в разных странах. Их предлагают многие крупные отечественные компании. Но покупка не из дешевых: минимальная цена евробонда на Московской бирже – 1000 USD.

Риски и доходность

Корпоративные облигации — это привлекательная доходность. Но есть и риски, среди которых основные — кредитный и рыночный.

Кредитный риск

Это риск дефолта эмитента, выпустившего акции, из-за которого выплата купонов и возврат по номиналу становятся невозможными. Доходность облигаций и уровень надежности эмитента тесно связаны. Чем меньше риска, тем ниже доходность. Выше риск — больше денег приносит бумага. Оценкой платежеспособности эмитентов занимаются специальные агентства.

Рыночный риск

Если говорить простым языком, рыночный риск — это вероятность падения цены купленных облигаций. Конечно, в сравнении с теми же акциями рыночный риск намного меньше, но он все равно имеется. Корпоративные облигации не такие волатильные, как акции, но у них есть свои приливы, отливы.

Налогообложение

Сертифицированные российские брокеры — налоговые агенты. Они рассчитывают результаты трейдера по всем операциям, удерживая налог. При покупке в партнерском банке налоговым агентом выступает сам депозитарий. Что касается конкретных цифр, в 2018 году старый 13% налог был отменен.

Теперь торговля бумагами на Московской бирже не облагается налогом, если процент по купону не превышает текущую ставку рефинансирования Центробанка больше, чем на 5 пунктов. Поэтому инвестировать стало выгоднее.

Есть вариант вообще избежать возни с налоговой — торговать через оффшорного брокера, который не является налоговым резидентом, не передает данные фискальным службам РФ. Регистрировать свой доход или нет, остается на усмотрение трейдера.

Как купить корпоративные облигации

Купить корпоративные облигации можно не выходя из дома. Все делается в режиме онлайн через интернет.

Шаг 1. Регистрация у брокера

Для выхода на торги необходимо зарегистрироваться у одного из брокеров с соответствующей лицензий. Я рекомендую работать с двумя лидерами в этой сфере:

У них самые низкие комиссии на торговый оборот. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг.

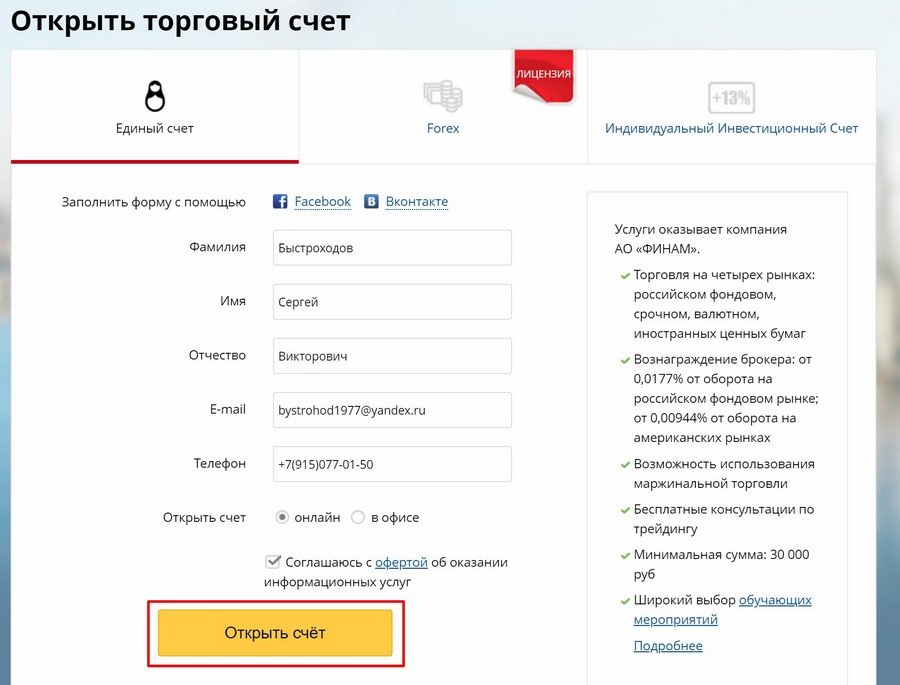

Так выглядит форма регистрации:

Шаг 2. Открытие торгового счета

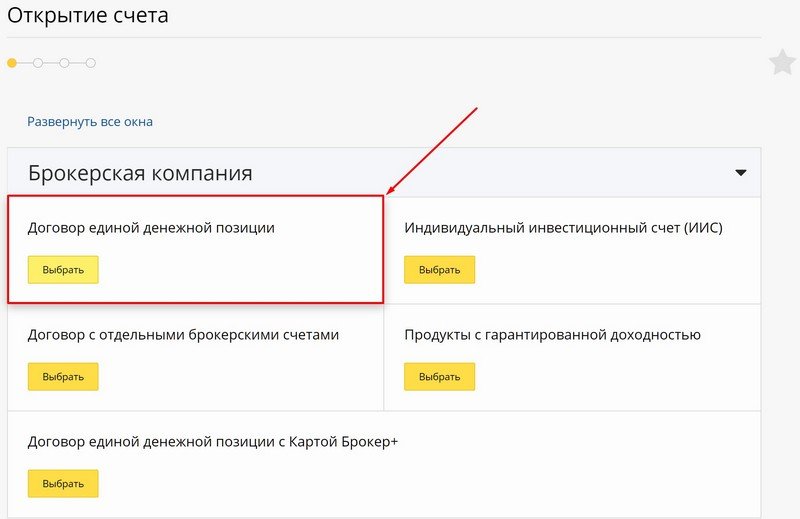

Для участия в торгах необходимо открыть брокерский счет. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счета:

Есть несколько вариантов и типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть ЕДП (единая денежная позиция), в котором можно одновременно покупать акции, фьючерсы, облигации, валюту, товары — что очень удобно.

Рекомендую открывать счет ИИС, чтобы получать в дальнейшем налоговые вычеты или льготы. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счет на 400 тыс. рублей. Более подробно про это читайте в статьях:

Шаг 3. Пополнение торгового счета

После открытия счета его нужно пополнить. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить свой счет наличными (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Шаг 4. Покупка облигаций

Для доступа к торгам броке Вам предоставит доступ к терминалам (Quik и приложение для смартфонов).

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Есть возможность просматривать биржевой стакан. Отправить заявку на покупку корпоративных облигаций можно по телефону. Для этого достаточно позвонить брокеру.

Что такое корпоративные облигации простыми словами

Корпоративные облигации («Corporate Bonds») — это обыкновенные облигации, которые выпускаются частными компаниями (корпорациями). Чаще всего их выпускают банки, предприятия, фирмы, компании занимающиеся лизингом и торговлей.

Давайте вспомним, что такое облигация — это долговая ценная бумага, которая обеспечивает её держателям стабильную доходность. Она имеет конкретный срок экспирации (окончания), когда эмитент её выпустивший обязан выкупить по номинальной стоимости.

Зачем были созданы облигации? Предприятию необходимы деньги для ведения своей деятельности. Например, модернизация оборудования, строительство новых объектов, закупка техники и оборудования, расширение выпускаемой продукции. Для всех этих действий нужны деньги.

У предприятия есть несколько вариантов привлечь средства:

- Взять кредит в банке. Ставка по нему будет немаленькая. Плюс к тому же банки не охотно дают кредиты на 5-10 лет. Также ещё роль играет и большая сумма, которую не каждый банк готов дать. В большинстве случаев она составляет сотни миллионов рублей.

- Сделать дополнительную эмиссию акций. Но это негативно отразится на её цене и будет дополнительное «размыливание» акционерского капитала и небольшая потеря по управлению компанией.

- Выпустить облигации. Они выпускаются как альтернатива банковскому кредиту, но под более привлекательный процент для компании. Только в роли банка здесь выступают инвесторы, которые являются кредиторами в данном случае.

Благодаря корпоративным облигациям компания получает необходимые средства для своих нужд, а инвесторы получают отличный источник пассивного дохода на несколько лет (до конца срока действия ценной бумаги).

Во многом этот класс ценных бумаг можно сравнить с банковскими вкладами. Поскольку они также имеют фиксированную прибыль и соответствующие риски для сумм превышающих застрахованную сумму АСВ 1,4 млн рублей.

Для инвесторов большой плюс еще и в том, что они могут продавать облигации на бирже, тем самым фактически всегда имея ликвидный капитал. Полученные проценты аккумулируются в стоимость облигации (накопленный купонный доход) и не теряются при продаже.

В большинстве случае корпоративные облигации имеют номинальную стоимость 1000 рублей, что делает её доступной каждому гражданину.

Более подробно про принцип работы облигаций можно прочитать в статьях: