Облигация

Содержание:

Вопросы, в которых придётся покопаться

Если говорить о сложностях, прежде, чем заняться капиталовложениями в виде облигаций, придется разобраться в их параметрах, видах и некоторых специальных понятиях. Всё это необходимо для того, чтобы вы смогли оперировать облигациями и прогнозировать прибыльность этой ценной бумаги в будущем.

Что же нужно знать о параметрах облигаций, и какие они бывают?

- Амортизация — это возможность погашать кредит регулярными платежами.

- Номинальная стоимость — это постоянный показатель, который указан на облигации.

- Рыночная стоимость ценной бумаги — это так называемая её «чистая цена», которая является изменчивым показателем и определяется в ходе торгов.

- Процент выплаты (купон) — это та часть номинальной стоимости облигации, которая выплачивается инвестору.

Существует множество различных видов облигаций, выпускаемых под различные показатели. В них тоже необходимо немного ориентироваться, чтобы принимать грамотные финансовые решения. Рассмотрим некоторые из них:

Кроме всего прочего, мониторинг отчётности корпораций, публикации межбанковских ставок по кредитам — всё это тоже не должно ускользать от глаз опытного торговца ценными бумагами.

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Итак, поехали.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги

Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.

Характеристики облигаций

Облигация имеет следующие характеристики:

Номинальная стоимость

Номинальная стоимость облигации – показатель, который определяет ее цену. Устанавливается эмитентом при размещении.

Если говорить простыми словами, номинальная стоимость – это сумма основного долга, полученная кредитором назад при наступлении сроков погашения. Она прописывается на бланке ценной бумаги.

Когда выпускается ценная бумага, в учете бухгалтерии она отражается по номинальной стоимости. Если она была продана выше номинала, отражается факт получения дополнительных денежных средств.

Именно по этой причине номинальная стоимость облигации очень важна для правильного и корректного учета.

Рыночная цена

Помимо номинальной стоимости, каждая облигация имеет свою рыночную цену. При этом, если ее номинал не может быть изменен – рыночная стоимость изменяется постоянно.

Происходит это по причине часто меняющегося предложения и спроса на облигации на рынке, а также из-за повышающихся или понижающихся процентных ставок на ценные бумаги.

Рыночная цена указывается в процентах. Для номинала в 1000 рублей показатель 95% означает, что рыночная стоимость ценной бумаги составляет 950 рублей. При показателе 105% рыночная стоимость номинала в 1000 рублей составит 1050 рублей.

Срок обращения

Срок обращения облигации – период, по истечении которого эмитент обязан выполнить перед кредитором все долговые обязательства.

Если говорить простыми словами, это время, на которое кредитор готов расстаться со своими денежными сбережениями и предоставить их в пользование эмитенту.

Выплаты кредитор получает в сроки, установленные для погашения (он имеет право досрочно продать ценные бумаги).

Форма выплаты доходов

Выделяют следующие формы получения дохода:

- в виде денежной разницы, которая возникает между ценой покупки облигации и ценой ее продажи другому кредитору;

- в виде разницы от приобретения облигации по меньшей цене, чем ее номинальная стоимость, и погашения по номиналу;

- в виде процентной ставки, привязанной к номинальной стоимости ценной бумаги.

Начисленные проценты можно получить как по месту приобретения ценных бумаг, так и путем их перечисления на счет их владельца.

Доходность

Доходностью называют показатель, который характеризует эффективность вложения денег в ценную бумагу. Этот показатель выражен в виде годовой процентной ставки.

Характеристики облигаций

Существует несколько ключевых характеристик этих ценных бумаг. К ним относятся:

- номинальная стоимость;

- цена и прибыль;

- срок обращения;

- форма получения доходов;

- доходность и риски;

- кредитный рейтинг.

Разберем каждый из этих пунктов более подробно, чтобы даже для начинающих стало все ясно.

Номинальная стоимость

Она есть у каждой облигации без исключений. Ее определяет эмитент, когда выпускает ценную бумагу на рынок. По этой стоимости облигация затем будет погашаться.

Размер купона установлен в процентах, которые считаются от этой же стоимости. Бонды на российском рынке, чаще всего, стоят 1 000 рублей. Номинал еврооблигаций – 1 000 долларов.

Цена и прибыль

Цена зависит от всевозможных факторов. Например, от того, какой купон изначально установлен и как он относится к уровню ставок на рынке. Цена облигации исчисляется в процентах от ее номинальной стоимости.

Корпоративные облигации прибыльнее государственных (их еще называют суверенными), но они более рискованные. Размер премии за риск зависит от надежности эмитента.

Срок обращения

По этому типу облигации бывают трех видов:

- Краткосрочные выпускаются на короткий период — до 5 лет. Компаниями такой тип практически не используется, им проще на этот срок взять кредит.

- Среднесрочные облигации гасятся в срок от 5 до 10 лет.

- Владелец долгосрочной ценной бумаги рассчитывает на возврат денег в срок от 10 до 30 лет.

Есть облигации, которые за счет определенных особенностей могут менять срок обращения. Например, с правом досрочного погашения, пролонгируемые или бессрочные.

Форма выплаты доходов

В этом случае облигации делятся на процентные или дисконтные. По дисконтным выплатам вероятная прибыль установлена как разница между ее номиналом и ценой.

По купонным облигациям доход определен в виде конкретного процента к номиналу. Платежи выплачиваются весь срок владения вами ценной бумагой, обычно раз в квартал или полгода. Размер купона бывает переменным или постоянным.

Доходность и риски

Бонды несут намного меньше рисков, чем акции, их даже сравнивают с банковскими депозитами. Именно по этой причине это один из оптимальных финансовых инструментов для чайников. Нужно понимать, что риски все же существуют, хоть это и один из самых безопасных и надежных активов.

Средняя доходность облигаций от 5 до 15 %. Надежность напрямую зависит от перспективности и платежеспособности эмитента, выпускающего актив. Чем он надежнее, тем прибыль ниже.

Существуют «мусорные», или «бросовые» облигации. Доходность по ним от 15 %, однако и риск банкротства таких эмитентов очень велик.

Невысокой доходностью, но надежностью отличаются ОБР (облигации Банка России). Такие ценные бумаги традиционно используются в экономике стран с развивающимися финансовыми рынками.

Какие облигации купить в 2018-2019 году?

Вариант №1. Облигации федерального займа

Активы, которые выпускаются министерствами России. На рынке считаются самым надежным инструментом в данном направлении вообще. Форма выпуска – документы, а метод хранения централизованного типа. У каждой эмиссионной ценной бумаги имеется сертификат специального назначения, который располагается либо в депозитарии, либо в самом МИНФИНе.

Особенности ОФЗ:

- активы выпускаются на фиксированные временные промежутки – от 2 и более лет. Потолком являются долгосрочные облигации, что выпускаются правительством на 50 лет;

- проценты с купона выплачиваются государством только 1 раз в год;

- заемные деньги идут на закрытие бюджетных дыр;

- ставка купона по ОФЗ фиксированная и составляет 8%.

Вариант №2. Иностранные облигации

Если вы переходите на международный рынок облигаций, то вам открывается масса новых возможностей, в том числе, покупка иностранных активов. Происхождение ценной бумаги понятно из ее названия – выпуском иностранных активов занимаются эмитенты, что вращаются на мировом рынке.

Особенности иностранных облигаций:

- главными фигурантами выступают Лондон и Сингапур – более 85% транзакций происходят через площадки именно этих 2-х государств;

- месячный оборот иностранной биржи данными активами может достигать 1 триллиона долларов, что говорит о масштабах кампании в целом;

- налоговая система, по которой происходит работа, напрямую зависит от страны, в которой происходит торговля активами.

Активы, что расположены на иностранных биржевых площадках называют international-bonds, а лицо юридического характера, которое производит как выпуск, так и контроль подобных долговых бумаг, именуется на иностранном рынке андеррайтером. Между трейдерами, иностранные активы в данном направлении принято называть бондами.

В зависимости от страны, в которой были выпущены ценные бумаги, те приобретают особую приставку. К примеру, американские активы называют «янки-бонды», японские – «самурай-бонды» и так далее. Ознакомиться со сленгом можно на специализированных форумах по торговле иностранными облигациями на международной бирже.

Облигации ОФЗ. Как и какие облигации купить?

Что такое облигации ОФЗ? Возможная доходность.

Вариант №3. Еврооблигации

Являются ответвлением иностранных облигаций. Такое название получили из-за стран, в которых те размещены. Основной рабочей валютой считается евро. Размещение еврооблигаций происходит на крупнейших биржах таких стран как Великобритания, Германия и Швейцария. Даже люди, что напрямую не связаны с торговлей ценными бумагами, наверняка слышали, как в новостях мелькали Франкфуртская и Лондонская фондовые биржи.

Обращаться к коммерческим облигациям есть смысл лишь в тех случаях, когда дело касается, проверенных годами, крупных компаний. На бирже России это могут быть газодобывающие организации или поставщики электроэнергии. Все, что имеет постоянный спрос, способно принести вам деньги – от этого и пляшите.

Вопрос, как купить облигации должен волновать всех, кто хоть как-то связан с фондовым рынком. Благодаря высокой стабильности актива, его участие в смешанных портфелях является обязательными условием успешности кампании.

Виды

Существуют классификации по разным признакам:

1. По виду эмитента:

- гособлигации, суверенные или ОФЗ – в России их выпускает Министерство финансов;

- муниципальные выпускают органы власти регионов;

- корпоративные – эмитентом выступает предприятие.

2. По форме выплаты дохода:

3. По виду дохода:

с постоянным доходом – покупатель заранее знает сколько и когда он получит от владения своей долговой бумагой;

Например, по корпоративной облигации Россельхозбанка график выплат выглядит следующим образом:

с фиксированным доходом – купон может меняться в день оферты или день выплаты купонного дохода;

Посмотрите в таблицу. Это график выплаты купонного дохода по одной из ОФЗ. Ставка меняется.

- с плавающим доходом – доход меняется под воздействием разных факторов, например, инфляции, ключевой ставки Центробанка и др.;

- с амортизационным доходом – постепенно погашается номинал, а купонный доход рассчитывается от остатка невыплаченного номинала.

На графике ниже видно, что с 2020 года начинается постепенное погашение номинала. Размер выплаты снижается, потому что процент купона берется от номинальной стоимости.

4.

- обеспеченные каким-либо имуществом (недвижимостью, оборудованием, другими ценными бумагами);

- необеспеченные (беззалоговые или классические).

5. По валюте номинала:

- в рублях,

- в валюте (еврооблигации).

Плюсы и минусы вложений в долговые бумаги

Давайте рассмотрим какие выгоды извлекает инвестор, покупая облигации

И самое главное, обратим внимание на недостатки

Достоинства:

- Доходность. Прибыль по облигациям находится по середине между банковскими вкладами и инвестициями в акции. Превышает первые и уступает вторым.

- Гарантированная доходность. Стоимость акций может как расти, так и понижаться. В итоге, нельзя точно прогнозировать сколько удастся заработать. Покупая облигации, вам заранее известно, какую прибыль и когда вы получите.

- Низкая стоимость. Цена 1 бумаги составляет всего 1 тысячу рублей. И ставка доходности не зависит от вложенной вами суммы. Купите вы на 5 тысяч, 100 000 или на десятки миллионов — процент прибыли на вложенный капитал будет одинаковый. По банковским вкладам, для получения более высокого процента, нужна более весомая сумма.

- Сохранение начисленных процентов. В любой момент можно продать облигации, без потери начисленной прибыли. Даже через неделю или 1-2 дня после покупки. Вам выплатят полностью весь причитающийся доход. В этом помогает накопленный купонный доход (НКД).

- Длительность вложений. Покупая долгосрочные облигации (10-20 лет) — вы фиксируете прибыль по купонам на все это время. И если в дальнейшем процентная ставка в стране снижается, доходность банковских вкладов падает, ваша прибыль остается неизменной.

- Широкий выбор. На рынке обращаются сотни долговых бумаг. Для себя можно найти подходящее. По доходности, надежности, сроку обращения.

- Простота покупки-продажи. Все операции совершаются в считанные секунды. Не нужно никуда ехать, заключать договора, вносить деньги. Выбрали несколько бумаг, купили не выходя из дома. Аналогично при продаже. Нужны срочно деньги — продали часть активов, средства вывели на банковский счет.

- Возможность увеличить прибыль без риска. Речь идет об открытии ИИС. Используя данный счет, вы гарантированно получаете от государства 13% от суммы внесенных средств. В итоге за первый год вы получите доходность в 3-5 раз выше, чем по банковским вкладам. Звучит нереалистично, но это правда.

Недостатки:

- Нет гарантии возврата средств. Банковские вклады застрахованы АСВ на 1,4 млн. рублей. В долговом рынке немного иная процедура. При возникновении проблем у эмитента, владельцы облигаций имеют первоочередное право на возврат средств, в том числе и по не дополученной прибыли. Чтобы избежать этого, рекомендуется вкладывать деньги в надежные корпоративные облигации (трудно представить себе, что такие гиганты как Газпром или Сбербанк будут находиться в стадии банкротства) или ОФЗ (здесь гарантом возврата вообще выступает государство и единственной причиной не выплаты будет дефолт).

- Стоимость облигации может со временем возрастать или уменьшаться. В первую очередь, в связи с неблагоприятными экономическими ситуациями в стране. Эта информация важна для тех, кто будет продавать их раньше окончания срока обращения. При держании до конца (до погашения) — владелец получает обратно полную сумму стоимости бумаги (номинал).

Как видите, все достоинства перевешивают недостатки. А покупая только ОФЗ, вы практически сведете вероятность будущих возможных проблем к нулю.

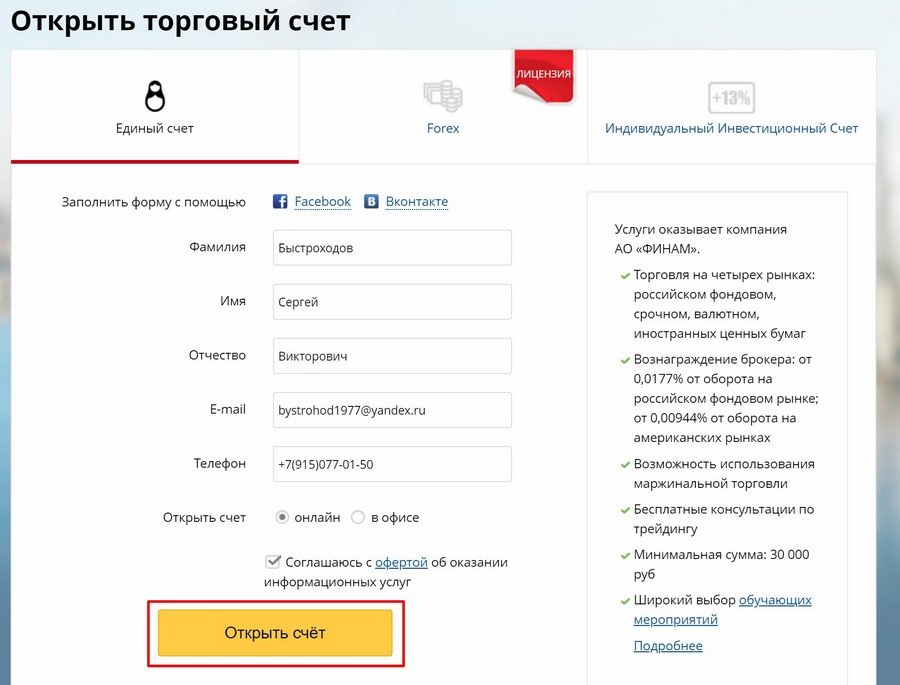

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

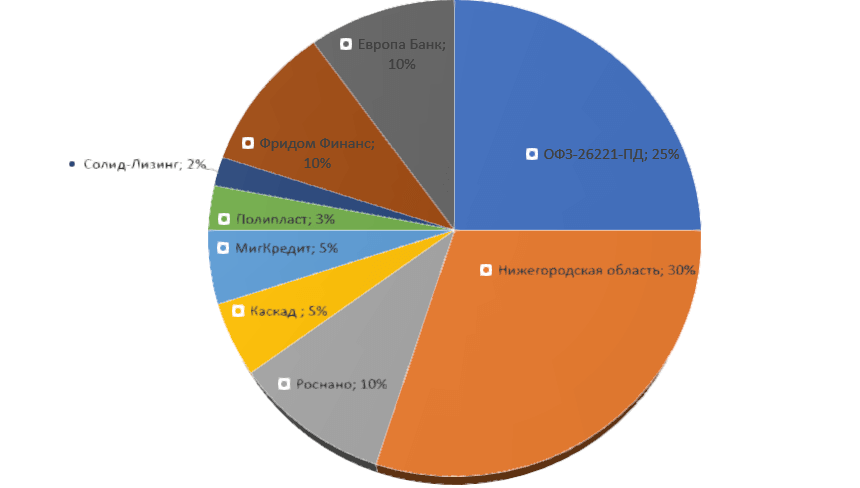

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 5%, но может достигать и до 18% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Что это такое?

Облигации – наиболее близкая альтернатива банковским вкладам на фондовом рынке. Это ценные бумаги (долговые обязательства компаний или государства), которые работают примерно по тому же принципу, что и банковский вклад. Вы покупаете облигацию за 100 руб., а через год (или любой другой оговоренный срок) вам обещают вернуть эти 100 руб., плюс фиксированный процент дохода, который может выплачиваться раз в квартал, полугодие или год. При покупке облигации номиналом 100 руб. за 100 руб. с процентной ставкой 10% годовых сроком 1 год, вы через год получите 110 рублей.

Облигации обращаются на фондовом рынке. Их можно купить либо самостоятельно, открыв счёт у брокера, либо через управляющую компанию, купив пай в ПИФе.

Облигации выпускаются на определённый срок. Он может составлять 1, 2, 3 года и больше. Если вы решите продать облигации досрочно, например, через полгода, то в случае благоприятной ситуации на рынке можете вернуть их полную стоимость и получить проценты за шесть месяцев в полном объёме, то есть 100+5 руб.

Облигации обращаются на фондовом рынке, их стоимость может снизиться. Это зависит от международной обстановки, политики Центробанка, ситуации в конкретной компании или отрасли. Участники рынка каждый день покупают и продают бумаги. По этой причине, если вы решите продать купленную за 100 руб. облигацию через полгода после покупки, на фоне негативных новостей, то можете прогадать. Вы, конечно, получите по ней все проценты за 6 месяцев, то есть 5 руб., но при этом стоимость самой ценной бумаги может упасть до 95 руб. Именно за такую сумму её можно будет продать. В итоге вы в лучшем случае останетесь при своих.

Но если ситуация изменится в вашу пользу и, например, США снимет санкции с России, стоимость облигаций наоборот вырастет, и вы сможете продать её, например, за 105 рублей, и опять же получить свой процент в размере 5 руб. Однако, повторим, гарантированно вернуть свои 100 рублей плюс 10% годовых вы сможете только когда пройдёт оговоренный ранее срок выпуска.

В отличие от банковского вклада, где государство гарантирует возврат 1,4 млн руб. в случае закрытия банка, возврат средств по облигации гарантирует только тот, кто эту облигацию выпустил – государство в случае с гособлигациями или компания. По этой причине, выбирая подходящую облигацию, нужно ориентироваться не только на её срок и доходность, но и на надёжность выпустившей её компании.

Типы облигаций

На рынке существует несколько различных типов облигаций. В зависимости от того, кто их эмитент (кто продает облигации) они бывают:

- казначейские (выпущенные министром финансов),

- муниципальные (выпущенные местными органами власти),

- корпоративные (выпущенные предприятиями),

- кооперативные (их эмитенты – кооперативные банки),

- облигации, выпускаемые другими странами.

Следует понимать, что эмитент, являющийся самым надежным (государство), как правило, предлагает инвесторам невысокую доходность. Корпоративные облигации для повышения степени заинтересованности платят более высокие ставки по купонам.

Как и депозиты, облигации могут иметь разный срок погашения:

- краткосрочные облигации – до 1 года,

- среднесрочные облигации – от 1 до 5 лет,

- долгосрочные облигации – более 5 лет,

- бессрочные облигации (приставки) – не имеют установленного срока погашения; их держатель получает так называемые бессрочная рента, то есть бесконечный поток процентов.

Также может отличаться метод начисления процентов:

- Облигации с фиксированной процентной ставкой,

- С плавающей ставкой. Плавающая процентная ставка определяется на основе межбанковской рыночной ставки, увеличенной за счет дополнительной маржи эмитента.

- Беспроцентные облигации, также известные как бескупонные или дисконтные (прибыль исходит от дисконта номинальной стоимости, а не от процентов).

Наиболее популярными среди российских эмитентов являются облигации с плавающей ставкой, в то время как дисконтные составляют менее 1% рынка.

Казначейские облигации

Казначейские облигации гарантированы Государственным казначейством и поэтому, по крайней мере теоретически, безрисковые. В соответствии с положениями Закона о государственных финансах расходы на обслуживание долга Государственного казначейства производятся до всех других расходов.

Это означает, что в случае каких-либо проблем государство сначала выкупит ваши облигации, а уже потом понесет другие расходы. Это делает государственные облигации наиболее безопасной формой сбережений.

Государство может выпускать облигации как в национальной валюте, так и иностранной.

Иностранные облигации выпускаются в иностранной валюте (долларах США, евро и т.д.). При этом инвестору до совершения покупки стоит оценить возможные колебания валютных курсов, которые могут резко снизить реальную прибыль и даже привести к убыткам.

С другой стороны, благоприятные колебания обменного курса также могут значительно увеличить нашу прибыль.

Казначейские ценные бумаги можно приобрести в любом отделении банка и в пунктах обслуживания клиентов. Казначейские облигации также можно приобрести удаленно через брокера.

Корпоративные облигации

Корпоративные облигации могут быть выпущены в форме частного или открытого размещения. Обычно более мелкие компании выбирают первый вариант, поскольку он требует меньше формальностей (например, нет необходимости готовить проспект эмиссии). Публичные выпуски, в свою очередь, обычно организуют брокерские конторы, поэтому информацию о них часто можно найти на сайтах крупных банков.

Одна корпоративная облигация обычно имеет номинальную стоимость 1000 рублей. Это значит, что даже человек с относительно небольшим стартовым капиталом может стать его владельцем.

Облигации, выпускаемые другими странами

В случае таких стран, как Германия или Швейцария – из-за действующих в этих странах отрицательных процентных ставок и очень высокой безопасности инвестиций – предлагаемая процентная ставка является отрицательной и составляет -0,2%. В настоящее время инвестор может получить относительно много, инвестируя в облигации Китая, Венгрии и Чили с быстрорастущей экономикой.

С другой стороны, у нас есть долговые обязательства, выпущенные странами, борющимися с различными экономическими проблемами, – Турцией и Кенией. В их случае предлагаемая процентная ставка превышает 10%, но увеличивается риск того, что облигации не будут погашены в установленный срок.

Вы также можете инвестировать в облигации иностранных компаний, котирующихся, например, на фондовой бирже в Штутгарте или Милане. Их покупка возможна через брокерские компании. Но и в этом случае (как и в случае с «казначействами») мы должны учитывать комиссии и необходимость совершать транзакцию на крупные суммы.

Итог

Надеюсь, мне удалось объяснить вам простыми словами, что такое облигации и как они работают. И позже я расскажу, как их приобретать и как с ними работать. Но если вы хотите подробно изучить этот и другие инструменты правильного инвестирования, то я все же рекомендую вам посетить бесплатный двухнедельный тренинг от профессионального инвестора со стажем. Тренинг — просто огонь! И именно благодаря ему я и решил заняться инвестированием, о чем ничуть не жалею. И вам настоятельно рекомендую посетить данный тренинг. Вы ничего не потеряете, зато наполните свою голову ценными знаниями. Успейте записаться до 15 марта 2021 года пока есть места!

Ну и конечно, обязательно подписывайтесь на мой паблик в ВК, чтобы не пропустить выхода новых статей и узнать много нового про инвестирование. Жду вас снова на своем блоге. Удачи вам. Пока-пока!