Офз для физических лиц в 2021 году: доходность + мнения экспертов

Содержание:

- Народные ОФЗ-н

- Сберегательный государственный займ

- От чего зависит реальный доход от ОФЗ

- Доходность

- От чего зависят рыночная цена и доходность ОФЗ

- Обзор ОФЗ на сайте Тинькофф.инвестиции

- Способ второй: ОФЗ через брокера

- Сущность и типы облигаций

- Как и где купить облигации ОФЗ физическому лицу — 4 шага

- Сравнение и вывод

Народные ОФЗ-н

Оба этих варианта имеют свои особенности, поэтому для начала рассмотрим, как купить ОФЗ физическому лицу, не желающему «уходить с головой» в биржу. Сделать это можно в Сбербанке, ВТБ, «Почтабанке» и «Промсвязьбанке».

Возьмём для примера Сбербанк (алгоритм действий везде одинаков). Первым делом клиент должен обратиться в банк, открыть там брокерский счёт и пополнить его на сумму, которая будет инвестирована в ОФЗ-н и покроет все сопутствующие расходы. Попробуем кратко объяснить, из каких частей состоит эта величина:

- Стоимость приобретаемых облигаций. Она определяется умножением количества бумаг на их цену (минимальный объём сделки составляет 30 шт.).

- Комиссия, которую берёт банк за совершение сделки. Она зависит от величины инвестиций – чем больше клиент покупает облигаций, тем ниже комиссионные издержки.

- Накопленный купонный доход. Если ОФЗ-н приобретаются до выплаты купона за первое полугодие, клиент должен компенсировать банку проценты, набежавшие с момента выпуска бумаг в обращение.

- Резерв – запасная сумма на случай, если с момента подачи распоряжения на покупку ОФЗ их цена немного изменится.

Затем клиент просто отдаёт распоряжение о сделке лично в офисе или через специальное приложение на смартфоне. Всё, народные облигации куплены

Обращаем внимание на один факт – несмотря на то, что счёт, через который приобретаются ОФЗ-н, является брокерским, клиенту не потребуется разбираться с биржевыми терминалами и прочей финансовой спецификой

Кроме этого, недавно стало известно, что во втором полугодии 2019 года возможность покупки ОФЗ-н появится в новом сервисе, разработанном совместно Минфином и ЦБ – «Маркетплейсе». Маркетплейс – это своеобразный супермаркет финансовых продуктов, где в онлайн-режиме клиенты смогут выбирать подходящие для себя услуги. Предполагается, что такая модель позволит повысить спрос на ОФЗ со стороны населения.

Что касается стандартной спецификации самих ОФЗ-н, то в ней перечислены следующие условия:

- номинальная цена облигации – 1000 руб.;

- срок обращения – 3 года;

- период размещения (окно для приобретения) – устанавливается для каждого выпуска, нужно уточнять при обращении в банк;

- доходность годового купона (процент) растёт каждый год за время владения облигацией;

- купоны выплачиваются каждые 6 месяцев.

Конкретные процентные ставки, в том числе доходность облигаций к погашению, в разных выпусках по понятным причинам меняются, поэтому их актуальную величину необходимо уточнять на конкретную дату. Главный плюс народных облигаций состоит в упрощённом порядке их покупки. Всё, что нужно сделать клиенту, так это обратиться в отделение банка, уполномоченное на операции с народными облигациями. Остальные действия физлицо будет уже совершать под руководством консультантов.

Ну а минус у ОФЗ-н, если рассматривать их с позиции простого человека, который намерен держать их до погашения, всего один – банковская комиссия немного снижает потенциальную доходность. Если же народные облигации продаются в течение года после покупки, физическое лицо не только ничего не заработает, но и потеряет часть средств на комиссиях. По этой причине более активные и деятельные инвесторы предпочитают совершать операции не с народными ОФЗ, а прямо на бирже.

Сберегательный государственный займ

Для привлечения частных вложений с расчетом на население страны государство выпускает облигации государственного инвестиционного сберегательного займа.

Данный тип долговых обязательств предполагает получение прибыли от процентных начислений и разницы их цены при покупке и погашении. Период погашения таких облигаций составляет срок от 3 до 5 лет.

Выпуск ценных долговых бумаг инициирован Министерством Финансов. В оборот они поступают по следующей схеме:

- посредник для их реализации населению выбирается на специальном аукционе;

- заключаются договора купли-продажи.

Правом на покупку данных облигаций располагают как юридические, так и физические лица независимо от государственной принадлежности. Ценные бумаги этого типа можно приобрести в отделении Сбербанка.

К несомненным достоинствам облигаций государственного сберегательного займа относят:

- Минимальный риск при инвестировании.

- Высокий (до 8%) уровень дохода.

- Увеличение дохода при долгосрочных вложениях.

- После одного года владения есть право досрочного погашения без потери выплаченного дохода.

- Низкий порог входа (от 30 000 рублей).

- Право передачи по наследству.

- Возможность получения прибыли при погашении при условии роста номинальной стоимости облигации.

К недостаткам данного типа государственных долговых обязательств относят отсутствие права на свободную покупку и продажу данных облигаций без привлечения сторонних платежных агентов.

ОФЗ для населения привлекательны по причине простоты их приобретения и достаточно высокой доходности. Покупка этих ценных бумаг не требует навыков брокера и постоянного мониторинга биржевых котировок. Приобретение доступно любому жителю страны и не потребует особых экономических знаний и много времени.

Выпуск данных долговых обязательств, помимо привлечения дополнительных финансов в бюджет, призван повысить уровень экономической грамотности населения и привлечь новых потенциальных инвесторов.

Наряду с простотой приобретения, эксперты отмечают достаточно высокий уровень прибыли и минимальный риск потери своих средств в случае неблагоприятных событий с экономической точки зрения.

The following two tabs change content below.

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Личный кабинет Абсолют Страхование: как регистрироваться, авторизоваться в ЛК и пользоваться сервисом — 07.03.2021

- Личный кабинет Автодок: алгоритм регистрации, основные разделы сайта — 07.03.2021

- Личный кабинет «Алёнка»: регистрация аккаунта, использование бонусов — 06.03.2021

От чего зависит реальный доход от ОФЗ

Доходность облигаций в первую очередь зависит от таких факторов:

- Ставка рефинансирования ЦБ. Зависимость прямая: чем больше ставка, тем больше и купонный доход. В течение 2019 г. ставка неуклонно снижалась – с 7,75% на 01.01.2019 до 6,25% на 31.12.2019. Вслед за снижением ставки начали уменьшаться и купоны по облигациям. Но едва ли это станет каким-то серьезным трендом. Более того – долгосрочные облигации все еще дают по 8-9% и даже 12% годовых.

- Срок погашения. Тут тоже все достаточно просто: чем больше срок облигаций, тем выше ставка по ним. С другой стороны – возрастают и риски. Ведь если на 2-3 года прогнозировать сравнительно легко, то предсказать, что будет с экономикой через 5-10 лет уже труднее.

- Вид облигации. Здесь ситуация несколько сложнее. Чтобы понять, как рассчитать доход по ОФЗ, необходимо точно понимать, о каком виде облигаций мы говорим.

- Налоговый вычет. Если вы приобрели облигации на ИИС, можете получить вычет в размере 13% от внесенной суммы. Это вычет по типу А, гарантированный государством. Он подойдет вам, если у вас есть зарплата или другие доходы, облагаемые НДФЛ.

Виды облигаций по купонному доходу

Именно этот критерий больше всего влияет на то, как посчитать доходность ОФЗ. Сегодня на рынке обращается 5 основных видов облигаций:

- ОФЗ-ПД (с постоянным доходом). Имеют постоянный доход по купону, причем он известен заранее. Это самые популярные бумаги, которые приносят 6-7% и иногда 8-9% годовых.

- ОФЗ-ПК (с переменным купоном).Купон не известен заранее, утверждается каждые полгода в зависимости от индекса RUONIA, который практически совпадает со ставкой ЦБ. Поэтому доходность обычно в диапазоне 6-7%.

- ОФЗ-АД (с амортизацией долга). Выплаты по купону осуществляются как обычно (каждые полгода), а сам номинал тоже гасится частями (у других облигаций – в конце срока). Доходность по этим государственным ОФЗ тоже составляет в среднем 6-7% годовых.

- ОФЗ н (для населения): их можно приобрести только в банках – а на ИИС или брокерском счете купить нельзя. Поэтому особо останавливаться на них не буду: доходность тоже около 6-7%.

- ОФЗ-ИН (с индексируемым номиналом): их номинал регулярно пересчитывается в соответствии с индексом потребительских цен. Плюс вы получаете доход «сверху» в размере 2,5% годовых. Чтобы понять, как считать доходность этих ОФЗ, нужно просто отслеживать индекс цен.

Виды облигаций по сроку

По этому показателю ОФЗ условно разделяют в 3 группы:

- Краткосрочные (погашение через 2-3 года, максимум через 5 лет).

- Среднесрочные (погашение через 5-10 лет).

- Долгосрочные (погашение через 10 лет и более).

Как я уже говорил: чем дольше, тем выше доходность, поэтому самые доходные ОФЗ – долгосрочные. Но риски тоже возрастают. Поэтому рекомендую начинать все же с краткосрочных облигаций. Заглянуть за горизонт в 5-10 лет едва ли возможно. Собственно, Это и не нужно, потому что заработать можно и на краткосрочных ценных бумагах.

Доходность

Доходность облигаций федерального займа традиционно включает в себя два компонента:

- Купонный доход — выплачивается периодически (раз в квартал, полгода, год). Не облагается налогом.

- Доход от продажи/погашения — цена продажи/погашения минус цена покупки. Облагается налогом по общим правилам.

Следовательно, применительно ко второму компоненту существуют риски:

- Риск финансовых потерь, связанный с падением цены за счет неблагоприятной рыночной конъюнктуры.

- Риск ликвидности.

- Риск неверной оценки стоимости бумаги в момент покупки, связанный со сложностью их структуры (ОФЗ-АД, ОФЗ-ИН).

Обычно, чем «длиннее» облигация, тем большую доходность она генерирует, но есть и исключения.

Выпуск 2017 не торгуется на рынке, а, значит, указанные риски отсутствуют. Простому обывателю не нужно забивать себе голову финансовыми терминами и ненужными страхами — бумаги генерируют стабильный купонный доход, потому и названы «народными».

Чтобы стимулировать долговременность вложений эмитент предусмотрел плавное повышение купонной ставки, таким образом, доходность со временем возрастает. Имеется возможность реинвестирования купонных выплат (капитализация процентов). При покупке облигаций предусмотрены комиссии:

- 1,5% — до 50 тыс. руб.

- 1% — до 300 тыс. руб.

- 0,5% — от 300 тыс. руб.

В таблице проанализированы проценты по государственным облигациям на примере покупки 1 000 облигаций на сумму 1 000 000 рублей.

|

Дата |

Купон, % |

Купон, руб |

Купон, % |

Купон, руб |

Вклад, руб |

|---|---|---|---|---|---|

|

Выплата купонных доходов |

Капитализация процентов |

||||

|

26.04.2017 |

Инвестиции: 1 000 000 руб. Комиссия (0,5%): 5 000 руб. |

||||

|

01 ноября 2017 |

7,5% |

37 500 |

7,5% |

37 500 |

1 000 000 |

|

02 мая 2018 |

8% |

40 000 |

8% |

41 500 |

1 037 500 |

|

31 октября 2018 |

8,5% |

42 500 |

8,5% |

45 858 |

1 079 000 |

|

01 мая 2019 |

9% |

45 000 |

9% |

50 619 |

1 124 858 |

|

30 октября 2019 |

10% |

50 000 |

10% |

58 774 |

1 175 476 |

|

29 апреля 2020 |

10,5% |

52 500 |

10,5% |

64 798 |

1 234 250 |

|

ИТОГО |

267 500 |

299 048 |

1 299 048 |

||

|

Средняя ставка |

8,9% |

10,0% |

|||

|

Эффективная ставка |

8,5% |

При выплате купонных доходов вы будете получать доход один раз в полгода. Если вы продержите облигации до конца срока погашения, средняя ставка составит 8,9% до комиссионного вознаграждения агента. Если вы будете реинвестировать причитающиеся проценты, средняя доходность будет несколько больше, но получите вы ее только в конце срока вместе с основной суммой. Эффективная процентная ставка с учетом комиссии агента составляет 8,5%.

Средняя ставка по трехлетним депозитам крупнейших банков сейчас около 8%. Таким образом, инвестиции в государственные облигации в среднесрочной перспективе выглядят неплохой альтернативой даже с точки зрения доходности, не говоря уже о надежности. Особенно учитывая негативный прогноз в отношении депозитных ставок.

С другой стороны, тот факт, что доходность облигаций в течение первого года будет уступать банковским продуктам, оттолкнет многих потенциальных инвесторов. Кроме того, не так уж и сложно найти на банковском рынке депозит с доходностью выше средней и хорошими условиями капитализации.

Если сравнивать с другими выпусками, то, как отмечают эксперты, доходность в 8,5% примерно соответствует рентабельности среднесрочных бумаг, которые сейчас торгуются на рынке. Правда, их доходность включает в себя прибыль за счет разницы цен покупки/продажи, которая, во-первых, облагается налогом, а, во-вторых, неискушенному инвестору недоступна. В случае «народных» облигаций нам предлагается кристально чистый купонный доход и никакой головной боли.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Обзор ОФЗ на сайте Тинькофф.инвестиции

Рассмотрим в качестве примера список облигаций федерального займа на сайте Тинькофф.инвестиции. Достаточно действовать согласно алгоритму:

- Перейти на раздел «Каталог».

- Затем открыть «Облигации».

- В фильтре выбрать федеральные, список облигаций ОФЗ 2020 весьма обширный, поэтому любой инвестор сможет отыскать выгодный вариант для себя.

- Кликаем на « в российских рублях».

- Отсортируем для практичности по дате погашения.

- Изучаем годовую прибыльность, стоимость.

Как выбрать облигации ОФЗ? Достаточно кликнуть на выбранный актив, перед вами откроется окно с графиком и более развернутой информацией. Можно ознакомиться с динамиком цены, отображается накопленный купон к настоящему моменту с последнего погашения. Внизу представлена другая детальная информация, в особенности: номинал, величина купона в рублях, периодичность выкладки купона. Для покупки достаточно кликнуть на «Купить», и облигация поступает на счет.

Обратите внимание, что ранее шла речь об активах с установленным доходом. Помимо этого есть ценные бумаги с переменным доходом

Когда купон привязан к межбанковским ставкам или к инфляции. Известен только размер ближайшего купона, после зависит от динамики рынка.

Существуют амортизированные облигации, когда сумма основного долга выплачивается не в конце срока, а постепенно на всей длительности существования, параллельно с другими выплатами. Для новых инвесторов лучше остановиться на ОФЗ с фиксированной прибылью.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 5%, но может достигать и до 18% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Сущность и типы облигаций

Немного истории. Государственные облигации появились еще в царской России во времена Екатерины II, когда императрица завоевала Крым, но залезла в долги. В СССР выпускались гособлигации «выигрышного займа», «займа восстановления народного хозяйства», «военного займа» и даже «хлебного займа» 1923 года, который погашался натурой.

Чтобы не запутаться в многообразии облигаций, проведем их классификацию.

- По эмитенту: облигации федерального займа (ОФЗ), субъектов Федерации, муниципального уровня.

- По типу валюты: рублевого и валютного займа.

- По форме выпуска: документарные и электронные.

- По сроку обращения: краткосрочные (до года), среднесрочные (от 1 до 5 лет), долгосрочные (до 30 лет — предназначены, как правило, для юридических лиц).

-

По типу купонных выплат:

- ОФЗ-ПК — с переменным купонным доходом, привязанным к плавающей ставке или инфляции (купон может включать в себя переменную и постоянную часть). В современной России такие бумаги активно выпускались с 1995 до кризиса 1998 года («гособлигации сберегательного займа»).

- ОФЗ-ПД — с постоянным доходом, известным заранее. Стартовали в 1998 г.

- ОФЗ-ФД — с фиксированным доходом, который меняется от периода к периоду, но известен заранее. Появились в 1999 году. К этому типу относится и выпуск облигаций 2017 года.

-

По типу номинала:

- ОФЗ классические.

- ОФЗ-АД — с амортизацией долга: номинал погашается частями (не обязательно равными).

- ОФЗ-ИН — государственные облигации РФ с номиналом, индексируемым на инфляцию, выпускаются с 2015 г. Сейчас на рыке две серии таких бумаг: с погашением в 2021 и 2023 году. Участниками рынка восприняты положительно: ставка купона в 2,5% плюс компенсация инфляции — хорошее сочетание надежности и доходности.

Традиционные бумаги свободно торгуются на финансовых рынках. Разобравшись с этим, оценим выпуск 2017.

Параметры выпуска ОФЗ 2017

Эмитент: Министерство Финансов РФ.

Первый выпуск. Дата начала размещения — 26 апреля 2017 г. Дата окончания размещения — 25 октября 2017.

Дата погашения: 29 апреля 2020 г.

Период обращения: 3 года

Номинал одной облигации: 1 000 рублей.

Лимит для одного вкладчика в одном выпуске: от 30 тыс. руб. до 15 млн руб.

Досрочное погашение возможно: в течение первых 12 месяцев – с полной потерей купонного дохода, после 12 месяцев – без потери купонного дохода.

Прогнозный объем эмиссии: 20–30 млрд рублей в год.

Облигации федерального займа для населения отличаются от предыдущих серий и имеют свои особенности:

- Фиксированный купонный доход с повышенной ставкой: от 7,5% до 10,5% (при определенных условиях выше ставки по депозиту). Периодичность выплаты купона: раз в полгода.

- Бумаги предназначены для физических лиц.

- Облигации абсолютно неликвидны в течение срока обращения. Нельзя перепродать, подарить, внести в УК, внести в качестве залога. Можно только погасить и передать по наследству.

История демонстрирует нам, что обычно облигации госзайма выпускаются с целью:

- Покрытия дефицита бюджета.

- Привлечения инвестиций для крупных проектов с участием государства.

- Погашения задолженности по прочим бумагам.

Минфин подчеркивает, что выпуск 2017 ориентирован на физических лиц и не является основным инструментом государственного заимствования. Поэтому и декларируемые цели несколько иные:

- Предоставление населению упрощенного доступа к долговым государственным инструментам с высоким кредитным качеством.

- Воспитание финансовой грамотности.

- Повышение доверия к государству.

- Стимулирование потребности к сбережению.

- Развитие внутреннего рынка капитала.

- Искусственное усиление конкуренции с банками.

- Диверсификация базы инвесторов.

Как и где купить облигации ОФЗ физическому лицу — 4 шага

Обращаются ОФЗ на Московской бирже в секции «облигации». Помимо этого, крупные сделки могут совершаться на внебиржевом рынке напрямую между банками и инвестиционными фондами. Для физического лица подобные сделки закрыты. Им можно торговать ОФЗ только через фондовую биржу.

Купить ОФЗ может как любой житель России, так и любые иностранные инвесторы. Доля нерезидентов на ОФЗ составляет около 20% по состоянию на апрель 2021 г.

Рассмотрим пошаговую инструкцию как купить гособлигации физическим лицам.

Шаг 1. Регистрация у брокера

Доступ к торгам на Московскую биржу для физических лиц возможен лишь через брокерские компании. На рынке можно найти не один десяток брокеров. Советую работать с лучшими из них:

У них самые лучшие торговые условия, минимальные комиссии на торговый оборот. Бесплатные пополнения и снятия. В наличии представлены все финансовые инструменты на бирже, есть доступ к иностранным акциям, представлены офисы по всей России.

Так выглядит форма регистрации у брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Есть несколько типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, в ЕДП (единая денежная позиция) сразу на одном счёте есть доступ к покупке акций, облигаций, валюты, фьючерсов, товаров — что очень удобно.

Рекомендую открыть счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Единственным условием является срок существования от 3 лет (имеется в виду от даты открытия, а не пополнения).

ИИС бесплатен и не требует никаких затрат, его можно не пополнять сразу. Поэтому советую открыть его просто на будущее, чтобы срок в 3 года начал уже идти. Более подробно про это читайте в статьях:

Шаг 3. Пополнение торгового счёта

После открытия счёта его можно пополнить в любое время. Обслуживание брокерского счёта с нулевым балансом бесплатное.

Пополнение брокерского счёта не облагается никакими комиссиями: сколько положили, столько и будет на нём.

Способов пополнения множество. Например, можно пополнить счёт наличными через банк брокера (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Межбанковский перевод без комиссий

Карта бесплатная в обслуживании, на остаток начисляются проценты (3,5%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка ОФЗ

Для доступа к торгам брокер предоставит доступ к торговым терминалам (Quik для компьютера и приложение для смартфонов). Через эти терминалы можно будет осуществлять торговые операции на бирже во время торговых сессий. Торговля ОФЗ проходит по будням в основную торговую сессию с 10:00 до 18:40.

В приложении есть удобная возможность просмотреть текущий график торгов:

В приложении Финам трейд можно просматривать биржевой стакан:

Более подробно про торговлю облигациями читайте в статьях:

Сравнение и вывод

В первом варианте дюрация облигации гораздо выше, а значит больше риск того, что облигация изменит свою цену не в нужную нам сторону — например из-за политики ЦБ или из-за общего ухудшения состояния экономики.

Из двух таких вариантов, я бы посоветовал отказаться от облигации с большим доходом в пользу менее рискового актива — ОФЗ с меньшей дюрацией, как во втором варианте.

В итоге:

- Мы выбрали облигацию ОФЗ-26211-ПД со сроком погашения в 2023 году и годовой доходностью 6,7% и эффективной доходностью в 5,5%;

- За 3 года мы заработаем 84 220 рублей если будем реинвестировать все купоны;

- За 3 года доходность составит 16,84%.

Вам совершенно необязательно держать в своём портфеле только ОФЗ, для увеличения доходности, можно рассмотреть сектор муниципальных облигаций, а также корпоративных бондов. В первом случае доходность будет ниже, но зато их надежность находится на уровне с ОФЗ.

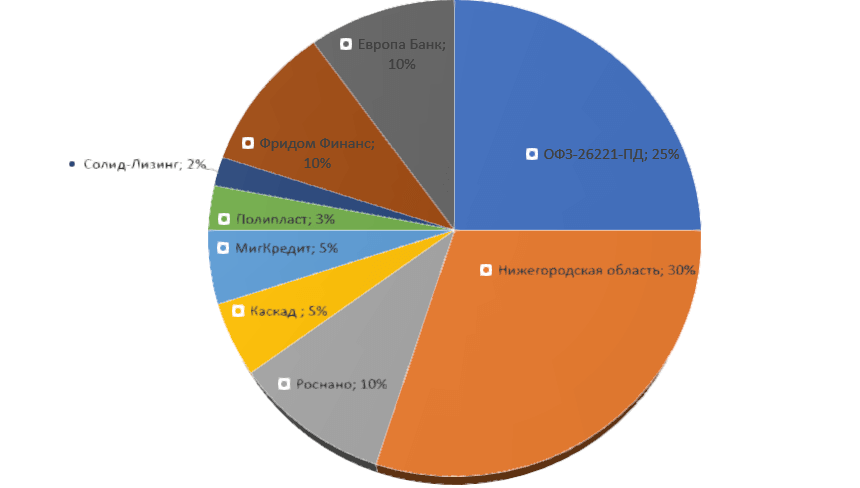

Вот примерная структура моего портфеля облигаций:

Для надежности 55% портфеля находятся в облигациях федерального и муниципального займа. Для выравнивания доходности используются более рискованные облигации – корпоративные, в том числе и не очень больших компаний.