Поручительство по кредиту — условия, кто может быть поручителем

Содержание:

- Теория, особенности и виды

- Кто такой поручитель по кредиту

- Риски

- Поручитель и созаемщик. В чем разница?

- Кто такие поручители

- Обязанности и права поручителя

- Чем рискует поручитель

- Чем рискует поручитель?

- Поручительство или созаем – в чем разница?

- Ответственность поручителя:

- Что нужно знать перед согласием на поручительство

- А если я откажусь платить?

- Разница между поручителем и созаемщиком

Теория, особенности и виды

Поручитель – физическое или юридическое лицо, берущее на себя ответственность перед кредитором погасить вместо заемщика весь долг или его часть (п. 1 ст.363 ГК РФ). Если сумма займа очень большая, банки требуют участия несколько поручителей.

Поручительство – разновидность обеспечения погашения ссуды. Оно оформляется договором поручительства, оговаривающим сумму, срок погашения, условия предоставления кредита.

Виды поручительства

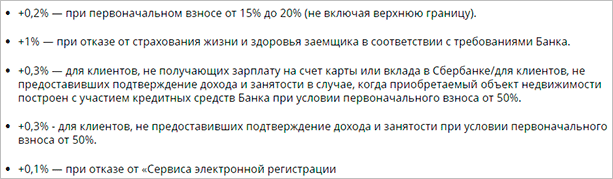

Договоры поручительства бывают двух видов:

- бланковые (или простые) – когда при оформлении кредита банком не называются конкретные претензии к ценностям, находящимся в собственности поручителя, но подразумевается, что он отвечает всем, что имеет;

- имущественные – когда собственность поручителя документально оформляется в качестве залога.

Простой договор более безопасен для клиента, т. к. банку тяжелее принудить его продать не указанное конкретно имущество.

Кто может быть поручителем

Физическое лицо старше 18 лет, гражданин РФ может взять на себя ответственность за выполнение обязательств по кредиту, если он является полностью дееспособным и платежеспособным. Доход должен быть достаточным для погашения долга и нормальной жизнедеятельности (платеж по кредиту в идеале должен составлять не более 50% от дохода).

Кроме того, банк скорее примет поручительство от:

- имеющего дополнительный доход;

- владеющего движимым и недвижимым имуществом;

- человека, имеющего положительную кредитную историю.

В роли поручителя могут выступать близкие родственники заемщика, его хорошие друзья и знакомые, коллеги по работе. Банками приветствуется привлечение в качестве гаранта мужа (жены), т. к. у них общее имущество. Поручиться за клиента может также компания, в которой он работает.

Необходимые документы

Пакет документов для предоставления кредита, как правило, одинаковый для заемщика и поручителя. Он включает в себя заявление-анкету и паспорт, подтверждающий гражданство и регистрацию в регионе работы банка. Такой бланк, например, предлагает заполнить поручителю Сбербанк.

Обязательно предоставляется справка о доходах, выданная по месту работы и завизированная ответственным лицом.

Кто такой поручитель по кредиту

Согласно определению, размещенному на сайте Национального банка Украины, поручительство – способ обеспечения выполнения обязательств, в соответствии с которыми поручитель полностью или частично отвечает за финансовые обязательства (например, выплату кредита, погашение штрафов и т. д.) должника перед кредитором. Т. е. поручительство – это один из видов финансовой гарантии возврата денег, взятых в долг.

Отношениям поручительства посвящен параграф 3 главы 49 раздела «Обязательственное право» Гражданского кодекса Украины. Здесь представлены права и обязанности поручителя, описаны случаи прекращения обязательств, правовые последствия нарушения договоров и т. д.

Кто может быть поручителем?

- Поручителем может стать гражданин Украины старше 21 года и младше 65-70 лет.

- Он должен быть зарегистрирован в том регионе, где находится отделение банка, предоставляющее кредит и зарабатывать не меньше заемщика.

- Необходимо, чтобы он имел безупречную кредитную историю.

- Преимущество в поручительстве имеют родственники.

Роль поручителя в кредите

Наличие поручителя существенно увеличивает шансы получить кредит в банке – он дополнительно гарантирует возврат денег. Если у Вас не все в порядке с собственной кредитной историей или могут возникнуть вопросы к размеру заработной платы, указанной в справке о доходах, лучше заручиться поддержкой поручителя. И тогда в банке быстрее пойдут на диалог с Вами по поводу займа.

Обязанности поручителя перед банком

Поручитель берет на себя выполнение всех обязательств перед банком в случае, если заемщик не сможет их выполнить самостоятельно. Надо четко себе представлять, что подписывая кредитный договор, поручитель будет нести точно такую же ответственность за соблюдение кредитного договора, как и человек, непосредственно взявший кредит.

В соответствии с Гражданским Кодексом Украины ответственность наступает с момента подписания договора.

Когда узнал, что должен платить кредит за поручителя

Ответственность поручителя за неуплату кредита

Существует два основных вида ответственности поручителя перед кредитором – солидарная и субсидиарная. Вид ответственности обычно прописывается в кредитном договоре или в договоре поручительства. Если же там этой информации нет, ответственность будет считаться субсидиарной.

Чаще всего в кредитных договорах прописывают солидарную ответственность поручителя (ст. 554 ГК Украины). В соответствии с ней поручитель отвечает перед кредитором в том же объеме, что и должник, включая выплату основного долга, процентов, неустойки, штрафов, возмещение убытков банка. Т. е. после того, как Вы поставите подпись в кредитном договоре, для банка Вы становитесь таким же должником, как и человек, за которого Вы поручились. И если вдруг он прекратит выплачивать по кредиту, банк или МФО будет предъявлять претензии не только к нему, но и к Вам. И если должник не сможет осуществлять выплаты по кредиту, выполнять взятые на себя им обязательства придется уже Вам.

В то же время, если один из должников выполнит солидарное обязательство в полном объеме, это автоматически прекращает обязательства остальных солидарных должников перед кредитором.

Субсидиарная ответственность определяет дополнительную ответственность за выполнение должником своих обязательств. При этой типе ответственности кредитор сначала требует погасить долг у самого заемщика. Если же он неплатежеспособен, кредитор предъявляет все требования в полном объеме к поручителю.

Имущественное поручительство

В отдельных случаях применяют еще один вид поручительства – имущественное поручительство. Оно прописано в Законе Украины «Об ипотеке». В соответствии с ним имущественный поручитель передает в ипотеку свое недвижимое имущество для обеспечения выполнения обязательств должника. Такой поручитель несет ответственность только в пределах стоимости предмета ипотеки.

Риски

Фактически поручитель рискует не только своими деньгами, но и имуществом. Перед взятием обязательств стоит учитывать следующие возможные осложнения для себя:

- поручителю могут не одобрить его собственную заявку на ипотеку в дальнейшем (в период до прекращения действия договора поручительства);

- в случае появления просрочек по выплатам со стороны заемщика кредитная история поручителя ухудшается;

- гипотетически возможна ситуация, когда придется гасить своими средствами чужую задолженность за жилье, при этом в счет погашения может уйти собственное имущество поручителя.

Как видите, поручительство – это не столько номинальная помощь близкому, сколько реальные финансовые обязательства и риски. Поэтому стоит все взвесить, соглашаясь подписать такой договор. Также необходимо проверить все документы, которые от Вас скрывать не имеют права ни банк, ни заемщик.

Поручитель и созаемщик. В чем разница?

Все нюансы института поручительства раскрыты в Гражданском кодексе (часть 1, параграф 5).

Кто может быть таким доверенным лицом? По идее любой человек, который отвечает требованиям банка. Зачастую они точно такие же, как и для основного должника: трудоспособный возраст, гражданство и регистрация на территории страны, постоянный доход, подтвержденный документально. В каком-то банке ограничение по возрасту до 65 лет, в каком-то до 70. Минимальная граница может быть и 18, и 21 год.

Чаще всего поручителями становятся друзья и родственники. Для банка идеальный вариант – это начальник на вашей работе. Кроме физического лица поручиться за вас сможет и организация. Как правило, та, где вы работаете.

Банки используют институт поручительства не для всех видов кредита. У каждого, конечно, свои условия. Но общими моментами являются:

- длительный срок кредитования,

- значительная сумма по кредитному договору,

- недостаточный доход заемщика,

- упрощенная процедура оформления без подтверждения доходов заемщика.

Во всех перечисленных случаях риски банка возрастают, поэтому он нуждается в дополнительной гарантии возврата денег по кредиту.

Если вы посмотрите условия по программам ипотеки в различных кредитных организациях, то увидите одну общую особенность. Каждый заемщик может привлекать созаемщиков, от 1 до 4 человек. Причем, супруг или супруга становятся им в обязательном порядке.

Кто такой созаемщик? Это так называемый запасной игрок. Он получает кредит вместе с основным заемщиком и несет одинаковую с ним ответственность за его своевременное погашение. Чем же отличается поручитель от созаемщика? Разница есть, рассмотрим ее в таблице.

|

Отличительные особенности |

|

|

Поручитель |

Созаемщик |

| Принимает на себя погашение долга по кредиту по решению суда. | Принимает на себя погашение долга, не дожидаясь решения суда. |

| Доход не учитывается при вынесении решения о выдаче кредита. | Доход суммируется с доходом заемщика и напрямую влияет на решение банка о выдаче кредита. |

| Подписывает договор поручительства и может нести солидарную или субсидиарную ответственности (об этом читайте далее). | Подписывает кредитный договор и несет солидарную ответственность с основным должником. |

| Не имеет право на пользование кредитными деньгами или недвижимостью, приобретенной в ипотеку. В крайнем случае по решению суда в случае погашения долга за заемщика. | Имеет право на недвижимость, приобретенную в ипотеку. |

Поручитель таким образом поручается за заемщика, но не обладает его правами, например, на оформление квартиры в собственность или владение машиной. Созаемщик получает кредит вместе с заемщиком и имеет одинаковые с ним права.

Хочу обратить внимание, что анализ кредитных программ в некоторых банках выявил такую особенность – стираются различия между поручителем и созаемщиком. Например, в ВТБ речь идет о поручителях, но по требованиям это созаемщики, потому что учитываются их доходы в совокупном доходе для получения кредита

Кто такие поручители

Банк работает с разными категориями клиентов, и в качестве дополнительного обеспечения по займу может потребовать поручительство по ипотеке, предоставление созаемщиков и контактных лиц. Все три категории отличаются друг от друга своей функциональностью.

Так, контактные лица не несут никакой ответственности перед кредитным учреждением, поскольку клиент указывает их данные только для того, чтобы в случае, если банк не сможет связаться с клиентом, он сможет найти его через данных лиц. Среди контактных лиц часто указываются друзья, близкие родственники. Контактные лица не подписывают никаких документов, поэтому никакой ответственности перед банком у них возникнуть не может.

Созаемщики – это лица, несущие первичную ответственность перед банком наряду с основным клиентом. Созаемщиков привлекают в случае, если дохода клиента не хватает для получения ипотечного кредита, если планируется приобретать жилье на двоих и так далее. При этом в банках практикуется как один созаемщик, так и 2-3 созаемщика. Соответственно, доли, которые они выплачивают ежемесячно, устанавливаются в договоре.

Созаемщики несут солидарную ответственность по кредиту

Поручитель – это лицо, которое несет вторичную ответственность по кредиту. А его обязательства наступают только тогда, когда первичный заемщик не может оплачивать кредит в случае болезни, смерти или потери работы. Данные обстоятельства прописаны в договоре поручительства, который в обязательном порядке заключается при оформлении ипотечного кредита в присутствии всех сторон сделки: поручителя, заемщика и специалиста банка.

Договор поручительства выдается на руки и заемщику, и поручителю. Стоит отметить, что чем выше сумма ипотеки, тем больше поручителей может запросить банк. Чаще всего требуется два поручителя. При этом если заемщик младше 25 лет, то одним из поручителей в обязательном порядке должен быть родитель или другой старший родственник.

Обязанности и права поручителя

Все права и обязанности при поручительстве прописываются в договоре

Поэтому очень важно внимательно перечитать каждый пункт соглашения перед тем, как поставить свою подпись. Ответственность поручителя по кредиту во многом зависит от вида поручительства: солидарного или субсидиарного

Солидарное (или полное) поручительство подразумевает выплату долга в полной мере. Поэтому банки зачастую прописывают именно этот тип поручительства, чтобы застраховать себя и получить все деньги обратно. Субсидиарная ответственность наступает тогда, когда заемщик не просто уклоняется от кредитных обязательств, а действительно не имеет возможности погасить займ из-за болезни или другой веской причины.

Для выяснения всех обстоятельств привлекаются судебные эксперты. Поэтому иногда решение суда принимается не в пользу банка, а в пользу ответчика. И все претензии к гаранту аннулируются. Когда в договоре о поручительстве не указана форма ответственности, по умолчанию она считается субсидиарной. Такой вариант более выгоден для субъекта-поручителя, но вряд ли устроит представителей кредитора.

Кроме финансовых обязательств человек, взявший на себя поручительство, обязан информировать банк об изменении персональных данных заемщика, его места проживания или прописки, контактной информации. Также в его обязанности входит оповещение кредитора о негативных событиях в жизни кредитозаемщика, которые могут повлиять на платежеспособность и нарушение графика выплат долга.

Это может быть потеря работы, тяжелая болезнь у него или кого-то из близких. Также гарант должен сообщать банку о возможной уголовной ответственности лица, которому был выдан заем. Кроме того, поручительство обязывает предоставлять документы в случае запроса из банка (это могут быть бумаги как по ипотечному кредиту, так и по потребительской ссуде).

Людям, которые рассматривают возможность подписания поручительского соглашения, менеджер банка обязан объяснить все права и обязанности

Также специалист должен акцентировать внимание на отличия между поручителем и созаемщиком, особенно когда на кону большая сумма наличных или ипотечный кредит

Чем рискует поручитель

Соглашаясь на роль поручителя, гражданин должен будет регулярно сообщать банку свое финансовое положение, рассказывать о смене места жительства и изменении в документах. Кроме этого, рекомендуется заранее оценить возможные риски для себя и своей деловой репутации:

- потеря личных сбережений. Если заемщик не сможет исполнять свои обязательства по выплате ипотеки и будет признан неплатежеспособным, обязательства по уплате долга перейдут на поручителя. В добавление к сумме тела кредита, ему придется выплатить все проценты, штрафные санкции за нарушение графика платежей и судебные издержки банка по признанию заемщика банкротом;

- потеря личного имущества. Если поручитель также не сможет уплатить долг основного заемщика, банк вправе подать на него суд. После этого судебные приставы по решению суда наложат арест на имущество и займутся его реализацией;

- трудности с получением кредитов для себя. Срок погашения ипотеки длительный, за это время у поручителя может возникнуть потребность в получении заемных средств на личные нужды. Наличие его персональных данных в тексте ипотечного договора другого заемщика может повлиять на решение банка по заявке на потребительский кредит;

- снижение личного кредитного рейтинга. Если основной заемщик будет постоянно допускать просрочки по ежемесячным платежам, фамилия поручителя появится в черном списке неблагонадежных клиентов;

- обязанность погашать долг после смерти заемщика или потери им трудоспособности.

Ответственность поручителя по кредиту бывает полной (солидарной) или дополнительной (субсидиарной). Этот момент обязательно фиксируется в соглашении о поручительстве.

При субсидиарном виде ответственности банк сначала направляет обращение к должнику и некоторое время ждет, пока он отреагирует. После того как заемщик не предпримет никаких действий по исправлению ситуации, банк имеет право обратиться к поручителю.

Первым преимуществом субсидиарного вида ответственности является то, что кредитное учреждение не может побеспокоить поручителя, если диалог с основным залогодателем по поводу погашения долга не начат. Вторым преимуществом будет обязанность кредитора убедиться в неплатежеспособности заемщика, а затем доказать этот факт гаранту.

Чем рискует поручитель?

Пример: родной брат попросил стать поручителем по ипотеке. Казалось бы, родные люди, никуда не пропадет и будет исправно платить, почему бы не выручить? Договор подписан, брат оформил кредит, купил квартиру. Прошел год, второй, и потом поручителю потребовался кредит, чтобы купить машину. Многие банки отказали или предложили кредит под высокий процент. Вот так поручитель останется пешеходом – из-за высокой кредитной нагрузки.

И это самое безобидное, что может произойти с поручителем. Давайте рассмотрим, какие еще риски могут его подстерегать. Прежде всего, ипотека – это долгосрочный кредит. Как правило, он оформляется на срок до 20 лет – поэтому кредит за поручителем будет «висеть» долго.

Чем рискует поручитель в этот период:

Не сможет получить новый кредит. Все дело в том, что многие банки отправляют сведения в БКИ по ФИО поручителя. При этом они не указывают, что долг на самом деле относится к другому заемщику. Подавая заявку, банк проверяет КИ и видит большой долг по ипотеке и в итоге выносит отказ.

Платить по договору, если заемщик перестанет взносить взносы. Если заемщик просрочит взнос, на следующий день из банка будут звонить и заемщику и поручителю

Сотрудникам службы взыскания неважно, кто будет платить. Главное – чтобы взнос был погашен в минимальные сроки

А пока оплата будет задержана, банк начислит пени и штрафы, которые только увеличат сумму задолженности.

На имущество может быть наложен арест, если дело передадут на принудительное взыскание. При длительной неоплате банк может передать дело в суд. Думаете, приставы придут только к заемщику? Но все не так просто – к поручителю они тоже придут, чтобы наложить арест на имущество. Это произойдет после того, как будут арестованы банковские счета. Итог – поручитель не сможет со счета снять деньги, выехать за границу (даже по рабочим вопросам) и может лишиться своего имущества.

Судебными разбирательствами. Если в качестве залога выступает приобретаемая квартира, то потребуется в судебном порядке отказываться от обязательств. В этом случае банк запустит второй процесс – на арест залоговой квартиры, чтобы ее изъять и продать.

Трудоустройство. Это актуально, если будут проблемы со сроками оплаты. Сотрудники банка будут звонить не только на личный телефон, но и на рабочий, с требованием погасить долг. Итог – отношения с коллективом могут быть испорчены. А еще, если поручитель решит поменять работу, могут возникнуть проблемы с трудоустройством. Это актуально для серьезных компаний, которые проверяют будущих сотрудников по БКИ. Для них должник, который не платит – это проблемный сотрудник, который не может планировать и нести ответственность.

Нельзя просто так расторгнуть договор. Сотрудники банков уверяют, что после подписания договора просто так нельзя расторгнуть договор поручительства по собственному желанию. Заемщик должен дать согласие и привлечь другого поручителя. На практике поручители задумываются об этом в тот момент, когда возникает потребность оформить кредит на себя или если заемщик перестал платить и не выходит на связь. Хотя можно встретить отзывы, что с помощью хорошего юриста получается расторгнуть договор. Поэтому, если поручитель окончательно передумал – то стоит попробовать. В этом случае поручитель теряет время и деньги на оплату услуг юриста.

Получается, прежде чем выручать друга или родственника, нужно хорошо подумать. Необходимо понимать, что в течение 15-20 лет может случиться многое. Если вы не готовы выплачивать долг, то лучше отказаться.

Поручительство или созаем – в чем разница?

Многие не понимают разницы между поручителем и созаемщиком. Определённые различия есть: в правовых нормах и обязательствах при несвоевременной оплате займа. По кредитным обязательствам заемщика, ответственность несет гарант, у которого нет прав на купленные по кредиту вещи и деньги.

Созаемщик берет все обязательства оформленного кредита. По договору он обладает всеми правами и обязанностями в равной степени с заемщиком также несет ответственность за оплату ежемесячного платежа. При неоплате оплачивает счета заемщика. В банках можно привлекать до четырёх заемщиков, такая страховка даёт гарантию своевременного погашения займы.

Если взят кредит на имущество, отличие между ними становится очевидным. Созаемщик имеет равные права с хозяином имущества изначально в частности на дом или квартиру, которая оформлена в ипотеку, распределение долей происходит в соизмеримых значениях.

Поручитель может стать владельцем только по суду, и если он погасил долги. Ручателями берут людей, имеющих любой уровень дохода. Созаемщиками могут стать люди только с высоким уровнем дохода. Схема погашения кредита такая — кредитор оплачивает первым, потом (или параллельно) созаемщик, ответственное лицо оплачивает в последнюю очередь.

Ответственность поручителя:

- В случае неуплаты со стороны кредитополучателя, поручитель оплачивает основную сумму долга, проценты, неустойку (штрафы, пеню), возмещение издержек по взысканию долга и других убытков банка.

- Если дело доходит до судебного разбирательства, банк предъявляет иск и к должнику, и к его поручителям. Это влечет за собой судебные издержки.

- В ходе исполнения решения суда судебные исполнители ищут и описывают имущество не только заемщика, но и поручителей. Многие банки требуют в обеспечение кредита поручительство не одного, а нескольких человек, ответственность несут все участники.

Согласно пункту 1 Статьи 343 Гражданского кодекса РБ, «при неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно, если законодательством или договором поручительства не предусмотрена субсидиарная ответственность поручителя».

Итак, есть два вида ответственности при поручительстве: солидарная и субсидиарная. Поручитель может выбрать сам, в каком порядке он будет «отвечать» за кредит. В любом случае поручитель ответственен перед банком в таком же объеме, что и кредитополучатель.

Солидарная ответственность – это полная ответственность поручителя за кредитополучателя. Если последний не внес платеж, это должен сделать поручитель. В случае договора с солидарной ответственностью банк может требовать погашение обязательств по кредиту сразу с поручителя, не предъявляя требований кредитору.

Петя попросил Ваню стать поручителем по кредиту на квартиру. Ваня согласился и подписал все бумаги, не глядя. Уже через месяц банк потребовал с Вани первую оплату, Петя об этом даже не узнал. А все потому, что договор предусматривал солидарную ответственность поручителя.

Субсидиарная ответственность предполагает следующий порядок действий: сначала банк требует выплату от кредитополучателя, а если тот не может или не хочет удовлетворить требования банка, то банк предъявляет требования к поручителю.

Саша попросил Колю стать поручителем по кредиту на машину. Друзья договорились о субсидиарной ответственности по поручительству, ведь Саша уверен в своих финансовых возможностях, а Коле не нужно будет лишний раз вспоминать о своей ответственности. Однажды Саша просрочил платеж, но Коля об этом даже не узнал, ведь в скором времени Саша все выплатил.

Поручитель должен знать, что

- Информация об обязательствах по кредитному договору в качестве поручителя будет передана банком в Кредитный регистр НБРБ для формирования вашей кредитной истории.

- Кредитный отчет из кредитной истории может быть предоставлен вам один раз в течение года без уплаты вознаграждения и неограниченное количество раз в течение календарного года за вознаграждение.

- Принятые по договору поручительства обязательства будут впоследствии учитываться при оценке кредитоспособности поручителя, желающего взять кредит, и могут стать причиной уменьшения банком общей суммы кредита, выдаваемого гражданину-поручителю или обоснованием для отказа в кредите.

Как и у любого члена общества, у поручителя есть не только обязанности, но и права. Они прописаны в Статьях 344-345 ГК РБ.

Что нужно знать перед согласием на поручительство

Желательно знать все о собственных финансовых возможностях, о кредитополучателе, о самом кредите и банке, его выдающем.

До принятия решения изучите информацию о человеке, за которого собираетесь поручиться. Выясните, есть ли у него задолженности по ранее полученным кредитам, займам и другим обязательствам. Если задолженность была или есть, поставьте под сомнение свое решение, обсудите подробно эту ситуацию с кредитополучателем. Попросите его показать вам кредитный отчет – в этом нет ничего зазорного.

За информацией о наличии у потенциального кредитополучателя задолженности по ранее полученным кредитам, займам и другим обязательствам (такая информация содержится в кредитных отчетах) можно обратиться в Кредитный регистр Национального банка Республики Беларусь. Условия получения кредитных отчетов доступны на официальном сайте НБРБ www.nbrb.by в разделе «Часто задаваемые вопросы».

Кредитный отчет можно получить только с согласия лица, информация о котором предоставляется. Согласие оформляется в присутствии сотрудника НБРБ. Кредитополучатель может самостоятельно обратиться в Кредитный регистр Нацбанка за таким отчетом и предоставить его будущему поручителю для ознакомления.

Помимо этого, выясните:

- Для какой цели кредитополучателю необходимы деньги?

- На каких условиях кредитополучатель берет кредит?

Подумайте, взяли бы вы для себя кредит на такую сумму с такими же условиями? И дали бы вы лично сумму запрашиваемого кредита в долг будущему кредитополучателю?

Если какие-либо моменты заставляют вас усомниться в кредитополучателе, это стоит обсудить с ним. Чем честнее, тем лучше.

Допустим, в человеке, попросившем о помощи, сомнений нет. Деньги нужны на хорошее дело, да и условия банка устраивают. Дальше нужно подробно изучить договор:

Внимательно прочтите условия договора, на которых осуществляется кредитование лица, за которого вы хотите поручиться. Желательно взять договор домой и досконально его изучить

Обратите внимание на обязанности (обязательства, ответственность), убедитесь, что нет условий, смысл которых вам непонятен.

Если какие-либо пункты договора вам неясны, просите сотрудников банка все подробно разъяснить, а если это необходимо – то даже подтвердить документально.

Обратите внимание: ваша ответственность может быть ограничена договором поручительства. Вы можете быть поручителем не на весь кредит, а только на его часть

Сумма будет прописана в договоре поручительства.

Не стесняйтесь задавать банку любые вопросы о кредите и поручительстве – даже если они кажутся вам глупыми!

А если я откажусь платить?

Если ни заемщик, ни поручитель не платят по кредиту или займу, кредитор имеет право обратиться в суд. Иногда банки даже не пытаются убедить поручителя возмещать долг добровольно, а подают иск, как только заемщик на пару месяцев задержит платеж. То есть вы можете даже не знать, что ваш друг просрочил выплаты по кредиту, пока не получите судебную повестку.

Строгий, но справедливый суд наверняка обяжет вас и вашего друга гасить долг по определенному графику

Причем неважно, кто из вас и в каких пропорциях будет это делать.. Если же назначенный судом график будет нарушен, за дело возьмутся судебные приставы

К вам как к поручителю могут применять те же меры, что и к заемщику: арестовать ваши счета, вычитать до 50% средств из зарплаты, изымать и продавать имущество, ограничивать ваш выезд за границу.

Если же назначенный судом график будет нарушен, за дело возьмутся судебные приставы. К вам как к поручителю могут применять те же меры, что и к заемщику: арестовать ваши счета, вычитать до 50% средств из зарплаты, изымать и продавать имущество, ограничивать ваш выезд за границу.

Разница между поручителем и созаемщиком

Подписывая любой банковский договор, необходимо разобраться в трактовании понятий «поручитель» и «созаемщик». Многие россияне думают, что эти термины полностью синонимичны. Однако, на самом деле, это не так

Поэтому перед подписанием кредитного соглашения важно уяснить отличия этих понятий

Созаемщик обладает такими же правами на объект кредитования, как и заемщик. То есть он не только отвечает за соблюдение графика платежей, но и может распоряжаться кредитными деньгами или имуществом в равной доле с заемщиком. Созаемщик отвечает за неуплату займа и в форс-мажорных обстоятельствах обязан рассчитаться с банком в полной мере.

Поручитель лишь отвечает за кредитные обязательства. Претендовать на денежные средства или вещи, купленные в кредит, он не может. Именно поручитель несет ответственность в случае, когда заемщик не хочет или не может погасить ссуду

И здесь неважно, какой именно кредит оформлен: ипотека, автокредит, потребительский нецелевой заем

Поручитель должен быть уверен, что, подписывая соглашение, не станет жертвой злого умысла заемщика. Поручительство по кредиту на квартиру — очень ответственный шаг. Ипотека может полностью лечь на плечи поручителя, если заемщик окажется неплатежеспособным и не сможет выплачивать заем. При этом никаких прав на недвижимость у поручителя не будет.

Поручитель

Перед оформлением поручительства в банке важно выяснить, кто такой поручитель по кредиту, в какой роли он выступает, какие права и обязанности имеет. Ведь незнание законодательства не освобождает от ответственности

Поручитель отвечает по обязательствам кредитозаемщика при кредитовании. В случае невыплаты заемщиком долга всю финансовую ответственность берет на себя гарант. И платить придется за все: основной долг, проценты, судовые издержки (при наличии таковых). При этом право на имущество или недвижимость остается у кредитозаемщика. Обеспечение кредита и поручительство — это всегда риск. И человек, подписывающий соответствующее соглашение, должен понимать всю ответственность перед банком.

Вознаграждение при поручительстве возможно при одном условии: когда в договоре прописан этот пункт. Например, кредитозаемщик обязуется оплатить некую сумму за риски субъекта-поручителя.

Созаемщик

Созаемщик имеет обязанности поручителя по кредиту. Но при этом может распоряжаться кредитными средствами или имуществом на свое усмотрение. В случае нарушения графика платежей созаемщик должен выполнять обязанности должника и погашать все долги. Если заемщик не платит кредит, банк имеет право начать судебное разбирательство и требовать вернуть заем через суд. Судебна практика доказывает, что в большинстве случае суд принимает сторону истца и выносит решение об описи и продаже имущества и возврате долга в полном объеме.

Быть созаемщиком выгоднее, чем оформлять поручительство, поскольку, кроме обязанностей, человек получает право распоряжаться кредитными средствами или пользоваться товарами, купленными в рассрочку. Быть поручителем по ипотеке — очень большая ответственность. Поскольку речь идет о крупной сумме, нужно полностью доверять заемщику и быть уверенным в его благих намерениях. Ведь может получиться ситуация, когда поручитель оплачивает ипотеку, а кредитозаемщик продолжает распоряжаться недвижимостью.