Получение налогового вычета от дохода по иис: пошаговое руководство

Содержание:

- Инвестиционный вычет как неуплата дохода от сделок с ценными бумагами

- Этап №3 — Внесение сведений в декларацию

- Причины отказа в выплате НДФЛ

- ✅ Как получить налоговый вычет: инструкция

- Как получить инвестиционный вычет по ИИС на взносы. Пошаговая инструкция

- Рекомендации по заполнению декларации

- Какие документы нужны

- Как получить доступ в личный кабинет на сайте налоговой инспекции

- Как подать декларацию через личный кабинет на сайте налоговой инспекции

- Как ещё можно подать декларацию

- Что делать, если не хотите сами этим заниматься

- Когда поступят деньги

- Разновидности вычетов и необходимый перечень документов

- Этап №4 — Передача пакета бумаг

- Как выбрать тип вычета на ИИС

- Расчет налоговой базы

- Как получить инвестиционный налоговый вычет

Инвестиционный вычет как неуплата дохода от сделок с ценными бумагами

Инвестиционный вычет также может быть оформлен на основании результатов сделок с ценными бумагами. Он, как мы отметили выше, не имеет прямого отношения к индивидуальным инвестиционным счетам.

Основание для получения рассматриваемого вычета — сделки с ценными бумагами с использованием любых законных финансовых аккаунтов при условии, что:

- купленные ценные бумаги будут находиться в собственности владельца финансового аккаунта в течение более, чем 3 лет;

- данные ценные бумаги будут куплены на российской бирже либо представлены инвестиционными паями под управлением российской управляющей компании.

Размер вычета в рассматриваемом варианте ограничивается предельной суммой уменьшения налогооблагаемой базы — 3 000 000 рублей, умноженной на коэффициент КЦБ (оба показателя устанавливаются законодательно).

Коэффициент КЦБ практически всегда больше 1, поэтому, с уверенностью можно говорить о том, что налогооблагаемая база может быть уменьшена на сумму до 3 000 000 рублей в любом случае.

Документы для оформления вычета в рассматриваемом варианте подбираются с учетом особенностей договора между налогоплательщиком и брокером на ведение финансового аккаунта. Здесь возможны варианты в широком спектре — от отсутствия необходимости собирать соответствующие документы (в этом случае брокер сам устанавливает факт возможности законной неуплаты НДФЛ с доходов клиента), до необходимости сбора налогоплательщиком большого количества источников и личного их предоставления в ФНС.

Пример расчета вычета.

Гражданин Иванов А.А., открыв в ноябре 2012 года финансовый аккаунт у брокера, разместил на данном аккаунте 1 000 000 рублей, проинвестировал их в акции на российской фондовой бирже, и увеличил данный капитал к декабрю 2016 года до 2 000 000 рублей.

Чистая прибыль Иванова А.А., составляющая, таким образом, 1 000 000 рублей, не подлежит налогообложению, так как:

- он владел акциями, купленными на российской фондовой бирже, в течение более, чем 3 лет;

- данный вычет меньше предельной суммы уменьшения налогооблагаемой базы в 3 000 000 рублей даже без учета коэффициента.

Таким образом, при наличии относительно небольших капиталов — в пределах 400 000 рублей, может быть выгоднее применять 1 или 2 вариант рассматриваемого вычета, при более масштабных инвестициях полезно обратить внимание на 3 вариант вычета

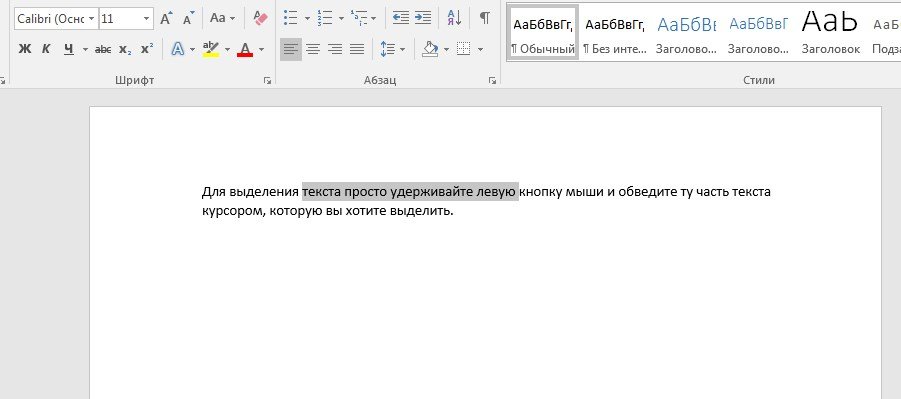

Этап №3 — Внесение сведений в декларацию

Главный раздел документа — лист под номером Е2 (п.3). В нем прописывается информация о величине взноса на инвестиционный счет. От гражданина требуется внесение сведений по объему полученной прибыли и выполненных затрат. Информация о стянутых и направленных в бюджет средствах (налоговых платежах) отражается в декларации на базе сведений из справки 2-НДФЛ.

Во избежание трудностей с заполнением бумаги вместе с декларацией приведена пошаговая инструкция, в которой рассмотрены главные нюансы и пункты, требующие пристального внимания. Данные о том, что требуется указать в третьем пункте, указаны в положении 13.4 инструкции.

Ряд брокеров снимают с клиентов обязательство по заполнению документации и выполняют эту работу сами. Как правило, они берут на себя заполнение декларации или помогают инвестору правильно оформить отчет. Некоторые организации разрабатывают, и планируют запуск специальных сервисов. Их цель — помочь клиентам, которые открыли инвестиционные счета, без проблем заполнить 3-НДФЛ и поставить подпись в документе с помощью ЭЦП.

Появление таких сервисов значительно расширяет возможности инвесторов и помогает быстрее заполнить декларацию. Если брокерская компания не заполняет документы лично, она оказывает консультационную поддержку и отвечает на вопросы, касающиеся оформления и возврата налогового вычета. Как и в случае с 2-НДФЛ, декларация проходит глубокую проверку работником ФНС, который проверяет бумагу на факт достаточности сведений и правильности заполнения. Наличие ошибок приводит к возврату документа и отказу в выплате.

Причины отказа в выплате НДФЛ

Если проанализировать отклики в Сети, иногда плательщики подоходного налога сталкиваются с трудностями при получении налогового вычета по ИИС.

На законных основаниях отказ может поступить в нескольких случаях:

- Нарушение условий получения льготы.

- Неправильное оформление документов.

- Отсутствие оснований.

Если возникают подозрения в махинациях – когда счет открывается и используется исключительно для возврата НДФЛ, в налоговой могут отказать.

Это довольно спорный момент, потому что ограничений на минимальное количество сделок не обозначено

При этом в торгах лучше участвовать – это снизит внимание уполномоченных сотрудников, а также позволит извлечь бóльшую прибыль

Еще один момент – у физического лица должен быть только один ИИС. Технически, их можно открыть и два и по обоим заявить о получении вычета. Однако это является прямым нарушением законодательства и явной финансовой махинацией с целью наживы.

Также правомерный отказ поступает всем, кто не является плательщиком НДФЛ. В эту категорию входят неофициально трудоустроенные лица и ИП. Вычет предоставляется только по подоходному налогу, а не по любому, который выплачивается в бюджет.

Существует несколько моделей индивидуального инвестиционного счета, на размер или порядок оформления выплаты это не влияет.

✅ Как получить налоговый вычет: инструкция

Документы для получения налогового вычета включают в свой состав:

- Налоговая декларация по форме 3-НДФЛ, в которой приводится расчет налогооблагаемой базы и начисленного налога НДФЛ.

- Справка по форме 2-НДФЛ.

- Копия договора ИИС или договора о брокерском обслуживании.

- Брокерский отчет о движении денег на счете (необходим для подтверждения внесения денег на ИИС) или платежные поручения из банка.

- Заявление на возврат излишне уплаченного НДФЛ.

- Реквизиты банковского счета для перевода денег.

Дивиденды. Как выплачиваются и можно ли на них жить

Читать

Пенсионный налоговый вычет. Кто сможет вернуть до 52 тысяч

Подробнее

Облигации. Как работают и чем отличаются от акций

Смотреть

Как, в какие сроки и куда обращаться

Обращаться за получением вычета необходимо в налоговую инспекцию по месту проживания по окончании периода (календарного года), за который он предоставляется. Оформлять вычет можно ежегодно или за прошедшие три года единоразово

В последнем случае важно не пропустить положенные сроки: например, в 2021 году вычет предоставляют за 2018, 2019, 2020 годы. Декларация подается не позднее 30 апреля

Вычет предоставляется только за тот период, когда средства вносились на счет. Например, ИИС был открыт в 2018 году, и Петров внес на счет 200 тыс. р. В 2019 году поступлений на счет не было, а в 2020 году – инвестировано еще 250 тыс. р. Петров может обратиться за вычетом в 2019 году – за 2018 год и в 2021 – за 2020 год.

Способы подачи декларации

Подать декларацию по форме 3-НДФЛ вместе с заявлением на возврат можно тремя способами:

- лично;

- через полномочного представителя, наделенного доверенностью;

- через портал Госуслуги.

Для дистанционной подачи декларации 3-НДФЛ необходимо:

- Найти услугу по приему налоговых деклараций в перечне услуг, предоставляемых ФНС.

- Авторизоваться на портале Госуслуги с помощью логина и пароля.

- Подготовить декларацию с помощью любой удобной программы (например, с помощью бесплатной программы «Декларация» от ФНС).

- Выбрать тип услуги: отправить заполненную декларацию в электронном виде.

- Приложить к декларации подготовленные электронные документы. Все передаваемые в ФНС сведения должны быть подписаны квалифицированной электронной подписью.

- Дождаться проверки и отправки файла и получить уведомление о доставке в ведомство.

Документы будут проверяться в течение 3 месяцев (90 дней). После одобрения вычета по вкладу на ИИС инспекторам дается на перевод денег еще 30 дней.

Как получить инвестиционный вычет по ИИС на взносы. Пошаговая инструкция

Заходим в личный кабинет налогоплательщика с помощью подтверждённой учетной записи на Госуслугах. Далее идем в раздел «Мои налоги», чтобы убедиться, что там уже появилась 2-НДФЛ за прошлый год. В нашем случае доход за 2019 год, облагаемый налогом в 13%, составил 579 586,69 руб., (больше 400 000 руб.), значит, мы можем рассчитывать на максимальный налоговый вычет в 400 000 руб., т.е. от государства получится вернуть все 52 000 руб. (400 000*0,13).

Теперь у нас все готово к заполнению налоговой декларации 3-НДФЛ. Для этого идем в раздел «Жизненные ситуации» и выбираем соответствующее поле:

Заполнить декларацию можно онлайн прямо в кабинете налогоплательщика, либо в специальной программе «Декларация» и уже потом ее загрузить. Мы выбираем первый вариант:

Для заполнения декларации потребуется предварительно получить (или зарегистрировать) ключ электронной подписи. Это можно сделать тут же в личном кабинете:

Выбираем вариант хранения ключа в защищенной системе ФНС (это рекомендуется), придумываем пароль и подтверждаем операцию. Создание ключа займет от 30 мин.:

Спустя некоторое время (когда процесс создания электронной подписи будет уже завершен), снова заходим в раздел «Жизненные ситуации» => «Подать декларацию 3-НДФЛ», указываем, за какой год мы хотим подать декларацию (в нашем случае за 2019), затем ставим галочки, что это первая декларация за указанный год и что мы являемся налоговыми резидентами РФ:

На следующем этапе нужно перечислить источники дохода. Сведения о наших доходах подтянулись автоматически (если бы мы подавали декларацию в начале года или у нас были бы другие доходы, которые нужно задекларировать, то пришлось бы вносить данные вручную).

Дальше идет раздел с выбором налоговых вычетов (налоговый вычет — это сумма, которая уменьшает налогооблагаемую базу). Вычеты могут быть стандартными, имущественными, социальными, при переносе убытков и, интересующими нас сегодня, инвестиционными (ставим галочку в соответствующем поле):

На следующем шаге указываем сумму вычета, которую мы хотим получить. Нашего белого дохода хватает на максимальный вычет по ИИС, а именно на 400 000 руб. (т.е. на эту сумму можно уменьшить налогооблагаемую базу, если в отчетном году мы пополнили ИИС на 400 000 руб.):

Далее нужно прикрепить подтверждающие документы (в нашем случае это «Извещение» и платежное поручение, можно еще и отчет брокера, но необязательно) и подтвердить действия вводом пароля к сертификату электронной подписи.

Вот и все, налоговая декларация 3-НДФЛ отправлена, теперь следует распорядиться переплатой, т.е. ввести реквизиты счета, куда налоговая после завершения камеральной проверки (длится 3 месяца) должна будет перечислить наши 52 000 руб. (400 000 руб.*0,13):

Дальше остается только ждать и наблюдать за статусом поданных заявлений в разделе “Сообщения”:

Рекомендации по заполнению декларации

Как показывает практика, лицам, претендующим на налоговый вычет, сложнее всего заполнить декларацию 3-НДФЛ. Несмотря на то, что на стендах ФНС висят подробные образцы для заполнения, работа с этим документом вызывает массу сложностей. Впрочем, всегда можно обратиться в одну из компаний, предлагающих заполнение деклараций о доходах. Их офисы обычно расположены вблизи отделения ФНС.

Но следует учитывать, что чем ближе срок сдачи документов, тем больше вероятность того, что за заполненным бланком придется возвращаться на следующий день в силу очередей. И еще, при обращении за помощью нелишним будет проверить, какой бланк использует для заполнения компания. Если клиенту подсунут старую форму, даже при правильном внесении данных ФНС ее не примет.

На сайте ФНС есть удобный сервис по заполнению деклараций онлайн. Каждый этап в нем сопровождается подсказками и ссылками на необходимые документы. Ссылка на сервис находится в личном кабинет, в разделе «Налог на доходы ФЛ». Там же можно скачать программу, помогающую заполнять декларации. Но, как показывает практика, онлайн-режим намного удобнее.

При заполнении декларации необходимо обратить внимание на лист Е2 пункт 3. Именно в нем указывается объем денежных средств, внесенных на ИИС, а также данные о сумме, которая подлежит возврату

Суммы возврата можно рассчитать самостоятельно:

- 13% от объема взносов – если он составит менее 400 000 рублей;

- 52 000 рублей – если общая сумма взносов за год превысила установленный законом порог для налогообложения.

Также следует указать тип вычета, на который претендует инвестор – «Ценные бумаги».

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Заполнение декларации 3-НДФЛ регламентируется налоговым кодексом. В данном случае следует руководствоваться его статьей 219.1, касающейся налоговых вычетов для участников инвестиционной деятельности

Многие брокерские компании предоставляют своим клиентам услуги по заполнению документов на получение налоговых льгот. Возможно, эта услуга будет платной. Но с ее помощью можно изрядно сэкономить время. Кроме того, согласно законодательству о налогах, некорректное отображение информации в бланке 3-НДФЛ может повлечь за собой штраф от ФНС в размере 500 рублей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Совет: Не тяните с обращением в налоговую службу до 30 апреля. Лучше подать документы заранее, чтобы иметь возможность исправить возможные ошибки в их заполнении.

Какие документы нужны

Перед отправкой документов в налоговую инспекцию вам нужно подготовить такие бумаги:

- договор с брокером об открытии ИИС (дают при открытии счёта в офисе или присылают на электронную почту, если ИИС открывался через интернет);

- справка 2-НДФЛ за прошлый год (можно спросить в бухгалтерии на работе);

- платёжные поручения или приходно-кассовые ордера, подтверждающие отправку денег на ИИС (их можно скачать в интернет-банке, если через него отправляли деньги).

Подойдут цифровые копии этих документов — например, фотографии или изображения в формате pdf, которые можно переслать в электронном виде.

Как получить доступ в личный кабинет на сайте налоговой инспекции

Получить пароль можно одним из таких способов:

- при посещении любой налоговой инспекции (возьмите ИНН и паспорт);

- использовать логин и пароль от сервиса «Госуслуги» (можно получить на Почте России или в МФЦ);

Ещё вам понадобится простая электронная подпись (ЭП), которой вы будете подписывать документы, отправляемые в инспекцию. Это пароль, который вы сами задаёте. Чтобы создать ЭП, нужно зайти в свой профиль, который доступен при клике на своё имя на главной странице. Затем выбрать вкладку «Получить ЭП». Она регистрируется в течение суток. После этого вы сможете отправлять документы через сайт налоговой, указывая пароль к сертификату ЭП вместо своей подписи.

Как подать декларацию через личный кабинет на сайте налоговой инспекции

Для этого выберите раздел «Жизненные ситуации» и нажмите на «Подать декларацию 3-НДФЛ». Затем возможны два варианта:

- заполнить декларацию онлайн.

Вот как заполнять декларацию онлайн:

- Выберите налоговую инспекцию, куда будет отправлена декларация — она должна располагаться по месту вашей регистрации.

- Укажите год, за который подаётся декларация. Сейчас можно подать за 2019, 2018 или 2017 год.

Добавьте источник дохода. Им может быть организация, в которой вы работаете, статус индивидуального предпринимателя, физическое лицо или иной источник. Чаще всего нужно указать официальное название компании, в которой вы работаете. Оно написано в справке 2-НДФЛ. Из неё перепишите ИНН, КПП, код по ОКТМО и доходы, которые вам начисляли каждый месяц, итоговые суммы дохода и удержанного налога.

Укажите вычеты, которые хотели бы получить. Если у вас ИИС, то нужно поставить «галочку» напротив «Инвестиционные налоговые вычеты». Дальше надо записать сумму, на которую пополнили ИИС в прошлом году.

Прикрепите электронные формы документов, которые указаны выше.

Введите пароль к сертификату электронной подписи и отправьте декларацию с документами в налоговую службу.

Можно тут же заполнить документы на возврат денег на ваш банковский счёт. Для этого нужно указать БИК банка, его полное название и номер самого счёта. Затем подписать заявление ключом к электронной подписи.

Если забыли прикрепить какие-то документы, то вернитесь в раздел «Подать декларацию 3-НДФЛ», нажимайте на номер декларации и добавляйте документы.

Как ещё можно подать декларацию

3-НДФЛ и подтверждающие документы можно передать в налоговую инспекцию по месту жительства лично или отправив письмом по почте (лучше заказным с описью вложения, чтобы было доказательство, что отправили).

Что делать, если не хотите сами этим заниматься

Существуют компании, которые готовы помочь заполнить налоговую декларацию и передать её в налоговую инспекцию. Стоимость услуг составляет от 499 ₽. От вас требуется только собрать пакет документов.

Кто может заполнить и отправить декларацию

| Сервис | Стоимость |

| 1 699 ₽ | |

| 499–3600 ₽ | |

| 690–2900 ₽ | |

| 1 400 ₽ |

Когда поступят деньги

Примерно через четыре месяца. По закону у налоговой инспекции будет три месяца на проверку документов и месяц на отправку денег. Если вы не приложили нужные документы, то рассмотрение заявления приостановят и время проверки может увеличиться.

Разновидности вычетов и необходимый перечень документов

Начну с того, что такие вычеты могут быть 2-х типов.

Первый вариант предполагает возврат налога государством от суммы внесенных инвестиций, но не более чем с 400 000 рублей.

Учитывая, что ставка НДФЛ составляет 13%, получается, что мы можем рассчитывать на возврат не более 52 000 рублей.

Согласитесь, что сумма очень даже приятная.

Второй вариант — получение льгот с финансового результата (прибыли), который появился в результате торговли ценными бумагами и другими инструментами на ИИС.

При выборе второго типа ИИС – Вы освобождаетесь от уплаты НДФЛ.

Ниже будет представлена подробная инструкция для получения вычета, который можно получить при посещении налоговой службы или подаче документов в электронном виде.

Второй вариант гораздо удобнее.

Купить акции онлайн

Итак, посмотрим, какие документы придется приготовить:

- декларация по форме 3-НДФЛ — главный документ, в котором отражаются все инвестиционные операции. Подробнее о заполнении декларации онлайн – ниже;

- справка 2-НДФЛ (о доходах). Берется за тот год, в котором были сделаны инвестиции, за которые планируется получить возмещение. Справку можно брать в бухгалтерии своего предприятия, у брокера или у другого налогового агента, перечисляющего за нас подоходный налог;

- платежные документы, подтверждающие зачисление денег на ИИС, открытый в брокерской организации. Это приходный ордер, платежное поручение или другая квитанция. Если платежка не сохранилась, можно обратиться в свой банк для получения дубликата с печатью;

- договор на открытие брокерского счета. В разных конторах предусмотрены различные его формы: генеральное соглашение, извещение о присоединении к регламенту, договор на открытие или ведение инвестиционного счета;

- специальная форма заявления на возврат денег (можно найти в приложении № 8 к приказу Российской ФНС, датированному 14.02.2017 г.).

Теперь немного о сроках подачи.

Для обычных деклараций о доходах, расходах и имуществе срок ограничен — сдавать нужно не позднее 30 апреля того года, который следует за отчетным.

Для получения вычета по ИИС (вариант с возвратом от годовой суммы сделанных инвестиций, а не от полученного финансового результата) жестких сроков нет. Главное, предоставить ее в течение 3-х лет после отчетного года.

Подавать документ следует в налоговую службу по месту своей регистрации. Это можно сделать в бумажном, либо электронном виде.

Поскольку последний не предполагает посещения органа ФНС, его можно считать более прогрессивным, и мы остановимся на нем подробнее.

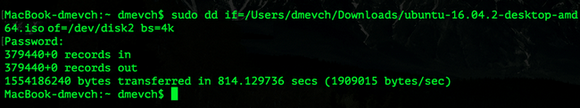

Этап №4 — Передача пакета бумаг

При передаче документации в ФНС частный инвестор должен учесть важный нюанс. В процессе оформления заявления требуется указать точные реквизиты банка, куда происходит зачисление денег. Заполнение заявления происходит по специальному образцу, который предоставляется в налоговой службе или в брокерской компании.

Иногда сложности возникают при передаче декларации 3-НДФЛ. В распоряжении гражданина три пути для передачи бумаг в ФНС:

- В электронном виде. В этом случае каждая бумага выполнена в отдельном файле, имеет ЭЦП и направляется через сайт ФНС для проверки (с помощью личного кабинета пользователя). Аналогичным образом подается декларация по электронной форме и с цифровой подписью, которая оформляется в специальном сервисе.

- Почтой. В этом случае формируется пакет бумаг, делается опись, после чего документация направляется в ФНС почтовым отправлением.

- Лично. Наиболее надежный способ передачи — принести бумаги работникам ФНС в бумажной форме.

Если декларация передается в электронном виде (через глобальную сеть), остальные бумаги требуется передать лично или отправить почтой.

Все документы должны иметь правдивую информацию, корректное оформление и действовать на период передачи. Кроме того, у заявителя должны быть документы, которые бы подтверждали факт предоставления бумаг.

Так, если документация передается почтой, у частного инвестора на руках должно быть уведомление и опись вложений (копия). Если речь идет об электронном оформлении, требуется уведомление о получении бумаг.

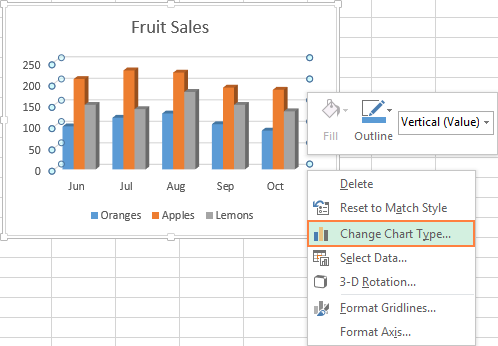

Как выбрать тип вычета на ИИС

И самый главный вопрос – какой же тип ИИС выбрать именно вам. Везде есть свои плюсы и минусы:

- Первый тип вычета по ИИС дает вам гарантированную выплату 13% от взносов. Такой вариант подходит, если вы можете инвестировать ежегодно (например, по 50-100 тыс. и более), а также при условии, что у вас достаточно высокая официальная зарплата (30-40 тыс. и более).

- А вот как работает ИИС типа Б: он ничего не гарантирует, но зато если вы получите доход, сможете вывести его практически в чистом виде, не отдавая 13% НДФЛ.

ИИС типа А и типа Б: наглядный пример

Само по себе описание типов ИИС вряд ли наведет на мысль, какой из них выгоднее. Поэтому давайте разберем на примере. Допустим, вы открываете счет и пока готовы вкладывать не более 200 тыс. в год, что вполне нормально для начинающего инвестора. При этом получаете официальную зарплату 40 тыс. руб. В получении дохода от инвестирования пока не уверены, поэтому будем исходить из минимум: 6% годовых – это более, чем реально.

За 3 года у вас накопится около 40000 рублей чисто на процентах. С этой суммы вы должны уплатить 13%, следовательно, на руки вам достанется почти 35000 руб. В этом случае:

- Если вы выбираете счет 1 типа, выплата от государства за 3 года составит 78000. Это возможно благодаря возврату НДФЛ с зарплаты (в год с вас удерживают по 62400 руб.).

- Вычет типа Б (ИИС 2 типа) освобождает вас от обязанности уплачивать НДФЛ, т.е. вы получите всю сумму и сэкономите (в данном случае) 5200 руб.

Ответ очевиден: поскольку индивидуальный инвестиционный счет по типу А позволяет получить гарантированную выплату, а вы готовы ежегодно инвестировать на депозит какую-то сумму, вам следует выбирать именно его.

Как выбрать тип ИИС: еще один пример

Рассмотрим другой пример. Вы также вкладываете на счет по 200 тыс. ежегодно, зарабатываете те же 6% годовых. Но являетесь предпринимателем на УСН или самозанятым – т.е. не уплачиваете НДФЛ. За 3 года вы получите чистую прибыль 40 тыс. В этом случае:

- Если выбрать тип 1, никаких выплат вы не получите, потому что официально ваши доходы не облагаются НДФЛ.

- ИИС 2 типа вычета освобождает вас от обязанности уплатить 13% от 40000, т.е. экономит 5200 руб.

Этот пример показывает, что тип Б для ИИС выгоден, если вы не уплачиваете НДФЛ. Следовательно, если вы официально трудоустроены или получаете другие доходы, с которых удерживают налог, однозначно стоит выбрать первый вариант. Если же НДФЛ вы не уплачиваете или вы вполне уверены, что можете получать большой доход, самый выгодный ИИС для вас – тип Б. А ИИС третьего типа, как я уже говорил, пока не придумали. Поэтому нужно определиться – либо тот, либо другой.

Инструкция по выбору: ответьте на 3 вопроса

Получается, что для правильного выбора вам нужно ответить на такие вопросы:

- Какую сумму в год готовы вносить.

- Удерживают ли с вас НДФЛ 13%.

- Какая у вас белая зарплата (до 30000 или больше).

Если вы готовы вносить до 400000, а официальный доход более 30000, выгоднее воспользоваться вариантом А. Если вы готовы инвестировать до 1 млн. в год и/или вы не платите НДФЛ, вам однозначно подойдет ИИС вариант Б. Причем выбор ИИС часто связан с типом людей. Те, кто не любит рисковать, охотнее воспользуется гарантированным вычетом А. А те, кто настроен зарабатывать 20-30% годовых и выше, скорее, выберет вычет Б.

Расчет налоговой базы

Порядок расчета налоговой базы по операциям, учитываемым на ИИС, аналогичен порядку расчета налоговой базы по операциям, учитываемым на обычных брокерских счетах. Основная особенность в том, что расчет налоговой базы осуществляется обособленно от других брокерских счетов.

Напомним, что налоговая база по операциям с ценными бумагами и по операциям с ПФИ определяется в соответствии со статьей 214.1 НК РФ. Особенности определения налоговой базы по операциям, отражаемым на ИИС, установлены в ст. 214.9 НК РФ. Финансовый результат (налоговая база) определяется как сумма финансовых результатов по совокупностям операций. НК РФ выделяет, в частности, такие совокупности операций:

1) с ценными бумагами, обращающимися на ОРЦБ;

2) с ценными бумагами, не обращающимися на ОРЦБ;

3) с ПФИ, обращающимися на организованном рынке;

4) с ПФИ, не обращающимися на организованном рынке.

Финансовый результат по операциям, учитываемым на ИИС, определяется путем суммирования:

– финансовых результатов, определенных по соответствующим операциям по окончании каждого налогового периода действия договора на ведение ИИС,

КСК ГРУПППодтвержденный профиль Вебинар: Стратегия продвижения интернет-проекта Как продавать в онлайн и какие каналы интернет-маркетинга использовать?Узнать большеРеклама на Клерке

– финансового результата, определенного на дату прекращения действия указанного договора.

Порядок зачета убытков между совокупностями операций:

|

Налоговая база, которую можно уменьшить на убыток |

Вид убытка |

|

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (фондовые ПФИ) |

По операциям с ценными бумагами, обращающимися на ОРЦБ |

|

По операциям с ценными бумагами, обращающимися на ОРЦБ |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (после уменьшения налоговой базы по операциям со всеми ПФИ, обращающимися на организованном рынке) |

|

По операциям со всеми ПФИ, обращающимися на организованном рынке |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами не являются ценные бумаги, фондовые индексы или иные финансовые инструменты (Нефондовые ПФИ) |

Результат сальдирования финансовых результатов от операций с инструментами, обращающимися на ОРЦБ, можно представить в таком виде:

|

№ |

Результат от операций с ц/б |

Результат от операций с ПФИ |

Результат сальдирования |

|

|

Фондовые |

Нефондовые |

|||

|

(1) |

(2) |

(3) |

||

|

1 |

доход |

доход |

доход |

Справка по форме 2-НДФЛ, включающая: |

| Σ = (1) + (2) + (3) | ||||

|

2 |

доход |

убыток |

доход |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) – (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: Σ = (1) – (если Σ<0) | ||||

|

(2) < (3) |

2-НДФЛ: Σ = (1) + | |||

|

3 |

доход |

доход |

убыток |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) + | |||

|

(2) < (3) |

2-НДФЛ: (1) | |||

| и | ||||

| Справка об убытках: Σ = | ||||

|

4 |

доход |

убыток |

убыток |

Справка об убытках: (3) |

| 2-НДФЛ: Σ = (1) – (2) (если Σ>0) | ||||

| либо: | ||||

| Справка об убытках: (3) + (если (2) > (1)) | ||||

|

5 |

убыток |

доход |

доход |

|

|

(2) > (1) |

2-НДФЛ: (3) + | |||

|

(2) < (1) |

2-НДФЛ: (3) | |||

| Справка об убытках: (1) Σ = | ||||

|

6 |

убыток |

убыток |

доход |

|

|

(2) > (3) |

Справка об убытках: (1), | |||

|

(2) < (3) |

2-НДФЛ: | |||

| и | ||||

| Справка об убытках: (1) | ||||

|

7 |

убыток |

доход |

убыток |

|

|

(2) < (3) |

Справка об убытках: (1), | |||

|

(2) > (3) |

2-НДФЛ: Σ = – (1) (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: (1) Σ = – (1) (если Σ<0) | ||||

|

8 |

убыток |

убыток |

убыток |

Справка об убытках: (1), |

Суммы убытков, полученных физическим лицом по операциям с не обращающимися на ОРЦБ инструментами, не уменьшают налоговую базу текущего налогового периода. Реклама

Суммы убытка, которые на дату окончания срока действия договора на ИИС остались не учтенными, при определении налоговой базы не учитываются, т.е. такие убытки нельзя зачесть никогда.

Исчисление, удержание и уплата в бюджет суммы налога в отношении доходов по операциям, учитываемым на ИИС, осуществляются налоговым агентом в следующих случаях:

1) на дату выплаты налогоплательщику дохода (в том числе в натуральной форме) не на ИИС налогоплательщика – исходя из суммы произведенной выплаты (например, при зачислении на брокерский счет купона, частичного погашения или дивидендов по бумагам, учитываемым на ИИС);

2) на дату прекращения договора на ведение ИИС, за исключением случая перевода всех активов, учитываемых на ИИС, на другой ИИС, открытый тому же физическому лицу.

Налоговый агент обязан уплатить в бюджет исчисленную сумму налога в срок не позднее одного месяца с даты выплаты дохода или даты прекращения договора.

При прекращении договора на ведение ИИС налоговый агент определяет налоговую базу отдельно за каждый налоговый период, в котором действовал договор на открытие и ведение ИИС.

Как получить инвестиционный налоговый вычет

Вы можете выбрать один из двух вариантов оформления:

Пройти весь путь самостоятельно:

- собрать необходимые документы;

- проверить правильность оформления каждого документа;

- заполнить декларацию 3-НДФЛ;

- передать пакет документов в налоговую инспекцию.

Доверить работу личному налоговому эксперту

онлайн-сервиса НДФЛка.ру:

- специалист составит для вас полный перечень документов;

- проверит правильность оформления каждого документа;

- поможет заполнить декларацию 3-НДФЛ (если вы решили сделать это

самостоятельно); - быстро и безошибочно заполнит декларацию 3-НДФЛ (если вы решили

поручить это нашему эксперту); - передаст вам заполненную 3-НДФЛ в электронном виде (если вы

хотите самостоятельно отправить декларацию в ИФНС); - с помощью электронной подписи отправит 3-НДФЛ в вашу налоговую

инспекцию (если вы поручите это нашему эксперту); - останется с вами на связи и будет курировать процесс вплоть до

перечисления налогового возврата на ваш расчетный счет.

Есть вопрос или нужно заполнить3-НДФЛ — мы вам поможем!

Получить консультацию