Где открыть иис (индивидуальный инвестиционный счет) с максимальной выгодой и удобствами

Содержание:

- Налоговые льготы

- Вычеты по ИИС

- ИИС + ОФЗ

- Стоит ли открывать ИИС

- Рейтинг брокеров для открытия ИИС

- Беру все оптом

- Условия открытия ИИС у крупных брокеров

- Рейтинг компаний, где можно открыть ИИС в 2020

- Плюсы и минусы ИИС подробно

- Как выбрать подходящего брокера

- Где лучше открыть ИИС: обзор брокеров и УК

- Недостатки ИИС

Налоговые льготы

Кодекс предусматривает два альтернативных типа льгот.

ИИС типа «А»

Налоговый вычет (13%) на средства, внесенные на ИИС в счет НДФЛ, удержанного по основному месту работы за год.

Как явствует из определения, обязательное условие для его получения — официальное трудоустройство и белая зарплата. Размер вычета рассчитывают на базе двух величин:

- сумма внесенных на ИИС за год денег;

- НДФЛ, удержанный за год.

Пример:

- В декабре 2017 года вы внесли 400 тыс. руб.

- Максимальный потенциальный вычет: 400 х 13% = 52 тыс. руб.

- Ваша официальная заработная плата до налогов в 2017 году — 20 тыс. руб. в месяц.

- НДФЛ 2017 — 31 200 руб.

- Фактический налог, который вы сможете предъявить к возмещению из бюджета — 31 200 руб.

Таким образом, чтобы использовать вычет в полном объеме, ваша заработная плата должна составлять не менее 33 333 руб. в месяц до уплаты налогов.

Внимание:

- Если вы решите закрыть счет и вывести средства в течение трех лет, то будьте готовы вернуть вычет, полученный вами ранее.

- При выборе льготы типа «А» сгенерированные на вашем счет финансовые доходы подлежат налогообложению, но только в случае закрытия счета.

Таким образом, ИИС типа «А» подходит осторожным или пассивным инвесторам, которые получают белую зарплату и выбирают консервативные или умеренные стратегии инвестирования и не ожидают сверхдоходов.

Как получить льготу типа «А»?

До 30 апреля года, следующего за истекшим, вы должны представить в налоговую инспекцию документы:

- Справки: 2-НДФЛ, 3-НДФЛ.

- Договор с управляющей компанией или брокером об управлении ИИС.

- Платежный или иной документ, свидетельствующий о внесении средств.

- Заявление о возврате НДФЛ.

Существует возможность дистанционной подачи документов на сайте ФНС и портале государственных услуг. На проверку документов законодательством отводится 3 месяца. После завершения проверки деньги будут перечислены на указанный вами при подаче заявления банковский счет в течение месяца. Таким образом, вся процедура займет 3–5 месяцев (с учетом времени на пересылку документов).

ИИС типа «Б»

Финансовые доходы от операций по счету не облагаются налогами как во время действия счета, так и в момент его закрытия.

То есть сгенерированные доходы в полном объему могут быть реинвестированы и выведены из бизнеса. Это принципиальное отличие от традиционного брокерского счета.

Единственный недостаток — в момент закрытия ИИС НДФЛ будет удержан в том случае, если вы закроете счет, не дожидаясь окончания трехлетнего периода. Иными словами, ставится ограничение на минимальный срок окупаемости.

ИИС типа «Б» применим для активных инвесторов, которые не выплачивают НДФЛ на регулярной основе и предпочитают самостоятельно действовать на финансовых рынках и рассчитывают на сверхдоходы.

Как получить льготу типа «Б»?

Фискальным агентом является финансовый посредник (брокер). Чтобы воспользоваться льготой при закрытии счета, вам следует посетить налоговую и затребовать справку о том, что вы ранее не использовали свое право на получение льготы, а также не заключали других договоров ИИС. После этого направляйтесь в офис брокера, отдайте справку и закройте ИИС. Не забудьте предоставить реквизиты вашего текущего банковского счета. Дальше посредник все сделает сам: рассчитает ваш доход от операций по ИИС и перечислит его на ваш текущий банковский счет в полном объеме. Удержание налога производиться не будет. Информация по ИИС будет передана в налоговую инспекцию.

Вычеты по ИИС

Государство стимулирует граждан инвестировать деньги не только в банковские депозиты, но и в более выгодные инструменты, в том числе ИИС. Поэтому держатели счета (депозитарии) могут получить 1 из 2 налоговых вычетов по НДФЛ:

- Тип А: по 13% от вложенной суммы ежегодно, максимум 52000 руб.

- Тип B: полное освобождение от НДФЛ 13% на полученный доход.

В первом случае вкладчику выгодно открывать счет и пополнять его каждый год на сумму до 400 тыс. руб. Тогда он получает вычет по ранее удержанному НДФЛ (например, 13% с зарплаты). Например, ежемесячная зарплата составляет 50000 руб. до вычета налога. Каждый месяц с этой суммы удерживается по 6500 руб. НДФЛ. В результате за год удержано 78000 руб.

В то же время депозитарий открывает ИИС и намерен ежегодно вкладывать в него по 400 тыс. Максимальный вычет, который он может получить – это 13% от этой суммы, т.е. 52000 руб. в год. И даже несмотря на то, что с зарплаты за тот же период было удержано 78000 руб., налоговая вернет именно сумму 52000 руб. Этот вариант выгоден тем, кто не планирует получать очень большой доход по депозиту и в то же время имеет довольно высокую официальную зарплату (от 30-40 тыс. и более).

Во втором случае ФНС готова полностью освободить вкладчика от уплаты НДФЛ 13% с полученного дохода. Например, за 3 года депозитарий заработал 300 тыс. Если он выбрал второй тип вычета, налог 13% (в данном случае 39000 руб.) оплачивать не нужно. Это выгодно для тех, кто планирует зарабатывать очень много, т.е. заниматься активной торговлей акциями и другими активами.

Выбрать тип налогового вычета можно самостоятельно. Причем в дальнейшем менять свое решение нельзя. Хотя если открыть новый ИИС, есть возможность получить другой тип вычета. Поэтому открывать ИИС можно сколько угодно раз. Однако у каждого вкладчика может быть только один счет (держать одновременно 2 и более запрещается).

Для получения компенсации гражданин собирает все необходимые документы и обращается в ФНС:

- паспорт;

- договор на открытие счета;

- декларация 3-НДФЛ;

- заявление (заполняется на месте);

- справка банка или другого брокера, подтверждающая факт поступления денег на депозит;

- справка 2-НДФЛ за отчетный период, т.е. за 1 календарный год;

- реквизиты банковского счета, на который необходимо получить вычет.

Налоговая инспекция принимает документы (подать их можно и онлайн или заказным письмом по почте) и рассматривает заявление. Обычно деньги приходят в течение месяца, но возможны и задержки до 3-4 месяцев. Подавать заявление на вычет можно хоть каждый год, хоть в другое время. Основное требование – уложиться в срок 3 года. Например, если депозит оформлен в любой из дней 2017 г., крайний срок подачи документов на вычет – 31 декабря 2020 г.

ИИС + ОФЗ

Вы можете открыть ИИС и реализовать такую схему с налоговым вычетом типа А. Закидываете на счет сумму, например, 200 тысяч рублей. Покупаете на них ОФЗ – это облигации, выпущенные Минфином и надежные, как вклад в вечнозеленом банке. С них получаете купонный доход два раза в год – ищите выпуски с хорошей доходность, от 7% годовых, они еще есть на рынке – вот обзор ОФЗ 2020 года с доходностью выше 7,5%. По закону, НФДЛ с них не платится – вы получите все деньги сразу.

В конце года применяете тип вычета А. И получаете свои 13% от внесенных средств. Считаем профит:

- 7% от 200 000 это 14 000 рублей – купонный доход;

- 13% от 200 000 это 26 000 рублей – вычет.

Итого в плюсе 40 000 рублей – 20% годовых. Без никакого риска. Где еще найдете такое?

Конечно, в расчет не бралась комиссия брокера, возможный предел вашей зарплаты (26 тысяч рублей НДФЛ еще надо умудриться заплатить – зарплата должна быть не ниже 30 тысяч в месяц) и другие расходы – за депозитарий например. Но пример дан для понимания мощности инструмента.

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Рейтинг брокеров для открытия ИИС

Если вы в поиске, где открыть ИИС в 2020 обратите внимание на далее представленных претендентов с более выгодными условиями для сотрудничества

№7 − Атон

Комиссия 0,180% процентов, работают с клиентами от 50 тыс. рублей. В целом брокер сфокусирован на обеспеченных клиентах.

№6 − Газпромбанк

Комиссия 0,095%, депозитария нет. Но здесь нельзя покупать валюту, соответственно иностранные акции на ИИС. Кроме этого пользователи отмечают проблемы с технической поддержкой. Поскольку это не основное направление компании, вполне логично.

№5 − Сбербанк

Комиссия 0,070%. Нет платы за депозитарий, также отсутствует минимальная ежемесячная плата за обслуживание. Дивиденды и купоны можно перечислять.

№4 и 3 − ВТБ и Промсвязьбанк

Два брокера разместились на данных позициях, поскольку предлагают 0,060%, но у Промсвязьбанка нет возможности покупать иностранную валюту и акции, и отсутствует опция перевода дивидендов и купонов на банковской счет. Но, присутствует накопительная скидка на комиссию − 1% за каждые 6 месяцев с даты подключения, но не более 10%.

№2 − Уралсиб

Комиссия 0,057%, и кстати здесь можно покупать иностранные акции, и вывод дивидендов и купонов доступен на банковский счет. Условия один из самых лучших на рынке, но про брокера редко когда пишут, говорят. Минус − отсутствует приложение, но можно поставить мобильный КВИК.

№1 − Альфа Капитал

Согласно официальным данным комиссия 0,057%, но информации о том, что брокер открывает ИИС без доверительного управления нет. Соответственно возникает вопрос, будет ли это выгодно для обычных инвесторов.

Получается, что из представленных компаний можно выделить ВТБ и Уралсиб, условия похожи, у двух брокеров можно покупать иностранные валюты, акции и выводить купоны/дивиденды. Если выбирать из двух компаний, лучше сделать ставку на ВТБ, поскольку это системообразующий банк. В любой ситуации государство будет поддерживать этот банк, а не Уралсиб. ВТБ предлагает отличные условия, функционал, есть приложение, которое работает стабильно. Относительно софта нареканий нет никаких, функционал, удобный кабинет.

С другой стороны, если у вас нет пункта относительно приобретения иностранных акций, и вам достаточно российского рынка, хотите приобрести облигации федерального займа, обратите внимание на Сбербанк. Особенно этот вариант подходит тем, у кого есть зарплатная карта

У Сбербанка хорошие комиссии, приложение рабочее, планируется обновление, доступен перевод дивидендов и купонов на банковский счет, но нельзя покупать иностранные активы. Как вариант можно рассмотреть Промсвязьбанк, но там нет иностранных активов, отсутствует приложение и поддержка хромает, если верить отзывам клиентов. Если выбирать из стабильных банков, лучше остановится на Сбербанке.

В целом, в процессе выбора важно отталкиваться от ваших планов и личных предпочтений. Кроме этого не стоит забывать о существующих критериях выбора брокеров

Беру все оптом

Можно не выбирать отдельные ценные бумаги (акции и облигации). А взять все скопом. В составе ETF или биржевого ПИФ.

Например, индекс акций Московской биржи. В него входят 42 крупнейшие российские компании. Или фонд на государственные (ОЗФ) или еврооблигации.

Плюсы:

- Широкая диверсификация или страховка от ошибки. Покупая один пай — мы инвестируем сразу в несколько десятков ценных бумаг. Одна компания может обанкротиться. Сразу весь рынок — нет.

- Низкая цена входа. Минимальная стоимость несколько тысяч рублей.

- Нет требования к опыту и знаниям. Действуем по принципу «купил и забыл».

- Статистика доходности на стороне индексных фондов. В среднем они приносят больше прибыли, чем самостоятельный выбор отдельных бумаг.

Минусы:

- владение паями стоит денег — в среднем это около 1% от стоимости купленных бумаг;

- диверсификация не спасает от общего падения фондового рынка. В период медвежьего тренда, снижается практически все. Просто «за компанию». Помните фразу из фильма «Все побежали и я побежал». Здесь аналогично.

А что выбрать? ETF на акции или облигации?

ETF на облигации

Считается, что фонды облигаций менее подвержены изменению стоимости. По сравнению с акционными ETF.

Но все же вероятность падения рыночной цены есть. Учитывая, что в состав ETF входят бумаги с разным периодом до погашения (и длинные и короткие), мы рискуем в момент окончания действия ИИС и изъятия средств, попасть в убыток. За счет снижения рыночной стоимости.

Но в отличии от отдельной покупки бумаг — это всегда временное явления. Периодически состав фонда облигаций изменяется. Старые изымаются из обращения, появляются новые. Но на исправление ситуации может уйти от нескольких месяцев до лет.

ETF на акции

Здесь мы тоже имеем вероятность изменения цены в меньшую сторону. Любой мало-мальский кризис или преобладание медвежьих настроений на рынке, способны уронить котировки в пол.

И здесь не спасет ни диверсификация. Ни какие бумаги у вас куплены.

По статистике, большую часть времени (примерно две трети), индексы растут. Но на фондовом рынке периодически случаются значимые падения. На восстановление может уходить от нескольких месяцев до лет.

Вопрос только в том, готовы ли ждать? Год, два, пять лет. Может десять?

Минусы: падение рынка в целом.

Плюсы: на долгосрочном периоде, вероятность положительного исхода повышается (но не гарантируется).

Условия открытия ИИС у крупных брокеров

| Брокер, тариф | Комиссии * | Ежегодные расходы при единоразовой покупке активов на 400 000 ₽ | Особенности |

|

280 | Клиенты банка могут открыть счёт онлайн. С ИИС можно выводить дивиденды и купоны по облигациям без закрытия счёта. Доступ к бирже СПб отсутствует | |

|

240 | Клиенты банка могут открыть счёт онлайн. С ИИС можно выводить дивиденды и купоны по облигациям без закрытия счёта. Доступ к бирже СПб отсутствует | |

|

1299 | Клиенты банка могут открыть счёт онлайн, новые клиенты могут оставить заявку на сайте и подписать документы, доставленные курьером. Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже, но перечень бумаг может быть ограничен | |

|

394 | Счёт можно открыть онлайн. Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже и позволяет выводить с ИИС дивиденды и купоны по облигациям без закрытия счёта. Минимальная дневная комиссия за операции — 35,4 ₽, минимальная месячная — 177 ₽. Если суммарная дневная/месячная комиссия составит меньше минимальной, брокер удержит разницу | |

|

403 | С 15.12.2019 анонсирован доступ к Санкт-Петербургской бирже для владельцев ИИС | |

|

394 | Брокер предоставляет доступ как к Московской, так и к Санкт-Петербургской бирже и позволяет выводить с ИИС дивиденды (но не купоны) без закрытия счёта. Минимальная плата за одно поручение — 41,3 ₽, минимальная месячная комиссия — 177 ₽. Если комиссия будет меньше минимальной, брокер удержит разницу.Брокер взымает дополнительные комиссии с дивидендов и купонов. На остаток свободных средств на ИИС начисляются 3,25% годовых | |

|

288 | Список ценных бумаг, доступных у брокера, ограничен российскими активами (http://www.psbinvest.ru/tarify_services/constraints/). Брокер предоставляет накопительную скидку на свои услуги и планирует реализовать вывод дивидендов и купонов без закрытия ИИС. Депозитарная ежегодная комиссия составляет 12 ₽ на каждые 100 000 в активах |

*Плата за ведение счёта и депозитарная комиссия взимается каждый месяц, если в примечании не указаны особые условия.

Тарифы актуальны на 1 декабря 2019 года. Более подробное сравнение тарифов можно посмотреть .

Рейтинг компаний, где можно открыть ИИС в 2020

Найти варианты где лучше открыть ИИС несложно, если предварительно провести сравнение условий от брокеров в 2020. На текущий момент услуги по открытию предлагают более 140 брокеров и их условия могут существенно различаться.

На конец минувшего года индивидуальных инвесторов на Московской бирже насчитывалось более полумиллиона. Это лишний раз подчеркивает популярность инструмента.

Далее предлагаю резюме популярных вариантов, где открыть ИИС в Москве и других городах, и предусмотрена ли эта услуга удаленно (как и возврат средств через налоговый вычет), что особенно важно в период самоизоляции

Сбербанк управление активами

Доступна возможность онлайн-открытия и пополнения. Процедура не занимает более получаса. Предусмотрено для работы ИИС в Сбербанк 2 стратегии: «Накопительная» и «Российские акции». На сайте можно отправить запрос на налоговый вычет. Доступен исключительно 1 счет для открытия и только в рублях.

Финам

Можно открыть онлайн, в том числе, на ребенка от 14 лет. Брокер начисляет 3% на остаток на счету и от 15% в случае инвестирования в инструменты фондового рынка. Подача декларации и запрос на налоговый вычет удаленно. Пополнение счета до 1 млн. рублей в год неограниченное число раз. Индивидуальные консультации брокера.

Открытие

Открытие доступно онлайн, есть фирменное приложение для контроля над счетом. Работать можно самому или доверить вложения профессионалам. Предложено только за минувший год 138 идей, практически 80 из которых оказались доходными. Предусмотрено получение налогового вычета и подача декларации онлайн.

БКС

Популярный БКС брокер также предлагает услугу открытия и сопровождения онлайн. При открытии можно получить в подарок «Биржевой тренер». Доступен для открытия только 1 счет в рублях. Максимальный ежегодный взнос — 1 млн. рублей. Открыть ИИС можно с вычетом на взнос и вычетом на доход. Представлен демо-счет, чем многие остальные компании похвалиться не могут.

Газпромбанк

Функция открытия счета доступна онлайн на сайте через специальную форму, максимальное пополнение в год — до 1 млн. исключительно в рублях. Получение налоговой льготы дистанционно. При необходимости можно получать консультации от персонального советчика. Предусмотрен калькулятор расчета грядущей прибыли.

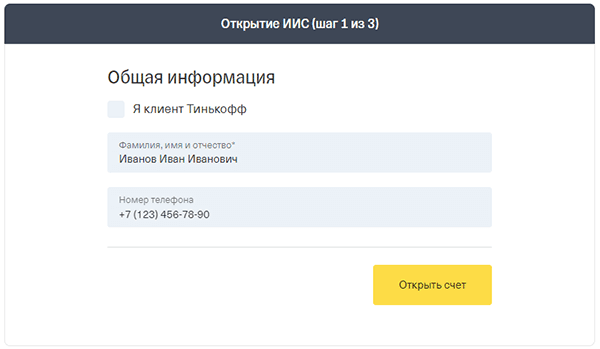

Тинькофф инвестиции

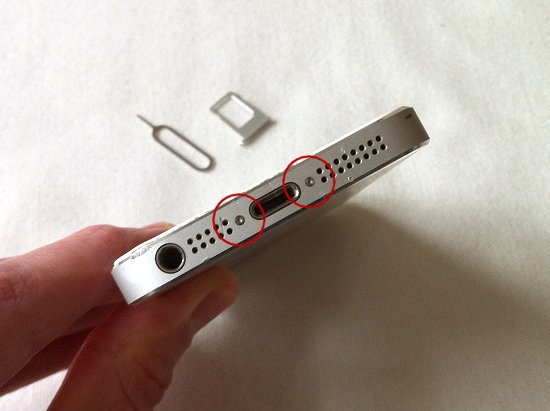

С помощью приложения или рубрики на сайте банка открыть ИСС не составит сложностей — и сделать это можно в течение 10 минут, а сам счет будет открыт на протяжении 2-х рабочих дней. Для подписания договора приедет курьер с документами, а если у вас есть дебетовая карта, то все будет подписано удаленно посредством СМС. Можно работать с персональным консультантом, который подскажет, куда можно инвестировать. Есть 2 тарифа — «Инвестор» и «Трейдер».

Альфа капитал

Доступна онлайн функция. Предложено 3 вида счета:

- «На будущее».

- «Новые горизонты».

- «Точки роста». Максимальная сумма до 1 млн. рублей.

Предусмотрена удаленная подача заявления на налоговую льготу в размере 13%.

ВТБ

Если вы рассматриваете и используете не только прямые инвестиции в бизнес, но еще и покупку, дальнейшую продажу или получение дивидендов от акций компаний, можно открыть ИИС в банке ВТБ и максимально пополнить его на сумму до 1 млн. рублей. Консультация экспертов бесплатная. Торги доступы через 2 минуты с момента открытия. Подача заявления на налоговый вычет удаленно.

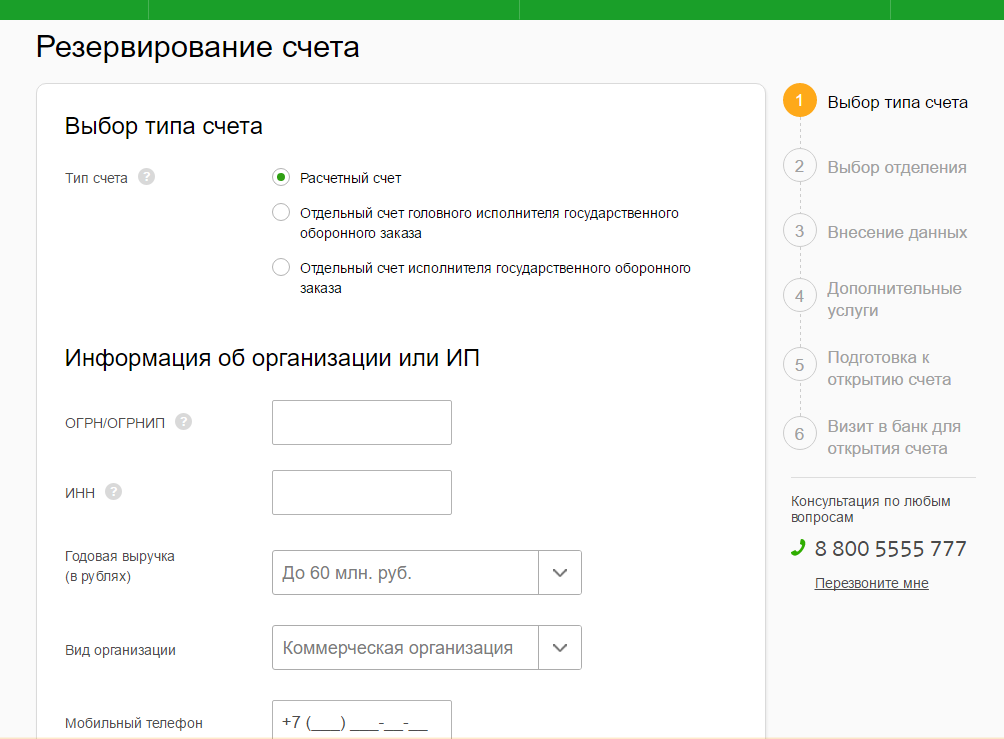

Промсвязьбанк

Открытие онлайн или при посещении офиса. Пополнение счета доступно до 1 млн. рублей в год. Дополнительно можно открыть брокерский договор для расширения возможностей вложений, например, работу не только с рублями. Подать заявку на налоговый вычет можно удаленно из личного кабинета

Важно обратить внимание и на принципиальный аспект — минимальный вклад для открытия ИИС

Минимальный порог вложений в ИИС

| Финансовая компания | Минимальный вклад |

|---|---|

| Сбербанк управление активами | 10 000 рублей |

| Финам | 5 000 рублей |

| Открытие | 5 000 рублей |

| БКС | 100 000 рублей |

| Газпромбанк | 5 000 рублей |

| Тинькофф Инвестиции | Ограничений нет, но чтобы торговать, минимум нужно 1000 рублей |

| Альфа Капитал | 10 000 рублей |

| ВТБ | 1 000 рублей |

| Промсвязьбанк | Ограничений нет |

Плюсы и минусы ИИС подробно

Важно понимать, что ИИС – это такое же средство сбережения денег со своими плюсами и минусами. Их лучше проанализировать заранее, чтобы понять, как лучше всего распорядиться сбережениями

Плюсы ИИС

К очевидным плюсам счета можно отнести такие:

- Доходность по ним намного выше, чем по банковским вкладам – в среднем в 2-3 раза.

- Счет можно превратить в источник дополнительного дохода в среднесрочной перспективе.

- Зарабатывать получается не выходя из дома и не тратя слишком много времени и усилий.

- Есть возможность получить налоговый вычет, что значительно увеличивает доходность.

- Благодаря ИИС можно накапливать деньги на пенсию. Доход на бирже получается не сразу, а в течение нескольких лет. Поэтому разбогатеть таким способом смогут только те, кто по-настоящему умеет ждать.

Минусы ИИС или подводные камни, о которых умалчивают

Но есть у ИИС подводные камни, причем брокеры почти ничего не говорят о них:

- Доходность по нему очень вероятна, но не гарантирована, что многими рассматривается как существенный минус.

- Оформляют депозит минимум на 3 года. Если деньги понадобятся раньше, право на получение вычета утрачивается.

- Спрогнозировать доходность трудно. К тому же неизвестно, каким будет курс рубля и инфляция через 3 года, когда придет время получать вычет по типу B.

- Средства на вкладе не застрахованы, и об этом подводном камне брокеры обычно не упоминают. Однако в случае закрытия одного брокера деньги можно перевести на счет другого.

- Также вкладчикам приходится платить комиссии за совершение торговых операций и другие действия. Но, как правило, они очень неощутимые – например, в Сбербанке это 0,3% от общего оборота.

Как выбрать подходящего брокера

Новички, желая начать активно инвестировать, ищут надежную компанию. Они зачастую не знают, как выбрать брокера для открытия ИИС. При поиске необходимо учитывать сразу совокупность параметров:

Ограничение по сумме минимального взноса. Тут нужно исходить из величины средств, которыми располагает будущий инвестор. Если денег для старта совсем немного, то идти в компании, где взносы составляют круглую сумму, бессмысленно.

Варианты открытия счета. Хорошо, если брокер позволяет сделать это в онлайн-режиме, не выходя из дома. Если же подобная услуга конкретной компанией не предусмотрена, а офиса в нужном городе нет, то и открыть ИИС здесь не получится.

Размер комиссии и наличие дополнительных платежей. Обычно наиболее предпочтительны брокеры с минимальными комиссиями. Берется она с оборота. Дополнительно с клиента взимается ежемесячная фиксированная плата. Имея примерные суммы инвестиций, всегда можно рассчитать, какой брокер окажется менее затратным.

Уровень обслуживания

Для новичков особенно важно, чтобы брокер помогал ему решать возникающие трудности. Поэтому техническая поддержка должна не только быть приветливой, но и подкованной в инвестиционных вопросах

С этой точки зрения среди всех брокеров выделяется БКС – обслуживание здесь очень быстрое и качественное, а сотрудники отлично владеют терминологией и разбираются в стратегиях инвестирования.

Условия и продукты. Тут все зависит от политики работы конкретного брокера. Кто-то из них предлагает более выгодные условия для мелких инвесторов, другие же стараются привлечь крупных вкладчиков, предлагая им скидки и различные бонусы. Крупные известные брокеры больше склонны ко второй стратегии, вот только минимальные лимиты для получения привилегий у них разные (где-то это 50 000 рублей, а где-то 300 000 рублей).

Доступность рынков. Если брокер максимально открыт, то и ограничения у него отсутствуют. Есть и такие компании, которые с некоторыми типами рынков не работают, то есть инвестировать на них у вкладчика не получится.

Проводя сравнение брокеров, необходимо учитывать и мнение их клиентов. Большое количество положительных отзывов подтверждает качественный уровень обслуживания, надежность.

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

Недостатки ИИС

Чтобы принять решение об открытии ИИС, нужно ознакомиться и с отрацательными сторонами счета.

Самым большим недостатком является отсутствие страховки. Правительство в последнее время активно обсуждает данный вопрос, но принятия конкретного решения пока не последовало.

Среди минусов можно также выделить ограничения по сумме вложений. Это закрывает доступ к более крупным инвестициям.

Кроме того, многие клиенты отмечают в качестве недостатка программы невозможность выхода на международный фондовый рынок.

Несмотря на ряд минусов, ИИС все-таки обеспечивает инвесторам весомые налоговые преимущества и возможность получить доход от вложений.