Cvv код на карте сбербанка где посмотреть, как узнать без карты?

Содержание:

- Что такое мм гг на банковской карте?

- Банковская карта — что такое ММ ГГ?

- Что такое ММ ГГ на банковской карте?

- Защита платежей пин-кодом

- Часто задаваемые вопросы

- Как обеспечить безопасность CVC кода

- Правило 1. Не сообщать никому цифр верификационного кода.

- Правило 2. Использовать CVC код в интернете только при оплате покупок

- Правило 3. CVC код виртуальных карт не рекомендуется записывать или сохранять в файлах

- Правило 4. Ни в коем случае не давайте CVC код, если платить должны вам

- Правило 5. Пользуйтесь Мобильным банком для контроля платежей с карты.

- Правило 6. Никому не давайте свою карту

- Правила безопасности при использовании банковских карт

- Что такое код CVV и для чего нужен

- Что делать, если забыл пин-код карты Сбербанка?

- Код клиента — что это?

- Зачем нужен номер карты

- Советы по безопасности

- Какие данные банковской карточки можно передавать без риска

- Что нужно знать о ПИН-коде?

- Зачем нужен код безопасности?

Что такое мм гг на банковской карте?

Не всегда мы понимаем все, что написано на наших кредитках. В частности, что такое мм гг на банковской карте догадаться сложно. Хотя, конечно везде сказано, что это просто срок действия карточки. Но можно рассмотреть ответ на данный вопрос подробнее, чтобы решить окончательно все нюансы.

Что значит мм гг?

Давайте немного развернем короткий ответ. И так, мм – это месяцы. А гг – год.

При этом на некоторых кредитках вообще написано по-английски «Действительно до». То есть, до такого месяца и года действительная ваша карточка.

Кстати, в зарубежных странах тоже есть такое обозначение. Оно выглядит, как MM YY.

И еще, данное обозначение регулируется специальным законом. Согласно ему, банк обязан наглядно показывать людям, сколько именно времени служит кредитный продукт.

Зачем пишут срок действия?

Карты не могут быть бессрочными, так как они изнашиваются. В их работе могут возникать сбои. Кроме того, технологии программного обеспечения пластика также меняются со временем.

Если не писать дату очередной смены карточки, вы можете сами ее не запомнить. В итоге, можно остаться без возможности оперировать деньгами. Кроме того, могут возникнуть проблемы с заменой карты.

А значит, вы должны быть в курсе срока годности кредитки в любое время. Поэтому и пишут данную надпись. Иногда ее делают рельефной, чтобы она не стиралась и была более заметна.

Где искать мм гг на карте?

Данное обозначение всегда находится на лицевой стороне. Там где написано ваше имя и номер карточки.

Часто такая надпись небольшая. Люди ее не замечают в «тени» имени владельца. Но если присмотреться получше, то вы легко ее разглядите.

Кстати, иногда пишется и дата начала срока действия кредитки. Тогда надпись выглядит значительно длиннее.

Что делать, если срок вышел?

Если ваша карточка перестала действовать из-за истечения срока, то ее надо заменить. Причем, старый пластик надо сдавать в банк.

Замена производится в каждом банке по-разному. Но в целом ее ход таков:

- Вас оповещают (почти всегда), что карточку надо менять;

- Вы обращаетесь в банк. Чаще всего, лично;

- Вам дают новую карту, забирая старую;

- Вы подписываете бумагу и пользуетесь новым пластиком.

Стоит отметить, что самый большой срок давности кредиток на российском рынке – 5 лет. А самые скорые карточки работают всего 2 года. Большинство банков выдает трехлетние карты.

Если мм гг стерлось?

Иногда случается так, что данные обозначения теряют целостность или просто стираются. Если так произошло, то обратитесь в ваш банк и спросите, что именно делать. Там вам дадут совет.

Так как подобная информация не носит ключевой роли, то карточка может работать и без нее. Проверьте в банкомете. Если все читается нормально, то можно использовать кредитку.

Но по-хорошему, лучше карту переделать. Так как есть пластик «посыпался», то такой процесс может усугубиться. Кредитка станет не действительной в самый не подходящий момент.

Многие банки в такой ситуации перевыпускают карточки бесплатно. Но даже если придётся заплатить, то цена будет не большой.

Скорее всего, придется обращаться в тот офис, где карта и была выпущена. По крайне мере, так обстоят дела в Сбербанке.

Как записывается?

Иногда год сокращается:

Перед одной цифрой месяца всегда пишется ноль. Названия месяцев не пишутся буквами.

Рядом может быть нанесена пометка VALID THRU. Это значит «действительно до».

Таким образом, мм гг на карточке – просто срок ее действия. Он выражается в месяце и годе. Записывается по-разному. Но в целом, интуитивно понятно.

Банковская карта — что такое ММ ГГ?

Если вы используете кредитную карту, время от времени отвечайте на сообщения MMG. Это одна из деталей платежного оборудования, которая показывает надежность пластикового оборудования. Карты являются временными продуктами и должны быть изменены в конце периода, чтобы они действовали.

Что такое ММ ГГ

Это ограничение по времени для платежного инструмента. Если закодировано, ММ ГГ – это дата и год, то есть если показанные 21.03, то она действительна в этом случае, включая март 2021 года.

Таким образом, ответ на вопрос о том, что ММ ГГ довольно прост. Если вы посмотрите на переднюю часть платежного инструмента, узнаете, когда срок действия карточки истекает.

Для чего нужен ММ ГГ

Часто термин «пост» встречается для тех, кто хочет что-то заплатить онлайн или перевести онлайн через специальный сервис. Система попросит вас указать их среди других данных карты.

Не раскрывайте детали своей карты: мошенники могут легко ими воспользоваться.

Для выполнения такой операции всегда требуется следующая информация:

До 30 000 рублей

- Номер состоит из 16 цифр и менее 18 цифр. Если вы посмотрите на передней части платежного инструмента, вы увидите. Введите эту комбинацию снова в соответствующем поле, затем дважды проверьте ее.

- ММ. Вы должны ввести срок действия, указанный на карточке. Если написано 03/21, введите 03 21.

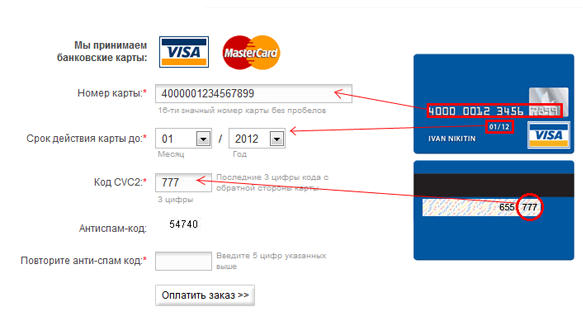

- Код CVC. Это может вызвать путаницу в Интернете, особенно для тех, кто не платит активно за этот код только за эти транзакции. На обратной стороне карты вы увидите 3 цифры.

Все данные вашей банковской карты должны быть тщательно защищены. Если мошенники получат к ним доступ, вы можете потерять свои деньги.

Время работы карты

Большинство банковских карт действительны в течение 5 лет с даты выдачи, а некоторые банки имеют трехлетний период. Если карта мгновенная, срок использования короткий.

Что делать, когда срок действия истекает

При повторной выдаче запланированной карты изменяется только ММ ГГ, а вся остальная информация об оплате остается неизменной.

Что такое ММ ГГ на банковской карте?

Банковская карта на сегодняшний день является незаменимым платежным средством. Этот банковский продукт имеет прямоугольную форму и выпускается в разнообразных дизайнах.

Она есть практически у каждого человека, некоторые из нас начали пользоваться ей, практически сразу как она появилась на рынке, но есть люди, которым сложно отказаться от привычного уклада и приобщиться к чему-то новому. Поэтому до сих пор существуют граждане, которые только начинают осваивать этот банковский продукт.

На лицевой стороне пластиковой банковской карты очень много персональной информации, сейчас мы постараемся разобраться, какие данные отраженны на ее лицевой стороне, уделив особое внимание параметру «мм /гг» и поймем какую важную информацию несет этот параметр

Может указываться как сплошным потоком из цифр, так и по четыре цифры через пробел, чаще всего встречаются 16-ти и 18-ти значные номера.

Не так часто можно встретить 13, 15, и 19 цифр в номере, это так же является нормой. Обычно под уникальным номером указывается параметр ММ/ГГ, состоит он из пары арабских цифр, указанные через слэш.

Представляют они собой важнейший параметр, где ММ – цифры указанные первыми, означают порядковый номер месяца в году, ГГ – следующие цифры после слэша, означают последние две цифры года.

Данный параметр несет в себе информацию о сроке действия пластиковой банковской карты, временной период ее действия с момента ее выпуска банком.

В этот отведенный временной период возможно пользование ей, снимать и вносить наличный через банкомат, расплачиваться в магазинах за продукты и услуги, осуществлять покупки через интернет.

Но как только месяц в году, указанный на карте, подойдет к концу, она моментально блокируется банком.

Защита платежей пин-кодом

При выдаче пластиковой карты в финансово-кредитном учреждении клиент получает закрытый конверт с пин-кодом – цифровой комбинацией, позволяющей проводить операции в банкомате и через терминалы оплаты. Начинающие пользователи периодически путают этот код с кодом безопасности, не зная, где смотреть код безопасности карты сбербанка. Это разные цифровые сочетания и предназначены для разных операций. При платеже через интернет этот код вводить никогда не требуется, поэтому платежная операция будет отклонена. Ввод этого сочетания в интернете может привести к проблемам, связанным с разглашением совей личной информации.

Пин-код — абсолютно личная информация, пользователь ее никому предоставлять не обязан, даже сотрудникам банка. И он используется только для совершения расходных и приходных операций в банкоматах и терминалах.

Важно! Интернет-сайты не просят предоставлять пин для совершения платежей. Если такой запрос сделан, этот сайт с большой вероятностью является мошенническим.

Часто задаваемые вопросы

Что делать, если в онлайн-магазине требуют указать код безопасности

Указание такой информации допускается только в случае полной уверенности в магазине. Перед покупкой рекомендуется внимательно изучить отзывы о магазине, но не на самом сайте, а на сторонних ресурсах

Также важно проверить правильность ввода реквизитов, так как мошенники часто пользуются «копиями» известных сайтов для привлечения граждан

Где найти CVC на карте Мир от Сбербанка

Код находится точно там же, где и у других типов карт, то есть с обратной стороны, справа от полоски, предназначенной для подписи клиента.

Карта Мир от Сбербанка используется всё чаще, несмотря на то, что действует не так давно. На сейчас ей можно оплатить и некоторые онлайн-покупки, для чего потребуется CVC код. Реквизит должен находиться в сохранности, доступ к третьим лицам необходимо ограничить

Только следуя мерам предосторожности, можно обеспечить максимальную сохранность финансовых средств, находящихся на карте

Также читайте:

Как обеспечить безопасность CVC кода

Есть несколько правил, которые нужно соблюдать, чтобы ваш проверочный код не оказался в руках злоумышленников.

Правило 1. Не сообщать никому цифр верификационного кода.

Какими бы теплыми ни были ваши отношения с друзьями и знакомыми, показывать им личную информацию держателя карты ни к чему. Люди меняются, происходят разные случайности, информация может стать известна посторонним

Зачем рисковать? Обратите внимание: банк не вправе запрашивать у вас сведения о CVC, поэтому если вам звонят якобы из кредитной организации и требуют сказать код с обратной стороны карты – это мошенники

Правило 2. Использовать CVC код в интернете только при оплате покупок

Не нужно делать его ником на форумах или писать на личной странице в соцсети. Крайне не рекомендуется вводить код на различных игровых и псевдолотерейных сайтах, при заполнении всяческих анкет от «представителей банков» – информация может быть похищена. Да и вообще лучше избегать сомнительных ресурсов, собирающих личные данные плательщиков. К таким сайтам относятся недавно существующие ресурсы, одностраничники, пустые страницы с одной-двумя ссылками, ведущими сразу на форму оплаты.

Если же вы совершаете покупки в интернете часто и в разных местах, желательно завести отдельную виртуальную карту, и перечислять на нее каждый раз ровно столько денег, сколько нужно для одной покупки. Это не очень удобно, зато надежно.

Правило 3. CVC код виртуальных карт не рекомендуется записывать или сохранять в файлах

Здесь так же, как с разговорами: один записал – другой увидел, у него возник соблазн – и пошло-поехало. Лучше не рисковать. Рекомендуем хранить такие данные в специальных, защищенных программах-парольницах, например, KeePass или LastPass.

Правило 4. Ни в коем случае не давайте CVC код, если платить должны вам

Как ни странно, этим нехитрым способом жулики пользуются часто и успешно. «Я сейчас вам предоплату кину, скажите данные своей карты», – и люди в радостном ожидании денег выкладывают всю информацию и о владельце, и о сроке действия, и о верификационном коде. Запомните: если платят вам, вы должны сказать только номер карты (с ее лицевой стороны), а еще лучше – номер телефона, к которому привязана карта.

Правило 5. Пользуйтесь Мобильным банком для контроля платежей с карты.

При использовании Мобильного банка ни один платеж с вашей карты не может быть проведен без ввода цифрового кода, который вам присылают в СМС. Соответственно, даже если карта окажется в чужих руках, в ваших силах будет предотвратить несанкционированную покупку.

Правило 6. Никому не давайте свою карту

Часто бывает: отмечаете праздник с друзьями, самому младшему выпало бежать в магазин, самый состоятельный дает ему свою карту. А потом люди удивляются, что за покупки кто-то совершил с их карты на Али.

Правила безопасности при использовании банковских карт

С деятельностью мошенников в сфере электронных платежей на собственном опыте уже успели столкнуться многие владельцы банковских карточек. Достаточно большое количество злоумышленников используют самые изысканные способы для кражи платежных данных держателей карточек.

Такие люди, как правило, практически не заметны, а также совершенно не выделяются из толпы

Использовать карту нужно очень осторожно, как при снятии наличных, так и при оплате покупок в магазинах, использовании банковских услуг и прочих манипуляциях с пластиком

Рассмотрим основные правила безопасности использования банковских карт:

Никогда нельзя сообщать посторонним любую информацию, которая указана на карте. Это правило больше всего касается именно кода безопасности. Бывают ситуации, когда определенным людям нужно передать номер карты для осуществления перевода средств. Также некоторые сервисы в интернете и платежные системы (у примеру, вебмани) на законных основаниях просят владельцев карт отправить скан копию лицевой стороны карты, где нет кода безопасности, но есть номер и срок действия. В такой ситуации основная защитная информация не попадает в руки злоумышленников. Код безопасности, а также скан копию внутренней стороны карты, нельзя передавать никому, даже в ситуациях, когда собеседник представляется сотрудником банка (мошенники очень часто представляются именно сотрудниками банка).

Использование услуги «Secure code» существенно увеличивает безопасность платежей в интернете. Такую услугу поддерживают только карты Visa и MasterCard. Многоуровневая защита платежей существенно увеличивает безопасность средств на карте. Однако, подобная услуга не поддерживается другими платежными системами, а также некоторыми банками, поэтому использовать ее могут не все владельцы карт.

Защитить средства от несанкционированного снятия можно при помощи установки лимитов на разнообразные операции. В таких ситуациях злоумышленники смогут снять часть средств, но остальная сумма будет в безопасности. Менять лимиты по разнообразным операциям может только владелец карты. Способы установки ограничений могут быть разными, в зависимости от банка, выпустившего карту.

Никогда не стоит «светить» карточкой

Достаточно просто достать кредитку из кошелька в магазине или на остановке для того, чтобы мошенник обратил на нее внимание. Лучше всего доставать карту, как можно меньше, а при использовании пластика для снятия средств или оплаты покупки в магазине лучше прикрывать рукой номер и код безопасности.

Перед снятием наличных нужно убедиться в отсутствии накладной клавиатуры и дополнительных считывающих устройств в конструкции банкомата

Очень часто мошенники используют самые разнообразные устройства для кражи платежных данных владельцев карт. Они незаметны на первый взгляд, но очень легко обнаруживаются при тщательном визуальном осмотре конструкции банкомата.

Желательно оплачивать услуги и покупки через интернет только в надежных магазинах и сервисах. Дело в том, что любой мошенник может разместить на своем сайте форму для ввода стандартных платежных данных под видом оплаты покупки. Покупать через интернет нужно только в тех сервисах, которые для получения средств используют лицензированные платежные системы.

Что нужно знать о безопасности карт, расскажет это видео:

Преимущества и недостатки использования кодов

Преимущества:

- предотвращают возможность несанкционированного снятия средств при безопасном использовании карты;

- позволяют осуществлять оплату через интернет без личного контакта с продавцом товаров и услуг.

Как быстро и без справки о доходах получить кредитную карту, подробности тут.

Недостатки:

- если код безопасности попадает в руки злоумышленников, то деньги с карты могут быть украдены;

- без дополнительных средств защиты код безопасности не является надежным.

Где располагается код на МастерКард?

Что такое код CVV и для чего нужен

Code Security представляет собой цифровую комбинацию. Этот шифр предназначен для проверки на подлинность банковской карточки. Благодаря CVV-коду владелец платёжного инструмента защищён от краж и трат без его согласия.

Коды защищают карточку от подделок

Держатели обращали внимание, что при оплате приобретений в онлайн-магазинах банковской картой запрашивают ввод CVV2. Эти цифры легко найти рядом с CVV

Данная числовая комбинация отвечает за проводимые на сайтах денежные операции.

Code Security указывается как на кредитных, так и на дебетовых карточках Сбербанка всех платёжных систем: Visa, MasterCard, Мир.

Для осуществления платежа в онлайн-режиме необходимо указать:

- Номер пластика.

- Период его действия.

- CVV-код.

Эти данные можно посмотреть на карточке. Такая мера способствует защите платёжного инструмента при попадании в руки мошенника.

Когда требуется совершить финансовую операцию удалённо и ввести Code Security, многие владельцы пластиков путают его с ПИН-кодом. Если допустить ошибку и вписать его, данные карточного счёта станут доступны третьим лицам.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Важно! Если вместо CVV-кода ввели PIN, срочно блокируйте сбербанковскую карту.

Заблокировать можно несколькими способами:

- Позвонить в контактный центр Сбербанка.

- Через интернет.

- Обратиться в банковское отделение.

Предпочтительней действовать через интернет, чтобы устранить попытки мошенников завладеть денежными средствами на счёте.

Что делать, если забыл пин-код карты Сбербанка?

Любой клиент Сбербанка получает карту в запечатанном конверте, где указан пин-код. Никто, кроме самого владельца пластика, не имеет доступа к данным цифрам.

Пин-код карты Сбербанка не сохранен в системе банка, поэтому если вы забыли данную комбинацию цифр обращаться в сервисный центр не имеет смысла. Придется перевыпускать ее, так как никому, кроме владельца, пин-код неизвестен.

Это сделано для сохранения денежных средств в безопасности и исключения возможности для третьих лиц завладеть ими.

Если вы не можете вспомнить пин-код от своей карты Сбербанка, попробуйте отыскать конверт, в котором ее выдал сотрудник банка. Если в целях безопасности уничтожили его, остается только заблокировать свою карту и заказать ее перевыпуск.

Избежать блокировки нельзя, так как при подаче заявления на перевыпуск система автоматически заблокирует карточку, номер которой указан в анкете. Чтобы не остаться без денег на период перевыпуска, следует перевести нужную сумму на другой пластик, тем более, что переводы между собственными счетами Сбербанка возможны без комиссии. Конечно, если это не замена кредитки, так как с любой кредитной карты Сбербанка переводы запрещены.

Если другой карты Сбербанка нет, на время перевыпуска можно получить бесплатную неименную карточку банка — Momentum МИР. На нее по просьбе клиента сотрудник банка переведет нужную сумму с баланса той, что должна быть заменена.

Но это не самый большой минус. Еще, если забудете пин-код, придется платить за перевыпуск. Стоимость замены зависит от типа карты. А так же ожидать установленный срок (в среднем он составляет 3-5 дней).

К положительным моментам можно отнести то факт, что при перевыпуске карты ее счет не меняется. Поэтому сообщать новые реквизиты в бухгалтерию или различные фонды, осуществляющие переводы на счет не нужно. А вот, если карта была привязана к какому-то сервису или электронному кошельку (Яндекс.Деньги, QIWI) придется заново ее регистрировать, так как номер у карточки будет другой.

Узнать о готовности карты при ее замене можно Через Сбербанк Онлайн. Для этого Выполните вход в личный кабинет и далее выберите меню «Карты». Кликните по номеру, который интересует и увидите статус. Также банк пришлет смс-уведомление о том, что пластик можно забрать;

Код клиента — что это?

Кодом клиента называется специальный пароль из 5 символов, который помогает моментально идентифицировать вас при обращении по горячей линии, что позволит получить информацию по банковским услугами и продуктам по телефону еще быстрее. С помощью этого пароля вы можете получить данные о доходах, расходах, действующих услугах и новых предложениях, текущем состоянии счётов и вкладов, и даже заблокировать свою банковскую карту. Использовать пароль можно круглосуточно — днём, ночью и в любое время суток.

Комбинация пароля и номера пластиковой карты избавит от необходимости прослушивания меню, существенно ускоряя выполнение необходимых действий. Обработка получившейся команды осуществляется мгновенно и результат высвечивается на экране телефона.

Ввод кода клиента при обращении в контактный центр производит идентификацию клиента, так что вы получает следующие преимущества:

- экономия времени (все действия осуществляются при помощи кодов);

- получение актуальной информации об услугах Сбербанка;

- проверка баланса карты через телефон без необходимости подключать Мобильный банк;

- возможность оперативной блокировки платёжных инструментов;

- уведомления о расходах и доходах.

Важно знать, как пользоваться Кодом клиента правильно:

- Не надо называть символы вслух, ведь посторонние лица с его помощью смогут управлять вашим счётом. Функцией пароля становится именно идентификация, он подтверждает вашу личность только при помощи ввода.

- Индивидуальный код клиента передаётся с применением современных методов шифрования, так что сотрудники банка не смогут его узнать.

- Комбинация с кодом может вводится после установки соединения со службой поддержки, которое выполняется по номерам и 8-800-5555550.

В настоящий момент получить код клиента через Сбербанк Онлайн не представляется возможным, такой услуги нет на сайте и в мобильном приложении. На сайте можно найти только способы его получения, их два, рассмотрим подробно каждый из них.

Зачем нужен номер карты

Как отмечалось выше, многие люди не задумываются, сколько цифр в номере карты Сбербанка и где их смотреть, так как обычно этого не требуется. Но могут возникнуть ситуации, когда нужно знать, где посмотреть и как узнать номер своей карты Сбербанка.

- Если нужно дистанционно перевести денежные средства на вашу карту, независимо от выбранного способа перевода, для совершения операции необходимо указать номер карты, то есть вам нужно будет сообщить его отправителю.

- Если нужно оплатить покупку онлайн (товары и услуги в интернете), при проведении операции платежа нужно указать номер карты для списания средств.

- Если нужно уточнить какую-либо информацию по карте или ее счету по телефону горячей линии, наряду с другими индивидуальными данными оператору необходимо сообщить номер вашей банковской карты.

Советы по безопасности

Из года в год количество операций, производимых при помощи пластиковых карт, увеличивается. Вместе с этим, увеличивается и количество мошенников, похищающих деньги с пластиковых карт. С развитием систем безопасности и защиты пластиковых карт, методы их работы становятся все изощреннее.

Однако предупредить их действия можно. Приведем несколько советов, которые помогут пресечь действия мошенников и сохранить деньги на карте.

Совет 1. О том, что пин-код карты необходимо хранить отдельно непосредственно от самого пластика знают все. Это самое первое средство безопасности на случай, если вашей картой завладеют преступники. Обезоружить их может помочь маленькая хитрость – на карте следует написать «фейковый» пин-код. Существует большая вероятность того, что мошенник, используя неверный пин заблокирует карту и не сможет сразу снять деньги. Это даст возможность выиграть время, для того чтобы сообщить в банк о пропаже карты.

Совет 2. Отслеживайте остаток денег на счету. Это можно делать при помощи двух основных банковских инструментов:

- SMS банкинг – SMS будет поступать к вам на телефон по любой транзакции с указанием суммы, времени, даты, а также места проведения транзакции;

- интернет банк – дает возможность просмотреть трансакции по своему счету в любое время суток, вне зависимости от режима работы банка

Совет 3. Установите суточный лимит на операции по карте. Его можно установить как по сумме использования безналичных транзакций, так и на снятие наличных в банкомате. Это значительно снизит риски потери больших сумм.

Совет 4. Производя оплату картой, не теряйте ее из виду. Осуществление транзакции должно происходить у вас на виду для того, чтобы не было возможности отсканировать информацию с карты.

Совет 5. Расчеты в сети интернет необходимо проводить на известных вам официальных сайтах. Адрес сайта должен начинаться с сетевого протокола https://. На ваш компьютер обязательно должна быть установлена и запущена антивирусная программа. Если вы регулярно пользуйтесь интернет банкингом, заведите дополнительную карту специально для этих операций. Это значительно снизит риск проведения несанкционированных транзакции по основной карте.

Совет 6. Если у вас возникла необходимость предоставления ксерокопии платежной карты в официальное учреждение, например в посольство для оформления визы, на сделанной ксерокопии заштрихуйте корректором секретный код, и только в таком виде передавайте ксерокопию в посольство.

Какие данные банковской карточки можно передавать без риска

Ликбез по CVV, конечно же, очень важен, но это далеко не вся информация, которую следует знать о безопасности банковских карт и электронных платежей. Ответы на следующие распространенные вопросы добавят ясности.

Что можно сообщать

И вновь повторимся, что банковские сотрудники никогда не звонят клиентам с целью выяснения или уточнения их личных данных. Происходит это в крайне редких случаях и только при условии, что звонит сам клиент на официальную горячую линию банка.

Во всех остальных ситуациях можно сообщать последние четыре цифры номера карты и свое ФИО, которое может быть прописано в назначении к платежу. В последнем случае данная информация будет доступна и получателю платежа, вне зависимости от того, физическое это лицо или юридическое.

Что нельзя называть

Этот список более обширный. Тут гораздо проще сказать, что говорить можно. В любом случае следует быть предельно внимательным, особенно если звонят вам, а не вы.

Что же касается запрещенной для передачи информации, то речь идет не только о CVV и ПИН-коде, но и о полных реквизитах. И если вы успели наговорить лишнего и опасаетесь последствий, то имеет смысл незамедлительно связаться с банком с целью временной блокировки собственной карты.

Никогда не сообщайте другим лицам CVV, ПИН-коде, и полные реквизиты своего карточного счета, помня о том, что такую информацию не запрашивают даже банковские сотрудники

Главные правила безопасности во время онлайн-покупок

Существует ряд негласных правил, которые позволят избежать проблем при проведении онлайн-платежей.

Среди них:

- Покупки только на проверенных сервисах и фирменных онлайн-магазинах;

- Указание конфиденциальных данных исключительно в сервисах, работающих по протоколу HTTPS с продублированным значком черного замка в адресной строке.

- Отказ от перехода по внешним ссылкам и любым платежным перенаправлениям, кроме банковских, осуществляемых системой 3D Secure/SecureCode.

- Внимательное изучение всех условий соглашения, включая те, которые приводятся самым мелким шрифтом.

- Использование банковской функции СМС-информирования.

- Открытие карты для онлайн-покупок с пополнением только на требуемую сумму для оплаты.

И, конечно же, моментальная блокировка счета в случае, если есть хоть малейшее подозрение на взаимодействие с мошенниками, которое специально было вынесено отдельным пунктом, как единственно эффективное решение в случае форс-мажора.

В принципе, ничего сложного – код CVV никому не говорить, вводить его только при поддержке 3D Secure/SecureCode и в случае чего сразу же блокировать карту, благо, последнее можно сделать в считанные секунды, следуя подсказкам робота на горячей линии кредитно-финансового учреждения.

Что нужно знать о ПИН-коде?

При получении пластика любого формата и назначения, держателю вручается также конверт, в котором содержится описание продукта, порядок использования и непосредственно ПИН-код. Его надлежит запомнить, чтобы иметь возможность снимать наличные в банкомате или выполнять через устройства самообслуживания платежи, переводы и иные возможные операции.

Узнать номер карты по ПИН-коду в Сбербанке также не предоставляется возможным. Такой способ могут использовать мошенники, завладевшие секретной информацией. Если клиент потерял карточку, но помнит код, это ничего не меняет. Ему потребуется подать заявление на блокировку и выпуск нового продукта на его имя. Заблокировать пластик следует как можно раньше: по телефону (Телефон Сбербанка бесплатный круглосуточный 8800555), через интернет, по СМС.

При получении пластика любого назначения вам будет сообщен ПИН-код, без которого не возможно проводить банковские операции

Чтобы не лишиться своих денег в результате вмешательства мошенников, нужно запомнить такие принципы и правила:

Не называть секретный код посторонним или знакомым. При вводе цифр в банкомат, прикрывать клавиатуру, чтобы находящиеся рядом люди не могли увидеть параметры ввода.

Хранить конверт с секретной информации в месте, не доступном для окружающих.

Код используется только в устройствах самообслуживания, выступая подтверждением, что клиент имеет право на проведение операций. В ряде случаев код потребуется ввести в терминал при оплате на кассе пластиком в розничной точке

Называть его кассиру не нужно, следует ввести самому, принимая меры предосторожности.

Для осуществления платежей через интернет-площадки или онлайн-магазины код не нужен.

В базе данных банка он хранится в зашифрованном виде, в виду чего сотрудники также не имеют к нему доступа. Для любой банковской операции в отделении он не используется

Если клиенту поступит звонок от лица, представившегося сотрудником и желающим получить секретные сведения, называть его нельзя. Таким способом часто пользуются мошенники.

Зачем нужен код безопасности?

Как работает такая система безопасности и для чего на самом деле нужен CVV? Проверка сработает в том случае, если злоумышленники каким-либо образом скопировали, узнали или украли ваш номер и попытаются оплатить любую покупку через онлайн-сервисы. При оплате через сеть интернет всегда требуется код безопасности – это подтверждение личности человека, который распоряжается денежными средствами. Если цифры введены верно, значит покупатель имеет доступ к карте и есть полное основание полагать, что это и есть владелец.

Важно

Если вашу карту украли, блокировать ее нужно сразу, как только вы заметили пропажу – ведь у вора уже есть в наличии все необходимые данные для электронной кражи.

Наряду с CVV онлайн-продавцы, или те, кто предоставляет какие-либо услуги при оплате через сеть Интернет могут потребовать ввести срок действия карточки, номер, фамилию и имя владельца. И если с остальными данными скорее всего проблем не возникает, то у более сильной защиты есть и один небольшой минус.

Фото с сайта kreditstock.ru

На сегодняшний день довольно остро стоит проблема хакерства и взломов, поэтому многие стараются лишний раз не провоцировать ситуацию, поэтому требование с запросом CVV может обернуться для поставщика онлайн-услуги потерей клиента. И это с какой-то точки зрения правильно – мы рекомендуем проверять сайты и работать только с проверенными системами. Наряду с обычными кражами, воровство пробралось и в Сеть – сайт может принадлежать злоумышленникам и функционировать только для того, чтобы получить доступ к чужим финансам.

Как уже говорилось защитный код – это одна из комплекса мер безопасности, существуют и другие: срок, номер, имя

Но обратите внимание, что все они нанесены на поверхность пластика дополнительным слоем, поэтому надписи выпуклые и при желании их легко можно считать на ощупь. В этом главное отличие CVV – он нанесен специальными чернилами и никак не может почувствоваться тактильно

Фото с сайта sushi-t.ru

Конечно, прогресс не стоит на месте, и код безопасности – это отличная мера предосторожности, которая защищает ежедневно множество карт, нельзя не предупредить о возможных рисках. Помните, что дополнительная защита не сможет полностью обезопасить ваш виртуальный кошелек от воровства

Все важные данные уже научились снимать в считанные минуты. Поэтому старайтесь всегда следить за операциями, производимыми с личным счетом и быть всегда в курсе местонахождения пластиковой карточки. Отслеживать все сделки стало намного проще – нет нужды постоянно проверять личный счет в ближайшем банкомате, можно подключить услугу оповещения на мобильном телефоне. Это наиболее оптимальный вариант, чтобы постоянно быть в курсе своих растрат.

Это интересно

Услугу для мобильного телефона предлагают практически все банки, это сбережет ваше время и позволит всегда быть в курсе операций с картой.

Существует еще одна защита, но она довольно призрачная – некоторые надежные банки могут заблокировать покупки в онлайн режиме, если они вызывают некоторые подозрения. В этой ситуации непонятно чего больше вреда или пользы, ведь подозрительной могут посчитать и операцию, которую проводит сам владелец кредитки.

Фото с сайта profylady.ru

Критерием для блокировки может стать, например, нестандартно большой объем покупок или необычное место из которого производится оплата. То есть, если вы решили купить в онлайн гипермаркете мебели обновление для всей квартиры, вас могут не допустить к совершению сделки.

Итак, несмотря на то, что код безопасности обеспечивает большую степень защиты, нежели чем другие данные на пластике, следует крайне внимательно относиться к своим онлайн-средствам. Всегда помните: своровать деньги теперь возможно не только из кошелька, будьте бдительны.