Своп на бирже: заплатил, и торгуй спокойно

Содержание:

Простой пример кредитного свопа

Для того чтобы дать простое объяснение понятию кредитный дефолтный своп, рассмотрим его на наглядном примере.

Допустим, ваш сосед по дому решил приобрести новый автомобиль и обратился за кредитом в один из коммерческих банков. Банк рассмотрел его заявку, признал его вполне благонадёжным плательщиком и выдал запрашиваемый кредит.

Сосед приобрёл автомобиль, а банк решил дополнительно застраховать свою инвестицию и обратился к вам с предложением взять на себя ответственность за своего соседа (на тот случай если вдруг он не сможет выплачивать взятый кредит).

Перед вами естественно встаёт вопрос: А зачем оно вам вообще надо? Зачем брать на себя лишнюю ответственность? Но дело в том, что банк предлагает за эту услугу определённое вознаграждение.

Допустим, вы очень хорошо знаете своего соседа и уверены в том, что он погасит взятые на себя кредитные обязательства без всяких проблем. Почему бы в таком случае не принять предложение банка и не получить за это вознаграждение в виде хороших комиссионных?

Принимая это предложение, вы становитесь продавцом CDS (кредитного свопа), а банк его у вас покупает (выступает в роли покупателя CDS). Теперь вы будете получать от банка свои комиссионные, но в том случае если вдруг, по каким либо причинам, ваш сосед не сможет выплатить свой кредит, выплачивать его придётся вам.

Как и другие финансовые инструменты, кредитный своп можно перепродавать. Например, вы нашли человека (назовем его, мистер Y), который готов нести ответственность по кредиту соседа за меньшую сумму комиссионных (допустим, он знает соседа и состояние его дел куда лучше вашего, а потому более уверен в его платёжеспособности). Передав ему ответственность за соседа, вы будете получать в свой карман разницу между той суммой, которую платит банк и той, которую получает мистер Y. Уже ничем при этом, не рискуя.

Или, например, в том случае, когда вы узнали, что сосед потерял свою работу, и испугались того, что он не в состоянии будет гасить свой кредит, вы также можете попытаться передать ответственность за него другому лицу. Предположим, что тот же мистер Y готов взять на себя эти обязательства, но за большую сумму комиссионных (растёт риск, растёт и комиссионное вознаграждение за его сопровождение). Теперь вам осталось выбирать между двух зол:

- Тем, чтобы доплачивать разницу в комиссионных из своего кармана;

- Тем, чтобы выплатить всю сумму кредита в случае банкротства соседа (что стало весьма вероятным в свете последних событий).

Счета без свопов

Главным отличительным признаком бессвоповых счетов является то, что подобные счета не содержат свопов. При переносе открытой позиции на дни вперёд, взимают комиссию в виде свопа, а это, в свою очередь, приводит к лишним расходам при проведении торгов. Благодаря бессвоповым счетам можно проводить торги на протяжении длительного периода и в удобное время. Таким образом, на личном счету сохраняются средства из-за отсутствия комиссии.

Бессвоповые счета появились сравнительно недавно, но уже пользуется широкой популярностью у трейдеров, привыкшими оставлять позиции открытыми на долгое время. При этом сделки проходят в спокойной обстановке, ведь участники могут всё взвешено обдумать и не торопиться с решением.

Считается, что на появление счетов без свопа повлиял запрет мусульманам принимать участие в валютных сделках, т.к. религия не позволяла участвовать в торговой деятельности, требующей уплату процентов. Во избежание потери потенциальной базы клиентов, специальные центры открыли новый вид счетов – без свопа (их ещё называют исламскими). Чтобы зарегистрироваться, нужно было предоставить паспорт и доказать свою приверженность к исламу. Через некоторое время, бессвоповые счета стали использоваться обычными участниками торгов.

Где посмотреть величину свопа?

Если ваша торговля на форексе подразумевает достаточно длительное удержание торговых позиций от нескольких дней и вплоть до нескольких месяцев, тогда вам очень желательно уметь оценивать величину swap по конкретному торговому инструменту.

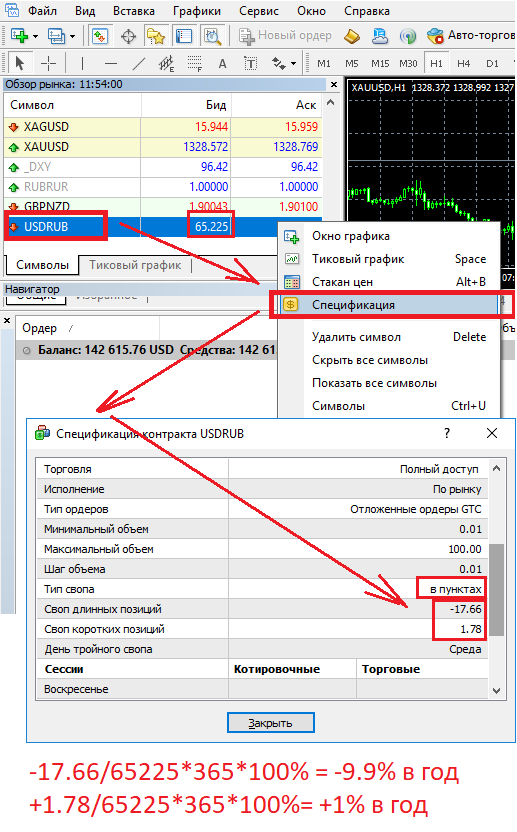

Своп в терминале Metatrader 4

Если вы торгуете через торговый терминал Metatrader, что практически всегда верно, если речь идет о розничном форексе, тогда посмотреть текущую величину свопов можно непосредственно в терминале.

Для этого в окне «обзор рынка» нажмите правой кнопкой по интересующему вас инструменту и в выпадающем меню зайдите в раздел «спецификация». В спецификации торгового инструмента вы увидите размер swap на короткую и длинную позицию. Обычно они указываются в пунктах.

На изображении схематично изображена формула перевода свопов из пунктов в проценты годовых.

Своп на сайте форекс-брокера

Величина swap по коротким и длинным позициям для каждой валютной пары постоянно меняется, поэтому у большинства брокеров на сайтах имеются большие таблицы свопов c указанием актуальных размеров свопов для каждой валютной пары на текущий момент. Они выглядят примерно следующим образом.

То есть в спецификации контрактов по каждой валютной паре у каждого брокера будет прописан размер свопа на длинную (long/buy) и короткую (short/sell) позицию в пунктах.

Для упрощения расчёта величины swap большинством брокеров предоставляются специальный калькуляторы, чтобы можно было рассчитать величины комиссий/свопов и прибылей на конкретных примерах.

Ниже приведет пример использования подобного калькулятора для расчёта нашего примера с продажей USDRUB для 1 лота.

В пример видно, что своп в абсолютном выражении равен +2,63 USD. Проверим с нашими расчётами. +$2,63/(1.0*100 000)*365*100% = 1% годовых, та же величина, что и полученная нами ранее.

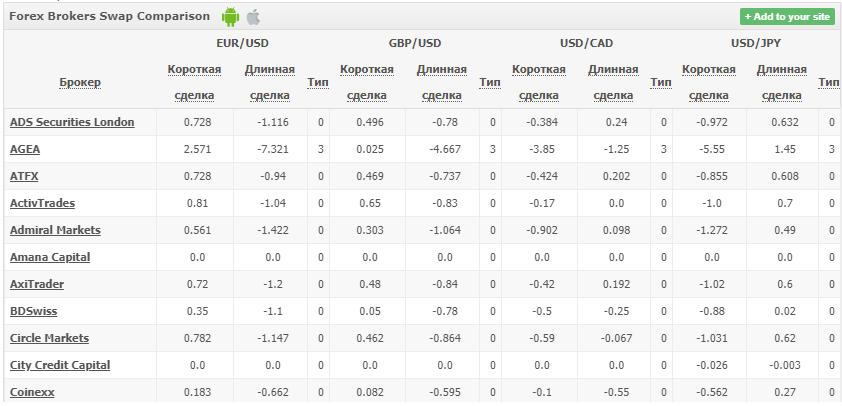

Таблица свопов на сайте myfxbook

На портале мониторинга торговых счетов форекс myfxbook есть таблица свопов по большинству форекс брокеров. Ниже представлен пример как выглядит эта таблица.

С помощью этой таблицы можно сравнивать размеры свопов различных форекс-брокеров.

Разбираемся с терминологией

Что касается термина swap, перевод этого слова на русский язык звучит как «разница процентных ставок» (вы встретитесь и с термином «ролловер», эти понятия – синонимы). Суть свопа разберем на конкретном примере сделок по валютной паре GBPUSD.

Нас интересуют процентные ставки по обеим валютам. О том, где их можно найти, поговорим чуть позже, пока что укажем лишь, что в Англии ставка составляет 0.75%, а в США – 2.25%. Теперь по свопу для длинных позиций:

- Когда заключается сделка на покупку, трейдер приобретает британский фунт за доллары;

- При этом долларов в нужном количестве у вас нет, ведется маржинальная торговля (с кредитным плечом), а значит, нужную сумму вам занимает брокер. Проценты по этому займу составляют 2.25%;

- На эту сумму в долларах вы покупаете фунты и по ним получаете 0.75%;

- Представьте себе, что это обычный банковский займ сроком на один день, и уже завтра вы продадите фунты и погасите кредит в долларах. Но из-за разницы в процентных ставках вам не будет хватать 0.75 – 2.25 = -1.5%. Это и будет величина свопа.

Представьте обратную ситуацию – короткую позицию по GBPUSD. В ней за счет той же разницы процентных ставок вы получите 1,5%. Ролловер – не обязательно убыток, все зависит от соотношения процентных ставок соответствующих валют. Брокеры приводят значение этого параметра в пунктах для удобства расчетов.

В формуле для расчета swap участвует и комиссия брокера, так что рекомендую вместо самостоятельного его подсчета использовать данные с сайта компании. Порядок определения этой величины отличается для разных инструментов. Для Форекс, CFD – статья о CFD контрактах расскажет подробнее об этом виде торговли, криптовалют, товарного рынка расчетные формулы отличаются.

На видео ниже подробно описывается механизм появления свопов в торговле.

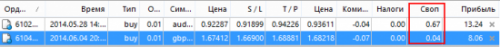

Порядок начисления

Фактически трейдеры, заключая сделки, не нуждаются в валюте, они просто проводят спекулятивные операции с валютными парами. Поэтому каждый день вечером сделка закрывается и тут же брокер заключает ее за вас, при этом своп и начисляется. Процедура эта происходит практически мгновенно, так что вы и вряд ли заметите перенос позиции, только вот небольшая сумма начисляется или списывается со счета.

Несмотря на то, что рынок Форекс работает с перерывом на выходные, swap взимается за все дни недели, в том числе и за перенос сделки через субботу и воскресенье. Так как на выходных брокеры отдыхают, то и своп списать нельзя, поэтому swap в тройном размере списывается при переносе сделки со среды на четверг. Так происходит из-за того, что на Форекс расчеты по заключенным сделкам выполняются через 2 дня. Поэтому своп в 3-кратном размере начисляется в середине недели. По некоторым инструментам есть исключения, например, по USDTRY своп взимается в размере х3 при переносе сделки с четверга на пятницу. Что касается времени начисления, то происходит это в 01:00 МСК.

Регистрация СВАПа

В документах на машину всегда указывается номер мотора. Если вы его поменяете и не сообщите об этом государству, могут возникнуть сложности. Особенно проблемно продать авто с неродным агрегатом, так как

Чтобы не возникло проблем, перерегистрируйте силовой агрегат в МРЭО. Как оформить СВАП двигателя:

- Лучше всего отправиться в МРЭО до того, как вы начнете работы. Возьмите с собой страховку, техпаспорт и свидетельство о регистрации авто, таможенную декларацию, документы мастерской, которая будет выполнять замену. Если вы будете делать это самостоятельно, все равно нужно заручиться поддержкой автосервиса.

- Дополнительно вы можете распечатать информацию о технических характеристиках нового мотора и вашего автомобиля, чтобы доказать госслужащим, что они совместимы друг с другом.

- В МРЭО заполните заявление о замене мотора ТС.

- После этого вам нужно провести экспертизу на совместимость. В МРЭО дают направления в компанию, которая может это сделать. Вы должны заключить с ней договор и через несколько дней забрать акт с экспертным заключением.

- Кроме решения эксперта, в акте указывают дополнительные усовершенствования, которые нужно произвести, чтобы все системы работали хорошо. Можете взять его за руководство и приступить к работе.

- После проведения процедуры вы должны приехать со всеми документами и обновленным авто в МРЭО. Там зарегистрируют новый и старый моторы.

Помните, эксперты могут сделать заключение, что swap несет угрозу для безопасности дорожного движения. Тогда вам откажут в регистрации. В этом случае лучше подобрать другой мотор, который больше подходит по характеристикам к вашей машине.

Это интересно: Проставки под пружины для увеличения клиренса: 6 советов по установке

Обратите внимание! Обращаться в МРЭО следует при радикальных изменениях автомобиля, а также при СВАПе двигателя Нивы или другой модели на такой же агрегат, просто новый. https://www.youtube.com/embed/scmeXLKySFg

Особенности начисления свопа, кому он необходим

Свопирование будет осуществляться за перенесение позиции на другой день. В этом случае скальперы или те люди, которые торгуют на бирже «внутри дня», не зависят от положительного или отрицательного значения свопа. Начисление своп осуществляется по Гринвичу в 00:00 или в 2:00 по московскому времени.

Тем трейдерам, которые сохраняют позицию более 7 дней, стоит обратить внимание на размер свопа. Если появится ощутимая разница между процентными ставками банков, трейдер может либо понести существенные убытки, либо получить хороший доход

Но такие ситуации происходят очень редко. В основном ставки банков ведущих мировых стран не способны принести серьезные убытки или прибыль. Если вы не знаете, где на терминале искать своп, можете взглянуть на рисунок:

Как заработать на свопах без риска

Тот факт, что своп может не только списываться со счёта, но и начисляться на него заставляет трейдера задуматься о том, а можно ли построить торговую стратегию ориентированную исключительно на заработке со свопов? Да, такие стратегии существуют, и мы с вами сейчас их рассмотрим.

Давайте предположим, что изучив спецификации контрактов своего брокера, вы нашли валютную пару с большим размером свопа на короткой позиции. Это означает, что если вы совершите сделку на продажу, то на ваш торговый счёт ежесуточно (пока открыта позиция) будет начисляться сумма в размере вышеозначенного свопа.

Но просто открыв сделку на продажу, вы не будете застрахованы от того, что цена пойдёт вверх. И таким образом вы можете понести убытки, намного превышающие ту прибыль, которая будет начислена в виде свопа. Мы же хотим иметь безрисковую стратегию.

Выходом из сложившейся ситуации может быть применение стратегии арбитража. Арбитраж, в данном случае, предполагает открытие двух противоположно направленных позиций (одного размера, по одной и той же валютной паре) в разных местах (у разных брокеров или на разных рынках).

Когда речь идёт об открытии у двух разных брокеров имеется в виду, что один из этих брокеров предоставляет возможность торговать без свопов (это так называемые счета swap-free или, как их ещё называют, исламские счета). Следует иметь в виду, что в данном случае свопы обычно заменяются комиссией.

Суть стратегии проста, вы открываете позицию с положительным значением свопа у первого брокера и хеджируете её (путём открытия противоположно направленной позиции) у второго брокера. Разумеется, перед этим следует сделать предварительный анализ и убедиться в том, что размер комиссии второго брокера не перекроет прибыль от свопов первого брокера.

В этом случае, как правило, возникает проблема в том, чтобы найти таких брокеров с положительной разницей размера свопа и комиссии. Кроме этого многие брокеры весьма негативно относятся к манипуляциям подобного рода и могут запросто забанить клиента ими занимающегося (или применить к нему другие санкции).

Помимо арбитража у двух разных брокеров, можно применять стратегию арбитража на двух разных рынках. В данном случае имеются в виду валютный рынок Форекс и биржевой рынок фьючерсов (здесь речь идёт, разумеется, исключительно о валютных фьючерсах).

Суть стратегии та же самая. Вы покупаете (или продаёте) валютную пару с положительным значением свопа на Форекс и одновременно хеджируете сделку продажей (или покупкой) фьючерса на ту же валютную пару на бирже.

На фьючерсы никаких свопов не начисляется в принципе. Единственное, что вам придётся заплатить небольшую комиссию за открытие сделки, но при достаточном времени удержания обеих открытых позиций размер свопа, начисленный по первой из них, значительно превысит размер комиссии взятой за открытие второй.

Кроме этого при выходе на биржевой рынок трейдеру следует иметь в виду следующие моменты:

- Минимальный размер депозита здесь может значительно превышать, тот который требуется для выхода на рынок Форекс у большинства брокеров.

- Необходимо следить за сроками экспирации фьючерсных контрактов (весь процесс арбитража должен укладываться между этими сроками).

- Необходимо следить за изменением маржинальных требований, обеспечивая размер депозита достаточный для поддержания открытого контракта (иначе он может просто закрыться по маржин-колу).

С точки зрения науки

Swap — англ. — является соглашение, которое позволяет на время активы или обязательства поменять на другие обязанности (активы). Такое право обычно используют, чтобы улучшить структуру обязательств и активов, а также снизить риски.

Структура соглашения — это две части. В первой его части производится первичный обмен. Во второй части производится закрытие (т. н. обратный обмен).

Какие виды бывают

1. Currency swap является валютным.2. En:stock swap — акционный.3. Драгоценных металлов.4. En:interest rate swap — процентный.

Валютный

При валютном свопе проводится две операции купли и продажи определенного количества валюты, имеющими разные даты проведения валютирования. То есть, у такого свопа две даты, когда обмениваются валютами. Это самый распространенный рыночный инструмент, который в общем обороте занимает значительный процент.

Его используют для спекуляций с дифференцированными процентными ставками, для управления наличными потоками диллингового зала, для обслуживания внутренней и внешней клиентуры и при арбитражных операциях для получения прибыли на разнице цен.

Своп на акции

Это обмен потоков платежей, базируемых на полной доходности с учетом некоторого биржевого индекса и некоторой ставки процентов с постоянной или переменной составляющей. То есть присутствуют два признака — черты акций (ценных бумаг) и одновременно процентных платежей (фиксированных или плавающих). Такой продукт расширяет инвестиционные возможности при вливании в фондовые рынки в развивающихся странах, куда входит Россия.

Своп драгоценных металлов

Сделка, при которой происходит купля/продажа драгоценного металла и одновременно осуществляется обратная сделка (покупки/продажи). Надо заметить, что подобные сделки такого сильного влияния на рынок драгметаллов не оказывают, как например сделки спот.

Процентный

Что такое процентный своп простым языком? Итак, две стороны заключают соглашение об обмене потоков наличности, выражаемыми в одной валюте, однако имеющими различные основы. То есть производится обмен процентных ставок, когда процентная ставка с фиксированным значением будет обменена на плавающую или в обратном направлении.

Участники соглашения, получив заемные средства желают для себя улучшить условия, поэтому и заключают процентный своп. Причем, у сторон могут быть разные цели. Кто-то, изменяя ставку, хеджирует риск изменений ставок кредита. А кто-то хочет привлечь финансовые средства с помощью фиксированной ставки, а потом по плавающей.

Заемщики средств обменивают процентные условия платежей непосредственно между собой путем перечисления друг другу процентной разницы. Результатом здесь является возможность каждой стороны привлекать займы под нужную ставку процентов. Сумма кредитов, которые были получены не переходит, а является базой для того, чтобы рассчитать сумму ставки процентов.

Объясним простым языком

Итак своп, что это такое простыми словами — обмен чего-либо на время. К примеру, вы едите в США, а я в Великобританию. У вас есть евро, у меня присутствуют доллары. Мы вместе решили поменяться этими деньгами, ну так на всякий случай, вдруг все же не хватит там. Вы отдаете мне евро, а я вам доллары. По возвращению мы с вами сделаем обратный обмен.

В общем то не произошло ничего такого, однако риск того, что каждому из нас не хватит денег был намного снижен. В том случае, если вдруг кто-то все же потратил эти деньги, и за время пользования ими поменялся курс валют, то такая разница в цене валют позволяет выйти из ситуации в двух вариантах — выиграть/проиграть. Простой наглядный пример.

Зачем это знать, если вы не являетесь участником рынка Форекс или фондового рынка? Ну, хотя бы для эрудиции и чтобы примерно понимать то, о чем там говорят умные дяди. Трейдеры же не должны путать это понятие с колонкой указания свопа по сделкам.

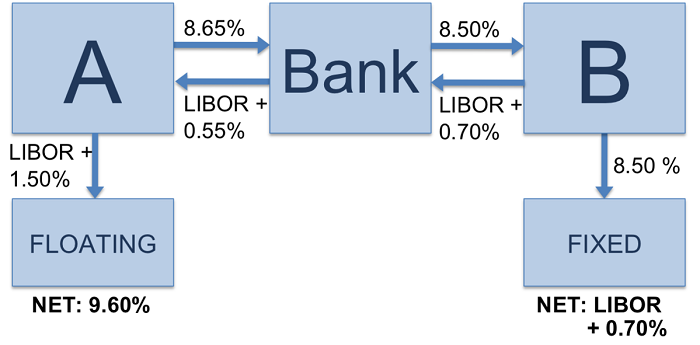

Процентный своп

Такой своп включает в себя обмен денежного потока с фиксированной ставкой на денежный поток с плавающей. При этом валюта потоков всегда одинаковая. Обмен происходит только процентными платежами, участники номиналами не обмениваются. Обычно договоры по процентным свопам заключаются на период от двух до пяти лет.

Процентные свопы могут использоваться крупными производителями и финансовыми институтами, чтобы стабилизировать поток средств. У многих компаний выручка способна сильно колебаться в зависимости от сезона или покупательского спроса. Для снижения рисков такие компании заключают процентный своп-контракт, обеспечивая себе стабильный поток денежных средств на закупку сырья. Часто такие сделки проводятся при оплате поставок газа.

Пример расчета процентного свопа между участниками A и B

Основное назначение операций

Валютный своп (англ. «foreign exchange swap») представляет собой обмен валютами спот (первая часть валютного свопа) с обязательством совершения в определенную дату последующего форвардного обратного обмена теми же валютами (вторая часть валютного свопа). При этом курс, по которому совершается обмен по первой части, и курс, по которому совершается обмен по второй части, согласуются сторонами при заключении валютного свопа. Курс по первой части (базовый курс) и курс по второй части различаются на своп-разницу.

Механизм валютного свопа подразумевает, что происходит переход права собственности на иностранную валюту, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Валютный своп как инструмент денежно-кредитной политики в основном используется центральными банками при предоставлении ликвидности в национальной валюте. В этом случае иностранная валюта выступает как обеспечение.

Свободно конвертируемая иностранная валюта, безусловно, является надежным обеспечением в любой сделке. Вместе с тем центральному банку предоставлять ликвидность кредитным организациям только или в основном под обеспечение иностранной валютой обычно нерационально. Прежде всего, у кредитных организаций может не быть столько иностранной валюты. Кроме того, иностранная валюта нужна кредитным организациям для осуществления платежей. А вот как вспомогательный инструмент многие центральные банки включают валютный своп в свой арсенал. Причем, поскольку валютные свопы широко распространены в операциях между кредитными организациями, то и центральные банки используют именно эти операции, а не обеспеченные кредиты.

Активное использование данного инструмента для предоставления ликвидности в целях денежно-кредитной политики характерно для центральных банков стран с высокой степенью открытости экономики (значительными потоками средств в иностранной валюте) и низкой емкостью внутреннего рынка качественных ценных бумаг (что ограничивает потенциал использования инструментов по предоставлению ликвидности под обеспечение ценными бумагами). Примеры стран, где центральные банки когда-либо действительно предоставляли ликвидность в национальной валюте путем заключения сделок валютного свопа, — Австралия и Новая Зеландия.

Операции «валютный своп» Банка России как инструмент денежно-кредитной политики представляют покупку Банком России иностранной валюты у кредитной организации за рубли (спот) с последующей продажей Банком России иностранной валюты кредитной организации за рубли в определенную дату (форвард). Банк России использует валютный своп как инструмент постоянного действия. Банк России также может проводить аукционы валютного свопа «тонкой настройки».

Валютный своп может использоваться центральными банками как инструмент поддержания финансовой стабильности, в том числе с предоставлением кредитным организациям денежных средств в иностранной валюте. Такие операции проводили, например, Евросистема (ЕЦБ) и Швейцарский Национальный Банк.

Операции «валютный своп» Банка России как инструмент поддержания финансовой стабильности представляют продажу Банком России долларов США кредитной организации за рубли (спот) с последующей покупкой Банком России долларов США у кредитной организации за рубли в определенную дату (форвард). Банк России заключает указанные сделки в соответствии со стандартной рыночной практикой.

Почему своп может быть положительным?

Для начинающих трейдеров не всегда понятно почему своп может быть положительным. С отрицательным свопом, вопросов обычно не возникает, ведь в ходе маржинальной торговли мы используем кредитное плечо, то есть берем займ за который платим проценты. А вот почему нам кто-то платит деньги за то, что мы берем кредит, ясно далеко не всем.

Дело в том, что на форексе мы не просто покупаем какой то актив, мы покупаем на заёмные средства валюту, которую сразу же отдаем в кредит. Банк нам начисляет проценты за то, что мы держим купленную валюту на его счетах. Если эта сумма оказывается больше суммы, которую мы заплатим за кредитные средства, то своп для нас будет положительным.

Для ясности приведем пример. При покупке валюты развивающихся стран swap почти всегда будет положительным, потому что учетные ставки центробанков развивающихся стран существенно выше учетных ставок развитых стран.

Зачастую величина реального положительного свопа, который нам начислит форекc-брокер, будет гораздо «меньше» идеальной расчётной суммы, которую мы вычислим из данных по учетным ставкам центральных банков. Например, своп в Альпари по короткой (sell) позиции валютной пары USDRUB на текущий момент составляет не +5,25% годовых, а «всего лишь» +1% годовых, а отрицательный swap длинной (buy) позиции USDRUB равен -10% годовых.

Разница в конкретно этом примере колоссальна

Стоит обратить внимание, что величина свопа у разных форекс-брокеров по различным торговым инструментам может довольно сильно отличаться друг от друга. Так чем более «экзотическая» валютная пара участвует в торговом инструменте, тем больше величина свопа будет отличаться от «идеала» в худшую сторону

Свопы по валютным парам, которые образованы от валют крупнейших развитых экономик мира более-менее будут соответствовать «идеальному» расчёту основанному разнице учетных ставок центральных банков.