Дивидендные акции на московской бирже

Содержание:

- Не занимайтесь спекуляциями

- Функции и виды фондового рынка

- Как выбрать брокера

- Курсы Александра Шевелева

- Сколько можно заработать на бирже новичку

- Идеальный брокер

- Самостоятельное и поэтапное начало торговли

- Шаг первый. Выбираем брокера

- Нужно не следить за временем, а управлять им

- Почему учиться торговать не всегда нужно?

- Основы работы фондового рынка

- Для кого написана эта книга

- Принцип работы Московской биржи

- Рыночные риски инвестирования не такие большие, как все думают

Не занимайтесь спекуляциями

Есть инвесторы, а есть трейдеры. Инвестор вкладывает деньги долгосрочно (от 3-5 лет) и растягивает стратегию на длительное время, получая дивиденды и равномерно увеличивая капитал. Трейдер занимается спекуляциями. Он пытается получить прибыль на колебании цены акции в течение дня, совершая множества сделок, покупая и продавая акции по несколько раз за день. Трейдинг — огромный риск. И если вы не хотите проводить весь день, наблюдая за котировками, то это не ваш метод.

Мы не рекомендуем рассматривать фондовый рынок, как игру и возможность заработать быстро. Любого рода спекуляции рискованны. Они не имеют ничего общего с долгосрочными инвестициями, о котором мы говорим.

«Высокочастотная торговля на короткой дистанции (т.е. работа профессиональных трейдеров) оказывает минимальное влияние на обычных инвесторов. Если инвестор не скупает массово блоки ценных бумаг, он не остаётся в минусе», — говорит Джефф Наута.

Скандалы и аферы подрывают доверие общественности к фондовому рынку, но отстранение от этого вопроса и игнорирование экономического роста оставляет обычных людей далеко позади в финансовом благополучии.

«Вы не можете придумать другой способ превратить $100 000 в $1 000 000, если у вас нет действительно хорошего печатного станка», — с улыбкой отмечает Таттл.

Запомнить:

1. Инвестируйте и следите за уровнем инфляцией при выборе актива для вложения денег.

2. Распределяйте деньги по разным активам.

3. Диверсифицируйте портфель, в зависимости от уровня риска.

4. Выключите эмоции и придерживайтесь стратегии.

5. Не ждите подходящего момента для вложения денег. Накопите определённую сумму для инвестирования и действуйте. Главное, чтобы это были не последние деньги.

6. Инвестируйте долгосрочно.

Читайте: 5 способов вложить свои деньги

Функции и виды фондового рынка

Функции фондового рынка аналогичны функциям других рынков.

- Основная задача – собрать вместе продавцов и приобретателей ценных бумаг.

- Второй главной функций фондового рынка служит концентрация свободного капитала и денежных сбережений, предложение инвесторам разнообразия вариантов инвестиций денежных средств, с их накоплением на рынке.

Различают следующие виды фондовых рынков: первичный и вторичный.

- На первичных фондовых рынках размещаются только что выпущенные ценные бумаги, на вторичных эти бумаги перепродаются.

- В свою очередь, вторичные фондовые рынки делятся на организованные и неорганизованные.

Для понимания того, как прошли торги на фондовых рынках, применяется инструмент «индекс фондового рынка» – он дает представление о состоянии цен на рынке и о движении фондового рынка в целом.

Индекс фондового рынка определяется на основе некоторого количества ценных бумаг.

- Различные индексы могут иметь отличное друг от друга количество составляющих индекс ценных бумаг; один индекс может основываться на 10 акциях, другой – на 100 и более.

- Разные индексы одного рынка помогают оценить его с разных ракурсов.

- Изменение фондового индекса говорит об изменении цен на акции, входящих в его состав.

Определить курс иностранной валюты и акций на фондовом рынке позволяет использование котировок, которые устанавливают значимые коммерческие банки.

Котировка фиксируют цены, предложенные продавцами и приобретателями ценных бумаг и валюты.

Котировки диктуют соотношение предложения и спроса на фондовом рынке.

Котировки бывают прямыми и обратными.

- Первый вид котировок необходим для обозначения стоимости одного объекта торговли.

- Обратные котировки определяют количество валютного и другого товара, которое можно купить на одну единицу денег.

Как выбрать брокера

Для работы с биржей важно сотрудничать с надежной компанией-посредником

Поэтому перед тем как выбирать конкретного брокера, необходимо обращать внимание на следующие нюансы:

- Наличие разрешения для проведения сделок на бирже.

- Рейтинг надежности не ниже ААА.

- Наличие у брокера своего банка, с которым он работает.

- Подходящие тарифы. Речь идет о комиссиях, которые клиент должен будет платить при вводе и выводе средств, а также заключении сделок.

- Условия вывода средств.

- Минимальный размер сделки.

Сравнивая различные финансовые компании, можно найти наиболее выгодный вариант. Поэтому не стоит принимать решение быстро. Наиболее популярный брокер в 2020 году стал Сбербанк из-за быстроты открытия счета, оперативного ввода и вывода денежных средств.

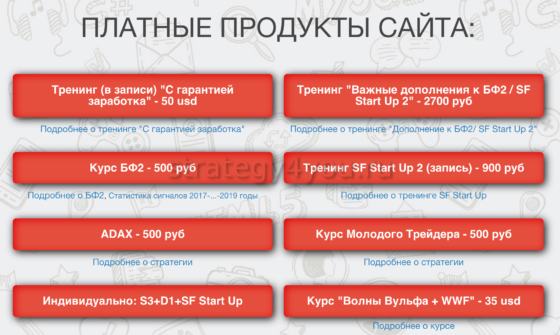

Курсы Александра Шевелева

Описание. Александр Шевелев торгует на фондовой бирже более 7 лет, свой торговый опыт и основные стратегии он обобщил в нескольких курсах:

- Трейдер-Ас. Программа включает 34 урока, общий объем текстовых и видеоматериалов – 877 Мб. Это немного, никакой воды в курсе нет. На изучение теории, по словам автора, у вас уйдет ровно 3 часа и 25 минут. Бонусом к материалу вы получаете систему алертов – звуковых оповещений для торговли, набор инструментов для прокачки торговых навыков, интеллект-карты для дальнейшего совершенствования в торговле. Стоимость – 5 000 руб.

- Эффективный старт начинающего трейдера. Полностью бесплатный материал. Александр рассказывает о правилах выбора торговых инструментов, о базовых принципах анализа рынка и определения ценового движения, о построении торговой стратегии с учетом текущей рыночной ситуации, психологии трейдинга и пр.

- Арсенал успешного трейдера. В рамках этой программы Александр Шевелев учит понимать рыночные движения, конструировать свои собственные стратегии, а не доверять слепо торговым индикаторам. После освоения курса вы поймете, как легко ориентироваться во всех финансовых новостях, тестировать торговые стратегии, правильно распределять капитал. Сейчас курс продается по акционной сцене, стоит не 5 000 руб., а всего лишь 1 800.

- Эксперт рынка. Еще один курс, направленный на углубленный анализ рыночных движений, новостей и других источников информации. Курс базируется на принципе “торгуй по тренду”, но включает обзор огромного количества нюансов и подводных камней трендовой торговли. Подходит для трейдеров, которые спекулируют ценными бумагами и фьючерсами, для Форекса лучше поискать другой материал. Стоимость – 5 000 руб.

- Психология трейдинга. По этой теме написано огромное количество книг и все равно тысячи трейдеров продолжают игнорировать психологию. Александр объяснит вам, как неуклонно следовать торговой стратегии, как рассчитать максимально допустимый объем средств, который можно вложить в одну сделку, как вовремя закрыть доходную или убыточную позицию. Курс дешевый, стоит всего лишь 900 руб. Не пренебрегайте.

Стоимость: от 900 руб. за платные курсы.

Узнать подробнее и начать учиться

Сколько можно заработать на бирже новичку

После того как были развеяны сомнения по поводу возможности начинающему трейдеру и инвестору, у многих остаются вопросы о размере дохода. Прогнозировать успех крайне сложно. При хорошем стечении обстоятельств в год инвестору можно добиться увеличения депозита на 20-50%. Для сравнения можно учесть прибыль профессионалов, она часто достигает 100%.

У трейдеров показатели могут быть выше, однако и трудозатрат у них намного больше. Хорошим показателем является прибыль 1-3% в день.

Вот отчет о работе на бирже трейдеров, которые прошли у нас Обучение ⇒

И таких результатов на странице много!

Для достижения таких результатов недостаточно уделять много времени торговле, необходимо соблюдать несколько правил:

Трейдеру и инвестору нужно не переставая учиться и совершенствоваться.

Перед тем как , нужно выработать четкую дисциплину.

Важно соблюдать риск-менеджмент.

Основная задача новичка, который только прошел курс обучения, заключается в том, чтобы при первых сделках сохранить свои деньги. Выражаясь простыми словами, даже 0% прибыли является хорошим показателем, если депозит не потрачен.

Советы

Чтобы не повторить опыт тех, кто потерял на трейдинге все деньги за первые же несколько месяцев, следует прислушаться к советам профессионалов.

Как заработать на фондовой бирже:

Открывать депозит нужно только на свободные деньги, например те, которые были отложены на саморазвитие или стартап. Брать кредит или занимать у знакомых категорически не рекомендуется. При неблагоприятном исходе человеку придется долго погашать займ уже своими деньгами.

Выбор подходящего стиля торговли. Следует определиться с тем, какой вариант ближе — консервативное инвестирование или более агрессивный трейдинг.

Выбор финансовых инструментов. Это может быть заработок на ценных бумагах (акциях и облигациях), фьючерсах, валюте.

Тщательный выбор рынка для торговли. Здесь может быть несколько вариантов: европейский, американский или фондовая биржа в Москве.

Выбор брокера, через которого будет вестись торговля

Перед тем как делать деньги на фондовом рынке, нужно обратить внимание на размер минимального депозита у брокера, величину комиссии, вид предоставленного для работы терминала, возможность хеджирования сделок.

Выбор стратегии. Не следует полностью опираться на уже существующие стратегии торговли, даже если их использует опытный трейдер

Дело в том, что одна и та же стратегия у каждого человека будет давать разные результаты. Лучше всего использовать свою методику. Чаще всего берут уже готовую технику и дорабатывают ее под свои нужды.

Выработка финансового плана и его четкое соблюдение.

Открытие сделок, размер которых не превышает 10% от размера всего депозита. Такое правило позволит сохранить основную сумму даже в случае неудачного закрытия контракта.

Ведение торгового журнала. Каждая сделка (ее особенности и результат) должна быть обязательно записана в журнал. Благодаря таким действиям трейдер всегда сможет увидеть свои возможные ошибки и не допустить их в будущем.

Мифы

Многих людей от работы на бирже удерживают ошибочные утверждения.

Существует несколько таких мифов:

1) Биржа — это обман, так как делать деньги на фондовом рынке невозможно. Этот миф считается наиболее распространенным, поэтому разобраться с ним нужно в первую очередь. Дело в том, что биржевой рынок регулируется законами. Так, акции были созданы для вложения денег и заработка на дивидендах. Трейдинг возник как дополнительный способ получения прибыли на бирже через интернет.

2) Трейдеры не работают, они заключают сделки на отдыхе под пальмами. Такого мнения могут придерживаться только те люди, которые не знакомы с основами трейдинга. На деле игроки на бирже не только открывают сделки, но и следят за новостями, проводят аналитические разборы. Работа на фондовой бирже требует собранности и сосредоточенности, поэтому инвесторы предпочитают носить строгие костюмы и совершать онлайн-торговлю в офисах.

3) Простой человек не может быть трейдером, так как зарабатывать на фондовом рынке нужно с большими вложениями. За последнее десятилетие биржи, а так же рынок Форекс стал доступным широкому кругу людей, так как многие биржи предлагают делать ставки с применением кредитного плеча. Иногда для старта достаточно всего 10$.

Идеальный брокер

Как выбрать выгодный тариф? Казалось бы все просто: ищем брокера с минимальными тарифам и без прочих дополнительных расходов.

Ок. А какой тариф вы бы выбрали? С комиссией за сделку 0.1% и без других расходов. Или с комиссией в 4 раза ниже, но с платой за активность, рублей так в 200.

Единственного правильного ответа не будет. Для кого-то выгодным будет первый вариант, для других второй.

Почему так?

Мы должны оперировать суммой и частотой сделок.

Я вкидываю ежемесячно по 10-20 тысяч рублей, совершая 1-2 сделки по покупке. Естественно мне не нужны дополнительные расходы. Буду отдавать на комиссии по 10-20 рублей в месяц и на этом все.

А если у меня образовалась большая сумма денег, которую я хочу вложить сразу. Например с миллиона в первом случае я отдам за комиссии около 1000 рублей. Во-втором, за дополнительные 100-200 рублей аб. платы, комиссия снизится до 250 рублей. Итого я заплачу в 2-3 раза меньше.

Вариантов может быть много. Нужно рассчитывать под собственные условия.

Самостоятельное и поэтапное начало торговли

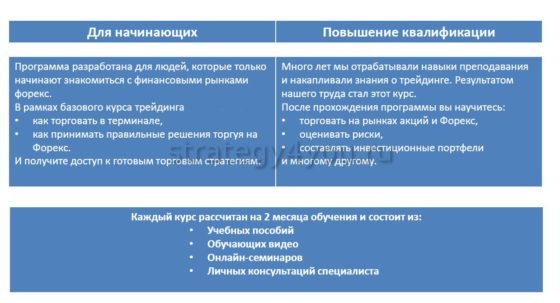

Появляется больше новичков, заинтересованных в заработке на рынке ценных бумаг в интернете. В сети доступны курсы и ролики на тему «Фондовый рынок: обучение теории и практике». Неопытному трейдеру легко запутаться в обилии подобной информации, часть которой — ложная.

Рекомендации для организации самостоятельного обучения и постижения азов трейдинга перед стартом биржевой торговли:

- Пройти бесплатные базовые курсы «для чайников». Они помогут разобраться в основных понятиях, научиться работе с биржевым терминалом и понять принципы составления торговой стратегии.

- Не стесняться задавать вопросы ведущему.

- О платных авторских курсах стоит почитать отзывы, возможно, это убережет от бесполезной траты денег.

- Для торговли акциями не требуется специальное высшее образование.

- Понимать, что прохождение программы учебы не гарантирует доходной торговли.

Обучиться этому можно самому и не отдавать деньги за информацию, которая содержится в свободном доступе. Секретов, доступных лучшим трейдерам, не существует. Главное в успехе начинания — упорство трейдера, умение найти нужную информацию и правильно распорядиться знаниями.

Опыт и знания пробуют получить при заключении сделок, для этого требуется:

-

Подобрать брокера с выходом на нужные рынки, официально аккредитованного и обладающего государственными лицензиями и сертификатами.

- Озаботиться подбором техники. Компьютер или ноутбук для биржевого трейдинга не должен использоваться для других целей. Подобрать интернет-провайдера с безлимитным доступом к интернету. Выбрать торговый терминал, который разрешает вести торговлю на демо-счете.

- Освоить программу: познакомиться с интерфейсом, понять приемы работы, изучить «горячие клавиши» и довести их использование до автоматизма. Научиться обращаться с графиками финансовых инструментов, сначала на демо-счете: проводить линии тренда и устанавливать индикаторы.

- Познакомиться с торговыми стратегиями. Выработать и придерживаться торговой тактики, которая предусматривает управление капиталом.

- Выбрать актив для инвестиций. Проанализировать его и составить прогноз на время на основе анализа.

- Совершить покупку или продать акции.

В процессе торговли трейдер узнает:

- как найти активы;

- различные виды анализа;

- как прогнозировать и ограничивать риски.

Соблюдение схемы и ответственное отношение к делу позволят новичку начать торговать на бирже.

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Нужно не следить за временем, а управлять им

Пытаясь сделать что-то точно вовремя, люди, иногда, оказываются в дурацком положении. И это не зависит от того, хотите ли вы найти лучшее время для входа в рынок или для ухода с него. Секрет в том, что никто и никогда не знает, что именно произойдёт и когда.

«Мы наблюдали, что люди неохотно стали инвестировать в акции и заниматься их перераспределением. Они обеспокоены тем, что оценки риска высоки», — говорит сертифицированный финансовый планировщик Джефф Наута, директор Henrickson Nauta Wealth Advisors. Правда в том, что фондовые рынки ведут торги на самом высоком уровне в течение многих лет, а вы просто упускаете большую прибыль, пока с тревогой сидите в сторонке.

Не ждите подходящего времени. Вместо этого, изучайте возможные стратегии и принимайтесь за дело. Задайтесь целью инвестировать определённый процент от зарплаты на регулярной основе.

Почему учиться торговать не всегда нужно?

Торговля акциями — сложный способ зарабатывания денег, который требует обширных знаний материалов о рынке, стратегии и методике работы. Некоторые профессионалы даже негативно относятся к специальному и не рекомендуют тратить средства на оплату сомнительных курсов.

Аргументы, которые приводят эксперты в подтверждение правильности мнения:

- Учеба не пойдет на пользу при отсутствии желания разобраться в стратегиях торгов. Трейдер, который решил научиться профессии, практикуется, используя информацию из открытого доступа. Эксперты советуют искать причины неудач в себе. Профессия трейдера требует регулярного самосовершенствования, а упорные люди добиваются результатов и без прохождения специальной учебы.

- Курсы и школы не превратят трейдера в профессионала. По статистике, ощутимую прибыль на бирже получают 5% людей, которые начали работать, остальные 95% не имеют стабильного заработка. Показатель был бы выше, если бы учеба позволила добиться большего дохода.

- Недостаточность сведений, полученных на курсах для прибыльной торговли на фондовом рынке. Работа на бирже требует уважительного отношения и психологии трейдера. Курсы и семинары ограничиваются узкой подачей информации, а специализированных познаний не дают.

- Трейдер обязан совершенствовать теоретическую базу. Для отслеживания колебаний рынка недостаточно трехмесячных курсов учебы. Тот, кто адаптируется к изменениям на бирже, — получает больший доход.

- Курсы и вебинары не дают новых знаний. Вся информация, которую лекторы преподают на уроке, содержится в свободном доступе. Человек может самостоятельно приложить усилия и обнаружить необходимые сведения.

Каждый трейдер самостоятельно принимает решение о целесообразности учебы. Эксперты считают, что оказать помощь может человек, уже торгующий акциями. Наставник ответит на вопросы, которые возникают у новичка в процессе трейдинга, и укажет на допускаемые ошибки.

Основы работы фондового рынка

Прежде чем начинать торговлю финансовыми инструментами, необходимо разобраться с понятиями:

- Основы работы фондовых бирж.

- Торговые площадки.

- Принципы технического анализа.

Фондовый рынок – это место привлечения и перераспределения денег между участниками. Любая компания заинтересована в дополнительных источниках финансирования. Это делается различными способами, в том числе и с помощью выпуска и реализации ценных бумаг.

Выбор торговой площадки – ответственное решение. Чаще всего торговля осуществляется через брокера – профессионального участника рынка ценных бумаг, который по поручению клиента осуществляет финансовые операции. В качестве посредника может выступить и коммерческий банк. Основные критерии выбора финансового помощника:

- надежность;

- размер комиссионного вознаграждения за услуги;

- скорость вывода заработанных денег;

- качество обслуживания счета.

Следующий шаг – установка специального приложения, которое можно найти на официальном сайте брокера. Многие посредники позволяют воспользоваться демонстрационным счетом в реальном времени – это своеобразный бесплатный тренажер. Именно с него рекомендуется начать, набираясь опыта и оттачивая стратегии работы с финансовыми инструментами.

Технический анализ предполагает умение ориентироваться в графиках котировок и делать на их основе правильные выводы. Цель – составление прогноза изменений стоимости финансовых инструментов.

Для кого написана эта книга

Эта книга дает общее представление о фондовых рынках и адресована тем, кто интересуется ими, кому необходимы знания для совершенствования инвестиционных стратегий: специалистам по продажам, вспомогательному и операционному персоналу брокерских фирм и банков, преподавателям, менеджерам и инвесторам. Помимо прочего, книга – великолепное стартовое учебное пособие для углубленного изучения фондовых рынков.

Несмотря на сложность финансовых рынков, все большему числу людей в силу профессиональных потребностей или личного интереса необходимы практические знания об их основных инструментах и структуре. Читатель найдет в книге не только основные определения, но и упражнения и примеры, облегчающие усвоение прочитанного.

Эта книга познакомит вас с основами функционирования фондовых рынков: их особенностями, инструментами и участниками, организацией и регулированием, а также использованием информации. Она позволит вам стать информированным участником этих рынков.

«Фондовый рынок. Курс для начинающих» – одна из книг серии «Reuters для финансистов», призванная дать читателям общее представление о финансовых рынках. Другие книги серии посвящены деривативам, техническому анализу, валютным рынкам и рынкам облигаций.

Принцип работы Московской биржи

Торговая площадка (ММВБ в том числе) выступает гарантом надежного и законного заключения сделок. Биржа ведет учет всех участников торгов и компаний, имеющих листинг.

Это и есть основополагающий принцип работы всех бирж.

Предупреждение о биржах

Клиент любой биржи (ММВБ не исключение) должен осознавать, что осуществление операций на финансовых рынках несет в себе повышенные риски наступления убытков.

Перед началом торговли на бирже следует тщательно проанализировать свои возможности. Необходимо понимать, что при осуществлении биржевых сделок всегда существует риск потери депозита.

Трейдеры также осведомлены о возможности возникновения дополнительных рисков торговли на бирже из-за неполадок в работе торговых систем, в средствах связи и сети.

Участник биржевых операций на ММВБ обязан не допускать третьих лиц к устройствам для трейдинга. Ответственность за надлежащее хранение ключей и данных доступа к торговому счету несет владелец такого счета.

Структура биржи

Изначально Московская биржа была площадкой для валютной торговли (ММВБ — организация-преемник Валютной биржи госбанка СССР). На сегодняшний день здесь также предоставляется доступ к фондовому, срочному и товарному рынкам. Это создало предпосылки для роста компании.

В настоящее время в структуру группы «ММВБ-РТС» входят:

- АО «ММВБ» ― главное подразделение финансовой организации, оказывающее услуги доступа к торгам по всем имеющимся на Московской бирже инструментам, а также клиринг, технологическую поддержку группы и разработку IT-решений, ей подчинены все нижеприведенные структуры.

- АО «Фондовая биржа ММВБ» ― осуществляет листинг, торги акциями и корпоративными облигациями, паями ПИФов, фондовыми фьючерсами.

- АО «Национальная товарная биржа» ― является биржевым товарным рынком группы и уполномоченной МинСельхозом России торговой площадкой для проведения государственных интервенций на рынке сельскохозяйственной продукции, сырья и продовольствия (основные направления деятельности: госинтервенции, организация биржевого спот-рынка и рынка поставочных фьючерсов).

- АО «Расчетная палата ММВБ» ― обслуживает клиентские счета группы, проводит иные денежные расчеты.

- НКО АО «Национальный Клиринговый Центр» ― осуществляет операции клиринга, то есть переоценку рисков по действующим позициям, внесение изменений, связанных с открытием/закрытием сделок.

- НКО АО «Национальный расчетный депозитарий» — производит расчеты и депозитарное обслуживание (хранение ценных бумаг), которые приобретаются в результате сделок на бирже, является крупнейшим расчетным депозитарием в России.

- Региональные расчетные и биржевые центры ― являются представительствами группы в городах Санкт-Петербург, Екатеринбург, Самара, Новосибирск, Нижний Новгород, Ростов-на-Дону, Владивосток.

Как проходят торги на Мосбирже

Московская биржа имеет 3 основных секции. Каждая площадка ММВБ имеет свое время начала и конца торгов:

- Фондовый рынок Московской биржи является основной торговой площадкой для заключения сделок с акциями и облигациями как российских, так и зарубежных эмитентов. Доступ к данной торговой площадке могут получить как граждане Российской Федерации, так и резиденты иностранных юрисдикций. Фондовая секция Московской биржи начинает торговлю в 09:45 (GMT+3). В первые 15 минут осуществляется предторговая подготовка, с 10:00 начинается торговля. В 19:00 торги на площадке заканчиваются.

- Срочный рынок Московской биржи ― торговая площадка для опционных и фьючерсных контрактов. Рабочее время секции — с 10:00 до 23:50 (GMT+3).

- Валютный рынок ММВБ ― это площадка, на которой торговля ведется непосредственно самой валютой. В настоящее время трейдерам доступны для торговли на бирже 17 валютных пар. Время работы секции ― с 10:00 до 23:50 (GMT+3).

Одной из основных функций биржи в процессе торгов является клиринг ― проведение изменений в торговом счете инвестора в соответствии с результатами его торговли. Если торговля была успешной, то на депозите после проведения клиринга появится прибыль, если нет ― убыток.

На ММВБ клиринг осуществляется путем проведения клиринговых сессий: дневной (с 14:00 до 14:03), промежуточной (с 17:00 до 18:00) и вечерней (с 18:45 до 19:00). Большинство зачислений и переводов приходятся на дневную и вечернюю клиринговые сессии, учет открытых/закрытых позиций, их регистрация и внесение изменений в реестр — на промежуточную.

Рыночные риски инвестирования не такие большие, как все думают

Фондовый рынок для начинающих, и не только, действительно содержит в себе риск. Но потеря денег не самая серьёзная угроза. Куда большая опасность состоит в том, что люди, не имеющие достаточных накоплений для выхода на пенсию, рискуют пережить сбережения (если они, вообще, есть) и столкнуться с трудной финансовой жизнью. Те, кто придерживается безопасных инвестиций, могут потерять покупательную способность из-за инфляции.

«Вложение денег кажется рискованным, но отказ от него ещё больший риск, особенно если вы изучите вопрос угрозы инфляции. Если не приумножить деньги, то нормально жить в будущем сложно», — говорит сертифицированный финансовый Петр Лазаров, соруководитель по инвестициям Plancorp.

Инвестиции могут упрочить капитал и сохранить покупательную способность. Чтобы снизить риски инфляции, не стремитесь к высокой доходности. Просто используйте правильно сочетание и распределение стабильных и рискованных активов. Такой подход обеспечит рост портфеля без опасности его полного обесценивания.