Биржевые фонды недвижимости как ставка на восстановление американских reit

Содержание:

Особенности REIT как отдельного класса активов

REIT обычно относят к отраслевым акциям (подобно акциям энергетических или металлургических компаний). Акции примерно 30 REIT включены в состав индекса S&P 500 и занимают там около 3%.

Фонды REIT по соотношению «доходность/риск» действительно находятся значительно ближе к акциям, нежели к другим активам (например, облигациям).

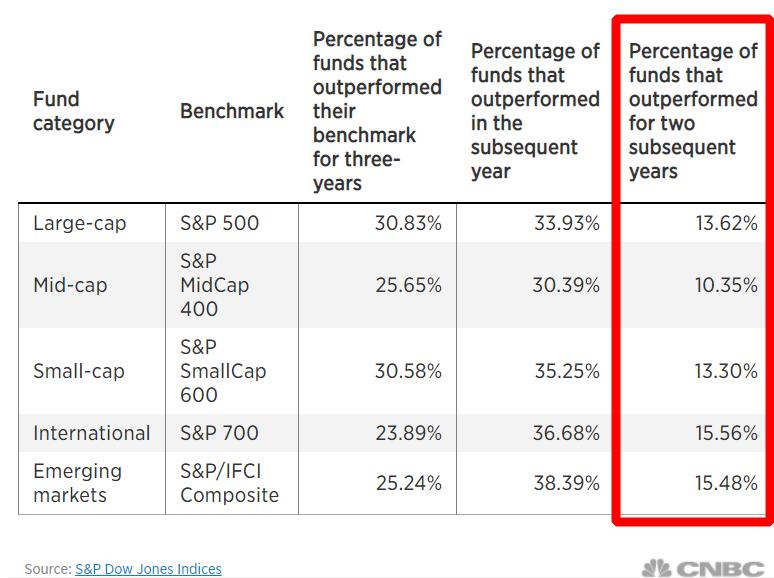

Американские REIT за последние 20 лет (в период с декабря 1996 года по декабрь 2016-го) показали доходность выше большинства индексов акций США. Уровень их риска (стандартного отклонения) тоже оказался выше аналогичного показателя индекса S&P 500.

Однако по ряду причин можно выделить REIT в самостоятельную часть инвестпортфеля.

1) В основе фондов REIT находится недвижимость

Находящаяся в основе REIT недвижимость по своим характеристикам заметно отличается от акций, а также облигаций и прочих инвестиционных активов.

У инвесторов может появиться закономерный вопрос: насколько сильно инвестирование в REIT соответствует инвестированию в реальные объекты недвижимости?

Согласно результатам проведенного компанией Vanguard исследования, в краткосрочной перспективе стоимость REIT зависит скорее не от динамики цен на недвижимость, а от рынка акций. Поэтому цена фондов REIT зачастую следует за динамикой поведения всего рынка акций.

А вот на долгосрочных периодах (порядка 5 лет и больше) влияние рынка акций на котировки REIT становится менее значительным. Показатели REIT на длительных горизонтах намного больше соответствуют динамике рынка недвижимости.

Отметим, что REIT никогда не будет совершенно точно отражать рынок недвижимости. Как минимум – вследствие удерживания управляющей компанией комиссии за свои услуги по строительству и поиску объектов недвижимости и управлению ими.

Указанная комиссия способна уменьшить доходность вложений в REIT на несколько процентов в сравнении с доходностью обычного рынка недвижимости. Это – несомненный минус фондов REIT. Впрочем, за счет наличия несомненных плюсов (доступности, простоты их покупки, диверсификации по многочисленным объектам и пр.) REIT являются вполне реальной альтернативой вложений в физическую недвижимость.

2) Периодически невысокая корреляция с рынком акций

Взаимосвязь между REIT и акциями способна усиливаться во время кризисов. Стоимость REIT порою снижается даже сильнее стоимости акций. Однако фонды REIT могут реагировать на изменение рыночной ситуации отличным от акций образом и даже двигаться в противоположном направлении.

За 20 лет значение корреляции американских REIT с рынком акций варьировалось в диапазоне 0,05–0,87. Показатель 0,05 был зафиксирован в 2001 году., 0,87 – в 2012-м. Средняя величина корреляции за указанный период находится в интервале 0,6–0,7.

3) Выплата более высоких дивидендов по REIT

Одним из главных требований контролирующих органов к REIT является обязанность руководства фондов распределять не менее 90% прибыли среди акционеров. Многие REIT вообще распределяют все 100% полученной прибыли. За счет этого обеспечивается регулярная выплата дивидендов, которые обычно достаточно высоки.

Так, дивидендная доходность рынка акций США сегодня составляет примерно 2%. Средняя же величина дивидендной доходности долевых REIT равна примерно 4–4,5%.

Следовательно, REIT способны заинтересовать инвесторов, рассчитывающих на регулярные денежные поступления от своего портфеля.

Три вышеназванных пункта позволяют рассматривать вариант разбавления фондами недвижимости выделенной под акции доли портфеля.

В такой ситуации перед инвестором встает вопрос о механизме приобретения для своего портфеля бумаг REIT.

Список REIT фондов недвижимости

В стереотипах людей есть мнение, что инвестиции в коммерческую недвижимость начинаются с миллионов рублей. На самом деле любой частный трейдер на бирже может вложиться в эту нишу имея 1000 рублей. Как устроены фонды коммерческой недвижимости, какая особенность по налогообложению?! Ниже я расскажу Вам по специфики инвестированию в список акций REIT.

Что же такое акции из списка REIT (Real Estate Investment Trusts)? Инвестиционный фонд покупает помещения или строит самостоятельно под отели, рестораны, ритейл. После этого сдают арендаторам и получает стабильный прогнозируемый доход в валюте. Для того, чтобы получать новый поток денежных средств такой фонд делает эмиссию акций и на полученные деньги строит нове объекты А держатели акций получают часть дохода от арендаторов в виде дивидендов. Поэтому войти в рынок коммерческой недвижимости может практически любой частный инвестор с $10 в кармане.

Особенность налогообложения акций из списка REITs

Даже если форма W-8Ben у Вас подписана, то всё равно эмитент удержит налог 30%. Эта особенность определена законодательством США. Поэтому у начинающих инвесторов из России частно возникает вопрос при поступлении дивидендов на банковский счет или брокерский. Так как при наличии подписанной формы W8 клиенты сразу брокеру задают вопросы, почему налоговой льготы нет. Но брокерская компания здесь не виновата, эмитент сам удерживает налог и присылает в депозитарий брокера уже очищенный дивиденд.

Список фондов REIT

Для получения статуса РЕИТ организация должна соответствовать ряду условий. Одним из ключевых — не менее 75% выручки должна приносить недвижимость. Это могут быть сделки купли продажи или сдача в аренду. Также есть условия по минимальному количеству акционеров и размеру установчого капитала, но это уже лирика. И кстати не менее 90% всего дохода должно выплачиваться акционерам в виде дивидендов. Зачастую годовая доходность в валюте превышает 5%, поэтому эти фонды и акции так популярны. Именно за сверхдоходность и приходится жертвовать 30% удержания налога.

В настоящее время в 38 странах на законодательном уровне утверждена форма собственности REIT. Поэтому, правила и требования к компаниям одинаковы Просто большинство из них добавлены именно на американские биржи NYSE и и NASDAQ. В России неквалифицированные инвесторы могут купить акции таки компаний на Санкт-Петербургской бирже. Поэтому так многих желающих привлекают такие активы.

Да и наглядное сравнение предоставляет Bloomberg, где видно преимущество REIT по доходности. Правый бирюзовый столик выше всех других активов по совокупному размеру дивидендов из наиболее ликвидных бумаг.

График дивидендной доходности фондов РЕИТс

Купить ETF на фонд недвижимости

Помимо покупки ценных бумаг на бирже можно купить ETF фонд от провайдера. Выглядит это как покупка целой корзины данного сектора. Одной из наиболее интересных бумаг является ETF с тикером VNQ от Vanguard. Этот актив доступен только квалифицированным инвесторам на данный момент. В состав данного фонда входят инвестиции Vanguard в апартаменты, гостиницы, рестораны, офисную недвижимость. То есть довольно сильная диверсификация внутри сектора. Но это все же остается внутри недвижимости. Поэтому для тех, кто не хочет самостоятельно подбирать активы — можно использовать готовый портфель.

Для любопытных инвесторов, кому важен состав и наполнение инвестиционного портфеля показываю активы. Здесь широка диверсификация между разными типами строений и арендаторами. В целом данный класс финансовых инструментов давно популярен на Западе, но в СНГ пока нет. Санкт-Петербургская биржа периодически добавляет новые ETF фонды и акции из списка REIT. По статистике почти половина американцев инвестируют в фонды недвижимости. Это отличный способ получения пассивного дохода в долларах.

Хочу добавить, что РЕИТ акции отличный актив для наполнения инвестиционного портфеля, даже если у вас нет опыта инвестирования. Помимо Вангард еще крупнейший частный финансовый холдинг Blackrock предлагает свои ETF. Они тоже интересны и пользуются большим спросом у управляющих компаний. Конечно прямыми конкурентами остаются БПИФы и Finex ЕТФ для российского частного инвестора. Но большое разнообразие на фондовом рынке является позитивным фактором. Каждый для себя уже самостоятельно сможет выбирать наполнение своего портфеля, отталкиваясь от собственных потребностей.

Почему стоит инвестировать в REIT США сейчас

На это есть несколько причин.

- Ключевые ставки почти во всем мире, за исключением некоторых стран, близки к нулю. REIT в США, как правило, развиваются за счет кредитных денег, потому что они очень много прибыли выплачивают акционерам. В такой ситуации они могут увеличить прибыльность и поднять свою маржу. Возможность рефинансироваться и занять на рынке дешевые деньги работает в пользу физических активов.

- Во-вторых, облигации. В случае дальнейшего падения ключевой ставки они могут показывать отрицательную доходность. При это рынок облигаций раз в 10 больше рынка REIT. Крупные компании, имеющие облигации, будут искать для своих клиентов более высокую доходность, чем 0, иначе клиенты заберут своих деньги.

- Третий фактор – активное печатание денег Центробанками ведет к росту инфляции, в итоге растут цены на сырье, на золото и материальные активы, а деньги дешевеют. Инфляция – это именно обесценивание денег, а не рост цен товаров. Поэтому сейчас выгодно не хранить деньги, а вкладывать их в материальные активы. Традиционно такими активами были драгоценные металлы, но золото не платит дивидендов. Инвестиции в золото – способ защититься от инфляции, но это не панацея для финансовой свободы.

Доходность, выгода и прочие плюсы

В чем привлекательность REITs для инвесторов?

В первую очередь это размер дивидендов.

Дивы платятся ежеквартально. Некоторые балуют своих акционеров ежемесячными выплатами.

Для сравнения. Текущий уровень средних дивидендных выплат по акциям американских компаний (входящих в индекс S&P) не превышает 2% годовых.

Учитывая высокий и постоянный дивидендный поток, практически все инвестиционные компании и пенсионные фонды имеют у себя в портфеле кусочек фондов недвижимости.

Откуда такая высокая доходность?

Reit должны следовать законодательству своей страны.

А оно обязывает:

Из основных показателей:

- Не менее 75% средств фонда должно вкладываться по назначению. То есть либо в недвижимость, либо в ипотечные бумаги.

- Прибыль от деятельности фонда должна минимум на 75% состоять от аренды или выплат по ипотечным закладным.

Второй фактор привлекательности — это рост стоимости недвижимости.

Цена подросла. Увеличилась капитализация Reits. Акции компании идут вверх. Инвесторы довольны.

Другие преимущества:

- Широкая диверсификация. Компания обычно владеет не одним-двумя домами (отелями), а широкой сеткой объектов недвижимости по стране и миру. Плюс никто не заставляет вкладываться только в один такой фонд. Можно прикупить несколько разных Reits, еще больше увеличив разнообразие. Как по отраслям, так и по странам.

- Высокая ликвидность. Как и обычные акции, покупать-продавать можно на бирже в любой момент. И главное по справедливой цене. Попробуйте провернуть этот фокус с реальной недвижимостью. Потратите несколько месяцев.

- Полностью пассивный доход. Вложил деньги и … все. Никаких отношений с арендаторами и прочей лабудой, с которой сталкиваются домовладельцы.

Третий фактор. Рост дивидендов. Плата за аренду со временем растет (хотя бы на величину инфляции). А 90% с прибыли компании на выплаты никто не отменял. Увеличение дивидендной доходности делает акции более привлекательными и порождает повышенный спрос. И снова это толкает котировки вверх.

Сколько стоит одна акция?

В пределах нескольких десятков баксов. Реже пара-тройка сотен. И вы в деле. Гордый владелец недвижимости.

Real Estate Select Sector SPDR Fund

- Стоимость: $35,55;

- Годовой диапазон торгов: $24,88–42,00;

- Дивидендная доходность: 3,23%;

- Издержки инвестирования: 0,13% в год (т.е. $13 на каждые $10 000).

Real Estate Select Sector SPDR Fund (NYSE:XLRE) в основном инвестирует в REIT (97,92%), однако часть средств вложена в компании по управлению и развитию недвижимости (2,08%). При этом полностью исключены ипотечные фонды недвижимости.

XLRE Chart

Портфель XLRE (состоящий из 31 актива) повторяет структуру индекса Real Estate Select Sector. Чистые активы фонда составляют около 3,2 миллиарда долларов, и на десять крупнейших активов приходится более 65% от этой суммы. Среди главных вложений XLRE: American Tower, Prologis, Crown Castle International (NYSE:CCI) и Equinix (NASDAQ:EQIX).

С начала года фонд снизился примерно на 8%. Однако, как и VNQ, с начала весны он вырос примерно на 40%. В ближайшие недели возможно падение до 32,5; такое снижение обеспечило бы больший «запас прочности» для долгосрочных инвесторов.

Подведем итог

Участники рынка, ориентированные на формирование пассивного дохода, часто отдают предпочтение инвестиционным фондам недвижимости, поскольку те предлагают более высокую дивидендную доходность, чем представители большинства других секторов.

Однако, учитывая тот факт, что рассмотренные ETF инвестируют исключительно в сектор недвижимости, они могут быть подвержены большей волатильности, чем более диверсифицированные фонды акций. Фактически, подавляющая масса REIT еще не отыграла недавнее снижение и торгуется существенно ниже уровней начала года. В соответствии со своей склонностью к риску, долгосрочные инвесторы могут рассмотреть возможность инвестирования части капитала в REIT. Возможно, в ближайшее время мы увидим первые «ростки» восстановления отрасли.

Ниже представленные другие ETF этого сектора, которые мы планируем рассмотреть в ближайшие недели:

- Global X SuperDividend REIT ETF (NASDAQ:SRET);

- iShares Mortgage Real Estate Capped ETF (NYSE:REM);

- Nuveen Short-Term REIT ETF (CBOE:NURE);

- Pacer Benchmark Data & Infrastructure Real Estate SCTR (NYSE:SRVR);

- ProShares Short Real Estate (NYSE:REK);

- Schwab U.S. REIT ETF (NYSE:SCHH);

Примечание: Активы, рассмотренные в данной статье, могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.

На что обратить внимание

Определения инвестиционного фонда недвижимости могут варьироваться в зависимости от юрисдикции, но в целом REIT владеют, управляют или финансируют недвижимость, приносящую доход. Законодательство США требует, чтобы REIT ежегодно распределяли между акционерами не менее 90% налогооблагаемого дохода. Таким образом, эти фонды, как правило, предлагают стабильные и щедрые дивиденды.

Пандемия сурово обошлась с сектором недвижимости, поскольку многие люди перешли на удаленную работу и не спешили выходить из дома, что подорвало спрос на недвижимость со стороны розничной торговли и компаний сектора развлечений, а также резко сократило посещаемость офисных помещений (а, следовательно, и потребность в них). Таким образом, повсеместное ухудшение эпидемиологической обстановки может оказать дополнительное давление на стоимость REIT, специализирующихся на этих подсекторах.

Что касается США, то инвестирование в недвижимость обычно предлагает стабильную, но низкую рентабельность, которая еще сильнее снизилась из-за пандемии COVID.

На какие REIT следует обратить внимание долгосрочным инвесторам? Мы бы начали с фондов, характеризующихся сильными бизнес-моделями, надежными портфелями недвижимости и мощными финансовыми балансами. Еще один важный показатель — средства от основной деятельности (FFO) — который используется для определения денежного потока, генерируемого за счет операционной деятельности

Американские REIT рассчитывают FFO в соответствии со стандартами Национальной ассоциации инвестиционных фондов недвижимости (NAREIT)

Еще один важный показатель — средства от основной деятельности (FFO) — который используется для определения денежного потока, генерируемого за счет операционной деятельности. Американские REIT рассчитывают FFO в соответствии со стандартами Национальной ассоциации инвестиционных фондов недвижимости (NAREIT).

Хотя большинство REIT все же могут в будущем ощутить на себе неблагоприятные экономические последствия пандемии, сама по себе эта отрасль имеет большое значение для экономики и инвестиционных портфелей.

Паи REIT можно покупать и продавать (как и другие акции) в течение торговой сессии, но не все инвесторы готовы постоянно держать руку на пульсе отдельных представителей сектора, таких как Digital Realty Trust (NYSE:DLR), Iron Mountain (NYSE:IRM), Omega Healthcare Investors (NYSE:OHI), Realty Income (NYSE:O), Simon Property Group (NYSE:SPG) и Stag Industrial (NYSESTAG).

Вместо этого участники рынка могут инвестировать в недвижимость в целом, обратившись за помощью к биржевым фондам (ETF).

Примеры Reit

Чтобы было понимание, рассмотрим пару фондов недвижимости. Это ни в коем случае не рекомендация. Просто пример. Что представляют из себя инвестиционные трасты, их масштаб, сфера деятельности и доходность.

Simon Property Group, Inc.

- капитализация — более 50 млрд. долларов (для сравнения, наше «национальное достояние» Газпром оценивается в 70 млрд.);

- текущая дивидендная доходность за последние 12 месяцев — 5,9%;

- имеет недвижимость в США, странах Европы и Азии. Основное направление — строительно и сдача в аренду коммерческих объектов. В первую очередь торговые центры;

- общая площадь сдаваемой в аренду недвижимости превышает 25 миллиона квадратных метра!!!

Host Hotels & Resorts

- капитализация — 14 млрд. долларов (по стоимости, как два банка ВТБ).

- дивидендная доходность — 4,31% в год;

- сфера интересов — отельный бизнес. Во владении 96 отелей премиум-класса на 55 тысяч номеров.

- основная недвижимость находится в пределах США. Но есть несколько объектов в других странах: Австралия, Канада, Бразилия, Мексика. Ведется строительство в странах Европы.

Risks of Non-Traded REITs

Non-traded REITs or non-exchange traded REITs do not trade on a stock exchange, which opens up investors to special risks.

Non-traded REITs are not publicly traded, which means investors are unable to perform research on their investment. As a result, it’s difficult to determine the REIT’s value. Some non-traded REITs will reveal all assets and value after 18 months of its offering, but that’s still not comforting.

Lack of Liquidity

Non-traded REITs are also illiquid, which means there may not be buyers or sellers in the market available when an investor wants to transact. In many cases, non-traded REITs can’t be sold for a minimum of seven years. However, some allow investors to retrieve a portion of the investment after one year, but there’s typically a fee.

Distributions

Non-traded REITs need to pool money to buy and manage properties, which locks in investor money. But there can also be a darker side to this pooled money. That darker side pertains to sometimes paying out dividends from other investors’ money—as opposed to income that has been generated by a property. This process limits cash flow for the REIT and diminishes the value of shares.

Fees

Another con for non-traded REITs is upfront fees. Most charge an upfront fee between 9% and 10%—and sometimes as high as 15%. There are cases where non-traded REITs have good management and excellent properties, leading to stellar returns, but this is also the case with publicly traded REITs.

Non-traded REITs can also have external manager fees. If a non-traded REIT is paying an external manager, that expense reduces investor returns. If you choose to invest in a non-traded REIT, it’s imperative to ask management all necessary questions related to the above risks. The more transparency, the better.

Risks of Publicly Traded REITs

Publicly traded REITs offer investors a way to add real estate to an investment portfolio and earn an attractive dividend. Publicly traded REITs are a safer play than their non-exchange counterparts, but there are still risks.

Interest Rate Risk

The biggest risk to REITs is when interest rates rise, which reduces demand for REITs. In a rising-rate environment, investors typically opt for safer income plays, such as U.S. Treasuries. Treasuries are government-guaranteed, and most pay a fixed rate of interest. As a result, when rates rise, REITs sell-off, and the bond market rallies as investment capital flows into bonds.

However, an argument can be made that rising interests rates indicate a strong economy, which will then mean higher rents and occupancy rates. But historically, REITs don’t perform well when interest rates rise.

Choosing the Wrong REIT

The other primary risk is choosing the wrong REIT, which might sound simplistic, but it’s about logic. For example, suburban malls have been in decline. As a result, investors might not want to invest in a REIT with exposure to a suburban mall. With Millennials preferring urban living for convenience and cost-saving purposes, urban shopping centers could be a better play.

Trends change, so it’s important to research the properties or holdings within the REIT to be sure that they’re still relevant and can generate rental income.

Tax Treatment

Although not a risk per se, it can be a significant factor for some investors that REIT dividends are taxed as ordinary income. In other words, the ordinary income tax rate is the same as an investor’s income tax rate, which is likely higher than dividend tax rates or capital gains taxes for stocks.

Спрос на центры обработки данных должен продолжать расти

Если вы не знакомы, дата-центры — это коммерческие объекты, предназначенные для размещения серверов и другого сетевого оборудования в безопасной и надежной среде. Digital Realty Trust — это крупный REIT, который разрабатывает, приобретает, владеет и управляет объектами ЦОД по всему миру.

В конце второго квартала 2018 года Digital Realty владела 198 дата-центрами, занимающими более 32 миллионов квадратных футов. Digital Realty имеет более 2300 арендаторов / клиентов, но ее топ-20 составляют более 50% дохода от аренды.

Хотя это добавляет определенный элемент риска с менее диверсифицированной клиентской базой, чем другие REIT в списке, стоит отметить, что его главные арендаторы — это, по сути, кто-кто-кто из технических лидеров. Просто назвать несколько,

(NASDAQ: FB)

IBM

(NYSE: IBM)

Oracle

(NYSE: ORCL)

Веризон

(NYSE: VZ)

AT & T

(NYSE: T)

и Uber являются основными арендаторами центров обработки данных Digital Realty.

Итак, почему дата-центр недвижимости? Одним словом, потребность в безопасном и надежном хранилище данных резко возросла в последние годы и пока не демонстрирует признаков замедления. Наоборот, ожидается, что в течение следующего десятилетия число подключенных устройств возрастет, и с появлением технологии 5G объем передаваемых данных будет расти в геометрической прогрессии. Можно назвать лишь несколько основных катализаторов: ожидается, что к 2025 году число автономных транспортных средств (в значительной степени зависящих от данных) будет расти на 37% в годовом исчислении. А рынок искусственного интеллекта вырастет примерно с 4 млрд. Долл. США. 2018 до 60 миллиардов долларов к 2025 году.

Мягко говоря, спрос не должен быть проблемой в будущем. За свою 13-летнюю историю Digital Realty увеличила свою FFO с впечатляющими 12, 4% в годовом исчислении и увеличивала свои дивиденды каждый год примерно в среднем на 12%. И хотя прошлые результаты не гарантируют будущих результатов, с катализаторами, которые я только что упомянул, я не удивлюсь, если этот темп роста будет устойчивым в течение многих лет.

Плюсы и минусы ЗПИФн

Порог входа в ЗПИФн тоже невысок (хотя выше, чем при покупке акций REIT) — обычно стоимость пая начинается от десятков тысяч рублей и может доходить до нескольких миллионов. Но цена участия в любом случае ниже стоимости квартиры в Москве.

Плюс ЗПИФн — высокая надёжность. Деятельность подобных фондов строго контролируется государством. Деньгами вкладчиков распоряжается профессиональный участник фондового рынка, управляющая компания. В деятельности ЗПИФн также участвуют оценщик, реестродержатель и аудитор.

Купленная недвижимость по закону принадлежит пайщикам. Это значит, что даже если у фонда или управляющей компании возникнут проблемы, капитал не сгорит и не уйдёт в счёт оплаты долгов, а просто перейдёт под управление другой УК.

Деятельность фонда прозрачна: управляющая компания регулярно публикует отчёты, так что инвестор может следить за тем, как работают его деньги.Доходность, естественно, зависит от выбранного фонда: какие-то уходят в минус, а некоторые показывают 10-15% годовых.

По закону ЗПИФн должны вкладывать большую часть капитала фонда именно в недвижимость. И с этим на российском рынке связан довольно высокий риск: такие инвестиции подвержены валютным колебаниям, ведь стоимость квартир зависит от курса доллара или евро. Мы в «Реалист» придумали, как можно снизить риск: оставшуюся часть денег, которую фонд может вложить в облигации или депозиты, мы планируем вкладывать во фьючерсы на доллар.

Из минусов можно назвать не слишком высокую ликвидность: из ЗПИФн сложно выйти досрочно, обычно капитал находится в фонде до окончания срока его действия (речь может идти и о десяти годах).Также пайщики могут столкнуться с плохим управлением: в лучшем случае капитал будет просто лежать и приносить минимальный доход (например, от аренды), в худшем — фонд уйдёт в минус. Нужно помнить, что со временем объекты недвижимости могут терять в цене, и если фонд просто приобрёл на весь капитал квартиры, которые к концу действия ЗПИФн упали в цене, пайщики вместо дохода получат убытки. Поэтому перед тем, как отнести в фонд свои деньги, нужно очень внимательно изучить всю информацию о ЗПИФн и самостоятельно оценить все риски.

Почему акции REIT недооценены

Акции REIT сильно недооценены, и даже профессиональные инвесторы часто обходят стороной этот вид активов. Возьмем компанию Realty Income и посмотрим, как она выглядит с точки зрения инвестора. У Realty Income кредитный рейтинг выше, чем у РФ. Окупаемость компании 40 лет. Это достаточно много, даже среди дивидендных аристократов с окупаемостью менее 20 лет, которые на текущий момент растут и увеличивают дивиденды.

Как вы думаете, стоит ли брать компанию, которая окупается 40 лет и выплачивает дивиденды 188%? Конечно, стоит. Но многие проходят мимо, считая, что компания не достойна их внимания, хотя это один из топовых фондов.

Каким образом получается 188%? Международные правила учета обязывают списывать амортизацию, износ ежегодно. Поскольку фонды недвижимости владеют большим количеством материальных активов, амортизация по нормам должна списываться из прибыли. А когда активов очень много, амортизация достаточно большая. Поэтому когда мы смотрим на чистую прибыль по бухгалтерскому учету, из нее убирают эту накопленную амортизацию.

В обычных корпорациях прибыль считается по нормам бухгалтерского учета. В REIT ввели специальных показатель – Funds From Operation (FFO). Этот показатель возвращает обратно амортизацию в расчет прибыли, потому что по факту эти деньги никуда не делись. Таким образом FFO увеличивается, и из нее вычитаются реальные расходы на обслуживание недвижимости. Плюс в чистый доход не учитываются сделки по продажи. При этом большинство сайтов просто не показывают FFO для REIT, поэтому нам пришлось собирать эту информацию по крупицам.

У Realty Income среднегодовой рост выглядит так: 16, 9 и 10%. С учетом коррекции в COVID это нормально. Соответственно, дивиденды 3-5%. Если уйти от Net Income к корпоративному показателю FFO, получается окупаемость около 18 лет: это для больших REIT нормально. Тогда мы видим, что реальный процент выплат от прибыли – 82%. Это выше, чем у обычных компаний.

К тому же Realty Income – высокомаржинальный бизнес, у него почти нет расходов: страховку, обслуживание недвижимости и налоги несут арендаторы. По этой причине за 47 лет индекс на недвижимость показал лучший возврат инвестиции. Но есть компании, которые десятки лет превосходят средние показатели по рынку – тот же Realty Income. Фонды недвижимости могут дешеветь, но их надо рассматривать на максимально длинное плечо, по принципу “купил и держи”. Только каждую компанию нужно внимательно проверять и анализировать, что значит каждый показатель.

Инвестиции в акции фонда недвижимости REIT

REIT (Real Estate Investment Trust) — инвестиционный фонд недвижимости. Его основной заработок идёт от сдачи в аренду. Покупая акции фонда, инвестор покупает часть недвижимости.

Эти фонды котируются в виде акций на фондовой бирже. В нашей стране нету ни одного отечественного REIT, который бы торговался на бирже. Зато таких компаний много в США.

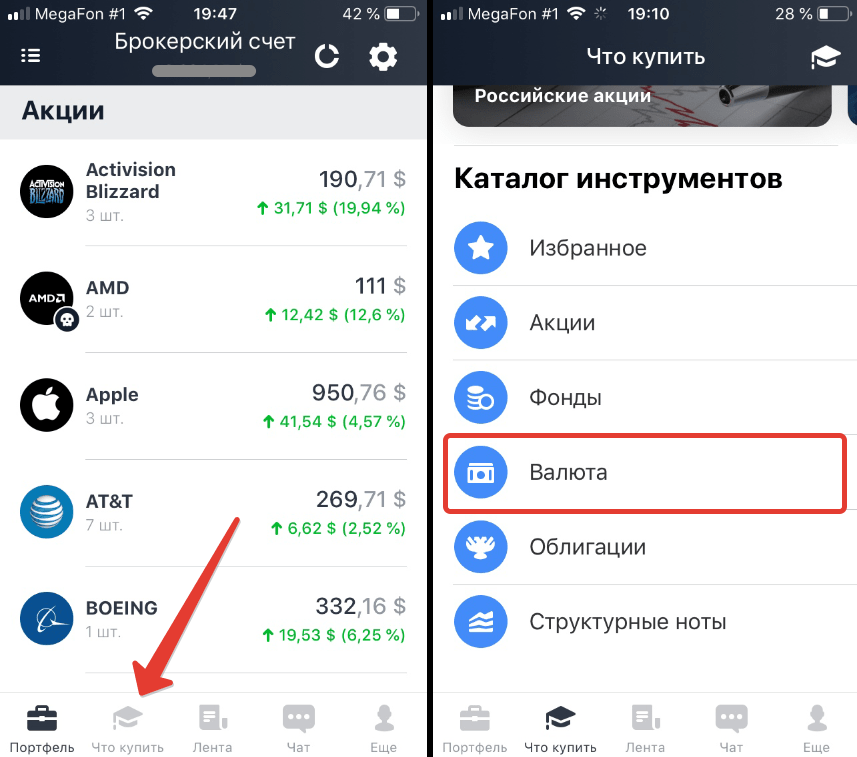

После листинга иностранных акций на Санкт-Петербургскую биржу в 2014 году, у российских инвесторов появилась возможность покупать REIT фонды наших брокеров. Фонды будут хранится у инвестора на обычном брокерском счёте.

Что входит в обязанности REIT:

- Сдача недвижимости в аренду;

- Мониторинг состояния;

- Приобретают новые объекты (чаще всего в кредит);

- Продают некачественные;

Инвестиционный фонд занимается управлением, исключая какие-либо действия со стороны акционеров.

2.1. Отсутствие крупных сумм для старта

Начать инвестировать в американскую недвижимость через REIT можно практически с любой суммы. Цены на акции фонда начинаются от 20$. Поэтому эти инвестиции доступны для рядовых инвесторов с небольшими стартовыми капиталами.

При этом можно купить несколько фондов, чтобы диверсифицировать риски отдельных компаний.

Ниже представлен список крупных Reit и описания чем он занимается (в скобочках указан тикер на бирже):

- Realty Income Corp (O). Самые разные объекты недвижимости;

- Simon Property Group Inc (SPG). В основном это крупные торговые молы;

- SL Green Realty Corp (SLG). Специализируется на объектах на Манхеттене;

- Medical Properties Trust Inc (MPW). Медицинские госпитали;

- Welltower Inc (WELL). Дома для престарелых;

- Federal Realty Investment Trust (FRT);

Купить эти и другие акции можно через брокеров. Рекомендую следующих (сам работаю через них):

У них минимальные комиссии за торговый оборот, бесплатные пополнения и снятия денег. Доступен полный перечень финансовых инструментов на бирже.

Подробные инструкции по покупке акций можно прочитать в статьях:

2.2. Дивидендная доходность REIT составляет 3-5% годовых

Средняя дивидендная доходность REIT лежит в районе 3-5% годовых в долларах. При этом инвестор ещё зарабатывает на курсовом росте акций около 2-10% годовых. Назвать сумму точнее сложно, поскольку рынок акций имеет высокую волатильность. В зависимости от точки входа и текущей цены прибыль может существенно отличаться для разных инвесторов.

Высокая дивидендная доходность получается из-за того, что минимум 90% чистой прибыли компании должно идти акционерам. Это законодательное требование к фондам.

Почти все крупные REIT являются дивидендными аристократами.

Примечание

Дивидендный аристократ — это компания стабильно выплачивающая дивиденды. Ежегодная выплата всегда увеличивается.

Некоторые REIT платят дивиденды каждый месяц. Например, O и SLG.

На дивиденды от REIT не распространяются льготы от справки W-8BEN, поэтому налог составляет 30% Это уменьшает дивидендную доходность почти на 1/3, но всё равно остаётся одной из самых высоких на всём фондовом рынке.

Налог на дивиденды по иностранным акциям;

2.3. Широкая диверсификация по объектам

Каждый фонд владеет большим количеством объектов (исчисляется сотнями и тысячами). У большинства компаний недвижимость располагаются в разных штатах, поэтому это создаёт дополнительную диверсификацию от рисков.

Вся недвижимость разом не может пострадать, если только не случится какого-то супер форс-мажора. Но тогда возможно и деньги будут никому не нужны. Поэтому инвесторы несут минимальные риски.

На внебиржевом рынке существуют ETF на REIT. ETF является фондом содержащим множество компаний REIT в каком-то соотношении. Обычно ЕТФ копирует фондовые индексы, в данном случае, возможно, копирование компаний с той же долей веса, что они входят в индекс.

2.4. Отсутствие каких-либо действий

REIT фонды дают полную свободу инвесторам в плане времени. Фактически, акционеры просто наслаждаются постоянными дивидендами и более ничего не делают.

Более профессиональные инвесторы могут иногда заглядывать в квартальные и годовые отчётности компаний из своих инвестиционных портфелей, но многие даже этого не делают.

2.5. Высокая ликвидность

Акции можно в любой момент продать/докупить на фондовой бирже по рыночной цене. Поэтому они относится к максимально ликвидным инструментам.

Например, если на рынке будет распродажа, то можно докупать акции. Когда на рынках эйфория, то стоит сокращать свою долю в акциях.

2.6. Защита от девальвации рубля

Деньги лежат в американской недвижимости, которая котируется в долларах. Значит, российскому инвестору не страшна девальвация рубля. Это тоже дополнительный плюс к надёжности.

Налоги по REIT фондам

Российские инвесторы привыкли к тому, что с дивидендов, поступающих от американских активов, уплачивается налог по ставке 30%. Подписал форму о раскрытии резидентства W-8ben можно снизить налог до 13%. При это на счет инвестора будет поступать сумма за вычетом 10%, которые уплачиваются в Америке, 3% необходимо заплатить в России самостоятельно.

REIT фонды составляют большое исключение из правила. Поскольку фонд выплачивает 90-100% прибыли в качестве дивидендов, США приняло решение, что налог с дивидендов по фондам недвижимости всегда составляет 30%. Российским инвесторам, получившим дивиденды от REIT фондов в России доплачивать налоги не требуется.

Налоги по REIT фондам