Самая выгодная кредитная карта в москве

Содержание:

- Лучшие кредитные карты 2020 года по длительности льготного периода

- Как выбрать лучшие условия

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- Актуальность кредитных карт

- 7 место. Дорожная (Росгосстрах Банк) — MasterCard

- Кто может получить кредитку, какие документы нужны

- Какую кредитную карту лучше оформить?

- В каком банке выгодно брать кредитную карту?

- Райффайзенбанк

- Частые вопросы и ответы

- Преимущества и недостатки

Лучшие кредитные карты 2020 года по длительности льготного периода

Наличие продолжительного грейс-периода — одно из главных требований соискателей лучших кредитных карт в 2020 году. Обычно ЛП длится 54-62 дня и распространяется на оплату товаров, услуг. Однако ограниченное количество банков проявляет больше щедрости в продолжительности этого срока, и у них он действует на снятие наличных (Альфа-Банк, ВТБ). Но и здесь не все так просто.

Наличие льготного периода не снимает обязанности с заемщика вносить обязательный платеж. Если пропустить его и не вернуть вовремя долг, начислят проценты за каждый день пользования кредитными деньгами (даже при частичном погашении задолженности), введут грабительские штрафные санкции. Также необходимо разбираться в том, какая у банка схема расчета.

У некоторых отчет начинается со дня совершения покупки, у других – с определенного числа или дня выдачи пластика. Как правило, начало ЛП совпадает с началом расчетного периода, т.е. на следующий день после того, как кредитор формирует выписку. Не всегда длительный ЛП дает возможность долго пользоваться деньгами без процентов. На его продолжительность грейс- влияет расчетная дата.

В плане грейс-периода идеальны карты рассрочки. Срок, когда не начисляются проценты, может достигать 365-540 дней. Но они подходят только в случае необходимости средств на приобретение товаров. Причем длительная рассрочка действует не на все партнерские магазины. Еще продолжительный беспроцентный период у карты Восточного «Просто» (до 1825 дней) и МТС Деньги Zero (до 1100 дней).

Но лучшими назвать их нельзя, потому что они невыгодные, поскольку есть комиссия за обслуживание кредита – 30-50 ₽ в день. Чем дольше не возвращать долг, тем дороже обходится карта.

240 дней без процентов УБРиР

240 дней без процентов УБРиР оказалась в рейтинге лучших кредитных карт 2020 года не только по количеству дней льготного периода, но и другим причинам.

| Преимущества | Недостатки |

| Бесплатный выпуск | Не такой уж и большой кредитный лимит – до 299 000 рублей |

| Обслуживание карты без комиссии, если совершать покупки в расчетном периоде на сумму от 60 000 ₽ | Высокая комиссия за обслуживание, если не выполнять условие бесплатности – 599 ₽ в месяц |

| Отсутствие комиссионного сбора при снятии до 50 000 ₽ | Большая плата при снятии свыше 50 000 ₽ в месяц – 5,99% (не меньше 500 ₽) |

| Умеренный платеж – 3% от суммы долга | Повышение процентов на операции по выводу средств, на которую ЛП не распространяется, — 55,90%. |

| Одобрение кредитного лимита до 99 000 ₽ по паспорту | Доступ к лимиту – только на следующий день после получения продукта |

| Наличие кэшбэка – до 40% у партнеров, до 10% — за покупки по спецкатегориям, 1% — с остальных | Дорогие переводы на счета и карты в сторонние банки и УБРиР – 5,99% (минимум 500 ₽) |

| Возможность оформления кредитки с 19 лет | |

| Бесплатная доставка | — |

120 дней без платежей банка Открытие

Второй лучшей картой в этом сегменте мы считаем 120 дней без платежей, выпускаемой банком Открытие. Конечно, она не лишена минусов, но есть немало ЗА, чтобы оформить ее в 2020 году.

| Преимущества | Недостатки |

| Небольшая ставка – от 13,90% в год | Отсутствие доставки |

| Достаточно большой кредитный лимит – до 500 000 ₽ | Нет бонусных программ |

| Простота в оформлении. Для получения заемных средств на сумму до 100 000 рублей достаточно паспорта и ПТС/СТС или загранпаспорта | Плата за обслуживание дополнительной карты – 500 ₽ |

| Быстрое принятие решения | Комиссия за переводы – 3,9% + 390 ₽ |

| Бескомиссионное снятие наличных | Оформление только физическими лицами с 21 года и при наличии дохода от 15 000 ₽ |

| Длительный грейс-период – до 120 дней | — |

| Бесплатное обслуживание на простых условиях. Комиссию банк берет – 1 200 ₽ за год. Но он будет их возвращать каждый месяц по 100 ₽, если оплачивать товары на 5 000 ₽ | — |

| Небольшой ежемесячный платеж – 3% от величины долга | — |

Как выбрать лучшие условия

Финансовые организации предлагают различные условия и тарифы кредитов

Важно сравнить нюансы предоставления кредита и изучить возможные риски. Только вы решаете, с какой финансовой организацией сотрудничать

Для выбора кредитной карты обратите внимание на:

- Наличие и длительность льготного периода;

- Стоимость годового обслуживания;

- Снятие наличных;

- Процентная ставка;

- Начисляемый кэшбек;

- Бонусная программа;

- Специальные предложения от партнёров.

Льготный период

Льготный или грейс — период – это возможность пользоваться средствами без дополнительной платы. Условия прописаны в договоре. Длительность от 30 до 110 дней. Проценты начисляются за каждый день использования кредита. Счет к оплате выставляется в конце отчетного времени вместе с начисленными средствами и минимальным платежом. При своевременной и полной оплате начисленные проценты аннулируются.

На примере выглядит так: начало расчетного периода 1.07. Льготный срок по кредиту 55 дней. Крайней датой погашения задолженности будет 24.08. После этого начнутся начисления по сумме долга. Чем дольше льготный срок, тем меньше шансов переплат.

Годовое обслуживание

В стоимость годового обслуживания включены расходы банка. Цена материалов на карту, персонализация, доставка и работа сотрудников

При выборе тарифа обратите внимание на стоимость годового обслуживания

Совет — при оформлении кредитной карты, рассмотрите возможность бесплатного обслуживания.

Процентная ставка

Процентная ставка – это сумма, которую предстоит выплатить при истечении льготного периода. Начисляется в соотношении от суммы кредита в расчёте на год.

Процент начислений определяет финансовая организация. В тарифах указаны ориентировочные проценты годовых. Исходя из тарифа, банк подберёт для вас индивидуальную ставку, проанализировав доходы, расходы, кредитную историю. Ставка на покупки и на снятие наличных отличается в 1.5-2 раза. Не снимайте наличные с кредитной карты, если не хотите переплачивать.

При длительном и успешной пользовании карты, банк может снизить ставку. Это происходит в случаях своевременной оплаты и активного использования. О снижении ставки вас уведомят звонком или СМС.

Но такое явления очень редкое. Обычно банки повышают лимит кредитных средств.

Бонусы и кэшбек

Кредитные и дебетовые карты предполагают возвращение процента от трат – кэшбек. Средства возвращаются в рублях или баллах, которые так же можно потратить.

- Кэшбек на каждую покупку варьируется от 0.5% до 5%. Специальные предложения возвращают до 30%. При оплате партнерам банка вам вернётся до 15% от суммы.

- Бонусная программа разнообразнее. Партнеры дарят подарки за покупку, начисляют баллы, оформляют ваше имя в программе лояльности и многое другое. За изменениями бонусной программы следите в личном кабинете или на официальном сайте.

Сравните предложения по выгодам, которые предлагает банк. Не исключено, что кэшбек покроет ежемесячные расходы на обслуживание или начисление процентов.

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

Актуальность кредитных карт

Сегодня сложно себе представить современного прогрессивного человека, не имеющего в кошельке хотя бы пару кредиток. Это удобно, практично и оперативно.

Не нужно иметь при себе наличные, достаточно предоставить кредитную карту и оплатить покупку. В преимуществе кредиток нет сомнения, они действительно облегчают нашу жизнь. Достаточно взять кредитку во время путешествия в другую страну, и вы не столкнётесь с необходимостью конвертировать валюту.

Кроме того, карта позволяет оплачивать коммунальные платежи, различные счета, вести учёт расходов и доходов.

Многообразие кредитных карт поражает, поэтому банки, в погоне за клиентами, вынуждены изобретать новые форматы кредитования, внедрять дополнительные опции, разрабатывать систему бонусов и поощрений.

Сложно в это поверить, но первая кредитка появилась ещё в 1951 году в небольшом банке Нью-Йорка. Постепенно идея «перекочевала» в другие банки и была с энтузиазмом воспринята как финансистами, так и потребителями.

За семидесятилетнюю историю существования карточного продукта, он неоднократно трансформировался, но не терял собственную актуальность. Сегодня банки предлагают оформление кредиток со льготным периодом, и этот шаг ознаменовал новый виток в истории существования кредитных карт. О беспроцентных кредитках можно услышать буквально на каждом шагу. Маркетологи сумели сделать так, чтобы потенциальный потребитель ещё до знакомства с картой желал стать её счастливым обладателем.

Лучшая кредитная карта – какая она? Такая кредитка должна полностью учитывать интересы потребителя, работать на пользу, а не во вред. Идеальная карта полностью соответствует временным тенденциям, предлагает широкий спектр опций, позволяет экономить, анализировать, накапливать

Кроме того, крайне важно, насколько банк честно и открыто рассказывает обо всех преимуществах и недостатках продукта, а так же учит клиента грамотно распоряжаться кредиткой

Возможно, на первый взгляд может показаться, что

пользоваться кредиткой способен даже ребёнок, но не всё так просто. Лучшие

банковские продукты сегодня предлагают использование периода рассрочки, а так

же возвращения кредитных средств – кэшбэка

Далеко не каждый россиянин способен

точно сказать, что из себя представляет льготный период и почему так важно

соблюдать сроки пользования ним

Согласно

данным статистики, 73% наших соотечественников имеют хотя бы одну кредитную

карту.

Несмотря на столь высокий процент, культура пользования кредитками в России ещё не достигла желаемого уровня и количество предложений, которыми оснащены современные кредитки, попросту далеки от понимания среднестатистического пользователя. Сегодня мы подобрали лучшие кредитные карты, описав все основные преимущества данных продуктов.

Каждая из кредиток, пополнившая наш рейтинг, имеет свои особенности и проверена многочисленными положительными отзывами клиентов. Требования к оформлению кредита схожи во всех банковских организациях, и чем больше вы предоставите документов, тем выше шанс на одобрение займа и получение максимально допустимой суммы.

7 место. Дорожная (Росгосстрах Банк) — MasterCard

7 место

Росгосстрах Банк — крупный банк, подконтрольный одноименной страховой компании. Его основные клиенты — люди, которые пользуются услугами Росгосстраха. Дорожная карта от этого банка рассчитана на автолюбителей — она предлагает сравнительно крупный кэшбэк в автомобильных категориях. Лимит повышенного кэшбэка считается отдельно от базового.

Условия

Дорожная карта будет удобна для активного использования.

Использование

При активных тратах обслуживание становится бесплатным.

Бонусы

Банк предлагает крупный кэшбэк в популярных категориях.

Надежность

Стабильный банк в группе Открытия.

Доступность

Для оформления не требуется справка о доходах.

- Размер и условия кэшбэка при сумме трат от 5 000 рублей в месяц — 7% в категориях «Авто», «Рестораны» и «Развлечения», максимум 3 000 рублей в месяц, 1% за прочие покупки, максимум 3 000 рублей в месяц

- Размер лимита до 500 000 рублей

- Льготный период до 62 дней

- Процентная ставка 19,9% годовых

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно при сумме покупок от 30 000 рублей в месяц, иначе — 349 рублей в месяц

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления 2-3 дня

Преимущества

- Крупный кэшбэк на автомобильные расходы

- Не требуется подтверждение дохода

- Бесплатное снятие собственных средств в банкоматах партнеров

Недостатки

Дорогое обслуживание при невыполнении условий

Подробнее

Кто может получить кредитку, какие документы нужны

Разные банки предлагают различные условия оформления карточки с кредитными средствами. Но есть и общие правила. Шанс на получение кредитки есть у всех граждан Российской Федерации в возрасте от 21 года до 60 лет, которые официально трудоустроены и могут предоставить соответствующий пакет документов

Важно, чтобы человек имел стабильный доход, положительную кредитную историю или вообще ранее не брал кредитов

Для оформления кредитки потребуется предоставить ряд документов, перечень которых может быть отличным в разных банках.

Основным набором документации, требуемой абсолютно везде, является:

Какую кредитную карту лучше оформить?

Чтобы подобрать лучшее предложение, следует сравнить несколько кредиток с точки зрения получения выгоды или экономии на расходах. При этом оценка должна производиться по следующим параметрам:

- Льготный период. Чем дольше банк позволяет пользоваться заёмными средствами без процентов, тем выгоднее для клиента. Большинство кредитных организаций предлагают карты с льготным периодом в 55-60 дней, однако всё чаще появляются новые продукты с более лояльными условиями (от 100 дней и более). Также необходимо выяснить, на какие операции распространяется действие грейс-периода. В некоторых банках проценты не начисляются даже при снятии наличных.

- Стоимость годового обслуживания. Размер комиссии за карту необходимо сопоставить с её возможностями. Как правило, если карточка предусматривает выгодные условия кредитования и высокий кэшбэк, то за её обслуживание взимается определённое вознаграждение. И всё же в данном случае лучше оформить платную кредитку с интересными условиями, чем обычную карту без годового обслуживания. Все расходы быстро окупятся за счёт кэшбэка и выгодной процентной ставки.

- Наличие бонусной программы. Выгодная кредитная карта должна предусматривать начисление кэшбэка. Это позволит получать доход за совершение обычных повседневных трат и крупных покупок. При выборе кредитки следует оценить размер кэшбэка и форму выплаты (рубли или бонусы). Карта считается выгодной, если с суммы обычных покупок возвращается 1-2%, а за приобретение товаров и услуг в определённых категориях можно вернуть от 3 до 10%.

- Процентная ставка. Данный критерий важен в том случае, если клиент планирует использовать кредитку не только в рамках льготного периода. В этой ситуации следует отдать предпочтение продукту с минимальным процентом. Как правило, выгодную ставку может одобрить тот банк, в котором клиент ранее брал кредиты. На лояльные условия кредитования могут рассчитывать и владельцы зарплатных карт.

Наши специалисты провели сравнение лучших кредитных карт по основным значимым характеристикам, ознакомиться с которым можно в таблице ниже.

| Карта | Льготный период | Кредитный лимит | Процентная ставка | Стоимость обслуживания |

| 100 дней без процентов (Альфа-Банк) | 100 дней на всё | до 500 000₽ | от 11,99% годовых | 1 490₽ в год |

| MTS CASHBACK (МТС Банк) | до 111 дней на покупки | до 1 000 000₽ | от 11,9% годовых | 0–99₽ в месяц |

| 120 дней без платежей (Открытие) | до 120 дней на покупки | до 500 000₽ | от 13,9% годовых | 1 200₽ (возвращается по 100₽ в месяц при покупках от 5 000₽ в месяц) |

| Карта возможностей (ВТБ) | до 110 дней на покупки | до 1 000 000₽ | от 11,6% годовых | 0₽ |

| Кэшбэк (Восточный Банк) | до 56 дней на покупки | до 500 000₽ | от 24% годовых | 0₽ |

Чтобы окончательно понять, какую кредитную карту выбрать из перечисленных предложений, также рекомендуется почитать отзывы действующих пользователей. Это поможет получить полезные сведения, отсутствующие в официальных тарифах банка.

В своих откликах клиенты обычно указывают на те сложности, с которыми им приходилось сталкиваться в процессе оформления и использования продукта. Например, навязывание страховки сотрудниками банка, долгое ожидание рассмотрения заявки, проблемы с начислением кэшбэка и так далее.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

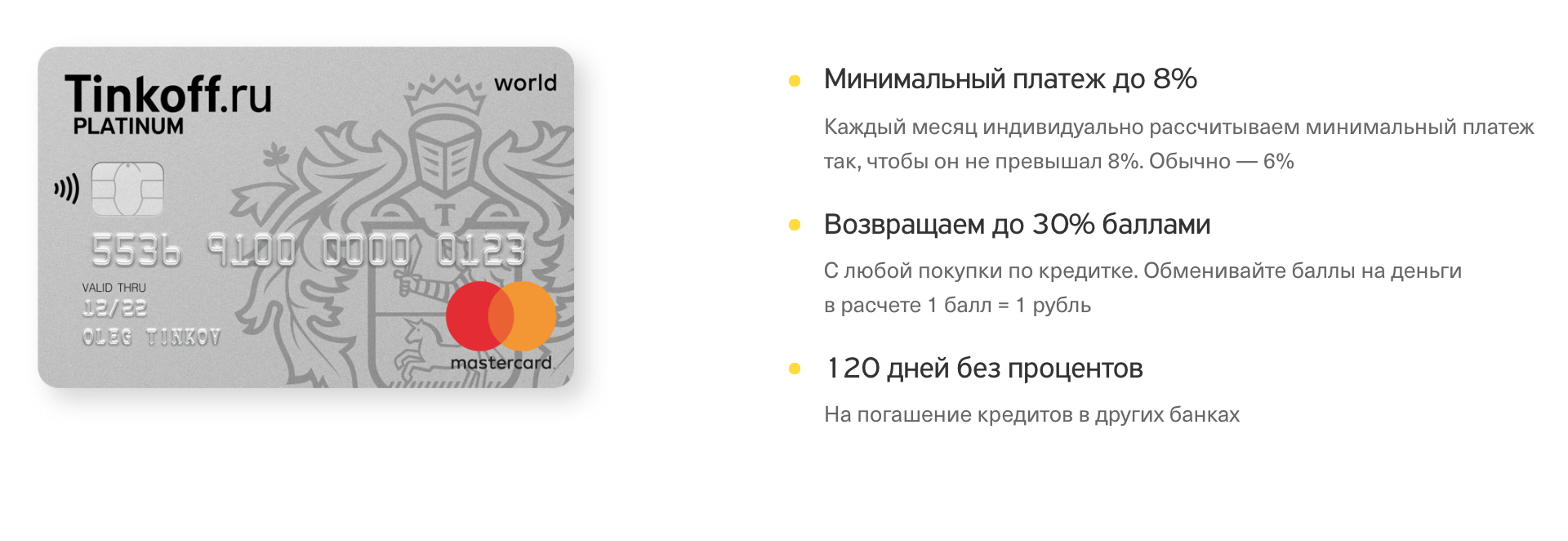

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

В каком банке выгодно брать кредитную карту?

Помимо рейтинга кредиток мы подготовили рейтинг банковских организаций, которые предлагают кредитование. Рейтинг составлен на основе сравнения условий кредитования, а также отзывов от заемщиков.

В список ТОП 3 кредитных банков на начало 2021 года входят:

- Тинькофф. Этот банк предлагает минимальную ставку, возможность рассрочки и высокий кэшбэк по партнерским программам. Отличительной чертой Тинькофф Банка является удобное дистанционное обслуживание, сервис европейского уровня.

- Альфа. Выдает кредитки с долгим беспроцентным интервалом, низкой ставкой, выгодной схемой начисления кэшбэка.

- ВТБ. Кредитки ВТБ вошли в ТОП 15 предложений по условиям кредитования. Банк пользуется доверием у населения, поэтому многие оформляют кредитные карточки именно в ВТБ.

Чтобы быстро оформить кредитку, обратитесь в банк, в котором вы получаете зарплату. Почти все крупные банки предлагают выгодные тарифы зарплатным клиентам. Такие клиенты имеют право на увеличенный лимит при выдаче кредитки, оформление по минимальному пакету документов.

Райффайзенбанк

Райффайзенбанк считается одним из самых надёжных банков страны, поскольку является дочерней организацией одноименной австрийской компании.

Многолетние стандарты качества обслуживания клиентов, обилие современных предложений и штат профессионалов сделали своё дело, теперь оформить кредитку в Райффайзенбанке желают многие россияне.

Принципиально новый продукт банка получил название «Всёсразу» и полностью отражает в своём названии ряд преимуществ, благодаря которым владельцами карты становится всё больше наших соотечественников.

Практичная и многофункциональная, она завоевала интерес потребителей следующими опциями:

- Чем больше владелец карты

осуществляет покупок, тем больше средств возвращается ему на счёт. Программа

подразумевает возврат до 5% от потраченной на покупки суммы; - Заёмщик может претендовать на

получение 600 000 рублей; - Льготный период позволяет получать

максимум удовольствия от покупок; - Заявка на оформление кредитки

рассматривается в течение 30 минут.

Стоит отметить,

что будущий владелец карты должен вносит обязательный ежегодный платёж за

использование кредитки, который составляет 1490 рублей. Тем клиентам, что

желают иметь уникальную карту с неповторимым дизайном, необходимо оплатить

сумму в размере 1990 рублей. Ставка по кредиту в Райффайзен достаточно высокая

– от 28%.

Кроме того,

стать владельцем одной из лучших карт может далеко не каждый, банк выдвигает

особые требования для потенциального клиента, которым необходимо

соответствовать:

- Наличие паспорта гражданина РФ;

- Возраст клиента должен составлять не менее 21, а в некоторых случаях, 23 лет;

- Заёмщик должен иметь постоянное место работы с доходом не менее 25 000 рублей ежемесячно;

- Кроме паспорта может потребоваться дополнительный документ, удостоверяющий личность заёмщика.

Карта «Всёсразу» имеет множество преимуществ, но доступна не всем из-за высокого максимального лимита, допустимого по карте и приличной стоимости годового обслуживания.

Частые вопросы и ответы

Какая кредитная карта будет самой выгодной?

У каждого свои понятия выгодности. В идеале — выбрать кредитную карту с длительным льготным периодом и регулярно пользоваться им. При соблюдении всех правил заемщик освобождается от необходимости оплачивать проценты. При желании оформить наиболее выгодную карту в части ставок рассмотрите варианты выдачи со справками, например, от Сбербанка.

Как вести сравнение кредитных карт с кэшбэком?

Если рассматривать именно эту опцию, то желательно выбирать кредитные карты, по которым начисляется 1% за все покупки и повышенный кэшбэк за покупки в льготных или любимых категориях. Например, МТС Банк по своей карте Кэшбэк установил 5% за траты в супермаркетах и АЗС,

Некоторые банки позволяют заемщикам самостоятельно выбирать любимые категории, и выбор можно периодически менять (ежемесячно, ежеквартально). Порой кредиторы просто устанавливают ежеквартально льготные категории, публикуя информацию на своем сайте и в интернет-банке.

Если сравнить кредитные карты Альфа-Банка и Тинькофф

Если сравнивать именно эти два продукта, то предложения Альфа-Банка будут выигрывать. Например, его карточка “100 дней без процентов” лучше карты Тинькофф Платинум по следующим показателям:

- длительный льготный период в 100 дней. У Тинькофф — 55 дней;

- льготный период распространяется на обналичивание, у Тинькофф — нет;

- можно снимать до 50000 рублей в месяц без процентов. Тинькофф берет за эту операцию 2,9% плюс дополнительно 290 рублей;

- выдача в день обращения, в Тинькофф придется ждать минимум 5-7 дней.

Оба банка выдают кредитные карты без справок, круглосуточно принимают онлайн-заявки и дают решения за несколько минут.

Как сравнить кредитные карты разных банков?

На сайте BankSpravka представлены разные варианты кредиток. Изучите их, смотрите на процентные ставки, длительность льготного периода и стоимость обслуживания — это основные критерии. Определите группу подходящих программ, далее проводите сравнение по второстепенным признакам: метод и скорость выдачи, наличие бонусных программ.

Не помешает и изучение отзывов о кредитках в интернете, но слишком хвалебным не особо доверяйте.

Преимущества и недостатки

Прежде чем брать кредитную карту (КК), необходимо всесторонне рассмотреть положительные и отрицательные моменты ее наличия.

Положительные стороны:

- У вас всегда есть в наличии конкретная сумма денег, распоряжаться которой вы можете на свое усмотрение.

- Просто получить. Банковские организации с удовольствием предоставят вам возможность обзавестись их кредитным продуктом. Если с выдачей кредита могут возникнуть сложности, то оформление КК занимает совсем немного времени и требует предоставления одного документа, подтверждающего вашу личность.

- Просто использовать за пределами РФ. Практически все КК вы можете применять для оплаты по всему миру, за исключением КК «Мир». При этом сниматься денежные средства будут по внутреннему курсу банковской организации.

- Нет необходимости платить проценты, если вы не пользуетесь кредиткой. Тратить вы можете любые суммы в пределах установленного лимита. Некоторые банки берут плату за обслуживание КК. И если вы не будете повседневно расплачиваться КК, это будет единственным расходом по ней.

- Экономическая выгода. Часть банков предлагает своим клиентам воспользоваться возможностью накопления денежных средств. При хранении на счете КК ваших личных денег на их остаток начисляются проценты.

- Разнообразие бонусных предложений. Каждый банк старается выделиться, поэтому предлагает своим клиентам многочисленные программы лояльности и бонусы при пользовании их продуктом.

- Льготный период. Большинство банков предлагает своим клиентам не платить проценты при оплате товаров на протяжении конкретного периода. Льготный период у разных банков различный. У кого-то он составляет один месяц, у кого-то один год.

Отрицательные стороны, которые необходимо знать, прежде чем брать КК:

- Высокая процентная ставка. Как правило, КК невыгодно отличаются от других кредитных продуктов именно большими процентными ставками. При просрочке сумма задолженности будет быстро расти, и погасить ее станет не очень-то и просто.

- Лимит. Каждая КК, выданная первый раз, имеет ограничение по сумме списания. Другими словами, вы не сможете потратить больше, чем позволит банк. Сумма лимита зависит от вашей заработной платы, периодичности использования КК и некоторых других моментов.

- Лимиты на операции. Часть КК не позволяет снимать наличные денежные средства или ограничивают возможность обналичивания определенной суммой.

- Принудительное страхование. Прежде чем брать кредитную карту, посмотрите в условиях договора наличие страховки. Зачастую банки не сообщают о ней своим клиентам, а просто ежемесячно списывают до одного процента от суммы задолженности.

- Расходы по КК. Ежегодно банки списывают стоимость обслуживания КК. Кроме того, могут быть предусмотрены и другие платежи, например информирование клиента о совершенных операциях посредством СМС.

- Плата за снятие наличности. Большинство кредитных карт предусматривает комиссионные выплаты за каждую операцию по обналичиванию денежных средств. Сумма комиссии может достигать восьми процентов от суммы снятия. Поэтому если вы планируете брать кредитку для того, чтобы иметь наличные деньги, то вам стоит хорошо подумать.