Как взять ипотеку без первоначального взноса

Содержание:

Как получить ипотечный кредит без первоначального взноса?

Скажем сразу – в рамках стандартных условий взять дом в кредит без первоначального взноса никак не получится, но – есть обходные пути и варианты:

Как видите, есть немало вариантов, как взять кредит на квартиру без первоначального взноса. Какой из них выгоднее и как лучше реализовать схему – расскажем далее.

Вариант 1: Оформляем потребительский кредит

Связка потребительского кредита и ипотеки – наиболее распространенная схема получения кредит на недвижимость без первоначального взноса. Фактически, вы оформляете 2 кредита – потребительский (на первый взнос) и ипотеку, и платите 2 ежемесячных взноса.

Что ж, иметь 2 кредита одновременно никто не запрещает, если вашей заработной платы хватает для погашения всех обязательств и не превышен допустимый процент кредитной нагрузки!

Кредитная нагрузка = не более 50% от заработной платы!

Например: ваша зарплата 50000 рублей. Ипотечный взнос 20000. Допустимая кредитная нагрузка – половина зарплаты, то есть 25000, соответственно есть свободный лимит нагрузки в 5000 рублей, который можно израсходовать на погашение потребительского займа на стартовый взнос.

Важно: соблюдение очередности оформления! Сначала – ипотека!

Итак, схема ясна, но остаются вопросы: что оформлять раньше – ипотеку или потреб кредит? В первую очередь, вам необходимо получить одобрение по ипотеке! Потому что: банк будет тщательно оценивать все имеющиеся обязательства, и наличие потребительского кредита может стать поводом для отказа. И вообще – к чему вам потреб кредит, если ипотеку могут и не одобрить?

На нашем сервисе вы сможете подать заявку на любой вид кредитования в онлайн режиме!

Вариант 2: Залоговый кредит вместо ипотеки

Если у вас в собственности есть иная недвижимость, вы можете получить кредит на покупку дома в банке без первоначального взноса – под залог другой квартиры/дома.

Схема имеет нюанс в виде стоимости имеющейся и приобретаемой недвижимости. Например, под квартиру стоимостью 2 млн. рублей, банк предоставит ссуду максимум на 1,5-1,6 млн.

Вариант 3: Материнский капитал в первый взнос

Ряд госбанков, вовлеченных в программу предоставления ипотечных кредитов с применением материнского капитала, готовы принять сертификат в качестве первоначального взноса. Самый распространенный пример – Сбербанк, ВТБ.

Вариант 4: Социальная ипотека

Для определенных категорий граждан доступно ипотечное кредитование без первоначального взноса, но для участия в такой программе придется приложить немало усилий. Военным необходимо несколько лет отчислять часть доходов в НИС, нуждающимся семьям – доказывать свою нужду, получать статус «малоимущей семьи», подходить под все условия. Не будем останавливаться на этом пункте подробно, поскольку он предполагает слишком длительную «подготовку» к получению ипотеки без первого взноса.

Вариант 5: Акции от банков и застройщиков

Из специальной подборки нашего сервиса вы сможете узнать — какие банки дают ипотечный кредит без первоначального взноса. Подробности акции следует изучить внимательно! Они ограничены определенными жилыми объектами!

Банки, выдающие ипотечные кредиты без первоначального взноса, сотрудничают с застройщиками, которым интересна срочная реализация квартир в новых жилых комплексах. Застройщики сами компенсируют банку возможные риски по схеме «откат».

Возможен подвох: обязательно сравните цену на квартиру в комплексе «в кредит без первого взноса» и «в ипотеку» — эти 2 суммы могут отличаться как раз на величину отката.

Вариант 6: Завышение цены

Принцип данной схемы состоит в получении отчета об оценке по завышенной стоимости. К примеру, вы находите квартиру в престижном районе, но без ремонта, которую хозяин продает по сниженной цене. Вы договариваетесь с продавцом на схему завышения стоимости. Которая предполагает написание 2 расписок:

- О том, что вы передали продавцу первый взнос наличными;

- О том, что продавец вернул вам первый взнос (это подстраховка для продавца).

Остается передать в банк расписку продавца и получить кредит на реальную стоимость квартиры. Схема нелегальная, но используется повсеместно

Важно в этом случае найти квартиру по низкой цене и договориться с оценщиками.

Вариант 7: Кредит на недострой (от застройщика)

На сегодняшний день этот способ доживает последние дни: слишком много заёмщиков стали жертвами обстоятельств и лишь единицы готовы вкладываться в недостроенные объекты. Мы не рекомендуем рисковать, доверяя своё будущее неизвестности – лучше собственность в руках, чем на бумаге.

Какие банки могут предоставить кредит под залог имущества без внесения первоначального взноса

На рынке представлено много программ, в рамках которых осуществляется выдача кредита с залоговым обеспечением. Обратиться можно в одну из представленных компаний:

- Севергазбанк — предусматривает оплату от 9,25%.

- Промсвязьбанк — договор подписывается на выдачу средств под 9,9%.

- Металлинвестбанк — за пользование заемными средствами взимается вознаграждение от 10%.

- Акцепт — при получении одобрительного решения ипотека выдается под 10,20% годовых.

- Райффайзенбанк — программа предусматривает внесение вознаграждения от 10,6%.

- Россельхозбанк — кредит оформляется с предоставлением залогового имущества и оплатой вознаграждения в размере 10,6%.

Зачем нужен первый взнос?

Наличие стартового капитала необходимо, как гарантия платежеспособности клиента (так это преподносят банки). На самом деле, эти 15-20% окупают расходы кредитора на случай, если вы не сможете платить кредит, и имущество придется реализовать, а также – подстраховывают на случай падения стоимости залоговой недвижимости

Обратите внимание, что и при оформлении залогового кредита, организации дают на руки не полную стоимость заложенной квартиры, а на 20-30% меньше – это те же «расходы на риски».

Большинство ипотечных программ предусматривают стартовый взнос в размере 15-20% за квартиры и 20-30% на дома, коттеджи, таунхаусы.

Специальные программы банков

g class=»wp-image-38 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg» alt=»» width=»324″ height=»275″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w» sizes=»(max-width: 324px) 100vw, 324px»>Найти ипотечное предложение от банка без стартового взноса трудно, но возможно. Некоторые организации дают такую возможность проверенным клиентам, к примеру, участникам зарплатных проектов или вкладчикам. Но нужно приготовиться к тому, что условия выдачи подобного кредита окажутся не самыми выгодными.

«Новостройка» от банка Возрождение.

Раньше продукт «Новостройка» от банка «Возрождение» считался наиболее привлекательным, так как ипотека предоставлялась без стартового транша. Но компания внесла коррективы в программу. Теперь для одобрения кредита придется выплатить 10% от цены объекта недвижимости.

Но условия предоставления займа остаются весьма выгодными:

- При сумме кредита, превосходящей 5 000 000 рублей, ставка оказывается на уровне 8,25%.

- Ипотека оформляется на любой срок из интервала от 3 до 30 лет при шаге в 1 месяц.

- Максимальная сумма займа – 60 000 000 рублей, что позволяет покупать даже элитную недвижимость.

- Участникам зарплатных проектов и обладателям карты «Непростокарта» процентная ставка сокращается.

Оформить ипотеку может любой гражданин России старше 18 и моложе 70 лет. Главным условием становится наличие стабильной работы и стажа полгода и больше у последнего работодателя.

«Квартира в доме» от Газпромбанк-Инвест.

Заемщик получает возможность стать обладателем новой квартиры на условиях:

- Максимальный размер займа – 60 000 000 рублей.

- Процентная ставка 10,4%. Если заемщик не заключает контракт на страхование, то прибавляется еще 1%.

- Срок погашения можно выбрать от 1 до 30 лет.

При выборе такой ипотеки запрещено использовать материнский капитал. Заемщику должно быть не менее 20 лет. У последнего работодателя он должен работать полгода или больше.

Можно ли взять ипотеку без первоначального взноса?

М¾Ã»Ã¾Ã´ÃÂü ÃÂõüÃÂÃÂü ôûàÿþûýþÃÂõýýþù öø÷ýø ÿÃÂøÃÂþôøÃÂÃÂàðÃÂõýôþòðÃÂàúòðÃÂÃÂøÃÂÃÂ, ýð ÃÂÃÂþ ø þÃÂÿÃÂðòûÃÂõÃÂÃÂàñþûÃÂÃÂðàÃÂðÃÂÃÂà÷ðÃÂðñþÃÂúð. àÿþÃÂþüàÃÂúþÿøÃÂàôþÃÂÃÂðÃÂþÃÂýÃÂàôûàÿõÃÂòþóþ ÃÂÃÂðýÃÂð ÃÂÃÂüüàþýø ýõ üþóÃÂÃÂ. ÃÂÃÂøÃÂþôøÃÂÃÂà÷ðôÃÂüÃÂòðÃÂÃÂÃÂàýðô ÃÂõü, üþöýþ ûø ò÷ÃÂÃÂàøÿþÃÂõúàñõ÷ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð, òõôàþÿûðÃÂøòðÃÂàÃÂòþàúòðÃÂÃÂøÃÂàóþÃÂð÷ôþ òÃÂóþôýõù, ÃÂõü ÃÂÃÂõüýÃÂÃÂ.

áÃÂÃÂõÃÂÃÂòÃÂõàýõÃÂúþûÃÂúþ ÃÂÿþÃÂþñþò ÿþûÃÂÃÂõýøàøÿþÃÂõúø ñõ÷ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð:

- ÃÂþÿÃÂþÃÂøÃÂàÿþÃÂÃÂõñøÃÂõûÃÂÃÂúøù úÃÂõôøààôÃÂÃÂóþóþ úÃÂõôøÃÂýþóþ ÃÂÃÂÃÂõöôõýøÃÂ. ÃÂÃÂûø ÷ðõüÃÂøú òûðôõõàýõôòøöøüþÃÂÃÂÃÂàøûø ðòÃÂþüþñøûõü, øàüþöýþ þÃÂÃÂðòøÃÂàò ÷ðûþó. âðú ÷ðùü ÃÂþÃÂýþ ñÃÂôõàþôþñÃÂõý.

- ÃÂþÃÂÿþûÃÂ÷þòðÃÂÃÂÃÂàóþÃÂÃÂôðÃÂÃÂÃÂòõýýþù ÿþüþÃÂÃÂÃÂ, òÃÂôõûÃÂõüþù üþûþôÃÂü ÃÂõüÃÂÃÂü, üýþóþôõÃÂýÃÂü üðüðü ø òþõýýþÃÂûÃÂöðÃÂøü.

- ÃÂþûÃÂÃÂøÃÂàÃÂÃÂñÃÂøôøø þàÃÂõóøþýðûÃÂýÃÂàòûðÃÂÃÂõù. ÃÂÃÂþ ÃÂÃÂðýþòøÃÂÃÂàòþ÷üþöýÃÂü ôûàÃÂþÃÂÃÂÃÂôýøúþò ñÃÂôöõÃÂýÃÂàþÃÂóðýø÷ðÃÂøù: ÃÂÃÂøÃÂõûõù, üõôÃÂðñþÃÂýøúþò, ôõÃÂÃÂõûõù ýðÃÂúø.

Почему банки требуют первый взнос по ипотеке?

Ипотечный кредит предполагает внушительную сумму и большой срок займа. Банк не получает доказательств того, что финансовые возможности заемщика в будущем не изменятся и он будет исправно гасить долг. Чтобы обезопаситься, кредитор вынужден требовать предоставления первоначального взноса.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-52-02 Москва; 8 (812) 467-30-22 Санкт-Петербург; +7 (800) 301-61-24 Бесплатный звонок для всей России. Первоначальный взнос становится дополнительным подтверждением того, что человек, берущий ипотеку, финансово стабилен и способен копить деньги

Это означает, что в случае возникновения форс-мажорных ситуаций, он не перестанет оплачивать ипотечный кредит

Первоначальный взнос становится дополнительным подтверждением того, что человек, берущий ипотеку, финансово стабилен и способен копить деньги. Это означает, что в случае возникновения форс-мажорных ситуаций, он не перестанет оплачивать ипотечный кредит.

В каком банке можно взять ипотеку без первоначального взноса

Есть альтернативные варианты для тех, кто не имеет возможности внести аванс по ипотечному договору. Подобные программы предполагают сотрудничество между финансовой организацией и компанией-застройщиком. Иными словами, большая часть реализуемого жилья находится на первичном рынке.

Можно выделить список кредиторов, которые готовы подписать с заемщиком ипотечный договор без внесения первоначального взноса:

- СМП-банк. Предоставляет займ на покупку новых квартир на территории ЖК Парк Легенд и Эдельвейс комфорт. Ипотечный договор составляется на процентную ставку 6,9% годовых с периодом кредитования до 25 лет. Сумма минимального займа составляет 300 000 рублей.

- Транскапиталбанк. Нет необходимости вносить первоначальный платеж при условии, что недвижимость приобретается у партнеров-застройщиков. Можно рассчитывать на получение займа, размер которого составляет до 20 млн.руб. Размер процентной ставки — от 7,9% годовых. Заемные средства должны быть возвращены в ближайшие 25 лет.

- Кубань Кредит банк. Данная финансовая организация предлагает принять участие в программе «Квартира для студента». Суть ипотеки в том, что молодым людям предоставляется уникальная возможность приобретения собственного жилья по выгодной стоимости. Период погашения долга составит не более 15 лет с внесением процентной ставки 8,5% годовых. Клиент может рассчитывать на получение кредита от 300 000 руб. до 7 млн. руб.

- Абсолют банк. Программа ориентирована на сотрудничество с сотрудниками ОАО РЖД. В рамках данного предложения может быть оформлена ипотека до 15 млн. руб. Время на возмещение долга составляет до 15 лет с внесением процентной ставки 8,95% годовых.

- Газпромбанк. Программа приобретения квартиры в доме от Газпромбанк-Инвест выгодна клиентам. Заемщик может рассчитывать на получение ипотеки от 500 000 до 45 млн. руб. Первичный размер процентной ставки составляет от 10,5%. На возмещение заемных средств дается на более 30 лет. Приобретаемая квартира может находиться в новом доме или в еще не сданном в эксплуатацию.

- Промсвязьбанк. Учреждение предлагает для своих клиентов ипотечную программу «Новостройка». При одобрительном решении от кредитора можно получить от 500 000 руб. до 30 млн. руб. Время погашения долга составляет не более 25 лет, процентная ставка начинается от 11,9%.

- Банк Россия. Действует программа «Новые метры» без первоначального взноса. В рамках проекта предусмотрено приобретение жилья в новостройках. Максимальный размер ипотеки может достигать 8 млн. руб. с внесением процентной ставки от 12,2%. Период кредитования составляет 25 лет.

- Банк Союз. Данный банк разработал программу «Домашние ценности» для приобретения недвижимости как на первичном, так и на вторичном рынке. Также денежные средства могут быть выданы на возведение частного дома или проведение ремонта. Предполагается выдача кредита до 15 млн. руб. с процентной ставкой от 12,5% годовых. На закрытие ипотечного договора заемщику дается 15 лет.

- ФК Открытие. Клиенты могут воспользоваться программой «Свободные метры». Денежные средства могут быть выданы на ближайшие 30 лет с внесением процентной ставки от 11%. Максимальный размер кредита может достигать и 30 млн. руб. Для сотрудничества допускаются граждане с 18 лет.

- Примсоцбанк. Финансовая компания разработала проект «Апартаменты», в рамках которого можно получить займ до 20 млн. руб. Для возмещения долга дается не более 27 лет. Процентная ставка стартует со значения 9,25%.

Программы популярных банков

Сбербанк

Главная альтернатива ипотеки без первого взноса у Сбербанка — это программа Нецелевой кредит под залог недвижимости.

Как нетрудно догадаться из названия, это кредит под залог недвижимости. Условия:

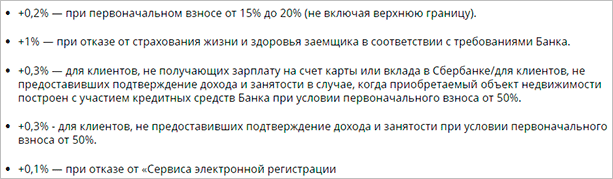

- Процентная ставка: 12 % (для работников Сбербанка) / 12,5% (для всех остальных),

- Вы обязаны застраховать жизнь и здоровье. Иначе еще +1% к ежегодным отчислениям,

- Сумма кредита: от 500 000 до 8 000 000 рублей,

- Кредитный срок: от 1 до 20 лет,

- При неоплате пеня 0,06 от суммы просрочки каждый день,

- Залог жилья обязателен,

- Возраст заемщика: от 21 до 75 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет.

- Гражданство: РФ,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Рассмотрение заявки займет до 6 рабочих дней.

ВТБ

ВТБ предлагает программу Нецелевой кредит под залог недвижимости. Аналогично со Сбербанком под залог ставится недвижимость, покупаемая заемщиком.

Условия программы следующие:

- Процентная ставка: от 11,1%,

- Вы обязаны застраховать жизнь и здоровье. Иначе еще +1% к ежегодным отчислениям,

- Сумма кредита: от 500 000 до 15 000 000 рублей,

- Кредитный срок: от 1 до 20 лет,

- При неоплате пеня 0,06 от суммы просрочки каждый день,

- Залог жилья обязателен,

- Возраст заемщика: от 21 до 65 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет.

- Размер кредита не более 50% от стоимости закладываемой недвижимости,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Альфа банк

Данный банк предлагает программу Кредит под залог имеющегося жилья. Так же, как и в Сбербанке / ВТБ, в залог банку дается квартира заемщика.

Условия:

- Процентная ставка: от 13,29 %,

- Вы обязаны застраховать недвижимость, что добавляет ~ +0,6% к ежегодным выплатам. Здоровье и жизнь заемщика страхуется по желанию,

- Сумма кредита: от 600 000 рублей,

- Кредитный срок: от 1 до 30 лет,

- Возраст заемщика: от 21 до 70 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 70 лет.

- Гражданство: РФ или любое иностранное государство,

- Требование к трудовому стажу: от 4 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Условия ипотеки от Альфа банка

Россельхозбанк

Россельхозбанк предлагает ипотеку без первого взноса все так же в залог имеющейся недвижимости. Соответствующая программа носит название Целевая ипотека.

Условия:

- Процентная ставка для квартиры/таунхауса: 9,15 % (для работников банка и надежных клиентов), 9,2% (работники бюджетных организаций), 9,3% (прочие физ. лица). Процентная ставка для жилого дома с земельным уч-ком: 11,45% (для работников банка и надежных клиентов), 11,5% (работники бюджетных организаций), 12% (прочие физ. лица)

- Вы обязаны застраховать недвижимость, что добавляет ~ +0,6% к ежегодным выплатам. Если вы отказываетесь от страховки, то происходит увеличение годовой ставки на 1 процентный пункт,

- Сумма кредита: от 100 000 до 20 000 000 рублей,

- Кредитный срок: от 1 до 30 лет,

- Возраст заемщика: от 21 до 65 лет. На момент окончания выплат ипотечного кредита возраст не должен превышать 65 лет. Также возможен максимальный возраст заемщика: 75 лет (при наличие созаемщика, а также до исполнения Заемщику 65 лет должно пройти не менее половины срока кредита).

- Гражданство: строго РФ,

- Регистрация: Российская Федерация или место жительства / пребывания,

- Требование к трудовому стажу: от 6 месяцев на последнем рабочем месте и не менее 1 года общего трудового стажа.

Ключевые возможности ипотеки от Россельхозбанка

Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

Даже зная о рисках, некоторые организации оформляют сделки по кредитам без первого взноса. Все банки выставляет свои условия.

Вот стандартные требования:

- Клиенту уже исполнился 21 год.

- Есть прописка в регионе нахождения банка и недвижимости.

- Удовлетворительная кредитная история.

- Стаж на данном месте более полугода.

- Ежемесячная выплата не должна быть больше 40 % дохода клиента (или семьи).

- Принять участие в программе можно гражданам РФ.

- Есть дополнительная залоговая квартира. Все требования для передачи права собственности подробно указаны в договоре.

У некоторых организаций можно брать кредит без первого взноса, но под залог квартиры, которая является собственностью третьего лица, допустим, близкого родственника. Такие займы считаются поручительством.

Конечно, каждое финансовое учреждение выставляет свои условия гражданам при оформлении какого-то вида кредита.

Давайте рассмотрим эти требования, чтобы в будущем избежать проблем.

Ограничение размера кредита. Конечно, банки иногда не выдают необходимую сумму денег

Что на это может повлиять? Во-первых, при рассмотрении заявки учреждение обращает внимание на финансовое положение человека. Обладая такой информацией, принимается итоговое решение

Если банк считает, что вы не сможете гарантировать уплату такого кредита, вам можно будет взять меньшую сумму.

Страхование жизни, здоровья, ответственности клиента, предмета залога. Страховка считается обязательной услугой при оформлении договора на кредит. Это значит, что в случае потребительского кредита клиент имеет возможность обойтись без страхования, а при ипотечном кредитовании страховку брать нужно непременно. Почему так происходит?Выдавая большие суммы, банковские учреждения берут на себя ответственность. Может произойти любая ситуация, гражданин может утратить дееспособность или жизнь. Поэтому страховка обязательно должна быть оформлена для таких ситуаций. В этом случае страховая фирма покроет все убытки банка.

Более высокий уровень подтверждения доходов. Случается так, что организация может просить дополнительную информацию о доходе, чтобы проверить ваше финансовое положение

Для чего это необходимо?Если сумма ипотеки достаточно большая, а банковские работники не полностью уверены в платежеспособности клиента, банк будет требовать с вас довольно много документов, которые помогут доказать ваши финансовые возможности, так как это важно. Перед тем как перечислить деньги, банковская организация должна обладать уверенностью в клиенте и его платежеспособности, необходимо понимать, что он сможет погасить свою задолженность полностью

Повышенная процентная ставка по кредиту. Большая процентная ставка — сейчас это очень ожидаемо от организаций. Конечно, каждый ищет банк с низкими ставками по кредиту. Но при ипотечном кредитовании проценты всегда высокие, и, скорее всего, многие клиенты будут недовольны.К сожалению, некоторым людям придется смириться с высокими процентами. Еще учреждения нередко повышают ставки уже при выплате ипотеки. Это можно считать самым главным недостатком, который может случиться, так как вы подписываете договор под определенный процент, а со временем ставка повышается, и, следовательно, вы переплачиваете больше денег.

Привлечение поручителей. Поручительство также востребованно сегодня, и банки не перестают просить оформление поручителей. В роли поручителя должен быть финансово самостоятельный человек, который при появлении у вас проблем смог бы выплачивать долг за вас. Поручителем необходимо брать надежного и трудоспособного гражданина.

Пошаговое оформление

Оформление ипотеки на приобретение жилья вторичного рынка застройки не отличается во всех банках и включает несколько этапов.

Подача заявки в банковское учреждение

Некоторые банки допускают подачу заявку в онлайн режиме, когда заёмщик просто заполняет соответствующую форму в интернете, указывая данные о себе, а затем просто ожидают ответа банка.

В большинстве же других кредитных учреждений заёмщику необходимо лично присутствовать в ближайшем отделении, чтобы заполнить заявление и подать необходимые документы.

Далее кандидатура клиента проверяется на платёжеспособность, наличие стабильного заработка и отсутствие непогашенной задолженности по предыдущим обязательствам.

В случае подачи заявки онлайн специалисты принимают решение в течение 1-3 суток, после утверждения клиент подаёт все необходимые документы.

Если же заявление было заполнено лично, то положительного решения можно ожидать до недели. Это зависит от загруженности работы банка и сложности выявления соответствий выбранной программе.

Поиск недвижимости на вторичном рынке

После того, как выдача ипотеки утверждена, клиент должен предоставить банку все необходимые сведения о предмете покупки, который передается в залог до полного погашения задолженности по ипотеке.

Ко вторичному рынку недвижимости относятся квартиры, дома, апартаменты и другие жилые помещения, право собственности на которые передаётся от предыдущего владельца по договору купли-продажи.

Заёмщик может подобрать недвижимость самостоятельно или обратиться в риелторские агенство.

Специалисты выберут несколько предложений, которые будут удовлетворять указанные требования заёмщика, квартиры можно посмотреть лично и выбрать подходящий вариант.

Хорошо, если риелтор уже имеет опыт сотрудничества с ипотечными программами, тогда он будет рекомендовать ту недвижимость, которая точно могла бы быть одобрена банком.

Самостоятельно выбрать квартиру можно через интернет или газетные объявления, по советам знакомых.

Часто не допускается продажа жилья между родственниками, когда заёмщики изъявляют желание воспользоваться средствами государственных программам. В таком случае тщательно проверяется полная передача права собственности новому владельцу.

Оценка выбранного объекта

Для того чтобы банк мог одобрить приобретаемую недвижимость, заёмщик обязан предоставить ему акт об оценке квартиры или дома.

Процедура оценки проводится за счёт заёмщика и не входит в ипотечный пакет расходов

Такая процедура совершается профессиональным оценщиком, который исследует уровень проживания, месторасположение жилья, условия дома, в котором находится квартира, наличие коммуникаций и удобств.

На основе полученных данных оценщик делает выводы не только о ликвидности жилья на рынке недвижимости, но и реальной стоимости квартиры.

Она сравнивается с той, которую указал продавец, и если она отличается и продавец не соглашается снизить цену, тогда банк не одобрит такую ипотеку. В таком случае заёмщик должен выбрать другую недвижимость.

Страхование

Большинство банков требуют обязательное страхование приобретаемой недвижимости. Договор страхования заключается вместе с договором ипотеки.

Заёмщик в обязательном порядке должен застраховать квартиру или дом от риска потери недвижимости, чтобы дать гарантию банку о том, что задолженность точно будет погашена.

Заёмщик может оформить личное страхование по желанию, чтобы сделать условия более лояльными (во многих банках снижаются процентные ставки и увеличивается максимально возможная сумма выдачи ипотеки).

В договоре страхования прописываются обязательные и факультативные риски на выбор клиента, срок действия договора, также сумма страховых выплат и вложений.

После окончания срока действия, указанного в договоре, заёмщик должен обязательно продлить его, иначе банк может потребовать погашения ипотеки досрочно.

Подписание ипотечного договора

После всех подготовительных процедур и согласования условий специалисты банка подготавливают текст договора ипотеки.

Он подписывается всеми заёмщиками, созаемщиками и поручителями лично. Представительство по общему правилу не допускается.

Деньги выдаются клиенту после подписания договора ипотеки и страхования наличными или переводятся на личный счёт заёмщика, открытый в банке-кредиторе.