Где взять займ на карту яндекс деньги мгновенно онлайн?

Содержание:

- Условия обслуживания по дебетовым картам

- Как активировать

- Что такое карта Яндекс.Деньги

- Как пользоваться виртуалкой от Яндекса?

- Список документов для оформления кредитной карты «Яндекс.Плюс»

- Преимущества и недостатки виртуальной карты Яндекс.Денег

- Требования к получателю

- Особенности карты

- Какие могут быть проблемы?

- Новые технологии и возможности

- Условия обслуживания

- Как идентифицировать кошелек в ЮMoney для использования карты

- Использование электронного кошелька

- Бесконтактная Яндекс карта

- Платежи за границей и конвертация

Условия обслуживания по дебетовым картам

Тарифы по данному продукту зависят от условий выбранного банка-эмитента. Однако выпуск и обслуживание карточки в любом случае осуществляются без комиссии.

Яндекс.Плюс от Альфа-Банка

При оформлении карты в Альфа-Банке по основным операциям и услугам будут действовать следующие тарифы:

- снятие наличных в банкоматах Альфа-Банка и партнёрской сети проводится без комиссии, а в отделениях при выдаче до 100 000 рублей взимается плата в размере 1%;

- получение наличности в банкоматах сторонних кредитных организаций — бесплатно в первые 2 месяца и далее при условии обеспечения среднемесячного остатка в размере от 30 000 рублей или покупок на сумму от 10 000 рублей в месяц (в иных случаях берётся комиссия 1,5%, минимум 200 рублей);

- лимит на выдачу наличных в сутки — 300 000 рублей, в месяц — 500 000 рублей;

- комиссия за перевыпуск карточки отсутствует;

- бесплатное пополнение счёта с карт других банков (через платёжные сервисы Альфа-Банка);

- переводы на карту стороннего банка — без комиссии до 20 000 рублей в месяц, на сумму превышения начисляется 1,95% (минимум 30 рублей);

- стоимость услуги СМС-информирования со второго месяца составляет 59 рублей.

Также по данной карте есть возможность получения процента на остаток. Его величина определяется следующим образом:

- 1% годовых — если сумма покупок по карте составляет от 10 000 до 70 000 рублей в месяц;

- 6% годовых — при ежемесячной сумме покупок свыше 70 000 рублей;

- 7% годовых — при условии подключения пакета услуг «Премиум» и совершения покупок на сумму от 100 000 рублей в месяц.

В течение первых двух календарных месяцев после оформления карты на среднемесячный баланс до 300 000 рублей начисляется 6% годовых (независимо от суммы POS-оборотов). Также владелец данного пластика получает доступ к дистанционным сервисам Альфа-Банка — интернет-банку «Альфа-Клик» и мобильному приложению «Альфа-Мобайл».

Яндекс.Плюс от Тинькофф Банка

Тинькофф Банк предлагает следующие условия обслуживания по дебетовой карте Яндекс.Плюс:

- Снятие наличных. В банкоматах банка — бесплатно в пределах лимита до 150 000 рублей в месяц. На сумму превышения начисляется комиссия в размере 2%, минимум 90 рублей. Такая же плата списывается при получении наличности в банкоматах других банков.

- Переводы на карты сторонних финучреждений через сервисы Тинькофф Банка. До 20 000 рублей в месяц можно переводить бесплатно, с суммы превышения будет удержана комиссия — 1,5%, минимум 30 рублей.

- Пополнение счёта. Дебетовка пополняется без комиссии в онлайн-сервисах и банкоматах Тинькофф. При внесении средств через другие каналы действует комиссия — 2%, минимум 90 рублей.

- Сервис СМС-уведомлений — 59 рублей в месяц.

- Процент на остаток. Выплачивается в день выписки и начисляется на сумму до 300 000 рублей. Ставка 5% годовых действует при сумме покупок от 50 000 рублей в месяц, ставка 1% годовых — при POS-оборотах до 50 000 рублей в месяц.

Также в Тинькофф Банке есть возможность бесплатного выпуска дополнительной карты к основному продукту Яндекс.Плюс.

Как активировать

Даже без ПИН-кода можно провести активацию карты Мир или другой серии:

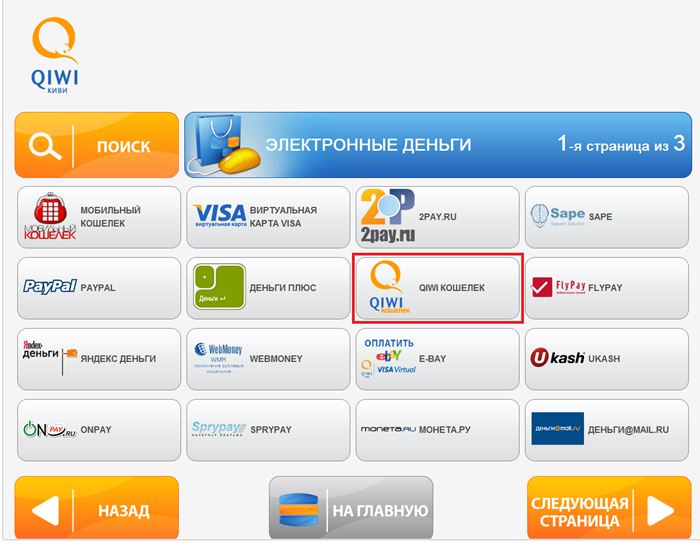

- Перейти в раздел электронных денег на сервисе;

- В разделе со всеми банковскими карточками найти новую, узнать ее можно по последним цифрам номер;

- Кликнуть по нужному пункту и нажать на большую желтую кнопку «Активировать».

В процессе активации придется пройти несколько этапов системы защиты:

- Подтвердить свою личность указанием кода из короткого сообщения. Система присылает код на зарегистрированный телефон автоматически.

- Второй этап защиты – указание срока действия и последних цифр номера. Это необходимо, чтобы подтвердить, что активирующий карточку пользователь действительно является ее держателем.

- Придумать ПИН-код (если это не сделано ранее) или ввести существующий. При создании нового ПИНа также понадобится кодовое слово, указанное еще при регистрации заявки на выпуск пластика.

- Подтвердить адрес электронной почты. На электронный ящик держателя придет письмо с кодом.

После всех этих операций активация завершается. С этого момента можно пользоваться пластиком в магазинах и для снятия наличности. Наличие ПИН-кода рекомендовано в целях безопасности. Без него переходить к активации не стоит. В случае утраты, любой желающий сможет воспользоваться средствами на балансе.

Что такое карта Яндекс.Деньги

Пластиковая карточка, открытая в рамках электронного кошелька Yandex.Money, представляет собой финансовый инструмент, который позволяет совершать владельцу безналичную оплату товаров и услуг, использовать банкоматы и устройства самообслуживания за счет средств, хранящихся на балансе бумажника Яндекс.Деньги.

К кошельку можно оформить три вида карточек:

- Виртуальная, без физического носителя, реквизиты карты хранятся в сети.

- Именная Я.Кард, привычный банковский пластик, на котором указаны все необходимые реквизиты.

- Мгновенная, карта не содержит имени и фамилии владельца, остальной функционал достаточен для совершения операций в магазинах, банкоматах и интернете.

Система выпускает платежные инструменты системы MasterCard класса World с возможностью бесконтактной оплаты, поддержкой AppPay и GooglePay и дополнительной защитой онлайн-платежей SecureCode. Персональные данные владельца зашифрованы в микрочипе.

Пластик и кошелек имеют общий баланс, движение денег отражаются по счету и карте одновременно.

Как пользоваться виртуалкой от Яндекса?

Алгоритм оплаты онлайн-покупок в интернете такой же, как и по любой карточке:

- выбрать товар;

- убедиться, что магазин принимает к оплате банковские карты;

- при осуществлении платежа ввести необходимые реквизиты карты – номер (хранится в личном кабинете на Яндексе), 3-х значный код подлинности СVС и срок действия карты (хранятся в смс-сообщении на телефоне);

- если сайт потребует имя владельца карты, ввести свои фамилию и имя латиницей;

- ввести в форму код для подтверждения оплаты.

Готово.

Совет. Магазин может принимать платежи, как в Яндекс.Деньгах, так и банковскими картами. Так вот, если вы решили расплатиться (или пополнить счёт какого-либо сервиса) электронными деньгами, и поняли, что данный вид платежа проходит с комиссией, то откажитесь от него в пользу виртуальной карты. Как правило, оплата по карте проходит без процентов или со значительно меньшей комиссией.

Все платежи с виртуалки, как и любые платежи с кошелька, можно будет увидеть на главной странице платёжного онлайн-сервиса ЯД в подразделе «История». Вся необходимая информация об операции, включая МСС код, находится в «Деталях платежа» (справа от истории платежей, если вы кликните мышкой на нужную вам операцию).

Несколько слов о так называемых MCC-кодах. Каждой торговой точке присваивается MCC-код (код категории торговой точки), который передаётся эмитенту карты (той организации, кто эту карточку выпустил и обслуживает, в нашем случае это ООО НКО «Яндекс.Деньги») после каждой оплаты с её помощью. Если МСС-код присвоен точке некорректно, то с держателя карты может удержаться комиссия. Вот как комментирует это сам Яндекс:

Пояснение немного упрощенное, так как МСС-код торговой точке присваивает банк-эквайер, который организовывает оплату по картам в магазине. Таким образом, в ряде случаев, если вы честно оплатили товар, а с вас списалась комиссия, виноват будет в этом сам магазин, а не Яндекс.

Список документов для оформления кредитной карты «Яндекс.Плюс»

Оба банка требуют наличия паспорта. Если вы ограничитесь этим документом, вас ожидает минимальная кредитная линия и завышенная годовая ставка.

Чтобы рассчитывать на лучшие условия кредитования, стоит подготовить документацию, способную подтвердить ваш уровень доходов.

С этой целью используют:

- справку по форме банка;

- выписку из Пенсионного фонда с размером получаемой пенсии;

- 2-НДФЛ;

- выписку с зарплатного или другого банковского счёта;

- иную документацию, подтверждающую платёжеспособность заявителя.

Если у вас имеется несколько источников доходов, подтвердите каждый из них. К примеру, если вы вышли на пенсию, но продолжаете работать, подготовьте 2-НДФЛ и выписку из ПФР с размером пенсионных выплат.

Позвоните в call-центр или напишите в онлайн-чат, чтобы уточнить у специалиста банка, какой список документов потребуется в вашей ситуации.

Преимущества и недостатки виртуальной карты Яндекс.Денег

Карта имеет следующие преимущества:

2. Быстрое оформление и закрытие. Достаточно нажать кнопку в соответствующем разделе, и ваша карточка выпущена. Закрыть также просто. Если вы чувствуете, что кто-то завладел её реквизитами (т.е. карта скомпрометирована) или вы потеряли телефон, то карту необходимо срочно закрыть и выпустить новую, так как за это деньги не берут, а потерять в случае чего можно все деньги на кошельке.

3. Общий баланс счёта карты и электронного кошелька. Сколько электронных денег в вашем кошельке, столько реальных рублей на вашей виртуальной карточке. Несомненно, это удобно, но с позиции безопасности – не очень. Коснёмся этого нюанса в недостатках.

4. Пополнение счёта карты – это пополнение электронного кошелька. Поскольку кошелёк ЯД довольно популярное средство оплаты в интернете, то и способов его пополнения более чем достаточно: бесплатных и платных. Например, для держателей сбербанковских карт, комиссия за пополнения электронного кошелька через интернет-банк (личный кабинет) или банкомат, отсутствует, что очень и очень приятно (это объясняется тем фактом, что с 2012 года Сбербанк фактически купил Яндекс.Деньги). И счёт пополняется в этом случае мгновенно.

7. Безопасность карты на высоте. Здесь можно отметить, что виртуальная карта Яндекса не будет работать без номера сотового, привязанного к вашему платёжному аккаунту (вашей обычной почте) на поисковике Яндекс. Это необходимо для подтверждения операций с помощью одноразовых паролей (3D Secure)

Ещё важно, что номер карты и остальные её реквизиты, необходимые для оплаты карточкой, хранятся раздельно, что сильно усложняет жизнь мошеннику при взломе вашей почты. В зависимости от статуса аккаунта (анонимный, именной и идентифицированный) будут разные лимиты, но, тем не менее, оплачивать этой виртуалкой можно анонимно, правда, только в русских магазинах и на достаточно ограниченную сумму

Недостатки:

2. Общий баланс кошелька и карты – мощнейший недостаток. Дело в том, что любая виртуалка нужна исключительно для безопасности платежей: необходимая для оплаты сумма на созданную виртуалку может перечисляться перед совершением платежа, что делает этот продукт весьма труднодоступным и малоинтересным для мошенников. Именно одноразовость и сделала виртуальные карточки такими востребованными. В нашем же случае этот вариант не «прокатит» – вы не можете положить на яндексовскую виртуалку любую сумму, так как на ней уже лежит вся сумма вашего кошелька, и если карточка где-нибудь «засветится», то опасность грозит сразу всем деньгам. Но выход из этой ситуации есть, и он очень простой: просто создаёте для подобных целей новый Яндекс-кошелёк, переводите на него требуемую сумму (пополняете) и расплачиваетесь виртуально картой, которую можно тут же закрыть. В следующий раз открываете новую виртуалку для каждой новой покупки и так далее.

Вывод здесь один – слишком сильно увлекаться ей не стоит, особенно для оплаты в незнакомых магазинах.

Требования к получателю

Каких-то специфических особенностей к получателю услуги нет. Есть минимальный набор требований, которым должен соответствовать клиент. При этом у Альфа и Тинькофф банков немного разный подход к требованиям по клиентам.

| Критерий | Альфа | Тинькофф |

| Возраст | От 18 лет | От 18 лет |

| Гражданство | Обязательно | Нет. Воспользоваться услугой могут и лица без гражданства РФ, но при наличии миграционной карты, визы |

| Наличие официального трудоустройства и официальной работы | Такое требование не предъявляется | Такое требование не предъявляется |

Вот и все

Таким образом, почти каждый желающий может воспользоваться услугой, если для него важно получение именно такого типа пластика

Особенности карты

С одной стороны, Яндекс.Плюс – это обычная банковская карта, которая выпускается банком и может быть использована для оплаты товаров и услуг. Эмитентами являются два финансовых учреждения – Альфа-Банк и Тинькофф. Особенность в том, что она очень выгодная для тех физических лиц, которые активно используют сервисы Яндекса.

Особенности:

- может быть использована как средство оплаты для смартфонов и умных часов, то есть поддерживает бесконтактную оплату;

- может быть использована в качестве карты для зачисления на нее заработной платы. Тарифный план будет применятся как для Яндекс.Плюс, а не так, как для зарплатных корпоративных проектов;

- действует выгодная система кэшбэк – когда владелец может вернуть себе часть потраченных средств на бонусный счет.

Как уже было сказано, выпуск осуществляет Тиникофф и Альфа банки. И сравним условия выпуска и обслуживания двух финансовых учреждений.

| Критерий | Тинькофф | Альфа-Банк |

| Выпуск банковской карты | бесплатно | бесплатно |

| Доставка по адресу владельца | бесплатно | бесплатно |

| Стоимость годового обслуживания | отсутствует | отсутствует |

| Комиссия за осуществление денежных переводов | До 20 000 рублей переводы осуществляются без комиссии | Если перевод в рамках 20 000 рублей, то операция проводится бесплатно |

| Снятие наличности | В банкоматах данного учреждения бесплатно | Абсолютно бесплатно |

| Наличие функции бесконтактной оплаты, в том числе и с помощью смартфона, умных часов | Присутствуют все функции | Функциональные оплаты такой оплаты есть |

Карту можно открыть в национальной валюте – рублях, в такой же валюте начисляется и кэшбэк. Его размер может достигать 10%, в зависимости от того, в какой категории Яндекса осуществлено приобретение. Например, иногда есть специальные предложения, устанавливающие кэшбэк на уровне 30%.

Мнение эксперта

Наталья Пономарева

Старший кредитный инспектор в банке из ТОП-50, стаж в банковской сфере 11 лет

Оформить кредит

Дополнительное преимущество – по счету может быть выдан мгновенный кредит. В таком случае пластик становится кредиткой. Максимальный допустимый лимит – не более 700 000 рублей, а льготный период – до 55 календарных дней. Плюс — действует честный грейс-пероид. В случае, если владелец не сможет погасить задолженность в установленный срок, то действует процентная ставка в размере 12%. И такая ставка уникальна среди предложений рынка, когда процент по кредиткам превышает 25-30%. Условия кредитного пластика во многом зависят от индивидуальных особенностей субъекта.

Какие могут быть проблемы?

В процессе использования никаких особых проблем не было, кроме получения наличных. Но об этом уже говорилось выше. Единственное, чем можно дополнить — некоторые банкоматы при нехватке денег могут не предупредить вас об этом, а выдать то, что есть.

Поэтому, пытаясь снять, к примеру, пять тысяч, вы можете получить только тысячу, и потеряв 100 рублей как комиссию. Хотя назвать это грехом компании Яндекс сложно.

Но я не вижу смысла снимать наличные, так как все больше востребованной становится электронная валюта. Заметил такую тенденцию: раньше у нас в городе возле банкоматов были очереди, чтобы снять деньги, а теперь больше стоят, чтобы положить деньги или оплатить жкх.

Новые технологии и возможности

Карта Яндекс.Деньги выпускается статусом Gold (эмитент – банк «Тинькофф») или World (обслуживается только компанией Яндекс.Деньги). Платёжная система — MasterCard. Её примут везде, где есть логотип данного бренда. Все карты поддерживают удобную технологию бесконтактной оплаты PayPass. Для оплат через Интернет у карт есть защита 3-D Secure. Чтобы подтвердить оплату, нужно ввести одноразовый пароль, который приходит на привязанный к кошельку телефон.

Если не брать во внимание момент снятия наличности, то такая карта не отличается от заказанной привычным способом в банке. Тем, кто планирует именно обналичивать свой кошелёк Яндекс.Денег, данная карта будет неудобной из-за высокой комиссии по снятию наличных и переводу средств на другие карты с помощью MasterCard MoneySend (3%+15 рублей, мин

100 рублей).

Кто и как может получить карту?

Любой пользователь интернета за 199 рублей (стоимость обслуживания на 3 года) может обзавестись картой Яндекс.Деньги.

Достаточно открыть кошелёк, а затем на странице заказа заполнить простую анкету, указав адрес доставки карты. Получить карту также можно сразу в офисе компании Яндекс.Деньги (правда, пластик будет без имени владельца). Моментальное получение доступно только в Москве, Санкт-Петербурге и Нижнем Новгороде.

Как активировать карту

После получения карту необходимо активировать. Нужно всего лишь кликнуть по балансу кошелька, который находится вверху страницы и перейти на страницу активации.

После заполнения необходимых полей карта активируется. По картам World при активации можно создать любой пин-код. А для карт Gold код поступит в sms-сообщении сразу после активации

Очень важно запомнить пин-код, ведь его нельзя потом восстановить – в случае утери придётся выпускать новую карту

Важное о статусах

Ограничения по карте Яндекс.Деньги зависят от статуса кошелька:

— анонимный. Максимальная сумма хранения – 15000 рублей, лимит на снятие наличных – 5000 рублей. Можно совершать платежи только в России.

— именной. Для граждан РФ старше 18 лет достаточно заполнить соответствующую онлайн-анкету – и добавится возможность переводов на банковские карты, другие кошельки, можно совершать платежи по всему миру. Лимит на сумму средств хранения увеличится до 60000 рублей.

— идентифицированный. Пройти идентификацию можно как в офисе компании, так и у агентов (правда, за дополнительную плату по тарифам агентов). Копирование идентификации с другого кошелька или отправка заявления и нотариально заверенных документов по почте также добавят ряд возможностей: переводы на банковский счет и через Western Union/Contact, лимит снятия наличных с карты увеличится до 250000 рублей. Максимально возможная сумма на карте – 500000 рублей.

Таким образом, тем, кто собрался с картой Яндекс.Деньги за границу, необходимо сменить свой анонимный статус. Также нужно о предстоящей поездке уведомить компанию по телефону или через форму на сайте (чтобы карту не заблокировали).

Способы пополнения карты

Пополняя свой кошелёк, карта пополняется автоматически. Вариантов пополнения несколько:

- на сайте Яндекс.Деньги с банковской карты;

- с помощью мобильного, привязанного к кошельку;

- наличными через пункты приёма оплаты (Сбербанк, Евросеть и др.);

- с других электронных кошельков;

- через Интернет-банкинг, микрофинансовые организации, Почту России, CONTACT, Юнистрим.

Перевести средства с карты

Для многих актуальным остаётся вопрос перевода средств с карты Яндекс.Деньги на карту Сбербанка России, ведь с помощью пластика данного финучреждения большинство россиян получают зарплату.

Для отправки средств на странице Яндекс.Деньги нужно кликнуть на «Переводы» слева в вертикальном меню и указать данные карты Сбербанка. Если необходимость перевода на карту Сбербанка возникает систематически, то её лучше привязать к кошельку, после чего вывод средств произойдет быстрее и проще. Комиссия составит 3% + 45 руб. Минимальная сумма перевода – 500 рублей. Максимальная – 15000 рублей для именного кошелька, 75000 рублей – для идентифицированного.

Можно воспользоваться формой переводов MoneySend с карты на карту на сайте MasterCard – комиссия 3%+15 рублей, мин. 100 рублей.

Получается, что переводы от 1850 рублей лучше отправлять через MoneySend – комиссия будет немного меньше.

Приятные дополнения

Банковская карта Яндекс.Деньги принимает участие в программе Бесценные города, которая предлагает различные акции по приобретению билетов на интересные события в Москве. Также по карте можно получать скидки и бонусы от партнёров MasterCard.

Условия обслуживания

Тарифы и параметры кредитования несколько отличаются в зависимости от выбора эмитента. Альфа-Банк предлагает более выгодную процентную ставку, но по условиям обслуживания и снятия наличных преимущество на стороне кредитки Тинькофф Банка.

Кредитная карта Яндекс.Плюс от Тинькофф Банка

Тинькофф не взимает комиссию за выпуск и обслуживание кредитной карты Яндекс.Плюс. На этих же условиях клиент может бесплатно оформить и дополнительную карточку.

При снятии наличных в любых банкоматах на сумму до 100 000 рублей в месяц удерживается комиссия — 390 рублей за операцию. В случае превышения указанного лимита плата за обналичивание составит 2% плюс 390 рублей.

Дополнительные платные услуги по карте тарифицируются таким образом:

- стоимость СМС-информирования — 59 рублей в месяц;

- страховая защита — 0,89% от суммы задолженности (плата за страховку вносится ежемесячно).

За перевыпуск карточки (независимо от причины) комиссия не взимается. Кредитку можно бесплатно пополнять переводом с карты другого банка или наличными через банкоматы Тинькофф и точки партнёрской сети.

По продукту действуют следующие условия кредитования:

- Кредитный лимит — от 5 000 до 700 000 рублей. Максимально допустимая сумма определяется индивидуально после рассмотрения анкеты.

- Льготный период на покупки длится до 55 дней. В течение указанного времени можно пользоваться деньгами банка без процентов.

- Минимальный ежемесячный платёж не превышает 8% от остатка задолженности (минимум 600 рублей). Итоговая сумма к оплате рассчитывается банком и отображается в выписке.

- Процентная ставка по операциям безналичных покупок составляет от 15 до 29,9% годовых (после окончания льготного периода при условии внесения минимальных взносов). При снятии наличных начисляется от 30 до 39,9% годовых.

За неуплату обязательного взноса списывается штраф в размере 590 рублей и начисляется неустойка — 19% годовых.

Кредитная карта Яндекс.Плюс от Альфа-Банка

По кредитке Альфа-Банка обслуживание будет бесплатным только в первый год, а затем его стоимость составит 490 рублей (годовая плата). За оформление комиссия не взимается, но за перевыпуск в случае утери карточки спишется 100 рублей.

За выдачу наличных в банкоматах любых банков удерживается 2,9% от суммы (минимум 290 рублей). В течение месяца с карты можно снять не более 300 000 рублей. Услуга СМС-информирования обойдётся пользователю в 59 рублей ежемесячно.

Параметры кредитования по продукту предлагаются следующие:

- Сумма — от 5 000 до 500 000 рублей. Для получения максимального лимита необходимо предоставить документы, подтверждающие доход.

- Беспроцентный период длительностью до 60 дней распространяется не только на покупки, но и на снятие наличных. До его окончания клиент должен полностью погасить задолженность по карте.

- Обязательный платёж составляет от 3 до 10% от суммы долга (минимум 300 рублей). Рассчитывается индивидуально.

- Процентная ставка вне льготного периода — от 11,99% годовых.

При пропуске платежа насчитывается неустойка 0,1% за каждый день просрочки.

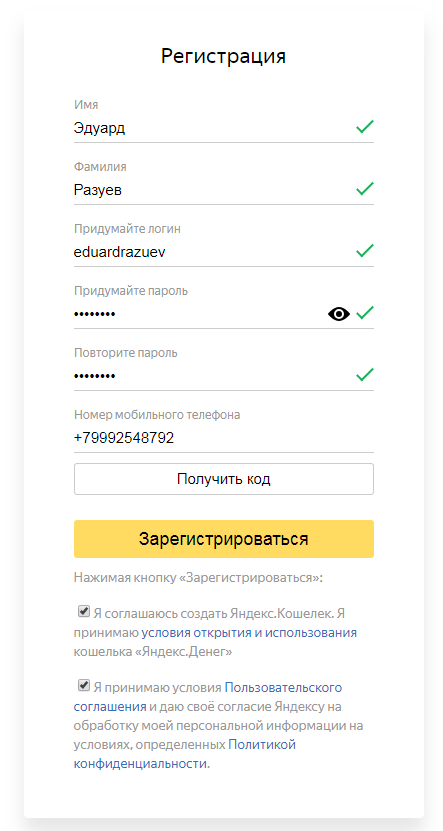

Как идентифицировать кошелек в ЮMoney для использования карты

Для получения карты достаточно анонимного аккаунта в ЮMoney. Но тогда некоторые операции будут ограничены, а переводы с карты на карту и платежи в иностранных магазинах – запрещены. Для активного использования достаточно получить именной уровень. Чтобы сделать это, перейдите в раздел «Настройки» и выберите пункт «Изменить статус». Выберите именной уровень и нажмите кнопку «Заполнить онлайн-анкету».

Именной статус с простой идентификацией по паспорту через интернет могут получить только граждане России. Иностранцам придется обращаться в офисы ЮMoney или к его партнерам.

Для заполнения анкеты понадобятся только паспорт и второй документ – СНИЛС, ИНН или полис ОМС. Введите ФИО, дату рождения, номер, серию и дату выдачи паспорта, и данные второго документа. Затем нажмите кнопку «Сохранить данные».

Можно заполнить форму с помощью вашей учетной записи на Госуслугах. Для этого нажмите кнопку «Заполнить через Госуслуги». Войдите в свой аккаунт и подтвердите согласие на использование данных.

Для получения максимального статуса идентификации можно обратиться в офис ЮMoney, отделение системы Contact или салон Евросеть или Связной. Также можно воспользоваться картой Сбербанка, отправить документы почтой или скопировать данные из другого вашего кошелька.

С 16 января 2019 года эту карту можно приобрести в любом магазине сети Связной. При ее оформлении вы сможете сразу же идентифицировать свой кошелек, если не сделали этого ранее. Такой вариант подойдет тем, кто не хочет ждать долгой доставки. Стоимость выпуска остается той же.

Использование электронного кошелька

Чтобы получить максимум от системы, нужно уметь ее использовать. И перед тем, как регистрироваться, стоит знать все о лимитах, доступных возможностях и комиссии за проведение транзакций. Поэтому рассмотрим это подробнее.

Где можно применять

Электронный сервис Яндекса – отличный выбор для тех, кто любит расплачиваться за все в интернете. Его функции позволят:

Это возможности только электронного счета. Но дополнительно владелец кошелька может заказать себе пластиковую карточку – и тогда появится возможность без комиссии тратить деньги в обычных магазинах и терминалах.

Яндекс также предоставляет скидки при оплате через систему, если приобретать товары и услуги у партнеров. Стоит отслеживать акции, потому что скидки довольно существенны.

Комиссии и лимиты

Как любой уважающий себя электронный кошелек, Яндекс.Деньги создает определенные ограничения для своих пользователей:

- анонимные пользователи (не предоставившие своих данных) могут держать в кошельке не больше 15 тысяч рублей;

- клиенты с именным кошельком (отправившие фотографию паспорта) имеют лимит в 60 тысяч рублей;

- идентифицированные пользователи получают возможность хранить до 500 тысяч рублей.

Эти ограничения налагаются и на размеры разовых платежей. У анонимов и именных кошельков они аналогичны – 15000 и 60000 рублей соответственно. А идентифицированные клиенты за одну транзакцию могут отправить до 250 тысяч.

На некоторые услуги существуют отдельные лимиты, которые нужно уточнять в процессе проведения операции. Пример – мобильные платежи (до 5 тысяч в сутки и 15 тысяч в месяц).

Для платежей через пластиковую карту Яндекс.Денег установлены отдельные ограничения:

- 20 тысяч рублей за 24 часа и 100 тысяч рублей за 30 дней – лимиты анонимов и именных;

- 40 тысяч рублей за 24 часа и те же 100 тысяч рублей за 30 дней – для прошедших идентификацию.

Комиссия за большинство операций в системе не взимается, либо придется заплатить минимальный 1%. Но за вывод денег на банковскую карту придется заплатить 3% от суммы и 45 рублей сверху. То же самое касается погашения кредитов. А перевод на другой счет в Яндекс.Деньгах облагается комиссией в 0,5%. Пополнение банковской картой будет стоить 1% от суммы, а с телефона – более 15%.

Положительные стороны

Яндекс.Деньги – довольно продуманная и удобная для россиян система. У нее достаточно положительных качеств:

- элементарная регистрация – достаточно иметь почту на Яндексе;

- многофункциональность – от пополнения мобильника до оплаты штрафов ГИБДД;

- множество операций не облагаются комиссией – можно сэкономить;

- собственная пластиковая карточка – клиенты могут брать с собой Яндекс.Деньги везде;

- простота – для выполнения платежа достаточно буквально пары действий;

При этом кошелек легко обеспечит безопасность денег, которые на нем хранятся. А для переводов доступны коды протекции. Поэтому, если транзакция случайно была сделана ошибочно, средства не пропадут на неизвестном счете.

Негативные моменты

К сожалению, даже у продуманной системы достаточно минусов, которые могут отравить использование:

- ограниченность – система работает только с рублями;

- практически никакой анонимности – со временем кошелек затребует подтверждения личности;

- для юридических лиц работа со счетом недоступна;

- комиссия на вывод больше, чем у конкурентов (как и на некоторые способы пополнения);

Большой недостаток – доступность только для граждан Российской Федерации. Для работы в любой момент может понадобиться паспорт, а идентификацию пройти реально только в России.

Бесконтактная Яндекс карта

Платежный сервис Яндекс.Деньги выпускает бесконтактные карты с 2016 года. После установки приложения зарегистрированные участники системы получают возможность оплачивать товары и услуги, снимать деньги в банкоматах просто приложив телефон к специальному считывающему устройству. Все, что нужно для совершения платежа – заблаговременно активировать в своем гаджете опцию NFC.

Для того чтобы совершать оплату телефоном через Яндекс.Деньги потребуется скачать или обновить приложение сервиса на своем смартфоне. После чего активировать профиль и включить в настройках функцию «Бесконтактные платежи». В течение нескольких минут приложение сгенерирует в памяти мобильного устройства уникальную бесконтактную карту MasterCard, через которую клиенты Яндекса смогут получать доступ к своему счету в ЯД.

Для пополнения карточки и совершения бесконтактного платежа достаточно внести средства на счет кошелька. Дополнительно после активации услуги придет СМС с пин-кодом к карте. Он потребуется в том случае, если цена товара превышает одну тысячу рублей. Более подробную информацию, как платить телефоном, клиенты системы могут получить на ее сайте.

Как показали многочисленные тестирования и проверки, оплата товаров и услуг телефон в одно касание отвечает всем требованиям безопасности. Получить доступ к кошельку и приложению может только владелец карты, которому известен платежный пароль, а все персональные данные о личности плательщика надежно зашифрованы.

Использовать бесконтактные платежи могут абсолютно все пользователи сервиса ЯД, имеющие смартфоны с ОС Android 4.4 и функцией NFC.

Платежи за границей и конвертация

Если сегодня вы покупаете сэндвич в Москве, а завтра — ботинки в Гонконге, выглядит так, будто данные карты украли. В такой ситуации служба безопасности может заблокировать карту — для защиты.

Чтобы с вами такого не случилось, расскажите нам о поездке заранее, в настройках карты.

Как попасть в настройки: зайдите в раздел «Карты» и нажмите на свою карточку.

Самое важное: пока кошелёк анонимный, вы можете пользоваться картой только в России. Как проходит конвертация в другую валюту

Как проходит конвертация в другую валюту

Как проходит конвертация в другую валюту

Как проходит конвертация в другую валюту

ЮCard — это рублёвая карта, но вы можете подключить пакет «Мультивалютные карты»: плюс 10 валют к рублям.

С пакетом: вы покупаете валюту по курсу, близкому к бирже. Дополнительных комиссий нет. Карта сама переключается между счетами и автоматически докупает валюту, если её не хватает.

Главное, чтобы у вас был открыт счёт в нужной валюте. Если счёта нет, спишутся рубли — по увеличенному курсу (как будто без пакета).

Без пакета: когда вы платите в валюте, мы конвертируем сумму в рубли по курсу платёжной системы + 2,9%, минимум 25 ₽. Курс системы зависит от вашей карты: Visa или Mastercard.

Если продавец конвертирует сумму по своему курсу (вы в иностранном магазине, но видите сумму в рублях), то к ней добавится комиссия — 2,9%, но не меньше 25 ₽.

Что указывать, если сайт спрашивает Billing Address и другое

Что указывать, если сайт спрашивает Billing Address и другое

Когда вы платите на иностранных сайтах, кроме реквизитов карты у вас могут попросить дополнительные данные.