О чем говорят инвестору уровни листинга ценных бумаг

Содержание:

Суть листинга

Термин листинг происходит от английского слова list – что означает список. Если говорить об исполнении листинга, то есть его требований, то это является обязательным, соответственно для поставщиков товаров и марок, которые они хотели бы поставить на полки торговых центров. Зачастую продукция или торговые марки, которые не выполнили все вошедшие в листинг требования или у них просто низкий маркетинговый показатель, постепенно выводятся из списка и точки для торговли. Потом в лист поставщиков соответственно попадает товар из конкурентной марки.

Зачастую торговая марка вводится в ассортимент торговой точки без принятой “сложной” процедуры листинга. По ряду товаров товарных групп механизм переоформления листа товаров и поставщиков может проводится два раза в год, всегда это проводится в начале нового сезона. В такой ситуации заранее, на смену выводящемуся из ассортимента торговой точки товара осуществляется процедура листинга нового товара.

В случае, если организация не в полной мере соответствует требованиям биржи, то тогда ее вносят в предварительный список обращающихся бумаг называемый предлистинг. Это делает безопасным инвесторов от рискованных вложений. Акции, находящиеся на этапе предварительного листинга, можно как купить, так и продать. Но делается это не в рамках торговой точки.

Виды листинга возможно классифицировать, и это зависит от того, обращаются ли бумаги эмитента на иностранных биржах.

Первичным листингом является листинг на бирже местного уровня. Для продвижения на зарубежные торговые площадки, к примеру российские компании должны обязательно проходить первичный листинг у себя дома.

Что такое вторичный листинг. Соответственно внесение в список акций, которые обращаются за рубежом. В дальнейшем ценные бумаги, которые прошли вторичный листинг, можно подразделить на две категории в зависимости от их вида.

Прямой листинг. Регистрация эмитента, который только будет выходить на зарубежный рынок. Причем через приобретение первоначального бизнеса за границей. Листинг депозитарных расписок. Регистрируются не ценные бумаги, а депозитарные расписки.

Листинг – это совокупность процедур по введению ценных бумаг на фондовый рынок (установление соответствия ценной бумаги определенным критериям для допуска к торгам на фондовой бирже ). это своеобразный фильтр, который проходят акции компании, прежде чем попасть в так называемый котированный лист. Листинг является важным и неотъемлемым этапом в жизни любой компании, так как дает компании возможность выйти на рынок ценных бумаг, позволяет эмитенту качественно и количественно расширить круг инвесторов, а также придать бумагам компании инвестиционный статус, а самому эмитенту – статус «публичной компании». В ходе листинга ценную бумагу вносят в Котировальный список первого или второго уровня. В соответствии с росийским законодательством, компания должна пройти процедуру первичного размещения ценных бумаг на одной из российских бирж для того, чтобы иметь возможность провести листинг за границей.

Совокупность процедур по выведению ценных бумаг с обращения на фондовом рынке называется делистингом.

Согласно Закону Российской Федерации “О рынке ценных бумаг” от 22 апреля 1996 года к обращению на фондовой бирже допускаются:

- ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную указанным выше Законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Ценные бумаги, не включенные в этот список, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

- иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Листингом часто называют сам биржевой список.

Не секрет, что далеко не каждая ценная бумага может иметь спрос на бирже и являться значимым объектом купли-продажи на фондовом рынке. Ценные бумаги должны пройти процедуру листинга, чтобы принимать участие в торгах, а это подразумевает всю совокупность процедур включения активов в биржевой список, а также осуществление контроля соответствия ценных бумаг условиям и требованиям, которые установлены фондовой биржей.

По уровню требований, которые биржа предъявляет к ценным бумагам и их эмитенту, различают листинг и предлистинг.

Предлистинг – это предварительный этап для прохождения процедуры листинга.

Следует особо отметить, что введение процедуры листинга и предлистинга ценных бумаг направлено прежде всего на то, чтобы защитить интересы инвесторов и членов биржи от возможных рисков и потерь из-за банкротства эмитентов.

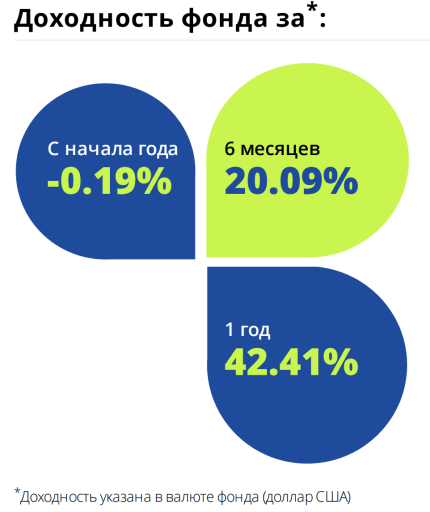

Состав и обещаемая доходность FXDM

УК называет новинку первым в России фондом, позволяющим инвестировать в развитые рынки без США. Это утверждение является корректным.

В презентации также говорится, что в состав фонда включены 200 мировых брендов из Японии, Великобритании, Канады, Швейцарии, Франции, Германии, Австралии, Нидерландов и еще 10 стран. Их доходность номинирована в британских фунтах, евро, японских йенах, швейцарских франках, канадских и австралийских долларах и других валютах.

Впрочем в актуальной на день старта торгов таблице активов значатся 194 пункта. Первая по доле десятка выглядит так.

Доля даже первого места не больше 3%. Со второй десятки уже меньше одного процента. То есть диверсификация очень хорошая.

Понятно, что реальных данных о доходности еще нет. Можно судить лишь по заверениям УК и историческим данным индекса Solactive GBS Developed Markets ex United States 200 USD Index NTR. Они доступны с мая 2006 года.

За почти 15 лет общий рост в долларах составил «всего» чуть более 66 процентов.

Это с учетом реинвестиций дивидендов. Согласитесь, такие инвестиции не выглядят сверхприбыльными. К примеру историческая доходность американского индекса S&P 500 с конца 1950-х годов составляет около 7% годовых.

И еще несколько цифр сравнения бенчмарков от Solactive для FXDM и фонда Финэкса на широкий американский рынок FXUS за 15 лет:

| Показатель | Мир | США |

| Среднегодовая доходность | 3,46% | 9,63% |

| Волатильность | 18,93% | 20,11% |

| Максимальная просадка | -59,6% | -55,3% |

Обзорчик на FXUS ETF на акции крупнейших американских компаний читайте тут.

В презентациях о FXDM при этом УК оперирует прибыльностью фонда за последний календарный год. Он как известно отмечен фактически беспрецедентным ростом. Особенно учитывая резкое, но довольно кратковременное падение весны 2020 года.

На таком периоде прибыль не так резко контрастирует с американской. Рынок США за последний год вырос примерно на 50%.

Не забывайте, что в будущем никакая доходность для рыночных инструментов не гарантирована.

Что делать инвестору

Давайте рассмотрим, какие варианты действий может предпринять инвестор, если узнает о делистинге компании, активами которой владеет.

Вариант 1. Продать акции сразу

Не самый лучший вариант, потому что зачастую котировками на фондовом рынке правит толпа, подверженная эмоциям. Скорее всего, найдется не один десяток инвесторов, который тоже захочет избавиться от активов. Это приведет к падению цены и убыткам.

Прежде чем принимать решение о продаже, надо узнать причину исключения акций из списка. Если это банкротство, тогда, действительно, лучшим выходом может быть продажа. Акционер имеет право на долю ликвидируемого имущества предприятия, но в порядке очереди. Рядовой владелец акций ее вряд ли дождется.

Если акции переместили на другой уровень листинга, возможно, есть смысл подождать. Да, биржа решила, что бумаги стали более рискованными. Но второй или третий уровень не мешает некоторым известным эмитентам успешно торговаться. Так ведут себя, например, Акрон, Белуга Групп, Распадская, КАМАЗ и другие эмитенты из 2-го уровня списка.

Вариант 2. Сохранить акции

После ухода акций с организованных торгов они могут попасть на внебиржевой рынок. Инвестор остается владельцем активов и имеет право на получение дивидендов, которые компания начинает или продолжает выплачивать даже после делистинга.

По причине маленькой ликвидности могут возникнуть сложности при продаже с внебиржевого рынка. Придется ждать, когда найдется покупатель на ваше количество и цену. А иногда предприятия возвращаются обратно. Например, так произошло с Полиметаллом.

В любом случае надо узнать причину делистинга. Возможно, впереди реорганизация, тогда вы сможете стать владельцем нового бизнеса.

Вариант 3. Дождаться оферты

Я уже упоминала о статьях закона об акционерных обществах, которые описывают условия выкупа активов. Самой процедуре предшествует оферта – предложение со стороны мажоритария купить бумаги других инвесторов. При этом цена не может быть ниже средневзвешенной за последние полгода. Если перед самым делистингом котировки сильно просели, то оферта позволит продать акции дороже, чем есть на текущий момент.

Условия оферты известны за 35 дней до завершения процедуры исключения из списка. Есть время подумать и принять взвешенное, а не эмоциональное решение.

Небольшой чек-лист для инвестора по основным действиям в случае делистинга:

- Выясните причину ухода компании с биржи.

- Выясните условия оферты, если она объявлена.

- Уточните насчет возможных торгов на внебиржевом рынке (например, ETF от FinEx при ликвидации туда не попали).

- Уточните дивидендную политику. Если эмитент не собирается прекращать выплаты, смысла продавать активы нет.

- Старайтесь покупать акции из 1-го и 2-го уровней котировального списка. Остальные слишком рискованные. Они могут причинить неприятности, особенно в случае банкротства предприятия.

- Не держите в портфеле активы одного эмитента. Помним про диверсификацию и оптимизируем риски.

Выпуск биржевых облигаций

БО отличаются от классических более простыми правилами выпуска. Сокращенный перечень упрощений и некоторых условий представлен ниже:

- Биржа проводит самостоятельно регистрацию выпуска

- Регистрация выпуска бумаг свободна от гос. пошлины

- Биржа размещает инструменты по открытой подписке

- Биржа обеспечивает оборот бумаг

- Разрабатывать программу не обязательно

- Эмиссия БО проводится без залога

- Торги облигациями начинаются на следующий день после размещения

- Компания должна иметь какие-то ценные бумаги на бирже

- Размещение только на одной площадке, компании не менее 3 лет

- Проспект содержит меньше сведений, чем его аналог для классики

Право эмиссии БО в РФ имеют:

- хозяйственные общества

- государственные корпорации

- интернациональные финансовые организации

- унитарные предприятия

ЦБ РФ кодирует эмитентов, выпускающих эмиссионные бумаги. Для идентификации биржевых облигаций также используется определенный код, присваиваемый выпуску, но дает его биржа. Упрощенный порядок шагов по запуску оборота БО в биржевом пространстве выглядит так:

На Московской бирже существует конструктор эмиссионных документов, который доступен в личном кабинете эмитента. Несмотря на то, что 95% текста стандартизировано, согласование документов зачастую превращается в длительный процесс. О допуске БО можно подробнее прочитать на сайте самой биржи по этой ссылке: .

Схема ниже показывает основные различия выпуска классических и биржевых долговых бумаг:

Законодательство 2019 г. не ограничивает продолжительность обращения российских биржевых бондов. На практике их используют для краткосрочных заимствований (от 14 суток до 3-х лет).

Сколько стоит эмиссия биржевых облигаций?

Выпуск и размещение БО требует денег для выполнения следующих действий:

- присвоение бумагам идентификатора

- помещение в перечень активов, допущенных к торгам

- размещение на площадке

- сопровождение бумаг до конца текущего года

Каждая биржа предлагает собственные . На Московской бирже сумма колеблется от 50 000 (тариф «Стандартный» при объеме выпуска не более 50 млн. рублей) до 4 млн. руб. (тариф «Пакетный I»). С 2020 года минимальная комиссия составит не менее 65 000 рублей.

Делистинг: причины, выгоды и недостатки

Процедура делистинг акций — это обратное включению в биржевой реестр действие. На международной арене инициатором делистинга может быть, как биржевой регулятор, так и сам эмитент. В России существует единственная причина — заявление эмитента.

Поводы, по которым биржа исключает предприятие из котировального листа основаны на потере соответствия первичным требованиям. Чаще всего это ухудшение положения эмитента с точки зрения финансов. Так, биржа, удаляя слабую компанию, ограждает инвесторов от рисков.

Выход с официальной площадки по инициативе компании бывает по разным причинам, основными являются:

- Слияние, поглощение или изменение организационно-правовой формы.

- Переход публичного общества в частные руки.

- Выход компании из бизнеса.

- Банкротство.

После процедуры делистинга функционирующей компании, фирма получает и преимущества, и ограничения.

Delist: преимущества процедуры

В результате делистинга акций, компания сокращает многие издержки, внутрикорпоративные изменения включают:

- упрощение контроля над бизнес-процессами и уменьшение документооборота;

- экономию на администрирование из-за устранения большей части расходов на общение с миноритарными акционерами;

- снижение расходов на поддержание имиджа фирмы как публичного общества;

- уменьшение рисков, связанных с открытием финансовой информации.

Российской особенностью считается обращение ценных бумаг с допуском к торгам после делистинга, причем сама фирма может не менять стратегии и оставаться публичным обществом.

Delist: недостатки процедуры

Наибольшие осложнения после делистинга претерпевают акционеры компании:

- Гипотетическая продажа бизнеса осложняется, так как исчезает стоимостной ориентир, которым являлась цена на бирже.

- Сам рынок, на котором можно провести продажу предприятия сильно сужается.

- Практически бесплатный источник в виде инвестиций в дополнительные эмиссии, иссякает.

- Внебиржевая стоимость акций, как правило, снижается, иногда до критических значений.

- Банки неодобрительно относятся к потере фирмой статуса и уменьшают кредитный лимит.

Поэтому для развития, компании нередко приходиться искать нового кредитора. Впрочем, акции предприятия после делистинга могут обращаться на внебиржевых площадках.

В Америке такими рынками являются сервис Розовые листы и электронная доска с объявлениями ОТСВВ. Пользоваться возможностью обращаться вне котировального списка за рубежом могут фирмы, не перешедшие в частные руки и не ликвидированные.

Требования к компаниям

Согласно правилам и условиям листинг бывает трех уровней, отличающихся предъявляемыми требованиями к организациям.

III уровень

Ценные бумаги этого уровня не фигурируют в терминале. То есть, фактически они существуют, но в их включение в котировальный список не проводится

Для допуска важно соблюдение следующих требований:

- соответствие акций законодательным нормам, в частности, актам ЦБ РФ;

- официальная регистрация эмиссионного проспекта;

- раскрытие финансовых сведений о деятельности предприятия в соответствии с законодательством России.

Несложные действия, связанные с соблюдением законов РФ, учетом финансовых инструментов и предоставлением необходимой информации позволяют компании получить доступ к бирже. На практике крупные предприятия со всеми признаками законного ведения деятельности отмечаются высокой оценкой биржи.

II уровень

На этом уровне сосредоточены малоликвидные активы. Наиболее распространенные из них принадлежат компаниям КАМАЗ, Сургутнефтегаз и аптечной сети 36,6. Условия затрагивают размер ценных бумаг предприятия и его прозрачность:

- присутствие эмитента на рынке — от 1 года или от 1 месяца при наличии контроля дочерней фирмы с долей в составе компаний более 50 %;

- отчетность согласно МСФО — за последние 12 месяцев;

- раскрытие финансовых сведений о деятельности эмитента в объеме и последовательности, утвержденными правилами биржевой площадки;

- соответствие корпоративным управленческим стандартам.

Обыкновенные и привилегированные активы подвергаются различным критериям оценки:

- Обыкновенные. Доля свободного обращения: для попадания на II уровень или перевод на него с III — не менее 10 % от выпуска обыкновенных активов, для перехода с I уровня листинга на II — 4 %. Вместе с тем, рыночная стоимость ценных бумаг в свободном обращении — более 1 млрд рублей.

- Привилегированные. Доля свободного обращения: для попадания на II уровень или перевод на него с III — не менее 10 % от выпуска привилегированных акций, для перехода с I уровня листинга на II — 4 %. Одновременно с этим рыночная цена активов в свободном обращении — свыше 500 млн рублей.

I уровень

Этот уровень называют «высшей лигой». Здесь организованы торги голубых фишек, яркими представителями которых выступают: Сбербанк, Башнефть, Лукойл, Детский мир и другие тяжеловесы. По отношению к эмитентам этого уровня применяется похожий набор требований, но с увеличением его масштаба:

- присутствие эмитента на рынке — от 3 лет;

- отчетность согласно МСФО — за последние 3 календарных года;

- раскрытие финансовых сведений в объеме и последовательности, определенными стандартами биржевой площадки;

- при стоимости компании более 60 млрд рублей — доля свободного обращения более 10 % от выпуска обыкновенных акций;

- при стоимости компании менее 60 млрд рублей — доля акций свободного обращения рассчитывается согласно формуле: (0,25789 – 0,00263 х Кап) х 100 %;

- рыночная стоимость активов свободного обращения: для обыкновенных бумаг — более 3 млрд рублей, для привилегированных — более 1 млрд рублей;

- соответствие корпоративным управленческим стандартам.

Листинг — непростая процедура с множеством условий и требований, удовлетворение которых подтверждает прозрачность и масштабность деятельности эмитента. Серьезно настроенные на многолетний бизнес эмитенты в обязательном порядке принимают участие в листинговом процессе.

Какова же его процедура?

Если организация не соответствует всем требованиям биржи, ее заносят в предварительный список — предлистинг, что защищает инвесторов от вложений, которые могут быть рискованными. Акции, находящиеся в таком списке можно покупать либо продавать за пределами данной торговой площадки.

Процедура самого листинга делится на этапы:

- Эмитент, либо представляющий его интересы консультант, подает и регистрирует заявку.

- Биржа проводит специальную экспертизу как ценных бумаг (их объем и продолжительность обращения), так и самой организации –ликвидность ее активов, рентабельность деятельности, движение капиталов.

- Далее предоставляется необходимый пакет документов. Это проверенная аудиторами финансовая отчетность за 3 предшествующих года, документы по эмиссии ценных бумаг, оценки экспертов, и другие, согласно требованиям.

- Комиссия по допуску ценных бумаг анализирует предоставленные документы, определяет первоначальную цену размещения бумаг, прогнозирует их спрос и привлекательность для инвесторов.

При этом, каждая торговая площадка имеет свои требования к компаниям-эмитентам.

Например, фондовая биржа Нью-Йорка требует размер рыночной капитализации не менее 75 млн. долларов в месяц, иначе компании выставляется испытательный срок на 18 месяцев. А если организация прошла IPO, то общая стоимость всех ее акций должна находиться в пределе от 100 млн. долларов.

К цене копеечных акций (стоят меньше 1 доллара) также предъявляется требование – в течение месяца подняться выше 1 $, иначе их уберут со списков.

А в Германии фондовый рынок выставляет меньше условий, и размер капитала компании должен быть не меньше 3,5 млн. евро. И подать заявку, как и в основном по всей Европе, может компания, проработавшая на рынке не менее 3 лет.

Как работает процедура прямого листинга

Когда компания выпускает ценные бумаги посредством прямого листинга (DPO), она привлекает деньги самостоятельно, без ограничений, связанных с банковским и венчурным финансированием. Условия предложения зависят исключительно от эмитента, который направляет и адаптирует процесс в соответствии с интересами компании. Эмитент устанавливает цену размещения, минимальный порог вложения на инвестора, ограничение на количество ценных бумаг, которые может купить инвестор, дату расчетов и период размещения, в течение которого инвесторы могут приобрести ценные бумаги, после чего размещение будет закрыто.

В некоторых случаях, когда необходимо выпустить большое количество акций или когда поджимает время, компания-эмитент может воспользоваться услугами комиссионного брокера, чтобы продать часть акций клиентам или потенциальным клиентам брокера, приложив таким образом максимум усилий для размещения своих акций.

Главное о БПИФ «БКС Облигации повышенной доходности МСП»

- Торговый код — BCSB.

- ISIN код — RU000A102ST2.

- Комиссии за управление — до 4,49% от СЧА в год.

Из них вознаграждение УК до 0,99%, вознаграждение депозитарию до 1% без НДС, прочие расходы до 2,5% без НДС.

- Начальная цена — около 10 рублей.

- СЧА на начало торгов — около 60 млн рублей.

- Бенчмарк — Индекс МосБиржи Облигаций повышенной доходности (MOEX Extra Yield Bond index, сокращенное наименование RUEYBCSTR).

- Базовые активы — около трех десятков корпоративных облигаций с рейтингом от BBB до A+ по национальной рейтинговой шкале или без рейтинга, включая бумаги повышенного риска.

- Маркет-мейкер — «Атон».

- Максимальное отклонение рыночной цены от расчетной — 5%. Маркет-мейкер обеспечивает его 394 минуты (около 6,5 часов) в течение торгового дня или до совершения сделок на 50 миллионов рублей.

- Уровень листинга — первый.

- Важные ссылки — Правила доверительного управления фондом, страница индекса на Мосбирже, расчетная цена на Мосбирже.

Классификация и виды

Различают первичный и вторичный листинг. Это обособленные понятия.

Процедура первичного листинга проводится в целях начала обращения ценных бумаг в рамках российского биржевого рынка. Компании, акции которых торгуются на ММВБ участвовали именно в ней.

Когда эмитент планирует выйти на международную площадку, то нужно пройти процесс вторичного листинга. После этого акции таких компаний получают доступ к размещению на иностранных фондовых биржах. К примеру, на Лондонской или Нью-Йоркской.

В соответствии с отечественными нормативно-правовыми актами проведение вторичного листинга возможно лишь для эмитентов, прошедших процедуру первичного. Условия прохождения вторичного листинга намного мягче, а срок самой процедуры короче.

Ценные бумаги эмитента, по которым проводится рассматриваемая процедура на иностранных биржах, определяют конкретную используемую терминологию.

Первый случай так называемого прямого листинга или Direct listing. Его проводят в целях регистрации эмитента в иностранной стране, в которой планируют торговлю ценными бумагами на одной или нескольких фондовых биржах.

Второй случай так называемых депозитарных расписок или Depository Receipts. При этом доступ на зарубежную площадку получат лишь депозитарные расписки компании-эмитента.

Кроме того, существуют специальные разновидности вторичного листинга:

- Dual listing;

- Cross-listing.

Dual listing или двойной листинг. Последовательное получение доступа ценным бумагам эмитента на несколько различных бирж, которые находятся внутри одного государства. Подобные действия предпринимаются в целях повышения ликвидности акций компании.

Cross-listing или кросс-листинг. Единовременное или перекрестное получение доступа для ценных бумаг эмитента на несколько фондовых бирж. Такие действия осуществляются для сокращения временных и финансовых издержек.

Этапы листинга

Листинг включает следующие этапы:

- подача заявления о листинге ценных бумаг от эмитента или посредника, который является его доверенным лицом;

- заключение договора на проведение экспертной оценки с фондовой биржей;

- предоставление документов, которые необходимы для проведения экспертизы учредительных документов, бухгалтерских балансов и отчетов, и других документов эмитента ценных бумаг;

- проведения экспертизы ценных бумаг на основе тщательного анализа показателя объема и продолжительности их обращения;

- оценки рентабельности деятельности эмитента, учета коэффициентов ликвидности, покрытия на основе баланса, колебания величин уставного капитала и такое прочее;

- рассмотрение результатов экспертизы котировальной комиссии биржи , либо на заседании Комиссии по допуску ценных бумаг с участием эмитентов, их посредников, а также специалистов биржи.

Ценные бумаги, которые успешно прошли процедуру листинга и теперь уже соответствуют определенным минимальным требованиям биржи, которые предъявляются к ценным бумагам, включаются в котировальный лист биржи.

Есть такие ценные бумаги, которые частично прошли процедуру листинга, то есть только по каким-то отдельным показателям, – они включаются в предлистинговый список для обращения на фондовой бирже.

Все сделки с ценными бумагами, не прошедшие листинг, подлежат исполнению вне торговой системы биржи. Биржа при этом не несет никакой профессиональной ответственности за надежность и законность таких сделок.

После прохождения комиссии по листингу, ценные бумаги попадают в котировальную комиссию, которая определит курс актива при ее первой реализации на бирже. Котировальная комиссия определяет ликвидность ценных бумаг, прогнозирует спрос на них, определяет привлекательность их для инвесторов на основе информации, которую получает от эмитента и его посредников, а они в свою очередь, обязуются регулярно предоставлять собственные отчеты о хозяйственной деятельности и сообщать на биржу обо всех важных событиях, которые способны повлиять на цену ценных бумаг.

Таким образом, можно подытожить, что листинг является достаточно сложной многоступенчатой процедурой, которая не позволяет недобросовестным (“мутным”) компаниям выходить на фондовый рынок.

Листинг акций на Мосбирже

Листинг на данной площадке осуществляется посредством включения акций в котировальные списки 1 и 2 уровня, а также в некотировальный список (3 уровень). Эта процедура предусматривает выполнение следующих основных условий:

- Соответствие ценных бумаг нормативам Центробанка и законодательству

- Обязательную регистрацию проспекта акций и обслуживание их в расчетном депозитарии

- Открытый доступ к информации и публикацию отчетности за год (3 года для листинга 1-го уровня)

- Объем выпуска акций должен быть свыше 500 млн. рублей (более 2 млрд. рублей для 1-го уровня)

- Деятельность организации на рынке должна быть свыше одного года (для 1 уровня требованием является срок 3 года)

- Отсутствие убытков за прошедший год (для 1-го уровня этот срок составляет 2 года) и дефолта за последние 2 года. Для 1-го уровня с момента дефолта должно пройти не менее трех лет

Подробные условия листинга ценных бумаг можно найти тут. На 1 января 2020 года на Московской бирже находится 264 акции (213 эмитентов):

- к 1-му уровню листинга относятся 39 обыкновенных и 6 привилегированных

- ко 2-му – 23 обыкновенных и 3 привилегированных

- к 3-му – 149 обыкновенных и 44 привилегированных

Также в листинге 1-го уровня находится 3 акции иностранных эмитентов и 1 акция относится к 3-му уровню. Актуальный список бумаг смотрите здесь.

Общее количество торгуемых ценных бумаг на 01.01.2020 (ценные бумаги/эмитенты)

Листинг облигаций на Мосбирже

Процедуру листинга на Московской бирже должны проходить не только акции, но и облигации. Кроме общих требований, перечисленных выше для акций, листинг облигаций предусматривает объем эмиссии от 2 млрд. рублей для списков 1-го уровня и не меньше 500 млн. для 2-го. Существует множество видов облигаций, так что неудивительно, что их общее число в несколько раз выше, чем акций.

Условия о сроках существования компании, выпускающей облигации, не предусмотрены при выполнении обязательств по ним за счет обеспечения залогом. При этом размер обеспечения не должен быть меньше общей номинальной цены всех облигаций и дохода по их купонам.

Как за листинг акций, так и облигаций Мосбиржа получает вознаграждение, которое можно вычислить при помощи тарифного калькулятора:

Листинг на бирже Санкт-Петербурга

Условия для включения в листинг на Санкт-Петербургской бирже аналогичны предусмотренным Московской биржей. Основными показателями являются количество свободно обращающихся на рынке бумаг и их рыночная цена. Первый показатель должен составлять более 10% для обычных и привилегированных акций.

Рыночная цена свободно обращающихся бумаг для котировального списка 1-го уровня равна более трех млрд. рублей для обычных и более одного млрд. рублей для привилегированных акций.

Условия включения в котировальные списки предусматривают сроки существования компании-эмитента свыше трех лет для 1-го уровня и более 12 месяцев для 2-го, а также публикацию в открытом доступе отчетности, соответственно, за 3 года или 12 месяцев.