Справка по форме банка образец заполнения

Содержание:

Где взять справку о доходах

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

Выписка с банковского счета

Подтвердить свой доход самозанятому гражданину или фрилансеру довольно тяжело, поэтому предоставление выписки с банковского счета или электронного кошелька является практически единственным способом подтвердить свой ежемесячный доход. Таким образом, заемщик может предоставить выписку по движению денежных средств по своим банковским счетам или электронным кошелькам Яндекс.

Денег, Вебмани и т.д. Однако стоит учитывать, что, чаще всего, такой вид подтверждения учитывается как вариант дополнительного заработка. Также не стоит забывать, что предоставив одну лишь выписку по счету, не стоит рассчитывать на получение крупной суммы денег или ипотеку.

Сроки и механизм получения справки

Для объективного анализа финансового положения лица потребуется официальный документ о доходах. Правила и порядок оформления указанного документа утверждены Приказом №182н Министром Труда и соцзащиты России 30 апреля 2013 года. В приложении №2 Приказа и в ст. 62 ТК РФ регламентирован механизм предоставления сведений.

Работник (бывший работник) письменно обращается к руководству организации за официальными сведениями о заработной плате за предыдущие три месяца. Заинтересованное лицо может обратиться через представителя. Полномочия должны быть оформлены доверенностью (нотариально заверенной). В доверенности указаны полномочия на обращение в государственные и коммерческие организации.

Письменное заявление о выдаче справки регистрируется. Ему присваивается входящий номер. Руководитель знакомится с заявлением, проверяет полномочия представителя. Затем визирует документ и направляет в отдел бухгалтерии, начальнику отдела.

Справка о доходах за 3 месяца

Сведения вносятся на основании данных отчетности, кассовых ордеров и официального учета. В течение трех дней заявителю должен быть выдан готовый документ, утвержденный главным бухгалтером и руководителем организации. При прекращении трудовых отношений работодатель обязан выдать указанную справку в день увольнения сотрудника. Если вручение документа не состоялось, работодатель уведомляет лицо о возможности получения справки лично или почтовым отправлением. При получении указания (в письменном виде), работодатель направляет справку заказным письмом по месту регистрации заинтересованного лица.

Справка может быть напечатана на пишущей машинке или распечатана на принтере, заполнена вручную шариковой ручкой (чернила должны быть черного или синего цвета).

Как правило, справку выдают в течение трех дней

Работнику выдается справка о его доходах в обязательном порядке, без запроса, при увольнении.

В справке не должно быть ошибок, исправлений

Составленная справка о доходах, утвержденная руководством, заверяется печатью организации (при наличии) в нижней части справки в левом углу. Копия образца оттиска печати хранится в налоговой инспекции.

Важные сведения и подписи не прикрываются печатью. Если в организации отсутствует печать, вместе со справкой выдаются копии документов:

- документ о праве подписания справки лицом без доверенности;

- доверенность от имени организации.

- паспорт, удостоверение;

- документ, удостоверяющий регистрацию в качестве индивидуального предпринимателя (свидетельство).

На справке должна быть печать, причем ее ставят так, чтобы она не перекрывала записи и подпись

В справке указываются такие данные.

- Официальное название организации.

- Реквизиты, адрес, номера телефонов.

- Дата составления.

- Исходящий номер.

- Наименование документа.

- Данные о личности, кому выдается документ. Полностью указываются фамилия, имя и отчество, дата рождения, номер удостоверяющего документа, адрес регистрации лица (место проживания).

- Период осуществления трудовых или гражданско-правовых отношений.

- Занимаемая должность, срок заключенного трудового договора (период осуществления деятельности в организации).

- Сумма цифрами и прописью начисленного заработка за предшествующие три месяца.

- Расшифровка по месяцам сумм, а именно год, месяц и соответствующая начисленная заработная плата.

- Удержание отчислений за каждый месяц (сумма).

- Число отработанных дней в каждом месяце.

- Куда предоставляется справка.

В справке должны содержаться все необходимые сведения

Справку о доходах можно составить с использованием компьютерной технологии с применением программы С1.

Пример заполнения:

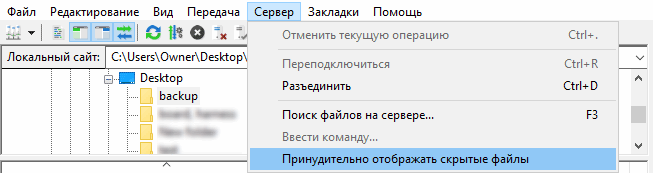

В меню “Операции” необходимо перейти в подменю “Документы”. В разделе “Информация о доходах”, “Перевод физическим лицам”, “Заполнить” — заполняется форма документа. Когда сведения занесены и справка сформирована, ее надо распечатать.

Бухгалтер для составления такой справки может воспользоваться программой 1С

Предназначение справки о доходах в банк для получения кредита

Она выступает непосредственным доказательством того, что у потенциального заемщика действительно имеются значительные доходы, которых будет достаточно для погашения кредита.

За счет экономического кризиса в стране многие люди вынуждены получать серые зарплаты, поэтому деньги выдаются «в конверте», что не дает возможность подтвердить высокий доход.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Из-за такой особенности банки предоставляют возможность не просто взять в бухгалтерии справку 2-НДФЛ, а заполнить специальный документ по форме этой организации.

Справка 2-НДФЛ.

В него могут вноситься совершенно любые сведения, но они должны подтверждаться подписью руководителя компании. При таких условиях граждане могут рассчитывать на высокие суммы, предлагаемые им в кредит.

Какие еще документы потребуются для получения ипотеки

Список бумаг зависит от вида выбранной кредитной программы. Например, при рефинансировании, помимо основных документов, может потребоваться справка об уплаченных процентах.

Стандартный пакет заявителя

Какие бумаги нужны для ипотеки:

- заполненная анкета заемщика (бланк можно скачать с сайта или получить в отделении банка);

- паспорта всех участвующих в получении кредита лиц;

- ИНН, СНИЛС;

- заверенные копии страниц трудовой книжки;

- справка 2-НДФЛ за установленный банком период;

- документы на покупаемую недвижимость, если таковая выбрана заранее (акт экспертной оценки, справка о погашении задолженностей по коммунальным платежам, отсутствии обременений);

- военный билет (для мужчин старше 27 лет).

Займы для военных

Военнослужащим лицам дополнительно нужно предоставить:

- копию контракта, заверенную подписями и печатями;

- бланк с данными о стаже, звании;

- удостоверение сотрудника соответствующих структур.

Документы для ИП

В этом случае необходимо получить:

- свидетельство о регистрации ИП;

- справку о постановке на учет в ФНС;

- налоговые отчеты;

- сведения о доходах фирмы;

- договор аренды помещения.

При использовании упрощенной системы налогообложения дополнительно предоставляют:

- сведения о доходах и расходах;

- выписки по счетам компании;

- финансовые и экономические отчеты;

- сведения о долговых обязательствах;

- лицензии на ведение деятельности (при наличии).

Пакет бумаг при использовании стандартного способа налогообложения включает:

- сведения о прибыли и расходах;

- бухгалтерские отчеты;

- сведения об отсутствии или наличии задолженностей;

- выписки по банковским счетам;

- справки о выручке и НДС.

Ипотека под маткапитал

В этом случае вместе с основными бумагами подготавливают:

- сертификат, подтверждающий право на получение семейного капитала;

- свидетельства о заключении брака, рождении детей;

- справку об остатке материнского капитала, получаемую в ПФР.

Семейные программы

При оформлении ипотеки молодая семья должна предоставить:

- свидетельства о рождении детей и заключении брака;

- документы на залоговое жилье;

- справки, подтверждающие наличие средств для выплаты первоначального взноса (выписку с банковского счета, сертификат на семейный капитал);

- паспорта поручителей.

Льготное кредитование

Ипотека на выгодных условиях выдается учителям, врачам, ученым. Однако под требования программы попадают не все представители этих профессий.

Если клиент соответствует критериям, он приносит в банк:

- заявление на участие в льготной программе;

- копии документов, подтверждающих квалификацию;

- свидетельство о заключении или расторжении брака;

- автобиографию;

- фото 4 х 6;

- свидетельства о рождении детей;

- копию диплома о высшем образовании;

- сведения о написанных научных работах, публикациях в соответствующих изданиях, проведенных исследованиях;

- характеристику с места трудоустройства.

На вторичку

В этом случае понадобятся:

- свидетельство о праве собственности на жилье;

- выписка из домовой книги;

- договор купли-продажи;

- справка об отсутствии задолженностей по коммунальным платежам;

- технический паспорт объекта;

- выписка из ЕГРП.

На строящуюся недвижимость

При самостоятельном поиске застройщика клиент подготавливает такие бумаги:

- договор долевого участия или вложения денег в строительство;

- кадастровый паспорт и план строящегося здания;

- акт экспертной оценки при покупке недвижимости на этапе сдачи дома в эксплуатацию;

- разрешение на строительство, получаемое у застройщика;

- договор страхования квартиры, который может заключаться и в банке.

Где взять справку о доходах военнослужащему, ИП

Ранее военнослужащим приходилось данные получать, написав заявление в ЕРЦ, и подав его лично или через почту. Однако данная схема не давала возможности быстро предоставить справку. С целью ускорения и упрощения процедуры территориальные управления финобеспечения всех военных округов были наделены теми же полномочиями, что и ЕРЦ.

Сегодня вообще предлагается все сделать через интернет. Нужно зайти на портал cabinet.mil.ru, зарегистрироваться и заполнить специальную форму. Также необходимо выбрать способ, которым лучше предоставить бумагу.

Конечно, потребуется заявление, которое лично передают в Расчетный Центр. Иной вариант – отправка заказного письма посредством Почты России. Заявление составляют на имя руководителя Единого Расчетного Центра/управления финобеспечения. Справку забирают тем же способом, как и отправлялся запрос. Ну, а теперь перейдем к тому, где взять справку 2-НДФЛ индивидуальному предпринимателю. Здесь есть свои нюансы.

ИП может предоставить 2-НДФЛ, если совмещает предпринимательскую деятельность с обычной работой. Тогда он обращается к своему руководителю, как это делает физлицо. Ему дадут справку, в которой отображается зарплата. Сведений о доходах, полученных от бизнеса, там не будет. Когда же человек занимается исключительно предпринимательством, 2-НДФЛ он предъявить не сможет. В таком случае составляется декларация (3-НДФЛ).

Заменить 2-НДФЛ можно:

- справкой о доходах свободной формы;

- кассовыми ордерами;

- копиями заверенных страниц из книги доходов и расходов;

- выписками по банковским счетам и др.

Как получить справку о доходах через интернет

Последнее, что мы рассмотрим, это особенности получения справки онлайн. Документ теперь не только просматривают в электронном виде на сайте nalog.ru, но и скачивают. Для этого нужно осуществить регистрацию и перейти в «Налоги на доходы физлиц и страховые взносы». Затем нажмите на «Выгрузить с электронной подписью». Далее выберите место, куда сохранить файл. Он будет представлен архивом. А в нем справка открывается в 2-х форматах (PDF, XML).

Зато выручит справка о доходах через интернет, если предприятие ликвидировано либо признано банкротом, поскольку в таком случае бумажный вариант получить невозможно

Обратите внимание, что исключительно ФСН может предоставить легально документ. Иные сайты такие услуги не оказывают

На заметку

Не бойтесь обращаться к начальству за 2-НДФЛ. Налоговый (ст. 230, п.3, ст. 62 п. 1) и Трудовой Кодексы обязывают их вести учет, платить налоги, и предоставлять справки о доходах по первому требованию, независимо от цели их дальнейшего использования. Если руководство отказывается выдавать документ или затягивает процедуру, жалуйтесь в прокуратуру, инспекцию по труду, суд. Особенно не ленитесь требовать справку, если документ нужен для подачи в банк. Иначе вам либо не выдадут кредит, либо будут кредитовать на менее выгодных условиях.

Справка по форме 2-НДФЛ

Данный документ является официальным подтверждением доходов клиента и уплаты им налогов с перечислений заработной платы. Как правило, для получения денежного займа необходимо предоставить справку за 6 последних месяцев работы, чтобы посмотреть и оценить уровень платежеспособности заёмщика. Получить документ можно в бухгалтерии того предприятия, в котором трудоустроен заявитель.

Однако это можно сделать только в том случае, если работодатель платить полностью «белую» заработную плату, из которой делаются отчисления по налогу на доходы физического лица по ставке 13%. При предоставлении документа получить кредит гораздо проще, а также можно рассчитывать на более выгодные условия.

Допустим, что размер заработной платы в документе указан небольшой. Это вовсе не значит, что в выдаче будет отказано. Банки прекрасно понимают, что на одну заработную плату редко кто живет. Как правило, граждане подрабатывают или получают дополнительный доход, который нигде не отображается. Здесь банки идут на встречу и, если клиент благонадёжный, предлагают ему различные условия кредитования – уменьшение суммы займа, увеличение срока погашения и т.д.

Если кто-то наивно полагает, что справку подделать легко и можно написать в ней любую сумму заработной платы, то это не совсем так. Во-первых, поддельный документ сотрудники банка легко вычислят, а это уже уголовно наказуемые деяния. Во-вторых, банковские работники могут легко проверить ваши пенсионные отчисления по номеру СНИЛС, и, если размер дохода указан значительно выше, в выдаче, вероятнее всего, будет отказано из-за предоставления ложных сведений. Не стоит рисковать своей репутацией и подделывать документы, так как в получении кредита это не поможет.

Кредит наличными в банке Открытие

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Райффайзенбанке

Подробнее

Кредитный лимит:

от 90 000 до 2 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,99%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Оформить

Кредит наличными в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Для чего нужнен документ?

Любой банк, где можно взять кредит, требует от клиента подтверждения доходов. Типовая форма справки позволяет банку быстрее обрабатывать информацию. Это увеличивает скорость принятия решений по заявкам.

Какие кредиты можно получить в РСХБ по справке о доходах:

- потребительский кредит;

- ипотека;

- займ под залог недвижимости;

- автокредит;

- займ на личное подсобное хозяйство.

Для заемщиков с высокими зарплатами РСХБ предлагает более выгодные условия кредитования. Люди, которые хорошо зарабатывают, могут рассчитывать на большую сумму кредита и низкую процентную ставку.

Работодатель может отказать в выдаче справки по форме банка (в отличие от 2-НДФЛ). Это решение не нарушает закон.

Примеры ошибок при заполнении

Россельхозбанк проверяет поданные справки. Ошибки при заполнении бланка и намеренное искажение данных является поводом для отказа заявителю.

Как не сделать распространенные ошибки:

- В тексте рукописного документа не допускаются исправления.

- В электронном документе не должно быть опечаток.

- Реквизиты компании-работодателя нужно указать полностью.

- Бланк без подписей и печатей считается недействительным.

- Название и организационно-правовую форму компании нужно писать без сокращений.

Россельхозбанк будет проверять информацию о работодателе по базам данных. Представитель банка обязательно позвонит в бухгалтерию компании для проверки информации

На решение банка влияет не только качество заполнения справки, но и указанная информация. Например, если 50% заработка заявителя уходит на обязательные платежи (алименты, погашение задолженностей), Россельхозбанк откажет в выдаче кредита.

Подведем итоги

Справка о доходах позволяет Россельхозбанку оценить платежеспособность заемщика. Чтобы взять кредит в банке, следует заполнить справку о доходах по предложенному образцу. Документ должен быть заполнен без ошибок и без искажения данных. Правильно заполнение бланка увеличивает шансы на одобрение кредита.

Автор статьи:

Как и где получить справку 2-НДФЛ для кредитования?

Каждому официально работающему заемщику документ, подтверждающий доходы, обязаны выдать в бухгалтерии по месту работы. Проблемы с получением справки могут возникнуть лишь в ситуации, когда часть зарплаты проходит «в черную», а декларированный доход находится на уровне минимальной оплаты труда.

Как быть в таких обстоятельствах? Не стоит волноваться. Обратитесь в банк и уточните варианты справок, которые готова принять кредитная организация. Некоторым учреждениям достаточно справки в свободной форме, заверенной в бухгалтерии работодателя. Часть банков принимают типовой документ по заранее установленной форме. Чтобы не тратить время впустую, вопрос с допустимой формой справки о доходах необходимо обсудить с менеджером кредитного отдела заранее.

Чтобы справку формы 2-НДФЛ приняли в банке, она должна подходить под требования учреждения:

- Содержать подпись ответственного за выдачу документа сотрудника. Росчерк должен быть нанесен синей ручкой, иметь расшифровку;

- Указывать на дату выдачи в формате день/месяц/год;

- Иметь печать организации-работодателя на специально отведенном месте.

Оформить справку 2-НДФЛ можно в офисе фирмы, где вы официально трудоустроены. Для этого достаточно позвонить в бухгалтерию или отправить туда письменный запрос. Срок изготовления справки – 1 рабочий день. Этот документ работодатель обязан дважды в год предоставлять в ФНС.

С 2017 года появилась возможность получить справку 2-НДФЛ онлайн на официальном сайте

. Справку можно скачать в Личном кабинете в формате .pdf и .xml.

Помимо сведений о доходах, кредитор настаивает на заполнении анкеты и предоставлении всех паспортных данных. В зависимости от суммы кредита, могут потребоваться дополнительные бумаги:

- Заверенная печатью и подписью ответственного лица ксерокопия трудовой книжки с отметкой о фактической занятости;

- Для сотрудников госорганов, администрации – официальная выписка из личного дела;

- Военный билет для мужчин призывного возраста, офицеров запаса, резервистов;

- Дипломы, подтверждающие уровень образования;

- Свидетельства о браке, разводе, рождении детей.

Для тех, кто планирует отложить подачу документов в банк на несколько недель или подать несколько заявок в разные финучреждения, важно учитывать сроки действия справки 2-НДФЛ. На самом деле стандартов ее актуальности нет – один банк потребует «свежий» документ, другую организацию устроит справка трехнедельной давности.

Как подтвердить неофициальный доход для банка?

О подтверждении официального дохода написано выше. Но далеко не все люди работают на постоянной работе. Кто-то занимается своим делом, имеет другие источники дохода, которые не подтверждены в налоговой службе. Как с этим быть, если нужно взять кредит в банке? Рассмотрим этот вопрос ниже.

Некоторые люди сдают недвижимость в аренду, и это их основной источник дохода. Такой заработок можно подтвердить. Для этого надо предоставить банку документ об оплате налогов с полученных денег. Не все захотят показывать свой неофициальный доход и выплачивать часть собственных денег в налог государству. Это касается не только «арендного» способа заработка, есть достаточно большое количество других источников дохода. К категории граждан с таким видом заработка могут относиться: программисты, веб-разработчики, дизайнеры, копирайтеры, видеоблогеры, музыканты, писатели, художники, частные ремонтные мастера квартир и многие другие.

Имеется еще один способ доказать банкам вашу платежеспособность, но он является сомнительным. Для этого можно завести пластиковую карту в банке, который вы выбрали для оформления кредита, и регулярно делать на нее переводы денежных средств. Впоследствии вы можете продемонстрировать банку свои «регулярные доходы». Вместе с этим можно предоставить пример своей работы, с которой вы получаете доход.

Привлечение поручителя

Рассмотрим ситуацию, когда не удалось подтвердить свой доход. В этом случае можно привлечь поручителя. Это может быть родственник, друг или знакомый. Поручитель должен иметь высокую официальную зарплату. В соответствии с кредитным договором вся ответственность по выплате кредита ляжет на поручителя, если у вас нет денег на оплату займа. Такой способ для получения кредита лучше не использовать. Если у вас не окажется средств для оплаты по кредиту, то вы создадите немало проблем своему поручителю.

Что такое справка о доходах и для чего она нужна

Справка отражает размер доходов конкретного лица за определённый период. Требования к её форме и содержанию устанавливаются ведомственными и корпоративными актами. Справка используется, как правило, для получения финансовой помощи, кредита или доступа к другим, нефинансовым возможностям.

Размер дохода, указанный в справке, может оказаться ниже некоторого установленного порога (например, прожиточного минимума). В этом случае, если выполнены и другие сопутствующие условия, человек получает право на льготы и выплаты со стороны государственных (муниципальных) органов. В их число, например, входят:

- постановка на учёт в качестве нуждающегося в улучшении жилищных условий;

- предоставление субсидий для приобретения жилья;

- социальные выплаты по федеральным региональным и муниципальным программам поддержки (безработные, молодые семьи и др.), льготы по оплате коммунальных услуг, проезда на общественном транспорте.

В других случаях финансовое состояние человека в части размера его дохода оценивается с целью предоставления доступа к определённым возможностям. Это знание необходимо при оформлении кредита, но не только. Так, документальное подтверждение уровня дохода – одно из условий оформления въездных виз в некоторые страны, например зоны Шенгена.

Как банки проверяют справки о доходах

Проверка документов банками Москвы и других городов осуществляется в несколько этапов.

Первичное рассмотрениеВыполняется сотрудником финансовой организации. Специалист проверяет подлинность предоставленной бумаги и правильность её заполнения

Особе внимание уделяется таким нюансам:

ИНН работодателя и ИНН на штампе должны быть одинаковые.

Отсутствие помарок, опечаток, ошибок.

Правильность начисления сумм.

Правильность проставления кодов вычетов и удержаний.

При обнаружении любых недочётов бланк возвращают с просьбой предоставить новую справку.

Изучение информации о соискателеБанковские сотрудники звонят в организацию, где работает лицо, подавшее заявку на кредит, обзванивают родственников, с целью узнать максимум информации о заёмщике. Специалисты подают запросы по месту работы с целью подтвердить подлинность документа о доходах

Проверяется информация о том, соответствует ли уровень занимаемой должности размеру получаемой заработной платы.

Проверка службой безопасности

Как правило, она подключается тогда, когда человек хочет получить большую сумму.

Проверяются все данные о заёмщике, присланные в анкете.

Работники службы безопасности общаются с коллегами и работодателем заёмщика.

При ипотечном займе отправляется запрос в налоговую с целью уточнения информации о своевременной уплате налогов.

При резких скачках в зарплате будет проверена и эта информация.

Как ИП подтвердить свои доходы

На самом деле, справку о доходах индивидуальному предпринимателю приходится выписывать не так часто, поскольку в большинстве случаев их можно подтвердить иначе. Как именно – это зависит от того, какую налоговую систему применяет предприниматель.

ИП на ОСНО

Предприниматель на основной налоговой системе уплачивает налог на доходы физлиц и отчитывается по декларации 3-НДФЛ. Эта форма служит подтверждением доходов ИП за предыдущий полный год.

Однако иногда нужно подтвердить доход с начала года. В этом случае поможет Книга учёта доходов и расходов (КУДиР), с которой нужно сделать копию. Удобно вести её на компьютере, а затем распечатать и подписать.

ИП на УСН

Как ИП на упрощённой налоговой системе подтверждает свой доход? Для этого подойдёт декларация по налогу при УСН, которую он представляет в ИФНС раз в год. По аналогии с ИП на ОСНО, чтобы показать доход за год, который ещё не кончился, нужно предъявить копию КУДиР.

ИП на ПСН

Покупка патента освобождает предпринимателя от всякой отчётности. Но учёт дохода он вести обязан, ведь если он превысит установленный порог, работать на патенте будет нельзя.

Учёт ведётся в Книге учёта доходов ИП на патентной системе. Копия прошлогодней книги является подтверждением дохода за прошедший год. Если же нужно подтвердить доход внутри года, делается копия текущей КУД.

ИП на НПД

Налог на профессиональный доход (НПД) – новый режим, применять который могут самозанятые лица и предприниматели без сотрудников (если они подходят под ряд условий, в частности, не нанимают работников и не торгуют).

Как ИП на этом режиме подтвердить свой доход? Всё очень просто. Все плательщики НПД регистрируются в системе «Мой налог», через которую они сообщают сведения о бизнесе в ИФНС и получают оттуда сообщения. Приложение есть для мобильных устройств и для ПК. В нём можно запросить справку о доходах, которая будет предоставлена в виде электронного документа.

Как банк проверяет документ?

Кредитный инспектор сверяет данные из реестра юридических лиц и предоставленные в справке сведения:

-

Наименование организации.

- Адреса и телефоны внутри компании.

- ИНН.

- Юр. адрес.

- Проверяется наличие печати и подписей уполномоченных лиц — они тоже сверяются с данными из реестра юр.лиц.

Если в справке имеются сведения о резком увеличении или уменьшении заработной платы, кредитный инспектор передаст эти данные службе безопасности банка с просьбой уточнить причины данного изменения.

Далее сотрудник безопасности банка уточняет, действительно ли клиент оформлен в указанной организации, а также с какого периода и какую зарплату он получает. Он также имеет право обратиться в налоговую службу со специальным запросом, чтобы на 100% быть уверенным в честности заемщика. Он также может напрямую обратиться к бухгалтерии компании, чтобы уточнить размер заработной платы сотрудника, а также запросить копии ведомости начисления заработной платы за определенный период.

Подделывать справку совершенно точно не стоит.

Самый неблагоприятный сценарий возможен в том случае, если банк принял поддельную справку, выдал кредит, а затем каким-либо образом от третьих лиц узнал о подложном характере предоставленного документа.

Вероятность судебных разбирательств в таком случае очень высока, ведь банку был нанесен значительный ущерб. Организация может быть осуждена по ст. 176 УК РФ, заемщик — по ст. 165 УК РФ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (Москва) Это быстро и бесплатно !

В данной статье разберемся, зачем нужнасправка 2 НДФЛ для ипотеки, за какой период Сбербанк требует ее подавать. Прежде чем выдать заемщику крупную сумму на ипотечный кредит, Сбербанк и любая другая финансовая организация обязана оценить платежеспособность клиента. Такие сведения должны быть оформлены документально.

Возникает вопрос о том, как отобразить источник постоянного дохода и доказать банку, что его будет достаточно для выплаты кредита. Нужно обратиться к менеджеру Сбербанка и запросить перечень необходимых документов. Среди них обязательно будет форма 2-НДФЛ.

Теперь следует разобраться: что такое справка 2-НДФЛ для ипотеки, за какой период Сбербанк требует этот документ и какой у него срок действия.