Ипотека тинькофф банка

Содержание:

Ипотечные программы в Тинькофф Банке

Клиент может выбрать одно из предложений. Каждый программный продукт Тинькофф Банка отличается условиям. Какой лучше, определяет заемщик в каждом конкретном случае. Это может быть:

- Сниженная ставка. Ипотека и перекредитование доступны при условии, что заемщик покупает (купил) квартиру, дом, таунхаус, апартаменты, комнаты. Тип жилья – первичный и вторичный рынки недвижимости.

- Под материнский капитал. Сертификат послужит документом, подтверждающим внесение средств в качестве первоначального взноса. Укажите это в заявке, рассчитайте параметры ипотеки, вычислите платеж, получите деньги.

- Займ с господдержкой. Программа от Тинькофф рассчитана на лиц, у которых в 2018 г. и позже в семье родился второй или третий ребенок. Дают только квартиры в новостройках, но это можно отнести к преимуществам. При взносе в 1/5 от стоимости объекта вы получаете до 8 млн руб., если жилье находится в Москве и Московской области (МО), а также СПб и ЛО. Ипотечный лимит для других регионов РФ – 3 млн руб.

- Под залог недвижимости. Тинькофф даст средства на любой тип жилья. Особенность программы в том, что не обязательно являться владельцем залогового имущества. Чтобы подать заявление, укажите координаты и параметры залога.

Еще одна особенность для залога, имеющегося в наличии, – широкое географическое покрытие. Размещение значения не имеет. Главное, чтобы залог находился на территории России.

Ипотечное кредитование по сниженной ставке

Кредитная программа предполагает оформление ипотеки под 6% годовых. Не имеет значения, приобретается готовое или строящееся жилье

Также не важно, живет ли в нем сейчас кто-нибудь. Достаточно иметь паспорт гражданина РФ и справку о заработной плате по форме 2-НДФЛ или по образцу Тинькофф

Для индивидуальных предпринимателей список другой. Они могут подтвердить платежеспособность при помощи налоговых и регистрационных документов.

Ипотека с материнским капиталом

Помимо паспорта, СНИЛС, заверенной копии трудовой книжки и прочих бумаг, потребуется справка с ПФ о наличии денег на счету заемщика. Тинькофф позволяет использовать сертификат для оплаты первоначального взноса и произведения очередных платежей. Возможно, в процессе возврата возникнут трудности и тогда маткапитал станет «спасательным кругом». Перечень остальных обязательных документов тот же, что и для других программ.

Ипотека с господдержкой

На сайте указаны лимиты, действующие в различных городах Российской Федерации. Обязательным условием для пользования льготами является наличие двух и более детей, рожденных с 2018 г. Программа действует до 2022 г. Но, для того чтобы сделать ремонт и переехать жить в уже купленную квартиру, она не подойдет. Для этого Тинькофф предлагает потребительский кредит.

Ипотека под залог недвижимого имущества

Даже если у клиента нет официального заработка, в ситуации когда невозможно документально подтвердить источник дохода, Тинькофф даст ипотеку на выгодных условиях. Достаточно предоставить в залог уже имеющуюся недвижимость. Это может быть дом, квартира, гараж, дача, земельный участок и т.д. Отзывы действующих заемщиков свидетельствуют о том, что даже при испорченной кредитной истории на таких условиях шансы получить одобрение по ипотеке выше, чем в случае привлечения созаемщиков и поручителей.

Рефинансирование действующей ипотеки

Тинькофф рефинансирует ссуды на приобретение жилья, оформленные в других банках России. Условия выгодные и удобные: валюта любая, любое рефинансирование квартир, домов и т.д. Требования стандартные. Возраст на момент получения – от 18 лет, возраст для пенсионеров – 70. Главное, чтобы до наступления 71 года (возраст на момент закрытия кредита) все долги были погашены. К стандартному перечню документов прикладывают договор с банком-кредитором.

Мне нравитсяНе нравится

Ипотека от 6 процентов

Хоть заем от 6 процентов и звучит крайне выгодно, но не стоит вестись на поводу у маркетологов. В реальности же такой кредит смогут получить лишь единицы с идеальной историей займов и ресурсами, которых хватило бы для покупки дома без помощи брокеров.

Но и здесь есть маленький нюанс, ведь зачастую подобное встречается у ИП, которые всё же вынуждены брать кредит для распределения финансовой нагрузки

И, что важно, банк предоставляет выгодные условия и для них. В целом, оформление ипотеки всегда оставалось крайне щепетильным и серьезным делом

Здесь имеется множество нюансов, а брокеры выдают вам предложения, основываясь не только на голых цифрах, но и на вашем характере, типаже личности и прочим параметрам. Ведь кредитование – это бизнес, а соответственно, обе стороны пытаются получить максимально выгодные условия для себя.

И если вы не хотите на протяжении долгого времени изучать кучу литературы, а также бегать по банкам, в поисках наиболее выгодных предложений, решением станет посредник. Как мы уже разобрались, им выступит Тинькофф банк, который поможет и расскажет вам, что и как делать.

Так, при не лучшей кредитной истории, вам все равно будут предложены некоторые привилегии, и при сборе всего пакета документов вы сможете претендовать на сумму до 100 миллионов рублей. Консультант не уйдет от вас на протяжении всего периода оформления кредита, а соответственно, вы можете быть спокойны, зная, что при возникновении любых проблем у вас есть надежная опора.

Более того, менеджер не только рассчитает вам суммы переплат и составит кредитные графики, предоставив вам на выбор несколько вариантов, но и поддержит морально, рассеяв все предрассудки по поводу банковских кредитов.

Более того, ипотечный кредит от Тинькофф как раз и предполагает внесение первых взносов в пределах 6-15 процентов, чего так жаждут не только физические лица, но и некоторые ИП. Более того, взятие займа через посредника сможет сэкономить вам 1-2 процента от банковской ставки, что в долгосрочной перспективе выльется в миллионы рублей.

Чтобы вы понимали, при обращении напрямую к банку, для займов в национальной валюте, ставка будет стартовать от 11 процентов, а в случае с Тинькофф, вам могут выбить даже пресловутые 6 процентов, но чаще всего, это будет 9-10.

И самый важный пункт, который вам стоит учесть, – при обращении к этому банку вы получаете возможность одобрить ссуду с куда более высокими шансами, чем при прямом оформлении. Ведь партнеров у организации не 1 и не 2, а она отправляет вашу заявку сразу ко всем, дабы найти наиболее выгодные предложения и дать вам, как клиенту, возможность выбора.

Это сокращает затраты по времени и значительно сужает круг потенциальных кредиторов. Итак, вместо 2-ух месяцев беготни, вам достаточно будет подождать неделю, чтобы оценить все доступные предложения. В том числе заявка отправляется и в банки с гос. поддержкой. Также есть возможность рефинансирования ипотеки.

Но стоит учесть, что минимальные ставки и доступные для займа суммы будут напрямую зависеть от того, под какую недвижимость вы берете кредит. Для наглядности, давайте рассмотрим несколько вариантов, чтобы вы могли оценить минимальную ставку и максимальную сумму займа под свой конкретный случай.

Квартиры в новостройке

Именно на квартиры в новостройках выдаются лучшие условия по кредитам, так, если вы планируете покупать данную недвижимость, можете ожидать:

- От 6 процентов годовой ставки, о которой и говорится во всех рекламных роликах.

- От 10 процентов минимального взноса, который сможет осилить каждый.

- И сумму до 99 миллионов рублей на покупку недвижимости.

- Специальную скидку 5% на все покупки в категории дом и ремонт при подаче заявки по этой форме.

Но это всё идеальные условия, поэтому будьте готовы к тому, что предложенный вам вариант будет не так приятен.

Квартиры на вторичном рынке

Естественно, что на квартиры, которые покупаются со вторичного рынка, банки выдают куда менее благоприятные условия займов. Если вы всё же решитесь выбрать именно такой способ покупки, то стоит ожидать:

- От 8.25 процентов годовой ставки и выше. В среднем, выдается ставка в 10-11 процентов.

- Минимальный взнос – от 10 процентов, но зачастую выдают условия с 15-16 процентами начальных взносов.

- До 99 миллионов рублей. Это стандарт, который является максимумом для покупки любой недвижимости, кроме коммерческой, на которую дают уже 100 миллионов.

Альтернативные варианты первоначального платежа

Получить ипотеку без первоначального взноса самостоятельно на практике оказывается слишком сложно, поэтому некоторые клиенты прибегают к посредничеству специалистов Тинокоффа. Сотрудники банка помогают клиентам в поиске альтернативных вариантов. При этом можно рассматривать такие программы:

- ипотечные займы, по которым источником первоначального взноса можно использовать средства от материнского капитала;

- консультации по получению кредита без первого платежа на квартиру, которая еще строится, чаще всего это объекты компаний, сотрудничающих с банком Тинькова;

- кредитные программы, по которым можно оставить в залог уже имеющееся жилье;

- ипотека по программе государственной поддержки в виде субсидий.

Наиболее выгодные предложения для клиентов распространяются на еще не достроенное жилое имущество. Но и риск потерять деньги велик, если застройщик окажется недобросовестным или его проект превратится в долгострой. При этом снизить процентную ставку можно с приобретением страхового полиса на жизнь и здоровье и на право собственности. Со страховкой можно снизить процент по ипотеке на 0,5-2 %.

Ипотека под материнский капитал

С помощью сертификата на материнский капитал можно оформить ипотеку без первого взноса. Средства от маткапитала компенсируют полную сумму платежа, если рассматривается жилье, подходящее по стоимости. Требования к клиенту при таком виде кредитования такие:

- на момент оформления займа возраст заемщика не менее 20 лет, а на момент завершения выплат – не более 65;

- минимальный трудовой стаж от 6 месяцев;

- подтверждение платежеспособности, достаточной для исполнения ежемесячных выплат.

Сертификат согласно законодательству, должны принять в банке в качестве оплаты первого взноса. Воспользоваться документом можно в любое время с момента его получения, ограничений нет. Единственный момент, который должен быть учтен, ПРФ должен одобрить жилье, которое будет приобретаться. Без этого средства с сертификата не смогут быть отправлены на счет получателя.

Ипотека под залог имеющейся недвижимости

Если личных средств для оплаты первого взноса у клиента нет, он может воспользоваться программой ипотеки под залог недвижимости. Тинькофф Банк предоставляет потенциальным заемщикам наиболее выгодные условия. В качестве залоговой недвижимости клиент может предложить квартиру, дом, коммерческую недвижимость. Лимит по кредиту в таком случае достигает не больше 70 % от стоимости жилья, но гораздо чаще 60 %. При этом имущество должно быть жилым, высоколиквидным и соответствовать нормам.

Заемщики могут взять ипотеку на апартаменты, квартиры, коттеджи, таунхаусы, жилые дома или комнату, которая выделена в отдельное помещение. Взять кредит через Tinkoff невозможно:

- На постройку загородного дома.

- На покупку комнаты или доли в квартире. Исключение может быть в случае, если это последняя комната или четко выделенная и оформленная доля.

При оформлении ипотеки под залог жилья сотрудники банка предложат купить страховой полис на жизнь и здоровье, на право собственности и на сохранность имущества. Обязательным является только страхование последнего вида, остальные – добровольные. Но со страховкой повышается вероятность одобрения займа. И кредитор сможет рассмотреть варианты по снижению процентной ставки по ипотеке.

Ипотечное кредитование по субсидии

По программе «Молодая семья» потенциальные заемщики могут рассчитывать на субсидии для приобретения жилища. Они составляют 30-35 % от полной стоимости приобретаемой недвижимости. В программе с государственными субсидиями могут принять участие семьи, у которых в период с 1 января 2018 года по 31 декабря 2022 года родится 2 или 3 ребенок.

| Количество детей | Срок действия льгот |

|---|---|

| 2 | 3 года |

| 3 | 5 лет |

Процентная ставка в период выплат субсидий составляет 6 % по всем кредитным продуктам банковской организации.

Ипотечные программы в Тинькофф банке

Тинькофф предлагает несколько программ кредитования с первоначальным взносом, условия по которым могут значительно отличаться. Возможность участия в той или иной программе определяется статусом заемщика.

Рефинансирование действующего ипотечного кредита

По данному предложению перекредитования можно попытаться добиться более выгодных условий, нежели в уже существующем долговом обязательстве. Банк полностью погашает заимствованные средства в другом учреждении на следующих условиях:

- Ставка стартует от отметки 8.5 %. Рассматривается индивидуально и зависит от уровня доверия к заемщику.

- Рефинансирование ипотеки в недострое, с мат.капиталом и так далее.

- Если заемщику нужна большая сумма, величина кредитного договора может быть повышена, в сравнении с долговым обязательным в стороннем учреждении.

- За закрытие ипотеки в другом банке не взимается комиссия.

- Рефинансировать одним разом можно не только долги по ипотеке, но и другие кредиты.

Тинькофф Ипотека с пониженной ставкой

Для получения ипотеки по сниженной ставке, придется соответствовать ряду требований:

- Наличие справок для подтверждения доходов по форме НДФЛ-2.

- Вторичный рынок не подходит. Покупать жилой объект только в новостройке.

Выдается ипотека от Тинькофф на следующих условиях:

- В 2019 год ставки и по ипотеке от 6 %.

- Первоначальный взнос не менее 10-40%. Все зависит от вида жилплощади.

- Кредит выдается на срок до 25 лет.

Стоит учесть еще один нюанс — банк должен получить юридическое подтверждение легальной деятельности компании-застройщика. Если заемщик сам выбрал жилье, к заявке необходимо прикрепить соответствующие документы о застройщике.

Для того, чтобы избежать подобных проблем, сначала лучше посмотреть витрину Тинькофф, на которой уже есть партнерские предложения по приобретению жилья в новостройках. Если одно из них подойдет, никаких документов предоставлять не нужно.

Ипотека с материнским капиталом

Молодая семья может оформить ипотеку на следующих условиях:

- Низкий процент — 6 годовых.

- В качестве первоначального взноса можно предоставить сертификат на материнский капитал, если в наличии нет необходимой суммы в размере 10% от стоимости недвижимости. Это решает еще одну проблему — не придется ждать, пока второй ребенок достигнет возраста 3 лет.

- Молодые семьи кредитуются на срок до 25 лет.

Заявки на ипотеку за счет материнского капитала рассматриваются в течение 4 дней.

Ипотека с государственной поддержкой

Государственная программа для поддержки семей, у которых в период за 2018-2022 год родился или родится второй, или третий ребенок. Взять ипотеку с господдержкой можно на следующих условиях:

- Жилье приобретается на первичном рынке недвижимости.

- Ставка стартует от 6 процентов.

- Первоначальный взнос не менее 20% от стоимости недвижимости.

- Срок кредитования — до 25 лет. Чаще предусмотрено досрочное погашение.

- Размер ипотеки зависит от региона. В Москве и СПБ — 8 000 000 рублей, в остальных регионах можно рассчитывать на сумму 3 000 000 рублей.

У ипотек по правительственным программам очень большой процент одобрения.

Мне нравится13Не нравится3

Под залог недвижимого имущества

Оформить ипотеку на приобретение нового жилья можно под залог имеющейся недвижимости. Такой кредит одобрят и пенсионеру, и студенту на следующих условиях:

- Ипотечная ставка колеблется в пределах от 11,25 до 22%. Зависит от того, какое именно имущество вы берете и оставляете в залог.

- В качестве залога принимается вторичка: дома, квартиры, нежилые объекты.

- Стоит брать, если целевое назначение кредита не связано с приобретением новой жилплощади. Банк не требует отчета по этому вопросу.

- Максимальное количество кредитных средств 99 000 000 рублей.

- Выдается на срок до 20 лет.

Еще одно преимущество данного пакета — банк не принимает во внимание состояние ремонта и неузаконенные перепланировки. https://www.youtube.com/embed/hOifH1VyZ7E

Мне нравится13Не нравится3

Мне нравится13Не нравится3

Необходимые документы

На сайте банка заполняется заявление на получение кредита и выбора подходящего для себя займа. После того, как будет оформлено заявление на получение денежной суммы, менеджер предоставит список бумаг, необходимых для подачи. Требования разделяются на: для граждан и для юридических лиц.

Частному лицу

Для физического лица процесс получения денег проходит в разы быстрее, если не будет оформлен займ по гос. поддержке. Второй случай предполагает просмотр заявки и принятие решения на протяжении более, чем двух недель.

Для обычной ипотечной программы потребуются два документа: паспорт и СНИЛС или другой документ, идентифицирующий человека.

Граждане сразу должны подготовить такие документы:

- Паспортные данные с электронной копией, которая передается в другие банки.

- Справка 2-НДФЛ или специальная банковская. Но рекомендуется подготовить 2-НДФЛ, так как не во всех банках действуют единые правила подачи документов.

С цифровыми и оригинальными копиями документа возможна подача заявления. Далее к разговору подключают личного консультанта, с которым будет осуществляться дальнейшее получение займа.

Для ИП

Предприниматели также могут заручиться поддержкой Тинькофф в вопросе оформления крупного займа, но сам процесс может занять больше времени. Юридическое лицо должно подать следующие данные:

- Цифровые паспортные данные.

- Идентификационный номер и ОГРН.

- Налоговую декларацию, а также документ о том, чтобы были оплачены налоги полностью.

В зависимости от политики банка могут требоваться и другие документы.

Преимущества и недостатки по сравнению с классической ипотекой

Разработанная группой банков концепция выдачи ипотеки через брокера «Tinkoff Bank» имеет как плюсы, так и минусы.

К положительным сторонам относятся:

- существенная экономия времени заявителя для оформления ипотеки;

- дистанционная подача заявки одним кликом сразу в 11 финансовых организаций;

- подписание ипотечного договора не выходя из дома;

- минимальное количество документов (всего два);

- сопровождение процесса подписания ипотечного договора менеджерами брокера до момента сдачи документов по залоговому имуществу и его страхованию;

- возможность выбирать из нескольких предложений.

Кроме этого, существенным плюсом является то, что допускается «Тинькофф Банк» ипотека без первоначального взноса.

Ряд моментов, отнесенных многими экспертами и обозревателями к плюсам такого оформления ипотечного кредита, являются чисто маркетинговыми ходами (рекламой) и в реальности не работают.

Например, в открытой оферте банка-посредника сказано о снижении процентной ставки по кредиту на 0,25-1,5 пункта при оформлении договора через посредника (брокера). Однако реально «пощупать» такое снижение не получится — нет четких критериев формирования индивидуальных параметров ипотечной ссуды для каждого клиента. Поэтому здесь писать можно все, что угодно.

Второй момент — утверждение участников группы о том, что клиент не оплачивает услуги Тинькофф по поиску и сопровождению ипотеки. По их мнению, платят конкретные кредиторы. На самом деле достаточно поднять процент оплаты по ипотеке всего на 0,01 пункта, что кажется мелочью, как появляются значительные суммы, достаточные для оплаты услуг брокеров.

К минусам относятся:

- доступность кредита для лиц с низкой правовой и финансовой грамотностью, что не позволяет им объективно оценить свои возможности по уплате ипотеки и как результат — большое количество изъятий залога из-за просрочек платежа (в солидных банках таких людей отсеивают на стадии подачи заявки);

- выдача кредита без первоначального платежа — идет переплата по кредиту в несколько сотен тысяч рублей;

- ипотека более дорогая по сравнению с ВТБ и Сбербанком.

Выбирая кредитора, следует учитывать все приведенные аргументы. В жизни имеются различные ситуации и предложение «Tinkoff Bank» часто бывает единственным, позволяющим решить проблему собственного жилья.

Условия

Взять ипотеку в Тинькофф можно без подтверждения дохода. На условия сделки влияет вид приобретаемой собственности, срок кредитования, а также финансовое положение заемщика. Основные условия и возможности:

- Заявка рассматривается 2-3 дня.

- Требования к соискателю: гражданство РФ, регистрация на территории России, постоянный доход. Денег, которые человек получает ежемесячно должно хватать не только на погашение долга, но также на достойное проживание.

- Потребуется минимум документов: сканы паспорта, СНИЛС, справки 2 НДФЛ. Для ИП: фото паспорта, ИНН, налоговых деклараций. ОГРН. Документальное подтверждение уплаты всех налогов.

- Предусмотрено рефинансирование уже имеющихся у заемщика кредитов.

- Размер ставки начинается 8.5 %. Каждая заявка рассматривается индивидуально, снижение процентов зависит от уровня доверия к заемщику.

Возраст заемщиков – не менее важный фактор, чем финансовая стабильность. Возрастное ограничение — 75 лет, но есть нюанс. К этому возрасту кредит должен быть уже закрыт. То есть, если человек берет ипотеку на 15 лет, то на момент оформления займа ему должно быть не более 60. Ипотечные займы предоставляются только в национальной валюте. Минимальные процентные ставки по сравнению с максимальным сроком кредитования:

| Тип жилья | % | Взнос |

|---|---|---|

| Вторичное жилье | 8,5 | 15% |

| Новостройка | 6 | 15% |

| Частный сектор | 10 | 40% |

| Коттедж или таунхаус | 10 | 40% |

| Доля в квартире | 8,5 | 15% |

| Элитное жилье | 8,5 | 15% |

Сумма ежемесячного платежа зависит от размера кредита. Банк определяет ее после анализа анкеты клиента. Несмотря на рекламу, которая говорит об ипотечном кредитовании без вложений, взять кредит на всю стоимость жилья практически невозможно. Тинькофф дает большие суммы, но чтобы купить недвижимость, придется внести первоначальный взнос. Он своего рода одна из гарантий платежеспособности клиента.

Как взять ипотеку через Тинькофф банк

Алгоритм действий прост:

- Заполнить анкету на официальном сайте. После предварительного ответа, нужно приложить фото или скан-копии документов;

- Заручившись одобрением в нескольких ФКУ, следует приступать к поиску жилья.

- Последним этапом выступает оформление сделки у кредитора.

Работу с банками, оценочными и страховыми компаниями Tinkoff берет на себя. При этом, оплачивать его услуги не требуется.

Как оформить онлайн заявку — первый этап

Подать заявку на ипотеку Тинькофф через сайт — это первый этап в оформлении и получении ипотечного кредита.

Необходимо поочередно заполнить три простых формы, где вы указывайте — паспортные и контактные данные, город приобретения жилого помещения, его стоимость и первоначальный взнос, каким документом желаете подтвердить свой доход.

По итогам получаете: СМС о том, что заявка предварительно заполнена и код для доступа в ЛК.

Как заполнить анкету — второй этап

В Личном кабинете происходит работа по существу — необходимо заполнить анкету на ипотеку Тинькофф и подгрузить документы. На первом этапе, это:

Обратите внимание, что документ, которым вы подтверждаете доход, выбирается на этапе заполнения заявки на сайте, это может быть — справка по форме банка, стандартный НДФЛ. В работу берутся анкеты и без подтверждения дохода

С оформлением анкеты проблем не возникает, так как все пункты озаглавлены и имеют подсказки.

Заполняя данные стоит помнить, что дополнительные активы, пункт — Собственность, увеличивает шансы на одобрение запрошенного кредитного лимита, а значит — на уменьшение первоначального взноса.

Заполняя пункт Кредиты не стоит скрывать информацию — партнер все равно будет проверять вашу кредитную историю.

Как только заполните анкету на ипотеку Тинькофф полностью — она отправляется на рассмотрение к партнерам. Заявленный срок одобрения — 2 дня.

По итогам анализа в личном кабинете отразится перечень предварительных предложений от ФКУ. Для консультаций вам назначат персонального менеджера.

Последующая работа будет строиться в зависимости от требований выбранного ФКУ через выделенного специалиста Tinkoff. Это самый непростой этап, т.к. банк для вынесения окончательного решения по заявке будет запрашивать дополнительные документы и выставлять свои условия к сделке.

Как только все требования партнера будут понятны, а документы собраны — вас посетит курьер, чтобы принять пакет и передать в конкретный банк.

Как взаимодействовать с банком

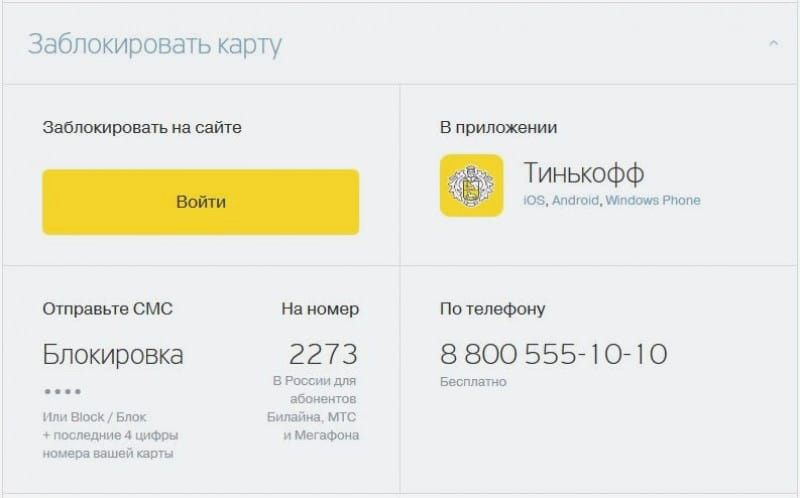

Для оперативной связи лучше установить мобильное приложение Тинькофф и вести переписку со специалистом в чате.

Отзывы клиентов свидетельствуют, что проявлять инициативу и контролировать своего менеджера придется постоянно.

Ипотечные продукты были запущены Тинькофф банком не так давно и система перегружена желающими получить новый займ или рефинансировать действующий.

Из-за этого часто возникают серьезные задержки по времени, а оперативность при работе с ипотечным кредитом очень важна — пакет документов требуется большой, а срок его действия ограничен.

По данным портала банки.ру, народный рейтинг услуги ипотечное кредитование в Тинькофф мог бы быть лучше

Если иное не предусмотрено условиями выбранного кредитного учреждения, заявителю потребуется однократно посетить офис для подписания договора. Как свидетельствуют отзывы, нередко можно обойтись и без личного посещения: договор высылают на дом, и после подписания его следует отправить в банк.

Погашение ипотеки

Погашать выданный кредит необходимо согласно правилам конкретного кредитора. Совместно с копией договора, заемщику выдают график платежей, где отмечены даты и суммы погашения, а также памятку о способах внесения денег.

При отсутствии последнего, уточнить варианты погашения можно у своего менеджера в Tinkoff или на сайте кредитора. Сегодня практически все учреждения принимают выплаты путем переводов с карт любых эмитентов через интернет-банк, банкомат, партнерские сервисы, или внесения наличных через терминал, кассу или посредников.