Самозанятые граждане в 2020: виды деятельности, налоги, регионы

Содержание:

Кто может стать самозанятым

Основные формы самозанятости:

- Частное (физическое) лицо без ИП.

- Самозанятый ИП.

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

Осуществляет свою деятельность на территории РФ из списка участвующих в эксперименте. Причем человек может либо сам находиться в таком регионе, либо выполнять работы для физических лиц и компаний из таких регионов. Оформление самозанятости доступно и гражданам Беларуси, Армении, Киргизии и Казахстана, если они сотрудничают с заказчиками из российских областей, где действует спецрежим.

Ведет свою деятельность один, без привлечения наемных работников.

Возраст – с 14 лет при условии согласия родителей, эмансипации или регистрации брака. С 18 лет дополнительных условий нет.

Доход не превышает 2,4 млн рублей в год

При этом неважно, ежемесячно самозанятый получает выручку или нет. Нет дохода – нет налога.

Получает доход только в денежной форме.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

- реализация подакцизных товаров и товаров, подлежащих маркировке;

- перепродажа товаров;

- добыча и реализация полезных ископаемых;

- доставка товаров, за исключением случаев, когда компания обеспечивает курьера кассовым аппаратом для приема платежей от клиентов;

- сдача в аренду недвижимости и транспортных средств, за исключением жилых помещений;

- оказание услуг своим бывшим работодателям, если с даты увольнения прошло менее 2 лет;

- арбитражное управление, деятельность медиатора, нотариуса, оценочная и адвокатская деятельности.

Госслужащие могут получить статус самозанятых только в целях уплаты НПД от сдачи в аренду жилой недвижимости.

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Самозанятость и ИП

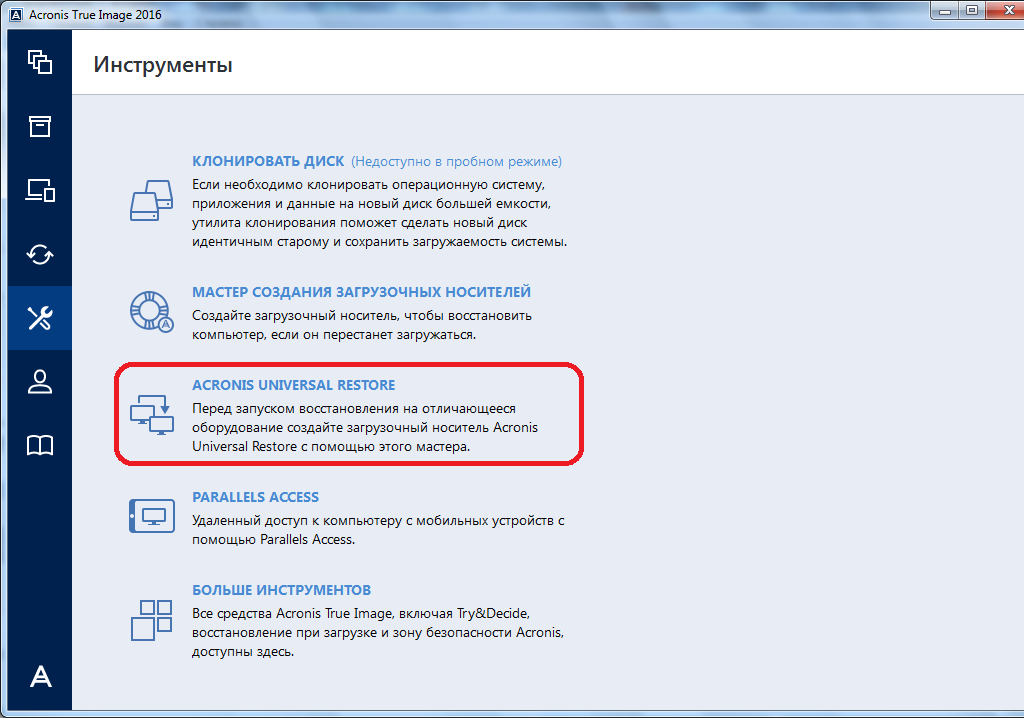

Отдельного разговора заслуживает совмещение ИП и самозанятости. Работают все те же ограничения, представленные выше. Но чтобы перейти на спецрежим, индивидуальный предприниматель должен отказаться от используемого им налогового режима, потому что совмещать сразу два не получится.

Потребуется уведомить налоговую службу о переходе на уплату НПД. Срок – 1 месяц с момента регистрации в качестве налогоплательщика НПД. Если предприниматель не уложился в срок, то у него аннулируют статус самозанятого и он вернется к своему прежнему налоговому режиму.

Сходство всех форм самозанятости:

- получать деньги от клиентов можно любым способом: наличкой, на банковскую карту, счет в банке, электронный кошелек, для этого не нужен кассовый аппарат;

- все доходы необходимо фиксировать в приложении “Мой налог”;

- для каждого клиента надо выписать чек, это делается автоматически из приложения;

- уплачивается ежемесячно только один налог – НПД;

- не надо сдавать налоговую отчетность, вести бухгалтерию;

- нет обязательных взносов, которые у обычного ИП составляют 40 874 руб. в год плюс 1 % с дохода, превышающего 300 тыс. руб.

Отличия ИП от самозанятого ИП:

- ИП платит страховые взносы независимо от того, есть выручка в этом месяце/году или нет. Самозанятый не платит ничего, если нет дохода.

- ИП могут нанимать сотрудников, самозанятый ИП – нет.

- У ИП другие суммы ограничения дохода. Например, на УСН – до 150 млн руб., патенте – до 60 млн руб. На ОСН, ЕНВД – любая сумма. Самозанятый ИП должен зарабатывать не более 2,4 млн руб.

- ИП обязаны использовать онлайн-кассы почти без исключения. Самозанятый ИП работает без кассы, выписывает чеки из приложения “Мой налог”.

Кто может стать самозанятым

По закону стать самозанятыми могут физлица и ИП. Регистрироваться как предприниматель или, наоборот, закрывать ИП для перехода на новый налоговый режим не нужно. Но есть три основных условия.

1. Вы должны вести деятельность в регионе, где проводится эксперимент. Это Москва, Московская область, Калужская область и Республика Татарстан.

Место жительства при этом не имеет значения. Например, если вы живёте в Рязани, а ваши клиенты находятся в Московской области, то по закону стать самозанятым можно, а если наоборот, то нет.

Если вы ведёте деятельность в нескольких регионах России, которые участвуют в эксперименте, то можете самостоятельно выбрать, где применять налоговый режим. Место деятельности можно менять, но не чаще одного раза в год.

2. У вас нет работодателя и наёмных работников по трудовым договорам. Даже если ваш работодатель предложит вам уволиться и сотрудничать с ним как самозанятый, такой фокус не пройдёт. В законе сказано, что нельзя оказывать услуги заказчику, который был вашим работодателем менее двух лет назад — придётся платить стандартные 13%.

3. Ваш доход составляет не более 2,4 миллиона ₽ в год. Или 200 000 ₽ в месяц.

Важно: всё вышеперечисленное относится только к тому доходу, с которого вы планируете платить налог как самозанятый. Исключения

Исключения

Самозанятыми не могут стать адвокаты, нотариусы, арбитражные управляющие, медиаторы или те, кто занимается оценочной деятельностью. Такая деятельность регулируется другими законами.

Также по закону нельзя становиться самозанятыми тем, кто работает на государственной или муниципальной службе — например, военнослужащим или полицейским. Госслужащим запрещено осуществлять предпринимательскую деятельность и даже приобретать ценные бумаги, по которым может быть получен доход, предупреждает руководитель практики налогового права компании «Амулекс» Анатолий Нагиев.

Исключение: если госслужащие сдают жильё в аренду. В этом случае они могут зарегистрироваться как самозанятые и платить налог 4% с дохода от сдачи квартиры, гласит новый закон.

Няням, сиделкам, репетиторам, уборщикам или тем, кто ведёт домашнее хозяйство, не надо переходить на новый налоговый режим. Им вообще не надо платить налоги — у них налоговые каникулы. (Чтобы делать это легально, нужно встать на учёт в налоговой.)

Ещё нельзя применять специальный налоговый режим, если вы:

-

продаёте подакцизные товары (алкоголь, табак, бензин);

-

перепродаёте товары или имущественные права;

-

добываете или продаёте полезные ископаемые;

-

ведёте предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии или агентских договоров;

-

ведёте деятельность в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

-

доставляете товары и принимаете платежи за них в интересах других лиц — например, работаете курьером и передаёте деньги за товары продавцу. Исключение — если продавец предоставил вам кассу, и вы выдаёте покупателю кассовый чек или отправляете его на предоставленный покупателем адрес электронной почты, говорит Анатолий Нагиев.

Прибыль держите на карте с процентом на остаток

Калькулятор Сравни.ру

Кроме того, под критерии специального налогового режима не подпадают доходы:

-

от продажи недвижимого имущества, транспортных средств;

-

от передачи имущественных прав на недвижимое имущество. Исключение — аренда жилых помещений;

-

от продажи долей в уставном капитале организаций, паёв в паевых фондах кооперативов и ПИФах, ценных бумаг и других финансовых инструментов;

-

от уступки прав требований;

-

полученные в натуральной форме.

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

Как зарегистрироваться самозанятым в приложениях — пошаговая инструкция ?

Если способом регистрации выбрано заполнение соответствующих пунктов в приложение, то его потребуется скачать и установить на свой смартфон.

Сделать это можно, как в Google Play так и в App Store. Также программа работает на планшетах, компьютерах при условии подключения их к интернету.

После этого потребуется пройти несколько несложных шагов:

- Пройти верификацию – это действие предполагает подтверждение личных сведений. Делается это в личном кабинете. Можно также заполнить поле с паспортными данными вручную.

- Получить доступ к кабинету – делается этот шаг через учетную запись на сайте ФНС или на сайте Госуслуг.

- Следующий шаг – заполнение ИНН.

- Далее потребуется придумать пароль.

- Указывается номер телефона (если регистрация производится по паспортным данным).

На номер телефона будет выслан код, который потребуется указать в соответствующем поле (мера безопасности и защиты данных). Затем выбирается и указывается регион, в котором будет производить деятельность самозанятый гражданин.

Пошаговая инструкция по регистрации самозанятых в приложении — Мой налог

Следующий этап: сканирование страниц паспорта (первый разворот с фотографией) – выполняется при помощи приложения. Для того чтобы исключить вероятность ошибки, рекомендуется сверить данные с бумажного носителя с введенными данными. Если все правильно, остается только нажать на кнопку подтверждения.

Особенность: после отправки документов нужно сфотографироваться. Лицо должно быть хорошо видно, не искажаться. После потребуется подтвердить регистрацию или отказаться от дальнейшего процесса.

Если человек выбрал подтверждение, то предстоит выбрать вид деятельности. Всего на 2020 год их представлено в официальном списке от ФНС 105 наименований (может быть больше!).

Определяемся с видом деятельности при регистрации самозанятости

Для регистрации разрешается выбрать всего 1 вид. После этого процедура регистрации в статусе самозанятого считается полностью завершенной.

Приложением можно начинать пользоваться для фиксирования оплат и передачи сведений налоговой инспекции. Приложение предлагает настройку доступа по лицу или отпечатку пальца. Выбор опции не будет зависеть от функций устройства, где оно установлено.

После регистрации может прийти уведомление, что самозанятому предоставлен тестовый доступ. Он будет действовать в период проверки поступивших данных налоговиками, но не более шести дней. При этом предприниматель может формировать чеки, отправлять их покупателям.

Формирование чеков самозанятых через приложение — Мой налог

Недостатки регистрации в приложениях

Регистрация в приложении производится быстро, проблем у нового пользователя в большинстве случаев не возникает. Несмотря на это отмечаются проблемы уже во время использования сервиса. Связаны они с ошибками, которые возникают во время регистрации.

Проблемы, которые могут возникнуть:

- Отказ в доступе по причине отличия между загруженной фотографией и той, что имеется в паспорте. Для решения этой проблемы рекомендуется пройти процедуру регистрации в личном кабинете на портале Федеральной Налоговой Службы. В этом случае потребуется указать ИНН.

- Вес приложения значительный. Для мобильных устройств на iOS потребуется не менее 224 мб, для Android – 96,4 мб свободного пространства внутренней памяти.

- Нет четко прописанных путей и способов, как будет храниться собранная личная информация о человеке.

- Нет гарантий безопасности данных.

К минусам следует отнести полное отсутствие альтернативы в части проведения финансовых операций. Они должны фиксироваться только в этом приложении. Отсутствует синхронизация с системами отплаты.

Самозанятому требуется выписывать виртуальные счета самостоятельно — вручную. На ПК не всегда удается корректно установить дискретную версию приложения. Если не учитывать подобные проблемы, то функционал вполне приличный.

Что ждёт самозанятых в будущем

Планы относительно первой группы самозанятых государство пока не готово озвучить: ещё не решило. Понятно, что вечно налоговые каникулы для них длиться не могут. А государство с тем и предложило этот вариант выхода из тени, чтобы увеличить денежные поступления в бюджет и внебюджетные фонды. Ведь сейчас те, кто ведёт деятельность, позволяющую зарегистрироваться в качестве самозанятого лица, не платят никому и ничего. Да и те, кто уже зарегистрировался самозанятым, пока ничего не платят. А смысл их легализации для государства в том и состоит, чтобы они платили в бюджет, ПФР и на обязательное медицинское страхование хотя бы что-то. И не пользовались услугами тех же государственных и муниципальных поликлиник за счёт других, как это происходит сегодня. Ведь право на медицинское обслуживание россиян в собственной стране не привязано к занятости и уплате взносов, которые за работающих делают работодатели, а ИП — сами за себя и за своих работников.

За медицинское обслуживание россиян с теневым доходом платят работающие сограждане и ИП

За медицинское обслуживание россиян с теневым доходом платят работающие сограждане и ИП

Наиболее вероятным считается вариант, при котором обязанностью самозанятых станет приобретение патента. У него будет фиксированная стоимость, которую предстоит определить региональным властям на местах. Предполагается, что в любом случае она не должна превышать 20 тысяч рублей в год. В стоимость патента будут автоматически включены отчисления в ПФР и на ОМС. В этом его принципиальное отличие от патента в том виде, в каком он в 2019 году предусмотрен для ИП. Предприниматель, применяющий ПСН, отдельно оплачивает стоимость патента, а отдельно — взносы.

Что до отчётности самозанятых, то предполагается, что от них будет требоваться только оплачивать патент. Так сейчас обстоит дело и с ИП, и с самозанятыми второй группы. Хотя от ИП на ПСН всё же требуется вести книгу учёта доходов и расходов. Власти понимают, что одним из барьеров, мешающих самозанятым становиться ИП, выступает нежелание возиться с отчётностью и нарываться на санкции за её сдачу невовремя.

Основные отличия между ИП и самозанятостью ?

Межу индивидуальным предпринимателем и человеком со статусом самозанятости имеются некоторые отличия в отношение правил ведения бизнеса.

| Для самозанятого | Для ИП |

| Место ведения бизнеса – в 23 регионах страны | По всей территории страны (ОСНО, УСН, ЕСХН), ЕНВД и ПСН – действуют не во всех регионах, требуется уточнять. |

| Ограничения по доходу – 2,4 млн в год |

|

| Ограничения по количеству наемных работников – нельзя нанимать работников по договору | Зависит от выбранного налогового режима:

|

| Ставка налога – зависит от того, с кем сотрудничает самозанятый: физические лица – 4%, ИП и Юридические лица – 6% | Зависит от выбранного во время регистрации налогового режима:

Если выбран режим УСН – общий 6% от полученного дохода или 15%, если учитывается разница между доходами и расходами. ПСН —6% потенциально возможного дохода. ЕНВД — 15% вмененного дохода. ЕСХН —6% разницы между доходами и расходами, НДС на общих основаниях

|

| Оплата страховых взносов – не требуется | Обязательный вид платежей. Нужно вносить их за себя и всех наемных работников |

| Отчетность – не предоставляется | Нужно представлять в контролирующие органы в обязательном порядке.

Виды отчетности:

|

| Ведение учета – не требуется осуществлять |

|

Для ведения дел самозанятыми не требуется кассовая техника (в приложении можно сформировать все необходимые чеки). ИП обязан устанавливать ее, если ведутся расчеты с физическими лицами (имеются исключения). Если выбран режим ПСН – не требуется, но существуют исключения, например, деятельность парикмахеров.

Формирование трудового стажа для последующего начисления пенсии в случае самозанятости не осуществляется, но можно производить добровольные отчисления в ПФР для того, чтобы он начислялся. Сумма взноса составляет в 2020 году 32448 рублей в год. ИП – формирование стажа производится автоматически.

Выплата больничных пособий самозанятым не осуществляется. ИП также не могут рассчитывать на нее, но в случае внесения добровольных взносов социального страхования (на больничные), пособия будут выплачиваться. Сумма к оплате составляет 4221,24 рублей в год.

Плюсы и минусы самозанятого

Главное преимущество НПД можно сформулировать довольно просто: вы работаете только на себя, платите минимальный налог и можете в любой момент взять выходной. Для режима НПД не нужен специальный расчетный счет, а в налоговую не надо предоставлять налоговую декларацию. Стать плательщиком НПД очень просто (далее расскажем, как), этот режим доступен уже по достижении 16 лет.

К тому же для «новичков», которые только стали самозанятыми, сейчас есть приятные бонусы: стартовый налоговый вычет (10 тыс. рублей) и дополнительный налоговый капитал в размере одного МРОТ (12 130 рублей). Вычет начисляют всем, кто зарегистрируется как самозанятый до конца 2020 года.

Главный налоговый консультант юридической фирмы Tax Compliance Юлия Павлова:

«Основная разница по данным видам вычета заключается в механизме их использования.

Стартовый капитал автоматически уменьшает сумму налога на 1% от дохода при получении дохода от физлиц, на 2% — в отношении доходов, полученных от юридических лиц и ИП. При достижении суммарной величины вычета в размере 10 тысяч рублей налоговый вычет считается использованным. То есть стартовый вычет применяется не для уменьшения налогооблагаемой базы (как, например, при налоговых вычетах по НДФЛ), а для уменьшения расчетной суммы налога.

Кроме того, неиспользованный налоговый остаток может переноситься на последующие периоды до его использования в полной величине. Так, если доход, полученный от физических лиц за отчетный месяц, составил 200 тысяч рублей, налоговая база будет рассчитана следующим образом: (200 тысяч рублей*4%) — (200 000 рублей *1% ) = 6000 рублей — налог с учетом вычета в размере 2000 рублей, что составляет 1% от полученного дохода от физических лиц. Остаток стартового налогового вычета составит 8000 рублей. Аналогичный механизм расчета налоговой базы по доходам, полученным от юридических лиц и ИП.

В отношении дополнительного капитала законодательно установлены ограничения — применить его можно только до 1 января 2021 года, сумма вычета (12 130 рублей) автоматически будет применяться для полной оплаты НПД, пеней и штрафов за период с 1 июля по 31 декабря 2020 года».

Кроме плюсов, у самозанятости есть и недостатки, из-за которых этот режим может вам не подойти.

- Во-первых, ограничение по доходам удобно не для всех специалистов. Если вы зарабатываете на проектах больше 200 тысяч рублей в месяц, до конца года легко выйти за установленный лимит в 2,4 млн рублей.

- Во-вторых, самозанятый может продавать только товары собственного производства. Значит, нельзя заниматься перепродажей товаров — а это очень популярная сфера бизнеса.

- В-третьих, налоги все-таки нужно платить. Если за уплатой НДФЛ с вашей обычной зарплаты по трудовому договору следит работодатель, то самозанятому нужно заботиться об уплате налогов самостоятельно.

- И, наконец, в-четвертых, у вас нет оплачиваемых отпусков и больничных. У вас нет работодателя, который мог бы это обеспечить. Если вы по каким-то причинам не работаете, спасти ваше финансовое положение смогут только накопления или помощь близких.

Постскриптум: и, да, про серьезный рост бизнеса на НПД говорить не приходится. Вы ведь не можете нанимать работников, не забыли?

Стоит ли переходить на самозанятость

Основная причина легализовать свою деятельность в режиме НПД — штрафные санкции от ИФНС. Налоговая служба начислит к уплате налоги за 3 года, штраф и пени. Сумма получится внушительная:

1. Пени рассчитывают как 1/300 ключевой ставки Центробанка за каждый день просрочки.

2. Штраф за неуплату — от 20% до 40% от суммы налога, при этом есть еще штраф за неподанные декларации — 30% от суммы налога за год.

3. Если задолженность за 3 года превысит 2,7 млн рублей, неплательщику грозит еще один штраф — 300 тысяч рублей, или 1 год тюремного заключения.

4. Есть еще и штраф за незаконную предпринимательскую деятельность — 10% от дохода, и не менее 40 тысяч рублей.

В сравнении с регистрацией ИП, заполнением налоговых деклараций и уплатой 13% НДФЛ режим самозанятости выглядит гораздо проще и выгоднее. Легальный статус позволит получать оплату открыто — наличными и на банковский счет. Кроме того, подтверждение законного и стабильного дохода поможет получить кредит или оформить ипотеку.