Как рассчитывается налог на имущество: пример расчета и способы оплаты

Содержание:

Как высчитать налог по кадастровой стоимости жилья

В большинстве регионов страны налог на имущество высчитывается по порядку переходного периода до 2020: в формулу расчета ввели сравнение с ГИС и коэффициенты понижения (для ИН за 2019 их уже не будет).

{banner_bottomtext}

Законодатель обязал все субъекты не позднее 31.12.2020 принять нормативные акты о стопроцентном использовании ГКС.

Формула расчета налога

Порядок расчета переходного периода:

- Узнать ГКС и ГИС.

- Узнать ставку, вычет по м² и коэффициент уменьшения.

- Вычислить ГКС за 1 м².

- Вычесть не облагаемое количество м².

- Рассчитать по кадастру: м² * цена 1 м² * ставка / 100%.

- Рассчитать по ГИС: инвентаризационная стоимость * ставка/100%.

-

Взнос:

- К полученному добавляем платеж с ГИС.

- Результат умножаем на уменьшающее корректировочное значение.

- От налога с ГКС отнимаем сумму с ГИС.

Расчетная формула со стопроцентным расчетом по кадастру (для 2020 и последующих годов) проще: вычисляют ГКС за 1 м² с учетом необлагаемых взносом м² и исчисляют из полученного сумму по ставке. В формулу не вводят уменьшающий коэффициент и ГИС.

Таблица с суммами

Базовый федеральный уровень ставок (п. 2 ст. 406 НК):

| Ставка (сколько процентов) | Тип недвижимости |

| 0,1 |

|

| 2 |

|

| 0,5 | Остальные объекты |

Ставки за 2020 обновятся:

| Стоимость по кадастру | Ставка (%) |

| До 10 млн | 0,1 |

| До 20 млн | 0,15 |

| От 20 млн | 0,2 |

Имущественные налоги принадлежат к местным (ст. 399 НК). На региональном уровне власти уполномочены отходить от базовых (федеральных) ставок и определять факторы, влияющие на начисление, но с ограничениями (п. 3 ст. 406 НК РФ):

- допускается уменьшать до нуля;

- увеличивать – до 3 раз.

Разница между региональным уровнем и базовым по стране особенно заметна в городах федерального значения, как правило, ставки там выше, но и льгот больше. Например, муниципалитет вправе поднять ставку по жилью до 0,5%. Информацию касательно ставок и иных позиций по регионам узнают на сайтах местных ФНС.

Примеры расчета

Пример для физических лиц по комнате/квартире. За 2018 год применяют правила переходного периода:

- Квартира имеет 30 м².

- Инвентарная оценка – 40 000, по кадастру – 600 000.

- ГКС за 1 м²: 600 000 / 25 = 24 000.

- Налогообложение уменьшается на вычет – 10 м². База составит 15 м².

- Ставка для комнат – 0,1%.

- Расчет по ГКС: 15 * 24 000 * 0,1% / 100% = 360 руб.

- По ГИС: 40 000 * 0,1% / 100% = 40 руб.

- Корректируем на коэффициент уменьшения: (360 — 40) * 0,8 + 40 = 296 руб. Это и есть искомая цифра.

За 2019 корректировочный коэффициент упраздняется – ИН по описанному примеру за этот год будет составлять полную сумму – 360 руб.

Пример по долям. Алгоритм расчета:

- Площадь 55 м².

- Два совладельца.

- ГКС – 6 000 000, ГИС – 400 000.

- Кадастровая цена 1 м²: 6 000 000 / 55 м². = 109 090.

- Рассчитываем метраж для платежа от ГКС: общая площадь 55 уменьшается на 20. Будет учитываться площадь 35 м².

- Ставка для жилых помещений – 0,1%.

- Налог с ГКС: 35 * 109 090 * 0,1% / 100% = 3 818 руб.

- По ГИС: 400 000 * 0,1% / 100% = 400.

- Уменьшение коэффициентом (3 818 — 400) * 0,8 + 400 = 3 134 руб.

- Разделяем результат на 2 совладельцев: 3134 / 2 = 1567 руб.

В 2020 придется оплатить имущественный налог без уменьшения коэффициентом и учета инвентарного значения. По описанному выше примеру он составит 1 909 руб. (3 818 разделяется на 2 собственника).

Для суммы за 2020 год и далее в будущем пример значительно проще:

- Квартира 60 м².

- Оценка по кадастру – 6 000 000.

- Цена за 1 кв. м: 6 млн / 60 = 100 000.

- Вычитаем 20 необлагаемых м², получим расчетную базу 40 м².

- Ставка 0,1%.

- Расчет: 40 * 100 000 * 0,1% / 100% = 4 000 руб.

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2020 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2020 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

2015 — 0,2;

2016 – 0,4;

2017 – 0,6;

2018 — 0,8.

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2020 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

-

Вид объекта налогообложения.

-

Местонахождение объекта.

-

Кадастровая стоимость.

-

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Формула расчета имущественного налога по инвентаризационной стоимости

Теперь посмотрим, как рассчитать налог для тех субъектов, где переход на кадастровую стоимость объекта до сих пор не был завершен, то есть базой для налогообложения до сих пор является инвентаризационная стоимость объекта.

Формула определения величины налога бывает двух видов

Давайте рассмотрим, где взять информацию для каждого показателя из представленной выше формулы.

Стоимость объекта инвентаризационная – когда ведется высчитывание налога, данные об инвентаризационной цене берутся те, что были предоставлены до наступления марта в 2013 году. Выяснить, что они представляют собой, можно в местном отделении бюро технической инвентаризации лично, или с помощью официального ресурса федерального бюро технической инвентаризации.

Коэффициент дефлятор – устанавливается регионом, принимающим за налоговую базу инвентаризационную стоимость. При расчете производится ее умножение на указанную властями величину

Обратите внимание! Для каждого региона указанное значение будет разниться, следовательно, узнавать его придется в индивидуальном порядке.

Величина доли. Когда рассматриваемая недвижимость находится в общей собственности нескольких дольщиков, высчитывание производится отдельно для каждого гражданина, согласно метражу, находящемуся у него во владении

Если же характер владения является общей совместной собственностью, то налог для каждого участника будет равный, как и равна будет доля владения жилищем.

Ставка налогообложения. Как и в случае со стоимостью жилья по кадастру, величина ставки разнится для каждой территории Российской Федерации. Узнать размер для интересующего вас населенного пункта можно на сайте инспекции. Главное правильно ввести информацию о:

территории;

разновидности налогообложения;

периоде налогообложения.

Обратите внимание! Расчет ставок по инвентаризационной стоимости недвижимости также имеет верхние предельные границы:

| Цена | Предел |

|---|---|

| до трех сотен тысяч рублей | до одной десятой процента (0,1% включительно) |

| от трех сотен до половины миллиона рублей | от одной десятой до трех десятых процента (от 0,1% до 0,3% включительно) |

| более половины миллиона | от трех десятых процента до двух процентов (от 0,3% до 2% включительно) |

Как и в предыдущем случае, муниципальные объекты и федеральные города имеют право на самостоятельное дифференцирование ставок ввиду:

- цены;

- местоположения недвижимости;

- типа объекта.

Давайте рассмотрим пример. Вы владеете половиной квартиры на окраине Москвы, инвентаризационная цена которой составляет двести тысяч единиц российской валюты. Величина ставки составляет одну десятую процента. Получаем следующий налог на искомую имущественную недвижимость: 200000*1/2*0,1%/ 100 = 100 рублей.

Расчет налога исходя из кадастровой стоимости имущества

Сумму авансовых платежей по налогу на имущество за отчетный период исходя из кадастровой стоимости определяйте по формуле:

| Авансовый платеж по налогу на имущество за отчетный период (I квартал, полугодие, девять месяцев) | = | Кадастровая стоимость имущества на 1 января налогового периода (отчетного года) | × | Ставка налога | 4 |

Сумма налога на имущество по итогам года исходя из кадастровой стоимости определяйте по формуле:

| Сумма налога на имущество за год | = | Кадастровая стоимость имущества на 1 января налогового периода (отчетного года) | × | Ставка налога | – | Авансовые платежи по налогу на имущество, начисленные за I квартал, полугодие и девять месяцев |

Такой порядок следует из положений пункта 7 статьи 382 и подпункта 1 пункта 12 статьи 378.2 Налогового кодекса РФ.

Налог (авансовые платежи) рассчитывайте с учетом того, сколько в течение года организация фактически владела объектом недвижимости. Об этом сказано в пункте 5 статьи 382 Налогового кодекса РФ.

Если право собственности на объект возникло или потеряно в течение года, определите время фактического владения основным средством с помощью корректирующего коэффициента:

| Корректирующий коэффициент | = | Количество полных месяцев нахождения объекта недвижимости в собственности в отчетном (налоговом) периоде | Количество месяцев в отчетном (налоговом) периоде |

При этом в количество полных месяцев включите и тот, в котором организация приобрела недвижимость, либо тот, в котором этот объект сняли с учета (письмо ФНС России от 1 июня 2012 г. № БС-4-11/9039).

В главе 30 нет специальных норм, раскрывающих понятие «полный месяц» (в отличие, например, от аналогичных положений по земельному налогу (п. 7 ст. 396 НК РФ) или по налогу на имущество физических лиц (п. 5 ст. 408 НК РФ)). Поэтому полным месяцем считается любое количество дней в том месяце, в котором у организации появилось право собственности на объект. То есть даже если право собственности на объект возникло у организации в последний день месяца, весь этот месяц нужно полностью учитывать при расчете коэффициента. Такие разъяснения содержатся в письме ФНС России от 23 марта 2015 г. № БС-4-11/4606.

При реорганизации, которая произошла в середине года, применяйте корректирующий коэффициент. Например, в отношении имущества, которое в результате реорганизации было принято на баланс 7 августа, используйте следующие коэффициенты:

– при расчете авансовых платежей за III квартал – 2/3;

– при расчете налога за год – 5/12.

Об уплате налога при реорганизации см. Как уплатить налог на имущество в бюджет.

Пример расчета налога на имущество исходя из кадастровой стоимости имущества

ООО «Альфа» расположено в г. Москве. В составе недвижимого имущества организации числится административно-деловое здание, которое включено в перечень объектов недвижимости, налоговой базой для которых является кадастровая стоимость.

Кадастровая стоимость здания на 1 января – 781 732 922,80 руб.

Ставка налога на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость имущества, – 1,3 процента.

Суммы авансовых платежей по налогу на имущество, начисленные по итогам отчетных периодов, составляют:

– за I квартал: 781 732 922,80 руб. × 1,3% : 4 = 2 540 632 руб.;

– за II квартал: 781 732 922,80 руб. × 1,3% : 4 = 2 540 632 руб.;

– за III квартал: 781 732 922,80 руб. × 1,3% : 4 = 2 540 632 руб.

По итогам года «Альфа» начислила к уплате в бюджет: 781 732 922,80 руб. × 1,3% – 2 540 632 руб. – 2 540 632 руб. – 2 540 632 руб. = 2 540 632 руб.

Пример расчета налога на имущество организацией по объекту недвижимости, в отношении которого налоговая база определена как кадастровая стоимость. Право собственности на объект недвижимости приобретено в середине года

Организация «Альфа» приобрела здание в г. Москве. Право собственности на приобретенное недвижимое имущество зарегистрировано 1 апреля. Других объектов недвижимости у организации нет.

Кадастровая стоимость здания на 1 января составляет 5 800 000 руб. Ставка налога на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость, – 1,3 процента.

Первый авансовый платеж по налогу на имущество «Альфа» начисляет по итогам II квартала. Количество месяцев, в течение которых здание было в собственности «Альфы» во II квартале, – три месяца (апрель–июнь). Значит, корректирующий коэффициент составляет 3/3.

Сумма платежа равна: 5 800 000 руб. × 1,3% × 3/3 : 4 = 18 850 руб.

Соответственно, авансовый платеж по налогу на имущество за III квартал будет равен: 5 800 000 руб. × 1,3% × 3/3 : 4 = 18 850 руб.

Сумма налога на имущество, которая должна быть начислена к уплате по итогам года, составит: 5 800 000 руб. × 1,3% × 9/12 – 18 850 руб. – 18 850 руб. = 18 850 руб.

Калькулятор для расчета налога на квартиру

С помощью представленного ниже калькулятора вы сможете с легкостью рассчитать размер налогового платежа, который необходимо внести в установленный срок.

Любой, даже самый простой калькулятор попросит указать общую площадь недвижимого объекта и его кадастровую стоимость. Если налогоплательщик не доверяет сведениям, указанным в пришедших до 01 октября квитанциях, то он может с помощью данного калькулятора или собственными силами проверить достоверность размера налога.

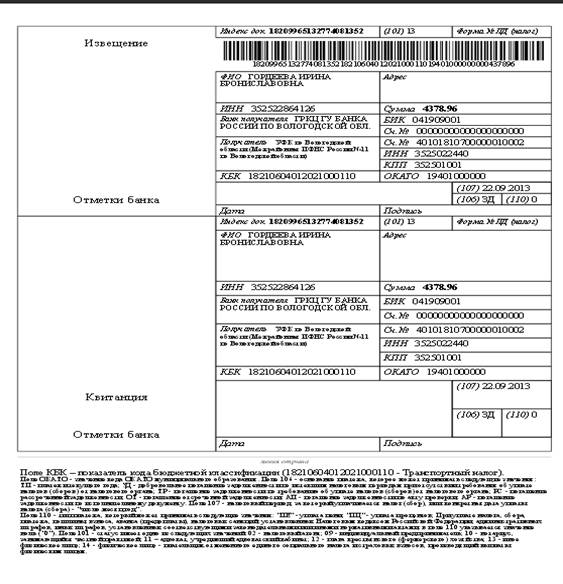

Как рассчитывается имущественный налог

Все расчеты по окончательному размеру налога должна проводить налоговая служба. Граждане, которым необходимо платить взнос, получают соответствующие уведомления по почте не позднее, чем 01 октября.

Стандартная формула расчета налогового платежа следующая:

Налог=(Стоимость квартиры – Положенный вычет налога)* размер доли (если эта собственность долевая)* налоговая ставка.

В которой:

- Стоимость квартиры – определяется Кадастровой палатой на основе отчета независимой экспертной группы, узнать ее можно на сайте Росреестра, Кадастровой палаты или обратившись за соответствующей информацией непосредственно в регистрационные органы, является отличной от инвентаризационной или рыночной.

- Налоговый вычет – касательно квартир равен налогооблагаемой площади за вычетом льготных 20 метров, умноженных на стоимость 1 метра квадратного.

Для 1-комнатной квартиры площадью 45 квадратных метров, стоимость которой согласно отчету Кадастровой палаты равна 1,8 миллионам, налоговый вычет составит: (45-20)*(1800000/45)= 1 миллион рублей.

- Доля – в случае если собственность общая долевая, налог делится на две равные части, доли разные – размер платежа высчитывается пропорционально, аналогичная ситуация, кода квартира была приобретена не в начале налогового период, а в середине, например, доля будет прямо пропорциональна сроку владения недвижимостью.

- Ставка налога – для квартир установлена в размере 0,1%.

Последний показатель зависит в том числе от вида недвижимости – для квартир и жилья стоимостью ниже 10 миллионов рублей налоговая ставка установлена в размере 0,1%, объектов недвижимости, которые стоят дороже 2%миллионов – 0,3, иной недвижимости – 0,5%.

Подробнее о расчете налога в видео:

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Алгоритмы проверки расчета

Начиная с 2015 года на территории России постепенно вводится расчет налога на имущество физических лиц исходя из кадастровой стоимости имущества. Его ввели уже во многих регионах.

Поэтому алгоритм проверки расчета будет зависеть от того, какой порядок расчета налога принят в вашем регионе (местности): исходя из кадастровой или исходя из инвентаризационной стоимости.

Чтобы налог считали исходя из кадастровой стоимости, решение об этом должны принять местные власти (власти городов федерального значения). Но сделать они это смогут только после того, как в регионе утвердят результаты кадастровой оценки. Если такое решение не принято, инспекция рассчитает налог исходя из инвентаризационной стоимости.

Однако независимо от решения местных властей платить налог с кадастровой стоимости надо:

- по имуществу, которое включено в утвержденный региональный перечень;

- по имуществу, которое еще не включено в региональный перечень, но образовано путем раздела объекта из утвержденного перечня.

Утвержденный перечень таких объектов региональные власти должны публиковать на своем официальном сайте. Найти объект в перечне можно по адресу его нахождения и кадастровому номеру.

В этот перечень региональные власти могут включить только следующие типы объектов:

- административно-деловые и торговые центры или комплексы, а также отдельные помещения в них. К ним приравниваются здания, которые предназначены (фактически используются) для одновременного размещения офисов, объектов торговли, общепита и бытового обслуживания (п. 4.1 ст. 378.2 НК РФ);

- нежилые помещения, которые согласно технической документации предназначены для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также помещений, которые фактически используют для этих целей. То есть когда перечисленные объекты занимают не менее 20 процентов общей площади помещения.

Если такой перечень не утвержден и нет решения местных властей о расчете налога исходя из кадастровой стоимости, то и с таких объектов инспекция рассчитает налог исходя из инвентаризационной стоимости.

Такой вывод следует из пунктов 7 и 10 статьи 378.2, статьи 402 Налогового кодекса РФ.

Для проверки расчета исходя из инвентаризационной стоимости следуйте следующему алгоритму:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Расчет исходя из кадастровой стоимости проверяйте в следующем порядке:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Внимание: первые четыре года с момента введения нового порядка расчета налога исходя из кадастровой стоимости являются переходными. На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости

Это сделано с целью снижения налоговой нагрузки на граждан

На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости. Это сделано с целью снижения налоговой нагрузки на граждан.

К примеру, в регионе новый порядок введен с 2015 года. Значит, переходным периодом, в котором налог надо считать по переходным правилам, будут 2015–2018 годы. А уведомление об уплате налога, рассчитанного по таким правилам, впервые придет в 2016 году.

Это следует из пункта 8 статьи 408 Налогового кодекса РФ.

Как можно оспорить кадастровую стоимость?

Кадастровую стоимость квартиры можно оспорить в суде

Что делать владельцу квартиры, если ее собственность была необоснованно завышена, и теперь государство ежегодно будет требовать большие налоги. Такие ситуации возникают достаточно часто, однако действия властей можно оспорить, чтобы добиться снижения кадастровой стоимости. Закон, посвященный оценочный деятельности, называет два варианта, при которых можно оспаривать кадастровую стоимость: если неверно указаны данные о самом объекте, и если неверно указана рыночная цена к моменту оформления документов. С первым случаем можно столкнуться не так уж часто: могут быть искажены данные о площади жилья, годе постройке дома и прочая фактическая информация, которую легко проверить и исправить.

Однако чаще встречаются ошибки именно в определении рыночной стоимости жилья. В этом случае можно обращаться в суд общей юрисдикции, куда потребуется предоставить доказательства ошибки, или написать жалобу в отдел урегулирования споров Росреестра. Подавать обращение можно в любое время, но лучше сделать это в начале года до начисления нового налога. Обращение будет рассмотрено, и если действительно будет выявлено нарушение, собственник может рассчитывать на снижение кадастровой стоимости.

Эту услугу оплачивает сам собственник: дешевле всего она обойдется для квартиры, а владельцам частного дома с участком придется заплатить значительно больше. К заявлению нужно также приложить справку об установленной кадастровой стоимости квартиры и копию правоустанавливающих документов. Обращение будет рассматриваться, и в течение месяца будет назначено заседание, на котором комиссия примет решение.

Другой путь – обращение в суд. Подается исковое заявление, в котором в качестве ответчика указывается отделение Кадастровой палаты региона, к нему нужно приложить пакет документов, подтверждающих обоснованность решений. Проводить независимую оценку придется и в этом случае, так что без расходов не обойтись. Кроме того, придется заплатить пошлину в размере 200 рублей.

Оспаривание кадастровой стоимости жилья может занять достаточно много времени: заявление должно рассматриваться в течение двух месяцев, но на практике процесс может тянуться дольше. Кроме того, не всегда удается убедить суд в своей правоте. Однако если ваше обращение будет признано обоснованным, кадастровая стоимость будет пересмотрена, и вы сможете добиться существенного снижения налоговой нагрузки. Система относительно недавно вступила в силу, однако иски к Кадастровой палате о пересмотре стоимости стали распространенным делом.

Мнение юриста-эксперта:

Стремление государства навести порядок с налогом на недвижимость, неоднозначно воспринято населением. Много возмущений и недовольств. Люди начали получать уведомления о налоге в разы превышающие прежние платежи. Это понятно, никому не хочется платить лишние деньги. Но государство предусмотрело возможность налогоплательщикам не согласиться с величиной налога. Как поступить, в статье подробно изложено два варианта.

Нашим читателям надо порекомендовать следующее. Не спешите бежать в суд, попробуйте первый вариант, может это сработает. Может оказаться так, что затраты на юриста окажутся значительно больше, чем вы получите выгоды от изменения кадастровой стоимости. Может случиться, что через год, рыночные цены упадут, опять появится возможность и желание понизить стоимость. Так и будете каждый год по судам бегать?

И, еще совет

Если в ближайшем будущем вы собираетесь продать недвижимость, то отнеситесь к процедуре изменения кадастровой стоимости осторожно. Будет ли для вас это выгодно

Вывод из изложенного материала. Недвижимость всегда требует к себе внимания и заботы. Это ваш капитал, к нему надо относиться со всей серьезностью. Руководствоваться сиюминутной выгодой не следует. Все надо взвесить и продумать. Лишь только потом принимать правильное решение.

Как оспорить кадастровую стоимость объекта недвижимости онлайн расскажет видеоматериал:

Показатели используемые в расчете

Исходя из вышеперечисленных факторов, влияющих на размер выплаты, следует отметить показатели, используемые в формулах (п. 8 ст. 408 НК РФ):

- КС (кадастровая стоимость) – стоимость объекта недвижимости, определяемая государством – кадастровой палатой. Фиксируется в документах Росреестра;

- ИС (инвентаризационная стоимость) – экспертная оценка недвижимости органами БТИ, исходя из квадратных метров жилья и израсходованных стройматериалов. Это своего рода субъективная оценка, значительно ниже рыночной стоимости;

- налоговые ставки от КС и ИС, определяемые на каждой отдельно взятой территории в соответствии с НК РФ, ст.406.

При расчете налога по КС применяются следующие значения показателя:

| 0,1% |

|

| 2% |

|

| 0,5% |

- коэффициент-дефлятор (КД), используется при расчете обязательного платежа по инвентаризационной стоимости. В соответствии с приказом Минэкономразвития № 595 от 30.10.2018 г. КД = 1,518 в 2019 году;

- площадь не облагаемая налогом, предусмотренная для разных типов жилых помещений, в соответствии с ст. 403 НК РФ: квартира – 20 м², комната – 10 м², дом – 50 м². Местные власти имеют право корректировать данные показатель по своему усмотрению;

- льготы, предусмотренные законодательством, ст. 407 НК РФ. Для некоторых категорий граждан предусмотрены преференции региональными властями. Но, в любом случае, налоговая льгота может быть применена только к одному объекту налогообложения каждого вида, в соответствии с выбором собственника, обладающего преимуществом;

- понижающий коэффициент – в 2019 году уже применяться не будет, он использовался при расчете за 2015-2017 гг. (в первый год перехода он составлял 0,2; второй – 0,4; третий – 0,6);

- коэффициент периода владения имуществом, используется в случае, если право собственности возникло или прекратилось в течение года (количество месяцев/12);

- при определении размера платежа учитывается количество собственников.

Начиная с 2020 года, при расчете используются не все приведенные значения.