Электронные платежные системы россии

Содержание:

Как автоматизировать процессы с помощью low code конструкторов: пример платных парковок

Из песочницы

Давно хотел погрузиться в нишу No code или Zero code. И вот наконец появилась задачка, которую решил собрать на конструкторах.

Дано

Одна сеть Магазинов с большими парковками решили автоматизировать работу своего парковочного пространства. Нужно было собрать ботак, который должен был научиться собирать платежи за парковку, оформлять абонементы с рекуррентными платежами.

Ребята хотели помочь людям быстро оплачивать парковочное место, а также стимулировать их пользоваться парковкой как отдельным продуктом (то есть просто оставлять автомобиль на этой парковке и идти по своим делам, а не в сам гипермаркет).

Разновидности электронных систем

В основе классификации виртуальных платежных систем лежат

разные пути внесения денежных средств на счет кошелька. Существует 2 вида

систем:

- кредитные – используются для предоставления банковских услуг в интернете;

- дебетовые – связаны с цифровыми деньгами.

Под кредитными подразумевают организации, управляющие цифровыми деньгами с помощью кредитных карт. Данный способ выгодно отличает надежная гарантия от взлома и несанкционированного использования – подпись в цифровом виде и код в SMS. Перед тем, как производится оплата, заключается договор. На такой основе работают: CyberCash, CheckFree, Open Market, First Virtual.

Основная часть ЭПС относится ко второму типу систем. Это означает, что для онлайн-расчетов достаточно пополнения электронного счета реальными денежными средствами. Некоторые дебетовые системы принимают электронные чеки. Это аналог бумажного документа, только вместо рукописной подписи стоит электронная версия. Популярные представители дебетовых систем: DigiCash, NetCash, NetChex, NetBill.

Требования к сайтам

Платежные системы предъявляют ряд требований к сайтам, которые хотят воспользоваться их услугами. Чтоб соответствовать им, необходимо исправить на сайте возможные недоработки. Перед подключением платежного сервиса проверьте следующие моменты:

-

Сайт должен размещаться на домене второго уровня, например, shop.com.ua. Домены третьего уровня выглядят так: kiev.shop.com.ua. Проект должен работать на платном хостинге со статическим IP-адресом.

- Ресурс должен быть заполнен полноценным контентом, проверьте работоспособность внутренних ссылок.

- Укажите полную контактную информацию компании — юридический и фактический адрес, телефон, e-mail. Детально опишите перечень предоставляемых услуг, условия доставки и оплаты.

- Обязательно укажите цены на товары и услуги в национальной валюте.

- Удостоверьтесь, что товары и услуги, предоставляемые организацией, не противоречат законодательству и моральным нормам.

- Добавьте страницу с Политикой неразглашения и защиты персональной информации клиента.

-

Используйте на сайте безопасный протокол https.

- Не запрашивайте реквизиты карточки до перехода на платежный сервис.

- Добавьте на ресурс логотипы необходимых платежных систем.

Плюсы и минусы

При использовании проверенной платежной организации,

цифровые деньги, по сравнению с традиционными, имеют ряд преимуществ:

- Удобное хранение в электронном виде, им не нужны денежные хранилища, транспортировка и инкассация;

- Цифровую валюту не нужно пересчитывать, при этом отпадает необходимость в сдаче;

- Их качество не зависит от времени, электронные монеты не изнашиваются;

- высокая скорость выполнения операций;

- виртуальные деньги удобны при расчетах в интернете;

- можно осуществлять переводы без данных получателя, достаточно знать номер кошелька;

- Система использует современные методы защиты электронного счета.

К недостаткам относятся:

- нет возможности транзакций при отсутствии

интернета; - ЭПС оставляет за собой право заблокировать счет;

- необходимость хранения паролей и постоянного

использования мобильного телефона при входе в систему; - комиссии при выводе средств;

- не все организации принимают цифровую

наличность; - возможны сбои в работе платежной системы.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Интернет-деньги или банки? Различия, плюсы и минусы

Электронные деньги стали привычным явлением в современном мире. Существует вероятность, что в скором будущем интернет-деньги могут заменить собой наличный расчет в оплате небольших покупок и услуг. Сравнение именно с наличными деньгами не случайно, поскольку при осуществлении безналичного расчета реквизиты, личные данные плательщика всегда привязаны к расчетному счету. Пользование же электронными деньгами приватно, так же, как и наличными. Расчет электронной валютой очень удобен при оплате мелких покупок и услуг, таких как проезд на общественном транспорте, посещение ресторанов, кинотеатров, покупка продуктов в магазине, оплата штрафов, коммунальных услуг и, разумеется, осуществление платежей в интернете. В целом, интернет деньги обладают массой преимуществ по сравнению с другими видами расчета:

- Эмиссия электронных денег не требует больших усилий, задействования масштабных производственных мощностей и ресурсов.

- Интернет-деньги хранятся в электронном виде и не требуют физического хранилища, упаковки и охраны.

- Независимо от количества, электронная валюта не имеет таких физических качеств, как объем или вес. Следовательно, электронные средства обладают существенной портативностью.

- Электронные деньги не требуют пересчета. Для этого существуют специальные алгоритмы ЭПС, которые безошибочно ведут подсчет средств на счету пользователя.

- Электронная валюта не теряет своих свойств в процессе обращения, не приходит в негодность и не требует постоянной замены.

- Электронный расчет удобен для оплаты товаров и услуг в интернете, денежных переводов и др. Транзакция занимает всего несколько секунд, независимо от расстояния или страны пребывания получателя денег. Кроме того, отсутствие деления на номиналы позволяет легко переводить абсолютно любую сумму.

- Полная конфиденциальность платежей. Для осуществления перевода средств не нужны личные данные и реквизиты получателя, достаточно лишь номера счета.

- Независимость от кредитно-финансовых учреждений позволяет не беспокоиться, что средства исчезнут со счетов в результате банкротства банка.

- ЭПС используют самые современные методы защиты транзакций и сохранности денег на счетах. Следовательно, электронным деньгам не страшны кражи, грабежи и другие преступления такого рода.

Однако, несмотря на массу преимуществ, электронная валюта все же обладает и некоторыми слабыми сторонами. Среди основных недостатков интернет-денег можно назвать:

- Недостаточная проработанность нормативно-правовой базы обращения электронных денег. Целый ряд государств по-прежнему относятся к данному виду расчета настороженно. Как следствие, ЭПС нередко используются для осуществления незаконных операций и ведения теневого предпринимательства.

- Необходимость использования специальных инструментов и средств для хранения денег и осуществления платежей.

- Электронные деньги можно использовать только при наличии подключения к интернету. В ряде случаев, помимо этого необходим установленный на компьютере или другом устройстве специальный софт, без которого невозможно произвести перевод средств.

- Осуществление электронных платежей предполагает наличие у пользователя достаточных навыков, связанных с использованием интернета.

- Необходимость помнить и хранить пароли доступа, а также в ряде случаев обязательное использование мобильного телефона для подтверждения платежей.

- Электронные деньги могут быть заблокированы, вследствие чего может быть очень затруднительно вернуть их.

- При осуществлении крупных платежей может потребоваться подтверждение личности плательщика. То же самое касается вывода крупных сумм с кошелька.

- Сравнительно высокие суммы комиссии за ввод и вывод средств, по сравнению с использованием безналичного расчета в банке.

- Существует теоретическая вероятность того, что деньги могут быть похищены с электронного кошелька путем взлома системы защиты ЭПС.

- Несмотря на то, что популярность электронных платежных систем увеличивается, рассчитаться за услуги и товары с помощью интернет-денег пока можно не везде.

Как работает платежная система банковских карт

Участники системы

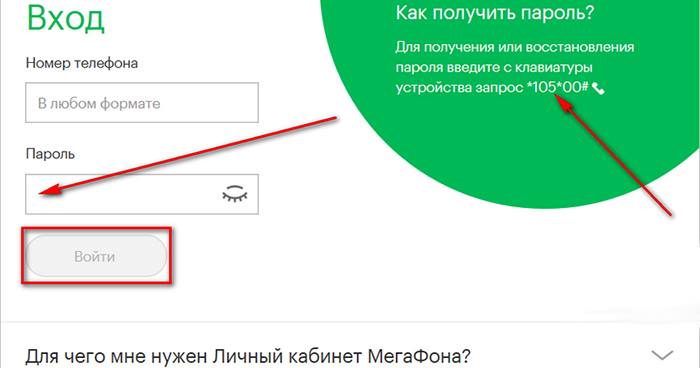

В основе любой платежной системы лежит процессинговый центр – организация или ее подразделение, которое обеспечивает техническое взаимодействие между участниками этой системы. Обычно такие центры создаются при крупных банках. Например, они есть у Сбербанка и ВТБ. Чтобы процессинговый центр мог работать в системе, он должен получить разрешение и лицензию от нее. В России центр также должен пройти дополнительную проверку у ФСБ.

Другими важными участниками являются эмитенты – организации, которые выпускают и обслуживают карты, и эквайеры, которые организуют прием карт к оплате. В нашей стране эмитентами и эквайерами обычно становятся банки. Эмитент обязан выпускать карты, открывать и обслуживать привязанные к ним счета. Эквайер организует прием платежей по картам и обслуживание в банкоматах.

Один и тот же банк может быть одновременно и эмитентом, и эквайером. Для взаимодействия между разными банками создаются расчетно-клиринговые центры. Для ведения соответствующих операций всем этим организациям нужны оборудование и разрешения от платежной системы.

Наконец, в систему входят держатели банковских карт – физические и юридические лица, которые пользуются ими. Владельцем банковской карты всегда остается выпустивший ее эмитент. Сюда также входят организации, которые пользуются услугами эквайеров для приема оплаты своих товаров и услуг с помощью банковских карт.

Контролем над всеми участниками занимается головной офис. Он устанавливает общие правила участия в системе, организует разработку используемых в ней технологий, владеет правами на торговую марку.

Принцип работы

При использовании карты – например, при оплате покупок – держатель подтверждает операцию, а эквайер считывает информацию карты и отправляет запрос в процессинговый центр. Центр обрабатывает запрос, и, если находит такую карту в системе, передает информацию эмитенту. Эмитент проверяет состояние счета карты и, если на этом счету достаточно денег, блокирует на счету нужную сумму и передает соответствующий запрос через процессинговый центр эквайеру. Он подтверждает факт оплаты, сообщает об этом держателю карты и магазину, в котором была оформлена покупка.

Позднее создается список проведенных платежных операций, который передается через эквайера в процессинговый центр. Он формирует реестр платежей и передает сообщения для эмитентов, эквайеров и клирингового центра. На основании сообщения клиринговый центр отправляет запрос эмитенту, который списывает сумму платежа и через процессинг передает ее эквайеру, а эквайер – организации, в которой была совершена покупка. Эквайер и эмитент сообщают своим клиентам об успешно проведенных операциях.

Похожим образом организованы и другие операции, такие как переводы денег между держателями карт и снятие наличных в банкомате. Сейчас все эти операции работают в режиме реального времени и полностью автоматически. От запроса об оплате до списания денег может пройти от нескольких секунд до одного дня.

Внутри платежной системы все операции осуществляются в одной валюте. Эмитент и эквайер же могут использовать любые валюты. Если эмитент и эквайер работают в одной валюте, то дополнительно обменивать деньги не нужно. Если же они используют разные валюты, то сумма платежа или перевода конвертируется из валюты эмитента сначала в валюту системы, а потом – в валюту эквайера.

Например, держатель карточки в системе Visa с рублевым счетом хочет оплатить покупку в Таиланде. В процессе оплаты сумма, которая списывается со счета, обменивается сначала в доллары – основную валюту в Visa – а затем в таиландские баты. Курс обмена зависит от условий эмитента и эквайера.

Для каждой карты создается отдельная запись, в которой прописывается название выпустившего ее эмитента, тип и статус в системе, информация о держателе и другие сведения. Каждой карте присваивается уникальный номер, по которому она сопоставляется с записью. Номер всегда печатается или выдавливается (эмбоссируется) на лицевой стороне.

Системы постоянно работают над скоростью, надежностью и безопасностью проведения всех операций

Юридический статус ЭПС

В России действие ЭПС подчинено закону «О национальной платежной системе». Именно он регламентирует запреты на анонимные операции. С августа 2020 г. стало нельзя пополнять наличными неидентифицированные кошельки. Внести деньги можно только через банковский счет.

Это продолжение политики ЦБ по ужесточению контроля за оборотом капитала посредством ЭПС. По оценкам РБК, в 2019 г. анонимные платежи составляли около 10% от всех электронных переводов. Основная декларируемая цель – предотвращение финансирования терроризма. Но мы же понимаем, что благодаря этим запретам повышается прозрачность операций для ФНС. Например, с 2020 г. налоговая автоматически получает информацию об открытии и закрытии россиянами электронных кошельков.

Права и обязанности сторон регламентируются не только законами. Регистрируясь в ЭПС, вы должны принять соглашение об использовании системы, которое является аналогом банковского договора. В нем прописывается принцип работы сервиса. В России существуют два совершенно разных механизма:

- ЭПС, выпускающие т. н. ценные бумаги. Например, сервис WebMoneyTransfer и его WMZ-сертификаты. Внося наличные через терминал или делая перевод с банковского счета, вы покупаете эти сертификаты, а выводя деньги, продаете их.

- ЭПС, использующие схему авансовых платежей: например, Яндекс.Деньги. Пользовательское соглашение этого сервиса определяет электронные деньги как средства, внесенные для дальнейшего использования в системе. Никакой конвертации во внутреннюю валюту не производится.

Важная особенность международных систем, таких как WebMoney, в том, что каждая доступная в ней валюта подчиняется законам страны–эмитента. Т. е. оборот долларов будет регулироваться правовыми нормами США, рублей – российскими требованиями.

Электронные платежные системы

Электронные деньги эмитируют электронные платежные системы (ЭПС). Это компании, осуществляющие выпуск виртуальных денежных знаков, разрабатывающие и внедряющие технологии их хождения и обеспечивающие все операции со своей электронной валютой. Часто электронные платежные системы являются частью крупнейших интернет-корпораций, одним из направлений их деятельности (например, Яндекс.Деньги, валюты крупнейших социальных сетей и т.д.)

Каждая ЭПС эмитирует свои собственные электронные деньги, которые могут соответствовать разным реальным валютам. Разные электронные платежные системы имеют разный уровень развития, разный функционал, разную сеть охвата, разное предназначение. Как правило, электронные деньги одной платежной системы можно обменять на валюту другой ЭПС, но не всегда, кроме того, такая операция потребует определенной комиссии.

Как правило, электронные платежные системы эмитируют ровно столько электронных денег, сколько в них есть потребность, то есть, в том объеме, в котором пользователи ЭПС вносят свои реальные деньги для покупки электронной валюты. Выпуск электронных денег обычно регулируется законодательными нормами, поэтому электронные платежные системы, которые зарегистрированы и ведут свою деятельность на территории конкретной страны, должны придерживаться этих норм. Однако часто этого фактически не происходит, поскольку электронные деньги очень сложно отследить, и законодательство в этой области пока остается несовершенным.

Электронные платежные системы зарабатывают на комиссиях, которые взимаются за все операции с их валютой.

5 сервисов для подключения онлайн-платежей к сайту самозанятого

Агрегатор — наиболее подходящая платёжная система для сайта для физических лиц, прошедших идентификацию или регистрацию. Она охватывает все категории клиентов, предлагая удобные для них способы оплаты. Рассмотрим несколько таких универсальных сервисов, официально сотрудничающих с самозанятыми.

Самозанятые.рф

Новый сервис (релиз состоялся в 2020 году), который позиционируют как маркетплейс для самозанятых. Одна из возможностей — эквайринг: можно настроить приём платежей на сайте с банковских карт, а также через Apple / Samsung / Google Pay. Из особенностей — автоматическая выдача чеков и регистрация дохода в ФНС. Деньги от клиентов поступают на «Кошелёк». Вывести их можно на личную банковскую карту или счёт в электронной платежной системе.

Плюсы: простая интеграция (в том числе есть модули для CMS), удобное использование, прозрачная статистика, техподдержка 24/7.

Минусы: сервис новый, поэтому не исключены сбои, недоработки функционала и другие характерные недостатки.

PayMaster

Агрегатор, принадлежащий электронной платёжной системе WebMoney. Даёт возможность принимать платежи на банковский счёт самозанятого лица. Также это один из немногих сервисов, сотрудничающий с физлицами: но они могут принимать оплаты только на кошелёк WebMoney. Доступны разные варианты оплаты: с карты, электронного кошелька, мобильного счёта, через салоны связи и т.п.

Плюсы: бесплатное простое подключение, личный кабинет со статистикой и отчётами, ежедневные перечисления средств на личный счёт самозанятого.

Минусы: высокие комиссии за эквайринг.

Яндекс.Касса

Крупный агрегатор недавно открыл подраздел для самозанятых и предлагает официальное подключение: с подписанием договора и перечислением средств на личный счёт физлица. Сервис обрабатывает оплаты с банковских карт и электронных кошельков.

Плюсы: удобное подключение (есть модули для сайтов на CMS), есть функция ручного выставления счетов (подойдёт для продавцов товаров и услуг в соцсетях).

Минусы: есть ограничение на приём платежей с банковских карт — до 100 тыс. рублей в месяц.

Мы писали о возможностях Яндекс.Кассы для самозанятых физлиц.

Специальных условий для самозанятых платежный агрегатор не предлагает. Но есть возможность настроить приём оплаты с выводом средств на электронный кошелёк QIWI физлица.

Плюсы: быстрое подключение, модули для разных CMS.

Минусы: высокая комиссия, ограниченные возможности для вывода.

Мы рассказывали о платёжном агрегаторе Robokassa — его функциях и способах подключения.

PayAnyWay

Платёжная система для сайта, сотрудничающая с самозанятыми физлицами. Обеспечивает приём платежей с банковских карт VISA, MasterCard, Maestro, «Мир».

Плюсы: подходит для самозанятых с собственным сайтом или соцсетями. На сайт можно интегрировать форму оплаты. Также для сайта и любых соцсетей доступна функция онлайн-витрины. Витрину можно встраивать на сайт, а ссылку на неё — отправлять напрямую покупателю. Еще из плюсов: автоматическая регистрация дохода и возможность выбрать, какие платежи регистрировать в ФНС. Позиционируется как платёжная система для физических лиц без комиссии.

Минусы: ограниченный функционал — обработка платежей только с банковских карт.

|

Платёжная система |

Комиссия за транзакцию для самозанятого физлица |

Примечание |

|

Самозанятые.рф |

2 % — за любой перевод на личный счёт мерчанта (т.н. «Кошелёк») |

Отдельно облагается комиссией вывод средств с «Кошелька»:

|

|

PayMaster |

2,95 % — оплата картой 3 % — Сбербанк Онлайн 2 % — WebMoney 3,5 % — Яндекс.Деньги 4,5 % — оплата через салоны связи |

Точную комиссию можно рассчитать в онлайн-калькуляторе сервиса, указав вид деятельности и оборот |

|

Яндекс.Касса |

от 3,5 % за любую транзакцию |

Оплата счёта, выставленного вручную, комиссией не облагается. Её покрывает клиент самозанятого |

|

Robokassa |

от 7 % — оплата картой 9 % — Яндекс.Деньги 6,8 % — QIWI 5-8 % — платёжные терминалы и салоны связи |

Дополнительно нужно платить комиссию за вывод средств с кошелька QIWI на банковскую карту |

|

PayAnyWay |

Для банковских карт VISA, MasterCard, Maestro, МИР комиссия 0 % |

Комиссия за вывод средств на банковскую карту самозанятого — 3,5 % |

В заключение

Независимо от того, как вы относитесь к системам электронных платежей и совершаете ли покупки онлайн или через другие электронные порталы, нельзя отрицать то, что технологии уже прочно вошли в нашу жизнь В скором времени наличные и бумажные чеки, скорее всего уйдут в прошлое, так как появляется все больше интернет магазинов и сайтов продающих товары и услуги через интернет.

Даже если в настоящее время вы не часто используете системы электронных платежей, то вскоре все изменится, так как все больше предприятий переходят только на электронные платежи. А почему бы и нет? Они быстры, удобны и просты в использовании. Кроме того они безопасны и тем самым у продавцов появляется все больше клиентов.

А что думаете вы? Вы оплачиваете товары и услуги в Интернете или с помощью кредитных и дебетовых карт или же предпочитаете старые добрые наличные?