Анализ деятельности предприятия с помощью матрицы бкг

Содержание:

Ограничения в использовании матрицы БКГ

Чтобы говорить об ограничениях в использовании матрицы, необходимо помнить, что матрица базируется на основании двух допущений:

- Самой большой прибыльностью обладает самая крупная фирма на рынке.

- Если рынок растёт быстро, в него постоянно необходимо вкладывать средства. Это делается, чтобы поддерживать производство на нужном уровне, вкладывать деньги в маркетинг и т.д.. Если рынок растёт невысокими темпами, то инвестировать в продукт нет нужды.

На основании этого и выдвигаются ограничения в использовании матрицы – для принятия сложных управленческих решений стоит руководствоваться сразу несколькими инструментами портфельного анализа, которые охватывают более широкий спектр факторов, нежели матрица БКГ.

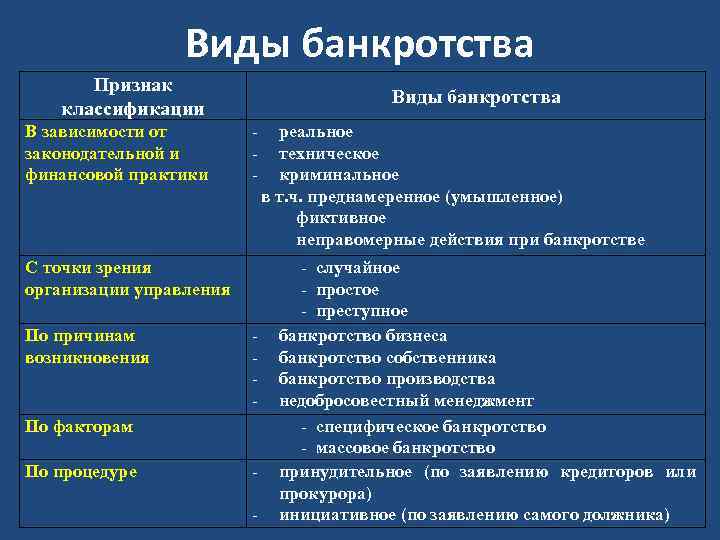

Во время кризиса матрица не будет объективной

Существуют ситуации, когда результаты матрицы не будут отражать объективную реальность:

- кризис;

- отсутствие входных барьеров на рынок — это повышает его привлекательность даже при небольших темпах роста;

- ситуация жёсткой конкуренции на рынке, что сделает его менее прибыльным даже при высоких темпах роста.

Анализ указывает направления, в которых предприятие может развиваться, но не содержит в себе конкретных указаний, как достичь положительных результатов.

Нужно предусмотреть, какими конкурентными преимуществами обладает товар для успешного продвижения на рынке. В ином случае инвестирование может оказаться бесполезным.

Квадрант матрицы БКГ

Квадрант матрицы BCG представляет собой типичный набор стратегических решений по конкретным сегментам бизнеса: Звезды – это подразделения, которые занимают относительно высокую долю рынка в быстрорастущих отраслях. Следовательно, их надо усиливать и оберегать. То есть, сохранять или увеличивать соответствующую долю бизнеса на данном рынке. «Дойные коровы» — так как эти подразделения бизнеса приносят прибыли больше, чем требуют инвестиций, следовательно, надо пользоваться этими возможностями, но не забывать о контроле. О некоторой доле вложений и затрат на этот сегмент бизнеса тоже забывать не стоит, но размер инвестиций следует установить оптимальный. Избыток денежной наличности, который дают «коровы» тоже не стоит тратить бездумно. Эти деньги надо использовать на стратегическую перспективу, то есть, направлять их на развитие других сфер бизнеса. К «трудным детям» или «вопросительным знакам» нужен особый подход. Этот сегмент бизнеса стоит изучить, проанализировать, спрогнозировать его перспективность. Вполне возможно, что с помощью целевых инвестиций этот сегмент бизнеса можно будет перевести в «звезды». В самом неоптимистичном случае эту долю рынка можно сократить, но обязательно сохранить, ни в коем случае не ликвидировать. «Собаки» — это слабые перспективы роста и отстающие позиции на рынке по сравнению с его лидерами, что ограничивает размер их прибыли. Следовательно, от них следует избавляться. В стратегическом периоде соответствующие направления бизнеса или ликвидируются, или сокращаются.

· матрица БКГ предлагает правильные направления инвестирования, но не содержит тактических указаний и ограничений в реализации стратегии. Инвестирование в развитие товара без явных конкурентных преимуществ может пройти неэффективно.

Список использованной литературы

1. Игнатьева А.В., Максимцов М.М. Исследование систем управления. Учеб. пособие для вузов. — М.: ЮНИТИ-ДАНА, 2000 — 71с.

2. Мыльник В.В., Титаренко Б.П. Исследование систем управления. Учеб. пособие для вузов. — Е. Академический проспект, 2003. — 176с.

4. Статья «Введение в разработку портфельных стратегий»- http://powerbranding.ru/marketing-strategy/assortiment/

5. «Цели и этапы портфельного анализа» -http://www.std72.ru/dir/menedzhment/strategicheskij_menedzhment_uchebnoe_posobie_babanova_ju_v/glava_8_portfelnyj_analiz/196-1-0-3368

6. http://ru.wikipedia.org/wiki/Бостонская_консалтинговая_группа

7. http://matrix-sales.ru/articles/61-matritsa-bkg- идеал матрицы БКГ

Размещено на Allbest.ru

Квадранты матрицы

Когда товарные группы распределены по модели БКГ, каждая ассортиментная единица попадает в один из четырех квадрантов матрицы. Каждый квадрант имеет свое название и рекомендации о принятии решений. Ниже представлена таблица, состоящая из таких же категорий, как и матрица БКГ, пример построения и анализа которой не проделать без знаний особенностей каждой зоны.

|

Дикие кошки

|

Звезды

|

|

Собаки

|

Дойные коровы

|

Проверочное действие

После того, как матрица General Electric (GE) / McKinsey построена и определено место в матрице для каждого направления бизнеса компании, рекомендуется еще раз оценить долгосрочный потенциал сегментов, оценить риски, которые могут повлиять на прибыльность компании в каждом сегменте.

Потенциал сегмента можно оценить по следующим 7 факторам:

- разница между текущим и потенциальным объемом рынка (чем больше разница — тем больше потенциал)

- темпы роста сегмента на ближайшие 3-5- лет (чем выше темпы роста — тем выше потенциал)

- изменение благосостояния, образа жизни, ценностей потребителя (изменения в рамках концепции вводимого товара — потенциал есть)

- изменение технологий производства

- изменение экономического и политического климата на рынка

- возможные изменения в конкурентном окружении сегмента

- потенциал расширения ассортимента и т.п.

После того, как конкурентоспособность каждой товарной группы компании проанализирована и выявлены привлекательные рыночные ниши, можно переходить к разработке стратегий развития товаров. Для каждого квадранта матрицы существует четкая стратегия, с которой вы можете ознакомится в нашей статье «Рекомендации по интерпретации матрицы McKinsey / GE».

Подготовлено с использованием источника: Olivier Furrer «Corporate Level Strategy: Theory and Applications», 2010

Готовые решения

У нас есть готовый шаблон, с помощью которого вы с легкостью сможете применить теоретические знания данной статьи на практике. Скачать шаблон для анализа портфеля компании с помощью матрицы McKinsey/ General Electric (GE) можно в разделе «Полезные шаблоны по маркетингу».

Предыдущая статья:

Please enable JavaScript to view the comments powered by Disqus.

comments powered by Disqus

Результаты анализа

По данным, полученным при построении матрицы БКГ, можно выявить следующее:

- В позиции «Звезды» находятся услуги эндоскопии и академии питания. А это значит, что они занимают относительно большую долю предложения среди платных медицинских услуг, оказываемых больницей, с достаточно высоким темпом развития. Учреждение должно поддерживать и укреплять данное направление, не снижать, а, возможно, увеличивать инвестиции в него.

На эти направления следует выделить лучшие ресурсы организации (персонал, научные разработки, денежные средства). Услуги-«звезды» являются будущим стабильным источником денежных средств для учреждения.

- Ультразвуковые, лабораторные исследования и физиотерапевтические процедуры занимают позицию «дойных коров». То есть данные услуги имеют устойчивое положение среди всех предложений учреждения, являются основными генераторами прибыли. Эти направления представлены достаточно большим ассортиментом, но характеризуются отрицательным темпом роста.

Здесь не требуется больших инвестиций — только на поддержание текущего уровня продаж. Учреждение может использовать доходы от реализации таких услуг для развития своих перспективных направлений — «звезд» или «вопросительных знаков».

- Нахождение рентгенологической диагностики в квадранте «вопросительного знака» говорит о том, что эта услуга пребывает на переходном этапе — начинает терять свою относительную долю среди услуг больницы. Виды деятельности, попадающие в данный квадрант, нуждаются в больших инвестициях для того, чтобы расти в соответствии с рынком и укреплять свое положение на нем.

При попадании какого-либо направления в этот квадрант учреждение должно решить, есть ли сейчас достаточные ресурсы для развития услуги. Если средства есть — они направляются в усиление ключевых преимуществ услуги, интенсивное увеличение занимаемой ею доли рынка. Если организация не обладает достаточными ресурсами — услуга не развивается.

- К услугам, находящимся в позиции «собак», относятся профилактические осмотры и стоматология. В данном квадранте сосредоточены услуги с низкой рыночной долей на медленно растущих или стагнирующих рынках. Эти направления обычно приносят мало прибыли и неперспективны для организации. Однако в нашем случае это не так. Данные услуги относятся к основным направлениям деятельности и их не следует уводить с рынка. Они приносят существенный доход, но их востребованность невелика (по крайней мере на платной основе). Поэтому руководству учреждения следует задуматься над сложившейся ситуацией и принять необходимые меры (например, снизить стоимость услуги).

Таким образом, идеальный портфель предложений организации должен состоять из двух групп:

- услуги, способные обеспечивать учреждение свободными денежными ресурсами для инвестирования в развитие («звезды» и «дойные коровы»);

- услуги, находящиеся на стадии внедрения или роста, нуждающиеся в финансировании и способные создать основу для будущей стабильности и устойчивости организации («вопросительные знаки»).

Иными словами, услуги первой группы обеспечивают текущее функционирование организации, а услуги второй группы — ее будущие доходы.

Теперь ответьте на следующие стратегические вопросы:

- В какие товарные позиции нужно инвестировать для увеличения прибыли до желаемых цифр?

- Есть ли у компании чистая прибыль для вложений либо необходимо привлекать средства? Какими способами привлекать средства – выпуск ценных бумаг, обращение к кредитным организациям, залог имущества и т. д.?

- Каковы приоритеты для инвестирования среди товарных позиций? Какие товары будут развиваться в первую очередь?

- Необходимо ли расширять или углублять ассортимент?

- Есть ли товарные позиции, которые нужно снимать с производства, продаж?

- Насколько сбалансирован портфель? Нужно ли усреднять какие-либо позиции? Существуют ли перекосы в сторону убыточных или рискованных зон («Дохлые собаки» и «Дикие кошки»)?

Ответы на эти вопросы помогут в планировании и развитии либо пересмотре стратегии производства либо продаж. С учетом матрицы БКГ возможны четыре стратегических решения:

- Увеличение рыночной доли. Для «Диких кошек» с целью перехода их в стадию «Звезд».

- Уменьшение рыночной доли. Можно использовать как для «Дохлых собак», если полностью избавиться от них невозможно, для «Диких кошек», если есть опасения провала, и иногда для слабых «Дойных коров».

- Удерживание позиций. Используется для «Дойных коров».

- Ликвидация. Чаще всего стратегия принимается в отношении «Дохлых собак», редко – «Диких кошек», перспективы которых слишком неясны.

Подумайте над перераспределением позиций в бизнесе. В совершенном виде он состоит из двух позиций – «Звезды» и «Дойные коровы», но все лидирующие товары когда-либо переходят в фазу стабильности, в «коров», а выручка и прибыль компании выходят на плато. Для дальнейшего финансового прироста в портфеле нужны «Дикие кошки», несмотря на риск, убыточные периоды. Именно они имеют потенциал и при достаточных инвестициях могут стать вашими новыми «Звездами», обеспечивая дальнейшее развитие бизнеса.

Матрица BCG

Чуть позже Стэнфордских выкладок о SWOT — в 1970-е годы — Бостонская консалтинговая группа разработала метод, позволяющий проверить ценность портфеля инвестиций в то или иное предприятие или каждый отдельный продукт.

Модель оценивает компании всего по двум характеристикам: занимаемая на рынке доля и темпы развития. При этом модель можно применять как для выбора компании для инвестиций или покупки, так и для оценки ниши, на которую предприниматель хочет выйти. А еще — для выбора продукта для развития из общего числа всех, производимых на предприятии.

Выделено четыре разных «типа» компаний, с предписанием, как нужно поступать с каждой из них:

«Дойные коровы» или «денежные мешки»: высокая доля рынка и низкие темпы роста. Значит, этот объект уже не требует больших затрат, давая большую отдачу — то есть стоит мало, приносит много. Консультанты BCG — и вслед за ними вся теория маркетинга — даёт рекомендацию: доить дальше!

«Звёзды» или «желанные дети»: высокая доля рынка, высокие темпы роста. И, хотя высокие темпы роста требуют соответствующих высоких затрат, можно рассчитывать, что при правильной расстановке акцентов развития «желанного ребёнка» можно превратить в «дойную корову». Рекомендации здесь: инвестировать!

«Тёмные лошадки» или «проблемные дети»: высокий потенциал роста, но небольшая доля рынка. Могут превратиться в «звёзд», но для этого потребуют изрядных финансовых вложений и затрат других ресурсов. При этом всё-таки далеко не факт, что новая «звезда» взойдёт: велик также и риск промотать деньги и силы впустую. Поэтому решение здесь будет непростым, и консультанты в данном случае рекомендуют хорошенько взвесить все плюсы и минусы. Хорошо применима в данном случае старая добрая поговорка: «Семь раз отмерь, один отрежь!»

«Злые собаки» или «мёртвый груз»: рынок здесь насыщен, отсюда низкие темпы роста и большая конкуренция, т.е. малая доля рынка. Заслуживают присутствия в Вашем инвестиционном портфеле только лишь по причине получения выгоды нефинансовой: имидж, дружеские услуги, социальные проекты и прочее. И рекомендации консультантов в этом случае: ликвидировать!

Итак, эти две модели не потребуют большой маркетинговой грамотности или любых других серьёзных профессиональных навыков, кроме как внимательной оценки состояния. Однако выводы для себя можно сделать очень неплохие.

Главное вовремя задуматься и не обманывать себя: ведь после подобного анализа не все поймут, что имеют дело со «звёздами» или «дойными коровами». Напротив, Вы можете увидеть, что ‘воспитали’ «трудного ребёнка» или приютили у себя «злую собаку», от которой лучше избавиться, а сделать это не так просто.

И, конечно, делитесь ссылкой на эту статью с друзьями и коллегами — мне будет очень приятно!

Василий Орленко,руководитель отдела по работе с партнерами

Статьи в тему

- Достижение цели при проведении изменений в организации

- Источники вдохновения: мой топ-5

- Какие бывают типы мотивации

- Мониторинг проекта: на что ориентироваться при реализации задач?

- Разработка ТЗ: зачем это нужно?

SWOT-анализ

SWOT — английская аббревиатура: Strengths, Weaknesses, Opportunities, Threats — то есть сильные стороны, слабые стороны, возможности, угрозы. Эта модель появилась в ходе исследований учёных Стэнфордского университета 1960-х годов при изучении наиболее успешных компаний США.

Один из результатов говорил следующее: разрыв между плановыми показателями компаний и их конкретным осуществлением составлял 35%. Проблема была не в низкой компетентности сотрудников, как полагалось изначально, а в размытой и нечёткой постановке задач. Опросы сотрудников показали, что многие из них вообще не представляли, что и зачем делали. В итоге в помощь участникам того или иного проекта была разработана система SWOT-анализа.

Четыре графы SWOT не должны заполняться просто формально. Нужно задаться вопросом: каким образом по максимуму использовать свои сильные стороны и компенсировать (если не полностью исключить) слабые? Как максимально эффективно использовать свои возможности? Как уберечься от рисков?

И самое интересное в этом способе то, что его можно эффективно применять как при решении бизнес-проблем, так и при анализе личных вопросов. Свои опасности и возможности, сильные и слабые стороны полезно знать при решении любой задачи — будь то вывод на рынок нового продукта или покупка квартиры в другом районе города…

Матрица БКГ: пример построения в ворде

Метод построения модели в «Ворде» более трудоемкий и не совсем четкий. Будет рассмотрен пример по данным, что были использованы для построения матрицы в «Экселе».

|

Товар |

Выручка, ден.ед. |

ведущего конкурента, ден.ед. |

Расчетные показатели |

Темп прироста рынка, % |

||

|

2014 г. |

2015 г. |

Темп роста рынка |

Относительная доля рынка |

|||

Появляется колонка «Темп прироста рынка», значения которой рассчитаны так: (1-данные темпов роста)*100%.

Строится таблица из четырех строк и колонок. Первый столбец объединяется в одну ячейку и подписывается как «Темп прироста рынка». В остальных столбцах необходимо объединить по парам строки, чтобы получилось по две большие ячейки вверху таблицы и внизу осталось две строки. Как на рисунке.

В самой нижней строке будет координата «Относительная доля рынка», выше ее — значения: меньше или больше 1. Обращаясь к данным таблицы (к последним двум ее колонкам), начинается определение товаров по квадрантам. Например, по первому товару, ОДР=0,53, что меньше единицы, значить его расположение будет либо в первом, либо в четвертом квадранте. Темп прироста рынка — отрицательное значение, равное -37%. Поскольку темп прироста в матрице разделен значением в 10%, тогда однозначно товар под номером 1 попадает в четвертый квадрант. Такое же распределение происходит с оставшимися ассортиментными единицами. Результат должен совпасть с диаграммой «Эксель».

Матрица БКГ: пример построения и анализа определяет стратегические позиции ассортиментных единиц фирмы и участвует в принятии решений о распределении ресурсов предприятия.

Инструкция

Матрица БГК представляет собой четыре квадрата, расположенные на оси координат. При этом ось Х – темпы роста рынка, а ось Y – доля рынка, занимаемая конкретным подразделением, в соотношении с долей, занимаемой главным конкурентом.

Координатное пространство оси абсцисс разбивается следующим образом: от 0 до 1 – с шагом 0,1, а затем от 1 до 10 – с шагом 1. Доля оценивается соответственно всех участников отрасли и определяется как отношение собственных продаж к продажам главного конкурента или трех сильнейших конкурентов. 1 означает, что собственные продажи равны продажам сильнейшего конкурента.

В самом низу оси координат находится квадрат, соответствующий типу подразделения с условным обозначением «Собаки» («Хромые утки», «Мертвый груз»). Правый нижний угол соответствует нулю по оси абсцисс и ординат. Такие подразделения занимают самую низкую долю рынка и приносят наименьшую прибыль, а товар пользуется наименьшим спросом. При этом происходит активное потребление .

От «Собак» нужно избавляться путем сворачивания .

Левее по оси абсцисс расположен квадрат, обозначающий тип подразделения «Дойные коровы». Такие подразделения характеризуются высокой занимаемой долей рынка, приносят низкий, но стабильный доход. Товар пользуется низким спросом, но «Коровы» не требуют дополнительных инвестиций, чем объясняется их ценность.

Средства, получаемые от «Дойных коров», вкладывают в развитие «Звезд» и «Трудных ».

Над «Коровами» находится квадрат «Звезды». Это подразделения, приносящие наибольший доход и занимающие самую большую долю рынка. Товар пользуется большим спросом.

Для сохранения доли рынка, укрепления и расширения производства требуются дополнительные инвестиции и вложения. Поэтому , получаемый от «Звезд», достаточно низкий.

Правее «Звезд» над «Собаками» располагается квадрат «Трудные дети» («Темные лошадки», «Знаки вопроса», «Дикие кошки»). Олицетворяет собой тип подразделений, приносящих высокую прибыль, но занимающих небольшую долю рынка. Товар пользуется высоким спросом. Высокие темпы роста.

За «Трудными детьми» необходимо пристально наблюдать. В будущем они могут стать как «Звездами», так и «Собаками». Если существуют свободные инвестиции, их нужно вкладывать в «Детей» с целью перевода их в «Звезды». Если такой возможности нет, от «Трудных детей» стоит избавляться.

Недостатков у матрицы БГК достаточно ввиду сильного упрощения рассматриваемой ситуации. К учету принимаются только два фактора, оказывающих влияние , но на самом деле их гораздо больше. Кроме того, не учитывается тот факт, что удаление из матрицы «Собак» может привести к удорожанию «Звезд» и «Детей», что негативно скажется на занимаемой ими доле рынка, а следовательно приведет к снижению прибыли.

С другой стороны, матрица наглядна, легка в построении, проста для понимания. С ее помощью довольно быстро можно провести анализ отдельных -единиц, соразмеряя возможности их развития в перспективе относительно доступного инвестиционного портфеля.

Показатели для оценки привлекательности сегмента

Привлекательность рынка по методу Маккинзи означает:

- привлекательность сегмента с точки зрения потенциальных объемов продаж

- низкие барьеры входа в сегмент для новых игроков

- способность сегмента обеспечить долгосрочную прибыль компании;

- отсутствие рисков на рынке (риски = потенциальный угрозы, которые влияют на нестабильность продаж сегмента в долгосрочном периоде)

Критерии привлекательности включают в себя рыночные факторы, потребительские факторы и факторы, описывающие тенденции/ динамику сегмента. Принятие решения о вхождении или не вхождении в сегмент должно строится на оценке возможности компании завоевать лояльность потребителей, которую проще получить, предлагая уникальный, не имеющий аналогов и в тоже время максимально удовлетворяющий актуальные потребности товар. В противном случае выход в сегмент без уникального, действительно нужного продукта повышает вероятность неудачного входа на высоко-конкурентные рынки.

Рыночные факторы

К рыночным факторам привлекательности сегмента относятся: текущий размер сегмента или емкость рынка; уровень развития сегмента и его потенциальная емкость в натуральном и стоимостном выражении; темп роста сегмента за последние 3 года; возможность дальнейшего расширения ассортимента бренда при входе в сегмент; количество игроков в сегменте и динамика их продаж; наличие рекламной поддержки в сегменте.

Сегмент считается привлекательным для компании по рыночным факторам, если:

- размер сегмента большой (1-4 место на всем рынке — рекомендуется смотреть на стоимостное значение емкости рынка

- темпы роста сегмента превышают темп роста рынка (как в натуральном, так и в стоимостном выражении)

- в сегменте присутствует ограниченное количество игроков без инвестиций в рекламу

- при успешном входе в сегмент возможно дальнейшие расширение ассортимента

Потребительские факторы

К потребительским факторам привлекательности сегмента относятся: размер целевой аудитории; культура потребления товаров в сегменте (развита или не развита); уровень знания и лояльности к товарам конкурентов; существование неудовлетворенных или скрытых потребностей у потребителей сегмента.

Сегмент считается привлекательным для компании по потребительским факторам, если:

- размер потребительской базы сегмента большой (1-4 место на всем рынка)

- низкий уровень культуры потребления продукта — высокий потенциал роста рынка

- уровень знания конкурирующих брендов среди аудитории не высок, уровень лояльности низкий

- часть текущих потребностей потребителя в товаре не удовлетворена, существуют скрытые и неудовлетворенные потребности

Потребительские факторы — являются наиболее важными факторами модели Mckinsey, так как оценивают наличие свободных рыночных ниш (анализируя существование неудовлетворенных потребностей покупателей).

Тенденции рынка

К к ключевым тенденциям рынка относятся: прогноз роста сегмента на ближайшие 5 лет (в стоимостном и натуральном выражении); анализ потребительских трендов (существуют ли предпосылки к изменению поведения потребителей); анализ рисков вызванных изменением макросреды — демографических, политических, природных, социально-культурных, экономических факторов; существование предпосылок для появления новых игроков рынка и ужесточение конкуренции.

Сегмент считается привлекательным для компании по ключевым тенденциям, если:

- прогнозируется долгосрочный рост сегмента (в особенности, когда сегмент является самым быстрорастущим из оцениваемых альтернатив)

- существующие потребительские тренды благоприятны для входа на рынок

- минимальны риски влияния макросреды на снижение емкости рынка (риски: экономический кризис, смена власти, изменение климата, ужесточение климатических условий, снижение уровня жизни населения, уменьшение целевой аудитории из-за демографического спада и т.д.)

Управление корпоративным портфелем

Модель BCG – это довольно известное средство для оптимизации бизнес-портфеля, которое фокусируется на следующих вопросах:1) Баланс портфеля.2) Достижение определённой рыночной позиции, как сформулированной цели для конкретного бизнеса в заданной стратегической перспективе.3) Привлекательность продуктов в портфеле в смысле прибыльности или скорости роста.4) В какие конкретные сферы деятельности надо направить инвестиции или доходы в данный стратегический период?5) Уровень соответствия другим видам бизнеса в плане создания синергии .Также известна как матрица «доля рынка — темп роста», так как представляет отображение позиции конкретного бизнеса в стратегическом пространстве. Эта матрица демонстрирует относительную долю конкретного продукта компании на конкретном рынке данного продукта. А также измерение темпов прироста рынка соответствующего продукта, то есть рост потребительского спроса на определённый продукт.

Как сформировать матрицу

Чтобы использовать матрицу для своего бизнеса, нужно пройти несколько этапов:

- сбор информации;

- расчет темпов роста;

- расчет доли на рынке;

- построение графика.

Далее проводится анализ полученной матрицы.

Сбор информации

Соберите данные о товарных позициях собственного портфеля и крупнейших конкурентов, которые хотите подвергнуть анализу. Данные нужно брать за определенный период. Традиционно рассматривается интервал длиной в год, так как сезонный фактор не повлияет на результаты.

Основные сведения – емкость рынка, объем продаж и прибыль. Собранную информацию запишите в простую таблицу. По строкам укажите товарные позиции, а в столбцы запишите ключевой показатель роста, например, объемы продаж у себя и у конкурентов. Вам нужны данные за два периода, чтобы оценить динамику рыночного роста.

| Товарная позиция | Выручка за 2018 год (млн руб.) | Выручка за 2019 год (млн руб.) | Выручка за 2019 год у конкурента (млн руб.) |

| Товар А | 300 | 380 | 350 |

| Товар В | 450 | 530 | 600 |

| Товар С | 600 | 720 | 700 |

Расчет темпов роста

Соотнесите параметр роста, например, размер продаж по отдельным позициям за выбранный и предшествующий годы. Такое соотношение покажет годовую динамику (позитивную либо негативную) выручки. Можно вычислить прирост разных показателей, а затем вывести из них среднее значение.

Как считать прирост:

- товар А: 380 / 300 × 100 % = 127 %;

- товар В: 530 / 450 × 100 % = 118 %;

- товар С: 720 / 600 × 100 % = 120 %.

Запишите вычисления в вашу таблицу в дополнительном столбце.

Расчет доли рынка

Теперь нужно вычислить сравнительный процент ваших товаров на рынке. Самый простой способ: определить отношение выручки по вашему товару к выручке по аналогичной позиции у крупнейших конкурентов:

- товар А: 380 / 350 × 100 % = 109 %;

- товар В: 530 / 600 × 100 % = 88 %;

- товар С: 720 / 700 × 100 % = 103 %.

Построение матрицы

Матрица БКГ строится в двухмерной плоскости. По вертикальной оси отображается объем прибыли, т. е. рыночный рост. Вторая ось демонстрирует долю рынка.

Оси нужно разделить пополам. Нижняя часть (та, что ближе к периферии) показывает низкие экономические результаты – низкий спрос и маленькую рыночную долю. Соответственно, верхняя часть оси – зона высоких результатов.

Классически для разбивки осей используются 10 % по вертикальной оси, 100 % или единица – для вертикальной, т. е. граница между низким и высоким спросом будет 110 %, а между низкой и высокой долей рынка – 100 %.

В результате разбивки образуются четыре одинаковые части – квадранты. У каждого квадранта есть название и способ оценки. Внесите в квадранты ваши товарные позиции согласно рассчитанным темпам роста и доли рынка. Так, по нашему примеру получится:

- товар А окажется в верхнем правом квадранте – высокий спрос и большая доля;

- товар В попадает в верхний левый квадрант – стремительный рост и небольшой процент на рынке;

- товар С размещается в верхнем правом квадранте – большая прибыль и большой процент на рынке.

4.4. ЗАДАНИЯ К ВЫПОЛНЕНИЮ

На рынке представлены некоторые фирмы-конкуренты (табл. 4.2). Необходимо построить БКГ-матрицу для Вашего предприятия, используя данные табл. 4.3.

Таблица 4.2

|

Номер варианта |

Ваше предприятие |

Предприятия-конкуренты |

|

1 |

А |

Б, В |

|

2 |

Б |

В, Г |

|

3 |

В |

Г, Д |

|

4 |

Г |

В, Д |

|

5 |

Д |

В, Г |

|

6 |

А |

В, Г |

|

7 |

Б |

А, В |

|

8 |

В |

Б, Г |

|

9 |

Г |

Б, В |

|

10 |

Д |

А, Г |

Таблица 4.3Объемы продаж предприятий по ассортиментным позициям

| Предприятие А | ||||

|

Наименование |

Цена продаж, руб |

Объем продаж, шт |

||

|

продукции |

2006 г |

2007 г |

2006 г |

2007 г |

|

1.Фотоаппарат 1 |

2990 |

2990 |

621 |

595 |

|

2.Фотоаппарат 2 |

3440 |

3400 |

850 |

973 |

|

3.Фотоаппарат 3 |

390 |

350 |

442 |

518 |

|

4.Кинокамера 1 |

3720 |

3800 |

735 |

819 |

|

5.Кинокамера 2 |

3950 |

4000 |

431 |

562 |

|

6.Кинокамера 3 |

4230 |

4180 |

152 |

184 |

|

7.Видеокамера 1 |

3900 |

3920 |

196 |

185 |

|

8.Видеокамера 1-с |

4100 |

4180 |

293 |

361 |

|

9.Видеокамера 2 |

4560 |

4550 |

145 |

159 |

|

10.Оптический прибор 1 |

620 |

600 |

1182 |

1214 |

|

11.Оптич. прибор./милиции 1 |

8420 |

8500 |

700 |

410 |

|

12.Оптич. прибор./милиции 2 |

8100 |

7990 |

940 |

1360 |

|

Предприятие Б |

||||

|

Наименование |

Цена продаж, руб |

Объем продаж, шт |

||

|

продукции |

2006 г |

2007 г |

2006 г |

2007 г |

|

1.Фотоаппарат 1 |

2990 |

2920 |

621 |

635 |

|

2.Фотоаппарат 2 |

3450 |

3440 |

850 |

973 |

|

3.Фотоаппарат 3 |

425 |

390 |

442 |

518 |

|

4.Кинокамера 1 |

3700 |

3720 |

735 |

819 |

|

5.Кинокамера 2 |

3900 |

3950 |

431 |

562 |

|

6.Кинокамера 3 |

4100 |

4020 |

175 |

209 |

|

7.Видеокамера 1 |

3690 |

5750 |

244 |

210 |

|

8.Видеокамера 1-с |

4000 |

4100 |

310 |

372 |

|

9.Видеокамера 2 |

4590 |

4560 |

128 |

135 |

|

10.Оптический прибор 1 |

600 |

620 |

980 |

1190 |

|

11.Оптич. прибор./милиции 1 |

8550 |

8420 |

614 |

663 |

|

12.Оптич. прибор./милиции 2 |

7999 |

8100 |

980 |

1032 |

|

Предприятие В |

||||

|

Наименование |

Цена продаж, руб |

Объем продаж, шт |

||

|

продукции |

2006 г |

2007 г |

2006 г |

2007 г |

|

1.Фотоаппарат 1 |

3000 |

3050 |

520 |

488 |

|

2.Фотоаппарат 2 |

3440 |

3299 |

786 |

906 |

|

3.Фотоаппарат 3 |

400 |

389 |

415 |

318 |

|

4.Кинокамера 1 |

3699 |

3750 |

631 |

418 |

|

5.Кинокамера 2 |

3920 |

3999 |

211 |

494 |

|

6.Кинокамера 3 |

4050 |

4299 |

168 |

192 |

|

7.Видеокамера 1 |

3699 |

3750 |

240 |

370 |

|

8.Видеокамера 1-с |

4100 |

4300 |

218 |

106 |

|

9.Видеокамера 2 |

4560 |

4850 |

145 |

131 |

|

10.Оптический прибор 2 |

8290 |

8199 |

718 |

938 |

|

11.Оптич. прибор./милиции 1 |

8500 |

8720 |

581 |

718 |

|

12.Оптич. прибор./милиции 2 |

8000 |

8290 |

940 |

1219 |

|

Предприятие Г |

||||

|

Наименование |

Цена продаж, руб |

Объем продаж, шт |

||

|

продукции |

2006 г |

2007 г |

2006 г |

2007 г |

|

1.Фотоаппарат 1 |

3000 |

3050 |

720 |

671 |

|

2.Фотоаппарат 3 |

400 |

490 |

385 |

443 |

|

3.Фотоаппарат 4 |

480 |

510 |

232 |

420 |

|

4.Кинокамера 1 |

3690 |

3750 |

810 |

908 |

|

5.Кинокамера 2 |

3990 |

3999 |

386 |

612 |

|

6.Кинокамера 3 |

4020 |

4150 |

162 |

205 |

|

7.Видеокамера 1 |

3800 |

3800 |

214 |

172 |

|

8.Видеокамера 1-с |

4100 |

4499 |

318 |

285 |

|

9.Видеокамера 2 |

4599 |

4199 |

140 |

162 |

|

10.Оптический прибор 1 |

620 |

680 |

1230 |

1250 |

|

11.Оптический прибор 2 |

8420 |

8420 |

700 |

410 |

|

12.Оптич. прибор./милиции 2 |

8100 |

8100 |

940 |

1360 |

|

Предприятие Д |

||||

|

Наименование |

Цена продаж, руб |

Объем продаж, шт |

||

|

продукции |

2006 г |

2007 г |

2006 г |

2007 г |

|

1.Фотоаппарат 1 |

2990 |

3030 |

620 |

702 |

|

2.Фотоаппарат 2 |

3210 |

3290 |

920 |

1115 |

|

3.Фотоаппарат 3 |

390 |

399 |

442 |

535 |

|

4.Кинокамера 1 |

3720 |

3720 |

735 |

819 |

|

5.Кинокамера 2 |

3950 |

3950 |

431 |

562 |

|

6.Кинокамера 3 |

4020 |

4300 |

122 |

85 |

|

7.Видеокамера 1 |

3800 |

3800 |

214 |

172 |

|

8.Видеокамера 1-с |

4099 |

4399 |

298 |

402 |

|

9.Видеокамера 2 |

4600 |

4799 |

106 |

71 |

|

10.Оптический прибор 2 |

8399 |

8300 |

691 |

822 |

|

11.Оптич. прибор./милиции 1 |

8420 |

8499 |

690 |

392 |

|

12.Оптич. прибор./милиции 2 |

8100 |

8299 |

846 |

1100 |

Определение

Впервые модель «привлекательность рынка — конкурентоспособность» появилась в 1970-х годах и была предложена корпорацией General Electric и консалтинговой компанией McKinsey & Со, в связи с чем получила название «модель GE/McKinsey». К 1980 году модель «привлекательность-конкурентоспособность» стала наиболее популярной многофакторной моделью анализа стратегических позиций бизнеса.

Главной особенностью модели Маккинси является: использование весовых коэффициентов при построении модели и учет трендов развития отрасли. На практике матрица General Electric (GE) / McKinsey позволяет ответить на следующие вопросы:

- какое из направлений бизнеса следует развивать компании

- в каком из направлений компания будет нести убытки в долгосрочной перспективе

- какие товары нуждаются в повышении конкурентоспособности

- какие товары являются приоритетными в продвижении и развитии

- как наиболее эффективно распределить ресурсы внутри компании между отделами

- в каких направлениях следует сократить использование ресурсов компании в связи с их непривлекательностью

Знакомы с теорией и ищите практическое применение модели?

Предлагаем подробную пошаговую инструкцию — пример использования метода McKinsey/ General Electric (GE) для анализа ассортимента и разработки стратегии бизнеса: «Пример построения матрицы Mckinsey/ General Electric (GE)».

Стратегии матрицы БКГ

После построения матрицы БКГ на примере предприятия или товара возникает вопрос: что делать с этими данными для улучшения производительности и увеличения прибыли? Ответ: придерживаться выбранной стратегии.

Увеличение доли рынка

Эта стратегия создана для того, чтобы перевести «трудных детей» в категорию «звезд», увеличив их продажи.

Для этого необходимо: расширить область продаж, найти каналы для дополнительных продаж, внедрить новую рекламу.

Сохранение текущего положения на рынке

Стратегия создана, чтобы сохранить темпы продаж на уровне «Звезд». Эта категория может со временем превратиться в «дойных коров», поэтому им нужна стабилизация результатов. Для этого необходимо: дополнительное инвестирование, модернизация продукта, новые рекламные стратегии.

Максимизация прибыли

Когда процесс снижения прибыли необратим, и «дойные коровы» вот-вот начнут терять свои места, необходимо выжать максимальную прибыль из них. В этом поможет дополнительный сбыт по сниженной цене.

Уход с рынка или снижение активности

Стратегия реализуема в отношении «собак». Товары, которые совсем не приносят прибыли, и у которых нет перспектив по росту в будущем, лучше убрать с рынка продаж или максимально снизить уровень инвестирования.