Перевод денег с телефона на карту сбербанка

Содержание:

Лимиты и комиссии

У каждого банка есть свои ограничения на перевод. Они выражаются как в максимальной сумме средств, которые вы можете перевести, так и в комиссиях за выполнение операции. Если вам необходимо выполнить перевод внутри системы Сбербанка, условия будут следующими:

- в пределах одного региона, никакой дополнительной платы с вас не возьмут;

- если же вы отправляете средства в другой город, то комиссия будет составлять 1%, но не более одной тысячи рублей;

- лимит перевода в сутки: при переводе через СМС — 8 тысяч рублей, через приложение 500 тысяч рублей, с помощью сайта — до 1 миллиона рублей.

При переводе с карты Сбербанка на карту другого банка:

- время перевода зависит от банка получателя;

- максимальная сумма одного перевода — 30 тысяч рублей;

- сумма переводов в день 50 тысяч рублей для Visa Electron/Maestro, 150 тысяч для остальных карт;

- комиссия составляет полтора процента, но не менее 30 рублей.

Условия других банков

В других банках комиссии и лимиты отличаются, от комиссии и лимитов Сбербанка. Так как сам процесс перевода происходит везде примерно одинаково, рассмотрим лишь эти комиссии и лимиты:

- Газпромбанк — при переводе на карту этого же банка комиссия не списывается. При переводе на карты других банков взимается 50 рублей при переводе до 5 тысяч рублей или 1% при переводе свыше 5 тысяч рублей. Максимальная сумма перевода 60 тысяч рублей за один раз или до 100 тысяч рублей в сутки;

- ВТБ — при переводе на другую карту ВТБ комиссия составляет 30 рублей, средства зачисляются мгновенно. При переводе на карты других банков систем VISA или MaterCard списывается комиссия в 1,4% от суммы операции (но не мене 30 рублей). Перевод на карты других банков может идти до пяти дней. Лимит на один перевод составляет 100 тысяч рублей, а в месяц можно перевести не более одного миллиона рублей;

- Тинькофф — комиссия за перевод на карту этого же банка не берётся. При переводе на карту другого банка, комиссия составляет 1,5%, минимум 30 рублей. Перевод может идти до пяти дней. Лимит перевода 75 тысяч рублей за одну операцию, в день допустимо не больше пяти переводов. Сумма переводов за месяц не может превышать 500 тысяч рублей для MasterCard и 300 тысяч рублей для Visa;

- Альфа-банк — перевод на карту этого же банка осуществляется без процентов. Комиссия при переводе на карту другого банка, составляет около 2%, но не менее 30 рублей. Средства зачисляются сразу при переводе на карту этого же банка и в течение часа на карту другого банка. Сумма одного перевода не может превышать 100 тысяч рублей, а сумма всех переводов за месяц не должна быть больше полутора миллионов рублей.

Можно ли сэкономить на комиссиях

Очевидным способом экономии при переводе является перевод между картами одного банка. У большинства банковских систем не будет никакой комиссии при подобной операции. Порой, когда речь идёт о необходимости отправить большую сумму, удобнее просто попросить получателя завести карту нужного банка. Разумеется, это выгодно только в том случае, если комиссии превышают стоимость обслуживания этой карты.

Если вам необходимо перевести средства между своими картами разных банков, вы можете просто снять наличные с одной карты и зачислить на другую через банкомат. Таким образом, вам не придётся платить комиссию. То есть перевод именно с одной карты на другую не всегда является самым выгодным решением.

Видео: перевод средств с карты на карту через банкомат

Перевод с карты на карту это, пожалуй, самый простой способ передачи денежных средств. С развитием технологий становится всё доступнее возможность перечислить деньги как в пределах одного города, так и по всей стране

Стоит не забывать об осторожности при совершении любых денежных операций и тогда перевод средств будет удобным и безопасным

На сайте Сбербанк Онлайн

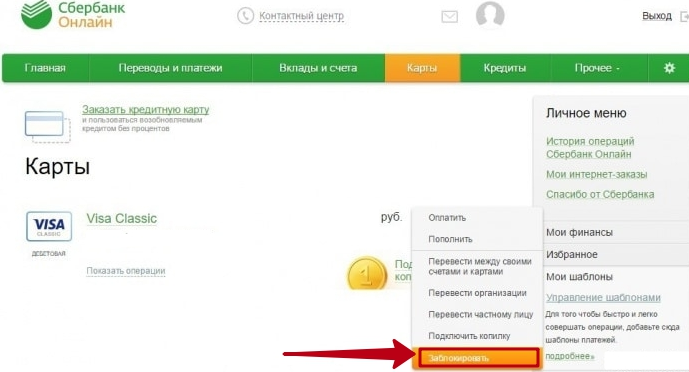

Клиенты, подключенные к сервису Сбербанк Онлайн, могут отправлять платежи онлайн через личный кабинет. Для этого необходимо авторизоваться в системе и выбрать карту, с которой вы хотите осуществить перевод. Далее выполните следующий комплекс действий:

- войдите в меню «операции»;

- выберите опцию «перевести частному лицу»;

- в открывшейся форме выберете операцию «перевод клиенту Сбербанка».

Откроется специальная форма для заполнения реквизитов. В пункте «куда» будет предложено несколько вариантов платежа, нужно выбрать – «карта по номеру телефона. После этого введите в соответствующую строку номер телефона, сумму и сообщение получателю (при необходимости). Далее кликните «перевести», система отправит вас на страницу для подтверждения платежа. Здесь необходимо проверить правильность введенных данных. Система укажет ФИО получателя, которое может служить для проверки.

Если все данные верны, нажмите «подтвердить по SMS», дождитесь пароль, который придет на мобильный телефон и введите его в соответствующее поле. Деньги будут списаны с карты отправителя и перечислены на карту получателя. Каждый из них получит уведомление о проведении операции.

Комиссия за переводы по номеру карты и лимит

Размер комиссии по финансовым транзакциям зависит от трех критериев:

- способа отправления средств;

- от того, перечисляете вы деньги на продукт своего банка либо иных финансовых компаний;

- на какой платежный тип карты осуществляется перевод (кредитная или дебетовая).

Перечисления внутри системы комиссией не облагаются. При переводе держателю дебетового продукта, проживающего не в вашем регионе, комиссия составит 1% от суммы. Максимальная стоимость услуги при этом не будет превышать 1 000 рублей.

Максимальный перевод с карты Сбербанк на карту иного банка:

- одна транзакция — не больше 50 000 рублей;

- в сутки – не более 150 000 руб.

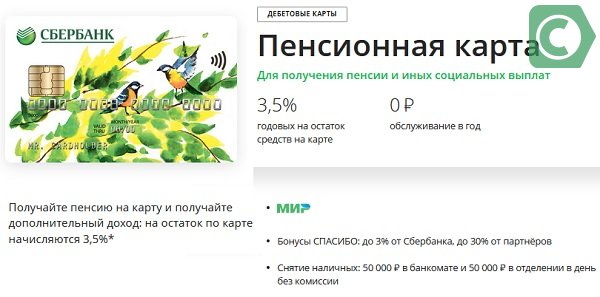

Если операции через Сбербанк Онлайн совершают держатели социальных карт (к примеру, МИР), то максимальная сумма — 1 миллиона в сутки. Число транзакций — не более 100.

Ограничения на суммы переводов при использовании банкомата:

- лимит перевода с карты на карту Сбербанка за 24 часа — не больше 100 транзакций в сутки;

- объем одного перечисления — до 30 000 рублей;

- лимит суточный – 150 000;

- в месяц можно перекинуть – до 1, 5 млн. руб.

Ограничения при переводе через смс на 900:

- максимальная сумма в сутки – 8000,

- количество операций – не более 10 за 24 часа.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Виртуальная карта Альфа Банк: как зарегистрировать и пользоваться

- Как посмотреть выписку в Сбербанк Онлайн: подробная инструкция

- Как перевести деньги с «Теле2» на карту Сбербанка

- Как привязать карту Сбербанка к другому номеру?

- Как активировать карту Сбербанка: кредитную, дебетовую, зарплатную

- Чем отличается дебетовая карта от кредитной

- История операций по карте Сбербанка: способы проверки

- Моментальная кредитная карта Сбербанка: условия

- Как пополнить кредитную карту Сбербанка

Тарифы на переводы в Сбербанке

Руководство банка предлагает пользователям услуги на таких условиях:

- Между своими картами средства распределяются бесплатно.

- Транзакции в границах одного региона обслуживания также ничего не стоят.

- Межрегиональные переводы тарифицируются сбором 1% от суммы.

- Межбанковские исходящие операции обойдутся в 1,5%.

- Международные транзакции стоят дороже, что зависит от удаленности государства.

За вхождение средств на счета Сбербанк комиссии не предусматривает. А держатели электронных кошельков и пользователи сторонних ресурсов платят согласно их тарифам. Также банкоматы, не принадлежащие Сбербанку, и терминалы взимают комиссионный сбор 1,2-1,5%.

Можно ли сэкономить на комиссиях

Пользуйтесь устройствами и сервисами, утвержденными Сбербанком. Перед отправкой денег убедитесь, что получатель дал реквизиты карты именно этого банка. Только если это невозможно, воспользуйтесь другими средствами. Старайтесь не прибегать к помощи кассиров, особенно, если в отделениях «чужого» банка. А если вы даете деньги в долг, сохраните чек и предупредите, что при возврате придется отдавать сумму вместе с выплаченной комиссией.

Перевести WMR на карту Сбербанка

При наличии любой карты Сбербанка достаточно просто перевести на неё WMR — титульные знаки системы WebMoney эквивалентные российскому рублю. Проще всего это сделать, кликнув на кошелёк WMR правой кнопкой мыши выбрав из меню «Передать WM» – «В банк». После этого в браузере откроется страница заказа сервиса WMR Banking WebMoney. Там нужно внести полные реквизиты карты, на которую будут переводиться деньги. После внесения реквизитов и отправки заявки на кипер Вебмани придёт счёт об уступке прав требования. Его нужно оплатить, но прежде ещё раз проверить реквизиты вашей карты в назначении платежа.

Как перевести деньги с Билайна

Прежде всего, надо попасть в меню, где есть кнопка, которая называется «Оплата и финансы», добраться до «Денежных переводов». После этого, следует выбрать как именно будут выводиться деньги. Это может быть пластик, электронный кошелек, банкомат, классический денежный перевод.

Перевод с телефона на банковскую карту

Если решение принято в пользу пластика, учитываются тарифы, о которых всегда есть информация в рекламе банковских услуг. Чаще всего – это:

- комиссия в 5 % и выше от суммы планируемого разового перевода с мобильника;

- минимум денежной операции — от 50 руб.;

- время транзакции — 5 минут и более.

Но если открыть тарифный справочник, информация выглядит иначе.

Оказывается, что разрекламированные 5% от суммы в виде комиссии начинают действовать только, если выводу подлежат 5561 рубля. Об остальном можно забыть. Но это же практически разбойники с большой дороги! В который раз убеждаемся, что реклама – это фишка, наркотик для нашего любопытства и искушение нашей неопытности. Верить надо официальным банковским источникам. Попробуйте перевести тарифную комиссию в проценты. Что получится? А вот что:

- вывод денег до 250 руб. — будет стоить от 20 %;

- до 730 руб. — обойдется от 14 до 28 %;

- до 1 430 руб. — соответственно, от 6,6 до 13 %;

- до 1 880 руб. — от 6,4 до 8,3 %;

- до 3 800 руб. — от 6 до 12 %;

- до 5660 руб. — от 6,1 до 9 %.

Впечатляет. Оказывается, снятие с телефона минимума в 50 рублей через Билайн дополнительно потребует такой же по сумме комиссии! Это же 10%!!! Дешевле использовать счет в банке – это обойдется в 2,99% комиссии. Плюс удобство в случае привязки счета к телефону: в личном кабинете всегда доступна информация о движении денег на счете. Минусом перевода через банк можно считать его длительность – три и более рабочих дней.

Если будете использовать карту, срок продолжительность операции сократится до трех часов, максимум – сутки.

В банкомате

При банкомате всегда есть инструкция действий, которые возможны на нем.

С этой же информацией можно познакомиться на сайте вместе со списком городских банкоматов для вывода средств с адресами и часами работы. Не ждите подводных камней: применяется общая комиссия — 5,95 % от суммы, которую выводите. Основное, чтобы банкомат принадлежал самому Билайну или его партнерам. Максимум снятия – до 5000 руб. разово и 40000 руб. ежемесячно.

Денежные переводы

Действует такая услуга в:

- Юнистрим;

- Contact;

- почта России;

- Золотая Корона.

Две первых финансовых организации Юнистрим и Contact предлагают вывод за 5,95% + 10 рублей независимо от суммы перевода. Транзакция молниеносная, можно сказать.

Почта России – дешевле: 2,6%+50 рублей за одну операцию, но ждать иногда приходится до недели.

Фаворит – Золотая Корона: комиссия за вывод отсутствует, но возможный максимум – только 1000 рублей.

Получить перевод можно в любом филиале Билайна, у торговых партнеров, список которых доступен на сайте банка.

Итог и как всё-таки лучше обналичить деньги с Билайна

До тысячи рублей выгоднее снимать с телефона через Золотую Корону. Минус в том, что надо обязательно идти в офис, то есть дополнительно тратить время. Самым затратным мероприятием оказался вывод на пластик. Если вы не имеете дело с максимумом (от 5660 рублей), комиссия с 5 % растет как на дрожжах до 100%! Однако есть большой плюс в переводе на карту: мгновенное поступление средств и никуда идти не нужно. Альтернатива – банковский счет с 3 % комиссией, но это, если у вас есть время подождать дня три. Денежные переводы и банкомат имеют равные плюсы-минусы: комиссия одинакова (5,95%). Выбор за вами.

Почта России – вариант безысходности (нет ничего другого) или безразличия: неделя ожидания, очереди – ничего хорошего. Но комиссия, действительно, низкая – 2,6%.

Что можно определить, глядя на банковскую карту

Смотрим номер карты на своем пластике. Номер банковской карты – это индивидуальный номер, который присваивается конкретной карте конкретного клиента конкретной платежной системой в конкретном банке. Каждая банковская карта имеет свой, индивидуальный номер, который расположен на лицевой стороне карты чуть выше имени ее владельца.

https://youtube.com/watch?v=qbVBXAgYWy8

Номер банковской карты может быть:

- Напечатанным, т.е нанесенным на карту с помощью краски;

- Эмбоссированным, т.е. выдавленным на карте.

Номер карты состоит, как правило, из 16 цифр, разделенных на 4 блока по 4 цифры, и является номером доступа к банковскому счету владельца карты. Каждая цифра из номера на карте имеет свое, конкретное значение. Структура идентификационного номера пластиковой карты выглядит так:

где каждая из 16 цифр карты обозначает следующее:

- Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт

По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определенной платежной системе:

- Итак, номер карты всегда начинается с цифры, которая указывает на платежную систему, а именно: Мир — 2. VISA – 4; American Express – 3, MasterCard – 5, Maestro — 3, 5 или 6, JCB International — 3, China UnionPay — 6, УЭК — 7,

- Так, например, Классические карты МИР Сбербанка России начинается со следующих цифр — 2200 0000 0000 0000, а Дебетовая карта «Аэрофлот» (системы Visa Gold & Visa Classic) Сбербанка начинается с — 4279 0000 000 000

- Цифры с 7 по 15-ю — это идентификационный номер пластиковой карты и в нем зашифрован тип банковского продукта (кредитная или дебетовая карта), валюта карты, регион выпуска и другая информация.

- Последняя, 16 цифра – это проверочное число. По определенному алгоритму происходит проверка соответствия номера карты и проверочного числа, что позволяет определить «правильность» номера карты.

На отдельных видах карт номер банковской карты состоит из 18 и даже из 19 цифр, в которых обозначение 16 цифр — описано выше, а дополнительные цифры разделяют карты по подпрограммам или субнаправлениям, в рамках которых они эмитируются.

Из 18 цифр, как правило, состоят номера карт платежной системы Maestro, но бывают и карты платежной системы Visa.

Так, например:

- Номер карты мгновенной выдачи «Momentum» Visa Сбербанка России состоит из 18 цифр (4-4-4-6 знаков)

- Карта мгновенной выдачи «Momentum» Visa Сбербанка — из 18 цифр

- А номера карт платежной системы American Express состоят только из 15 цифр, разбитых на группы из 4-6-5 знаков.

- Из 15 цифр состоят и виртуальные карты Visa и MasterCard Сбербанка.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты.

При отсутствии на карте номера он укажет только, к какой системе относится карта. Так, например, в подарочной карте Visa Сбербанка иногда указываются только цифры 4374.

Можно ли по номеру узнать банк, которому принадлежит карта

Можно ли по номеру карты узнать банк, которому принадлежит карта? Узнать, а вернее определить, можно, но только нужной информации в открытом доступе практически нет.

Далее банковский идентификационный номер сверяется со списком банковских БИНов, но вот списка БИНов то как раз в свободном доступе не встречала. Думаю, что это является закрытой информацией платежных систем, которая доступна только ее участникам.

Принадлежность карты к конкретному банку проще определять по логотипу банка, который обязательно присутствует на карте. Логотип банка-эмитента, выпустившего карту, располагается в верхней части карты в правом или левом углу карты и идентифицирует карту как собственность конкретного банк.

Для чего нужен номер банковской карты

Номер банковской карты нужен для проведения следующих финансовых операций:

При перевыпуске карты в связи с утерей или в связи с изменением личных данных – номер карты частично изменится. При перевыпуске в связи с истечением срока ее действия может не поменяться.

Иногда люди путают понятия — номер карты и номер счета карты – это два разных номера, в которые вложена и разная информация, поэтому путать или подменять их нежелательно, могут быть проблемы при оформлении платежей и переводов с карты на карту. Кроме того, номер счета карты состоит из 20 цифр.

Оформление графы “Назначение платежа” в зависимости от его вида

Платежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы.

Перечисление налогов и взносов

В первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение.

Оплата товаров и услуг

Простая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”.

В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

Большая вероятность, что в один прекрасный момент банк заинтересуется такими поступлениями, заблокирует р/с и потребует дать документальные основания. А сделать это будет совсем не просто.

Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку.

Перевод самому себе или родственнику

Иногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”.

Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции.

Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится.

Оплата коммунальных услуг

В большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат.

Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество).

Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2019 года. Лицевой счет плательщика № 12345”.

Для чего нужно переводить деньги с телефона на карту

Услугу перевода денег со счета мобильного телефона на банковскую карту сотовые операторы в свое время ввели как дополнительную. Она не предназначалась для регулярного использования и могла быть полезной в следующих случаях:

- При необходимости срочно получить небольшую сумму денег и отсутствии других источников, кроме счета мобильного телефона. Например, вы положили в январе на телефон 5000 рублей, чтобы хватило на весь год, а в феврале срочно понадобились 2000 рублей – добавить на очень важную покупку. Взять у самого себя проще, чем занимать у других (а иногда это и невозможно).

- При ошибочном зачислении крупной суммы на счет телефона. Вписали лишний нолик – и вот уже вместо 300 рублей на телефон ушли 3000, которые вы собирались потратить на совсем другие цели. Приходится излишне уплаченное «вызволять».

- Вывод полученной платы за работу, услугу или товар. В большинстве случаев это не очень соотносится с законом, поскольку такие операции проводятся в теневом секторе и ускользают от внимания налоговой инспекции. Однако будем честны: такое бывает, особенно с мелкими торговыми операциями. И деньги выводить как-то нужно.

- Возможность перевести деньги на карту только через телефон. Такое нередко бывает при сбоях в выводе средств с электронных кошельков, когда прямая привязка к карте не работает, а оплачивать товары и услуги можно. Оплачиваете услуги сотового оператора, а потом выводите деньги с телефона на карту.

Банки

Денежные переводы через собственные корпоративные сети предлагают все российские финучреждения. Эти операции производятся при наличии открытых счетов или без открытия счёта. Переводы бывают срочные и обычные.

Операцию можно выполнить и через банкомат, систему интернет-банкинга или мобильное приложение, но только при наличии открытых счетов у отправителя и адресата.

Комиссия за услугу у каждого банка своя, она может зависеть от переводимой суммы и других факторов. В среднем перевод обходится в 1,5-2,5%.

Сбербанк предлагает услугу «Колибри» – срочный (в пределах 10 минут) перевод денег по России. Для выполнения операции отправитель посещает отделение банка, наличие счёта не требуется. Комиссия за перевод составляет 1,5% от его суммы и ограничивается диапазоном 150-1000 руб.

Почему это меня встревожило

В первый час после зачисления я ничего не делала: ждала, что ко мне обратится этот человек, потому что вся ситуация явно была ошибкой. Может быть, он перечислял деньги кому-то другому и ошибся в нескольких цифрах его телефонного номера или счёта? Но, с другой стороны, было очень странным, что, переводя такую немалую сумму, отправитель не обратил внимания на ФИО получателя (а сочетание моих имени и отчества достаточно редкое).

Это всё не выходило у меня из головы. И я решила посоветоваться с коллегой. Она работает финансовым журналистом, как раз пишет про банки и ведёт телеграм-канал про личные финансы, где часто рассказывает о разных схемах обмана граждан. По её словам, отправитель мог специально отправить мне деньги, чтобы:

-

попросить меня перевести их назад, а потом ещё попробовать через банк «взыскать» с меня эту сумму;

-

попросить перевести их на другой счёт, использовав меня таким образом в схеме по отмыванию денег.

К тому же меня могли обвинить в присвоении чужих средств, и тогда бы начались судебные разбирательства и, опять же, принудительные взыскания этой суммы с моего счёта. Так что я решила не ждать «счастливого звонка» от «потерпевшего», а взять инициативу в свои руки и самой позвонить в банк.

Перевод через систему электронных платежей.

При помощи системы электронных платежей делать переводы просто, средства поступают практически мгновенно (в течение часа, реже на следующий день). Они производятся с помощью мобильных приложений банков, которые позволяют осуществлять операции с мобильного телефона пользователя.

Чтобы произвести операцию выполняются следующие действия:

- Подключается услуга мобильный банк, если она не была автоматически подключена при получении карты. Услугу можно подключить через банкомат.

- Пользователь отправляет смс-сообщение на номер, который отвечает в кредитной организации за сервис. Например, в Сбербанке, это номер 900, сообщение будет следующего содержания: ПЕРЕВОД 0000 300. Слово может быть написано латинскими буквами, нули – это номер счета получателя (последние четыре цифры), 300– сумма.

- В ответ банком автоматически формируется СМС с проверочными данными получателя средств и кодом для подтверждения операции.

- Пользователь вводит код и делает проводку.

- Деньги поступают на карту получателя, на телефон отправителя приходит смс об успешно проведенной операции.

При необходимости указать конкретный счет для списания средств, 4 последние цифры счета прописываются непосредственно в смс перед номером счета получателя.

В зависимости от банка-корреспондента может быть снята комиссия за операцию.

Перевод денег по номеру карты в Тинькофф банке

Платежи с карт банка производятся на дебетовые и кредитные карты клиентов, которые относятся к платежным системам Visa и MasterCard. Перевести средства можно с карты любого банка на карту любого банка:

Максимально возможно перевести 75 тыс. р.

С карты Тинькофф банка произвести платеж на карту другого банка можно следующим способом:

- Зайти в личный кабинет клиента.

- Войти в меню «Переводы с карты на карту».

- Ввести номер карты, с которой будет произведена операция, ее уникальный код и срок действия.

- Ввести номер счета получателя, сумму перевода.

- После нажатия клавиши «Оплатить» производится идентификация клиента при помощи отправки ему на телефон сообщения с проверочным кодом, ведя который он подтверждает операцию.

Для переводов средств на кредитные карты, банк предлагает клиентам воспользоваться мобильным приложением «С карты на карту». Процесс перевода выглядит аналогично переводу средств через личный кабинет. Услуга платная, ее стоимость составляет 1,5% с операции, если операция осуществляется на кредитную карту, тариф составит 2,9% +290 р.

Если у клиента нет мобильного приложения и доступа в интернет, он может перевести деньги на кредитные карты через терминал банка.

Перевести деньги на конкретную карту получателя с карты по номеру телефона 900

Допустим, у вас как у отправителя несколько карт банка — укажите, с какого именно номера своей карточки вы решили перекинуть деньги на карту адресата. Чуть-чуть меняем структуру набора. Вначале, непосредственно перед сотовым номером получателя перевода необходимо вбить четыре последние цифры номера карты списания.

Например, со словом PEREVOD в латинской транскрипции это будет выглядеть так: PEREVESTI **** 9ХХ1111111 800. Без конкретизации источника списания автоматически будет выбрана карта Сбербанка, обеспеченная покрывающей расход суммой. Когда по аналогии с отправителем и у получателя карт несколько, все они также привязаны к номеру телефона, программное устройство отдаст предпочтение дебетовой зарплатной.

После отправки СМС на уже известный номер 900 вы получите в ответ подробную информацию о своем переводе с номера своей карты и специальный уникальный код, которым необходимо подтвердить транзакцию. По мере зачисления перекинутых с помощью телефона средств с карты на карту об успешном завершении перевода сообщениями будут уведомлены обе стороны.

Вы оцените по достоинству удобный метод перевода денежных средств на карту банка по номеру телефона, потому что это простое и оперативное решение задачи. Вам нужно знать только телефонный номер получателя платежа, не обременяя себя походом в банковский офис и не нуждаясь в доступности Интернета.

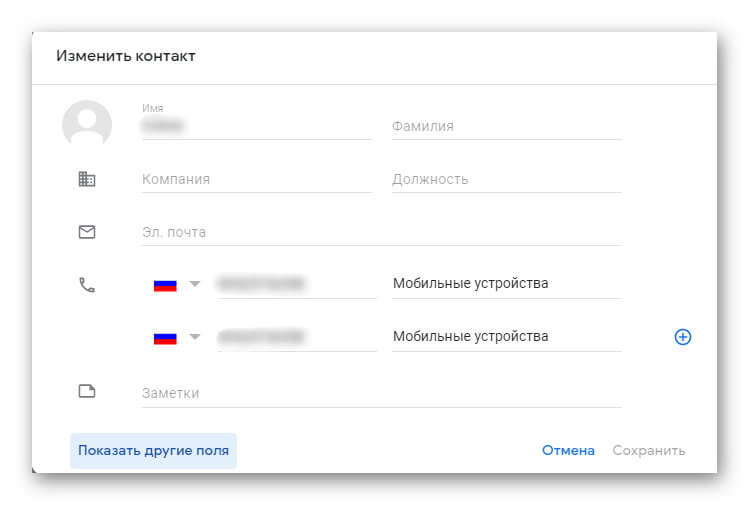

Банк предлагает интересную фишку, которая поможет упростить процедуру регулярных перечислений по номеру телефона. Придумайте условное имя для абонента с номером телефона, часто используемым для того, чтобы перевести деньги на связанную с ним карту Сбербанка. Далее для регистрации отправьте на номер 900 формулу: НАЗВАТЬ 9ХХ1111111 ДРУГ.

Теперь для осуществления перевода достаточно оперировать коротким сообщением: ДРУГ 1000, где имя ДРУГ система идентифицирует с номером телефона абонента, которому адресуются денежные отправления.

Пополнить карту Сбербанка наличными

Как отправить деньги на карту Сбербанка без ее предъявления

Пополнить свою или чужую карту Сбербанка без ее предъявления возможно в отделении Сбербанка.

Для этого необходимо предъявить оператору в отделении банка свой паспорт и указать номер карточки, своей или чужой. Оператор выпишет ордер, а кассир примет от вас деньги и даст команду оператору перевести их на счет, привязанный к указанной вами карточке. Длительность транзакции 5-7 минут. Если пластик привязан к карт-счету в другом отделении, то необходимо указать ФИО его владельца и реквизиты отделения, где она открыта. Подтверждением проведенной транзакции будет выданный оператором чек с указанием номера пластика, суммы и времени перевода.

Важно помнить, что за перевод денег на карту, открытую в другом регионе, оператор спишет с вас комиссию 1,75% от суммы, минимум 30 рублей, максимум 1000 рублей за проведенную транзакцию. При отправке денег на пластики других банков размер комиссии может оказаться существенно выше.. Если вы не знаете номер карты, но знаете, что ее карт-счет открыт в данном отделении, то, предъявив паспорт оператору, можно зачислить ваши наличные на счет владельца карты, указав его данные — фамилию, имя и отчество

Если вы не знаете номер карты, но знаете, что ее карт-счет открыт в данном отделении, то, предъявив паспорт оператору, можно зачислить ваши наличные на счет владельца карты, указав его данные — фамилию, имя и отчество.

Пополнить счет Сбербанка можно в отделениях любого стороннего банка страны. Для этого надо иметь с собой свой паспорт, сумму с учетом комиссии стороннего банка и знать номер карты получателя или полные реквизиты его счета.

Пополнить наличными с предъявлением карты

С предъявлением карты можно отправить деньги в отделении Сбербанка. Но без комиссии такие транзакции возможны только внутри одного региона. Специалист банка предложит вам вставить карту в POS-терминал на рабочем месте оператора и попросит ввести ПИН-код. Получив от вас купюры, оператор завершит транзакцию и распечатает два чека, один из которых предоставит вам с параметрами операции.

Как перевести наличные деньги на сбербанковскую карту через банкомат

Для начала следует найти платежный терминал Сбербанка. В отделениях Сбербанка все банкоматы настроены на прием купюр. Для пополнения счета карты необходимо вставить ее в банкомат и ввести ПИН-код, выбрать операцию «Внести наличные», затем внести деньги в окно приемника купюр. По завершении операции, банкомат выдаст вам ваш пластик и бумажный чек с результатом операции.

Если вы пополняете наличными карту другого клиента Сбербанка, то в окне банкомата найдите раздел «Платежи и переводы», нажмите ее клавишу и наберите в открывшемся окне номер карточки получателя и сумму перевода, указав раздел «наличными», после этого необходимо ввести купюры.

Усиление контроля переводов наличных на счета или карты других клиентов Сбербанка привело к тому, что наличные для перевода принимают только через операциониста в отделениях банка.

Пополнение наличными карты Сбербанка через терминал

Наличные можно отправить на карту Сбербанка через платежный терминал одной из действующих систем Элекснет, Qiwi, Яндекс.Деньги. На терминалах этих систем есть клавиша пополнения счетов клиентов Сбербанка.

В системе Qiwi необходимо выбрать «Оплата услуг» и далее кнопку «Денежные переводы». После нажатия этой кнопки откроется перечень услуг по переводу денег, выбирайте пункт «Пополнение карт» и вводите номер карты и данные получателя денег (Ф. И. О.).

Внесите в приемник терминала купюры, на экране увидите сумму перевода и сумму комиссии. По завершении операции выдается чек, на котором указывается данные зачисления и реквизиты владельца терминала.

До подтверждения перевода от получателя чек не выбрасывайте, он является свидетельством внесения средств.

Пополнение карты Сбербанка наличными через почту России

Такая операция возможна через почту России, но срок длительности операции составит 6-8 дней. В отделении почты вам подскажут, какие реквизиты нужны для перевода денег на карту Сбербанка. Перевод осуществляется при наличии паспорта отправителя денег по стандартной схеме переводов на почте, заполнением почтового бланка перевода, где указываются реквизиты получателя и номер карты или карт-счета. За перевод взимается комиссия в соответствии с тарифами почты России.