Какую карту сбербанка лучше выбрать: выгодные предложения 2021 года

Содержание:

- Подробные условия и тарифный план дебетовой Сберкарты

- Виды карт

- Сберкарта — новая дебетовая карта в Сбербанке

- Особенности других карточек Сбербанка

- Как оформить и получить карту?

- Карты Сбербанка

- Кредитная карта Сбербанка. Недостатки

- 2 Карту нельзя пополнять с других карт.

- 3 Комиссия за выдачу собственных средств.

- 4 Навязывание дополнительных платных услуг.

- 5 Неработающие банкоматы.

- 6 Автоматический перевыпуск карточки.

- 7 Невыгодно расплачиваться за границей.

- 8 Нельзя попросить увеличить кредитный лимит.

- 11 Использование «антиотмывочного» закона (115-ФЗ).

- Классическая карта Сбербанк

- Карточный продукт для начисления пенсии

- Альфа-Банк

- Определение целей при открытии карты

Подробные условия и тарифный план дебетовой Сберкарты

Изучить условия и тариф Сберкарты следует еще до ее заказа. Это позволит сразу определить ее преимущества и недостатки. Пригодится эта информация и для тех, кто хочет пользоваться новым карточным продуктом с максимальной выгодой.

Стоимость годового обслуживания (ежемесячная плата)

Обслуживание карты для молодых людей до 21 года (включительно) обойдется в 40 рублей ежемесячно. Остальным категориям клиентов предлагается заплатить за нее 150 р. в месяц. Эта плата списывается даже при отсутствии операций. Если денег на счете окажется недостаточно, то баланс уйдет в минус и для возобновления обслуживания потребуется пополнить его.

Списывают плату за обслуживание по умолчанию в дату выдачи карточки. Однако если пластик был получен до 5 числа месяца, то списание комиссии пройдет в дату выдачи плюс 5 дней, а если карту клиент получил после 28 числа месяца, то с него будут списывать абонентскую плату в дату выдачи минус пять дней.

Как не платить за обслуживание карты

Сберкарта пенсионерам предоставляется без платы за обслуживание. Для отсутствия необходимо, чтобы клиент уже достиг пенсионного возраста или получал пенсию по другим основаниям на счет любой карточки из линейки Сберкарта. Это категории клиентов не надо выполнять никаких условий.

Дополнения в тарифе в 2021! Карта будет бесплатной, без годового обслуживания для тех, кто получает на нее зарплату, стипендию, пенсию. Даже в случае, если на карту нет зачислений пенсии, то она все равно будет бесплатной для клиента пенсионного возраста.

Для остальных клиентов существует 3 варианта, как не платить за ежемесячное обслуживание пластика:

- Совершать покупки на сумму от 5 тыс. р. за месяц. При этом надо учитывать, что ряд расходов не учитывается в расчете трат.

- Поддерживать на остатке не меньше 20000 р. Если хотя бы 1 день сумма на счете опустится ниже, то за пластик придется платить в следующем месяце.

- Получать заработную плату на счет карточки. Допустимо зачисление зарплаты на счет любого пластика из линейки «Сберкарта».

Процент на остаток

Никаких процентов на остаток по счету Сбербанк по умолчанию не начисляет. Наоборот, если условия бесплатного обслуживания не выполнены, то из остатка будут списывать комиссии. Это делает бессмысленным хранение на карточке действительно крупных сумм.

Изменения в тарифе: Сбер начислит процент на остаток в размере 3.5% годовых, если на карту поступает военная пенсия.

Снятие наличных в банкоматах

По стандартным условиям снимать наличные без комиссии можно в банкоматах Сбербанка и кассах отделений. Если получить наличку через устройство сторонней кредитной организации, то банк спишет комиссию в 1% (мин. 100 р.).

Если держатель за прошлый месяц израсходовал более 75000 р. или хранил на счете больше 150 тыс. р., то он сможет без комиссии снимать наличные в банкоматах всех банков.

Лимиты на снятия и переводы

Базовый лимит на снятие наличных – 50 тыс. рублей в сутки и 500 тыс. – в месяц. Он применяется, если в прошлом месяце держатель практически не пользовался пластиком. При активном использовании карточки лимиты будут выше:

- 150 тыс. рублей в день и 1.5 млн в месяц – при расходах от 5000 рублей за месяц или поддержании остатка не меньше 20 тыс. рублей.

- 300 тыс. рублей в сутки и 3 млн в месяц – если сумма трат за прошлый месяц превышает 20 тыс. р. или баланс не опускался ниже 40 тыс. р.

- 500 тыс. рублей в сутки и 5 млн в месяц – при тратах за предыдущий месяц на 75 тыс. рублей и больше или при поддержании остатка в 150 тыс. р. и больше.

Без использования карточки, например, при ее утере можно через кассу в отделении по паспорту снять наличными до 50 тыс. рублей за сутки.

Обнуление лимитов происходит ежедневно в 00.00 (МСК) для ограничений на сутки и каждого первого числа – для месячных лимитов.

Лимит на переводы другим людям внутри Сбербанка составляет 301000 р. На карточки сторонних банков можно отправить за день до 150 тыс. р., а за месяц – до 1.5 млн рублей.

Комиссия за смс-уведомления

Комиссия за СМС-уведомления с кодами для подтверждения операций отсутствует. Но если нужны сообщения о каждой покупке, то придется подключать полный пакет услуги СМС-информирование и платить за него 60 р. Эта плата взимается дополнительно к ежемесячной комиссии за обслуживание. Она списывается, даже если выпущена пенсионная Сберкарта или клиент выполнил условия для бесплатного обслуживания пластика.

За СМС-уведомления не будет комиссии, если клиент в прошлом месяце поддерживал остаток на балансе от 150 тыс. рублей ежедневно или потратил в торговых организациях от 75 тыс. руб.

Виды карт

В «Сбербанке» открыть карточный счет может как физическое, так и юридическое лицо. В зависимости от потребности клиента менеджеры предлагают различные категории пластика.

Разновидности карт:

- Дебетовые. Они предназначены для хранения и использования личных сбережений. На остаток по счету начисляют проценты.

- Кредитные. На них банк перечисляет денежный кредит на определенные цели. За пользование средствами начисляют проценты.

- Зарплатные. Эти карты оформляют работодатели для своих сотрудников. При этом предприятие становиться участником зарплатного проекта. Как правило, стоимость обслуживания таких карт ниже, чем других.

- Социальные. Они предназначены для получения социальных выплат: пособий, государственной помощи, пенсий и прочего.

Отдельной категорией идут детские карты. Их используют для накоплений. Карточный счет открывают на одного из родителей или опекуна. Распоряжаться счетом ребенок сможет по достижению совершеннолетнего возраста.

Есть еще классификация карт в зависимости от вида платежных систем:

- Visa;

- Master Card;

- МИР.

Больше возможностей у первого вида карт. С их помощью можно рассчитываться не только на территории своей страны, но и за границей. Второй вид карт имеет аналогичные функции. Единственное, что нужно учесть, Master Card за границей принимают не во всех магазинах. Карты системы МИР – относительно новый продукт. Он отлично работает на территории России.

Условия и стоимость обслуживания дебетовых карт

На данный момент «Сбербанк» выпускает 15 видов карт, по которым на остаток начисляют проценты.

Владельцы дебетовых карт помимо начисления процентов на остаток по счету получают бонусы и вознаграждения. Но такое возможно не во всех программах. Это нужно учесть при оформлении пластика.

Рассмотрим каждую карту подробно:

- Моментальная карта. Ее оформляют клиенты при первом визите в банк. Плата за годовое обслуживание не взимается. Проценты на остаток не начисляются. К ней можно подключить мобильный банк.

- Моментальная дебетовая карта. На остаток начисляют проценты. Плата за годовое обслуживание отсутствует.

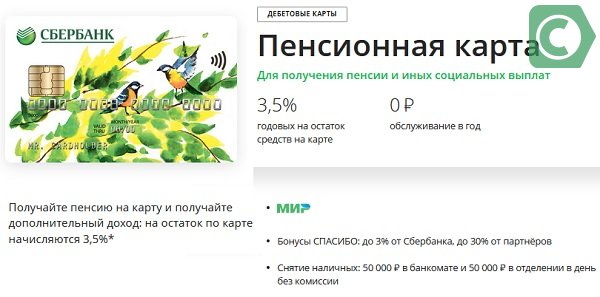

- Пенсионная карта. Это социальная карта. Как видно из названия, она предназначена для получения пенсионных выплат. На остаток по счету начисляют проценты, а плата за годовое обслуживание отсутствует.

Другие виды карт приведены в таблице.

| Название карты | Валюта счета | Стоимость годового обслуживания |

|---|---|---|

| Бесконтактная с транспортным приложением | Рос. руб. | 900,00 |

| Дол. США | 30,00 | |

| Евро | 30,00 | |

| Золотая дебетовая карта | Рос. руб. | 3000,00 |

| Дол. США | 100,00 | |

| Евро | 100,00 | |

| Visa Platinum | Рос. руб. | 4900,00 |

| Дол. США | 100,00 | |

| Евро | 100,00 | |

| Классическая дебетовая | Рос. руб. | 750,00 – 1250,00 |

| Дол. США | 25,00 – 40,00 | |

| Евро | 25,00 – 40,00 | |

| Молодежная | Рос. руб. | 150,00 – 650,00 |

Существуют и другие виды карт. Например, Аэрофлот. Стоимость годового обслуживания зависит от вида пластика. Она варьируется между 900,00 руб. и 12000,00 руб. Стоимость обслуживания в валюте: от 30,00 дол.США/Евро до 250,00 дол.США/Евро. Такие карты оформляют путешественники. На них начисляют бонусы, баллы и мили от Аэрофлота. Процент на остаток по карте не начисляют.

Карты «Подари жизнь». Стоимость годового обслуживания: от 1000,00 руб. до 15000,00 руб. Отсутствует начисление процентов на остаток. Владельцы таких карт получают бонусы за покупки в супермаркетах и перечисление денежных средств на благотворительность.

Условия и стоимость обслуживания кредитных карт

Эти карты предназначены для выдачи займа. Они могут быть моментальными. Плата за обслуживание не взимается. Использовать карту для хранения сбережений не получится.

Существуют и другие виды кредитных карт. Рассмотрим подробнее.

| Название банковского продукта | Стоимость годового обслуживания |

|---|---|

| Карта Classic | 750,00 руб. |

| Карта Gold | 3000,00 руб. |

| Карта Premium | 4900,00 руб. |

Также «Сбербанк» предлагает оформить партнерские карты. Они позволяют накапливать бонусы и обменивать их на скидки. Стоимость годового обслуживания таких карт зависит от вида пластика. Она варьируется между 900,00 руб. и 12000,00 руб.

Сберкарта — новая дебетовая карта в Сбербанке

Сберкарта – это название нового дебетового продукта от Сбербанка

Важно не запутаться. Нередко именно так принято называть все карточные продукты крупнейшего банка РФ

Условия, тарифы, программа лояльности по новой карточке существенно отличаются от тех, к чему привыкли клиент Сбербанка.

Банком предлагается дебетовая Сберкарта. Она предназначена для оплаты покупок, совершения других операций за счет заранее внесенных на нее средств. Подходит новая карточка для повседневного использования. По желанию клиента и согласованию с работодателем может быть сделана и зарплатная Сберкарта.

Банк предлагает держателям в рамках нового тарифного плана пластик Мастеркард, VISA или МИР. Привязан он может быть исключительно к рублевому счету. Для расчетов в иностранной валюте предлагается заказать продукты банка из классической линейки.

Ключевое отличие новой Сберкарты от других карт – ее условия зависят от активности держателя. Сумма расходов или остатка определяет следующие моменты:

- размер вознаграждения в программе лояльности;

- стоимость обслуживания;

- условия по снятию наличных в «чужих» банкоматах;

- лимиты на снятие наличных;

- стоимость пакета СМС-уведомлений обо всех покупках.

Официальная страница Сберкарты

Особенности других карточек Сбербанка

Из специализированных продуктов можно выделить несколько, дающих определенные преимущества:

- Виртуальные: для эксплуатации в интернет-пространстве и привязке к электронным кошелькам. Стоимость: 60 рублей.

- Электронные (Visa Electron) предоставляют минимальный набор услуг за более лояльную стоимость (300 рублей).

- Visa и MasterCard Classic с уникальным дизайном, который подбирает клиент самостоятельно. Включает все параметры и характеристики стандартного продукта, отличие составляет лишь его внешний вид. Стоимость: 750 рублей + 500 рублей за выпуск.

- Молодежная: подлежит для выдачи только клиентам возрастом до 25 лет. Стоимость: 150 рублей.

Сегодня все большее распространение получают бесконтактные продукты, расплачиваться которыми можно при помощи специальных устройств. В этом случае ее не нужно передавать в руки посторонних людей, что значительно увеличивает степень безопасности. Заказать такой вариант пластика можно с возможностями и привилегиями Classic, Аэрофлот Gold (начисление миль за покупки) и Подари жизнь Platinum. Цена за обслуживание счета несколько выше, чем аналогичных без наличия бесконтактного использования. Например, для Classic стоимость составляет 900 рублей.

Золотая карта с бонусами Аэрофлота относится к партнерским продуктам

Как оформить и получить карту?

Сбербанк идет в ногу со временем и предоставляет возможность получить дебетовый продукт практически каждому желающему даже путем обычной заявки через интернет. Для начала нужно определиться с необходимой вам картой, которая полностью удовлетворит ваши требования. А на последнем этапе оставить заявку.

Заказ карты

Большинство людей думает, что заказ карты это трудоемкая и длительная процедура. Спешим обрадовать вас, для дебетовых карт процедура и сроки значительно короче. Да и пакет документов запрашивается минимальный.

Что нужно для оформления карты? Да собственно говоря, только ваш паспорт со штампом о месте регистрации. И никто не отменял необходимость писать заявление на выдачу карты. Но данная процедура займет не так уж много времени. Стоит заметить, что при оформлении пенсионной карты, от вас еще обязательно потребуют пенсионное удостоверение и СНИЛС, так что не забудьте об этих документах.

Сколько делается карта? Если вы обращаетесь в общем порядке, и хотите получить именную карту, тогда ее выпуска придется подождать от 3 до 5 недель. После того как карта поступит на отделение, система оповещения пришлет СМС с приглашением на получение карты. Но можно пойти и другим путем, оформить мгновенную карту. Ее вам выдадут сразу после подписания всех документов, да и за обслуживание не придется ничего платить. Главное понимать, что эти карты наделены меньшими преимуществами, чем подобные классические карточки от Сбербанка.

Пошаговые действия

Ну и теперь дело за малым, подготовиться к процедуре подачи заявки. На деле, все очень просто и быстро. Существует всего 2 способа оформить карту:

1. В отделении. Для этого просто берем нужные документы: паспорт с отметкой о регистрации и, при необходимости, пенсионное и СНИЛС и идем в банк. Там сообщаем кассиру о намерении получить дебетовый пластик. Специалист поможет вам правильно заполнить анкету и еще раз расскажет обо всех преимуществах, имеющихся к оформлению карт и условиях их обслуживания. После того как все документы будут оформлены вам останется ждать выпуска карты.

- выбираем нужный вид карты;

- переходим в раздел «Заказать»;

- в открывшемся окне заполняем трехстраничную анкету: личные данные с ФИО и телефоном, данные паспорта с местом регистрации и выбираем место получения карты (ближайший филиал Сбербанка).

Рис. 6. Анкета-заявка

После того как заявка будет принята, вам также нужно будет ждать выпуска карты, как и в первом случае.

Карты Сбербанка

Все карты от Сбербанка делятся на кредитные и дебетовые продукты. В первом случае имеется возможность расходования кредитных средств, а в последнем – только собственных сбережений. Для пополнения дебетовой карты можно использовать банкоматы и терминалы, кассу. С нее можно совершать переводы и различные транзакции без ограничений. А вот кредитная карта имеет определенный лимит, больше которого нельзя снять. Оба инструмента позволяют снимать денежные средства, но в некоторых случаях с комиссией.

Самыми востребованными сейчас в Сбербанке считаются дебетовые карты с наличием кэшбэк.

Также карты можно разделить по принадлежности к конкретной платежной системе. На данный момент Виза и Мастеркард самые распространенные. Спорить о том, какая лучше, не имеет смысла, так как обе позволяют совершать аналогичные операции. В Российской Федерации оба пластика принимаются.

Основной разницей по приобретению конкретного пластика становится тариф. В каждом отдельном случае банк устанавливает индивидуальную тарификацию.

Все карты аналогичны по размеру и имеют магнитную полосу. Некоторые карты включают опцию пай пасс для оплаты товаров и услуг в одно касание. Такие опции несколько увеличивают стоимость производства.

Кредитная карта Сбербанка. Недостатки

Как и любой другой банк, Сбербанк может отказать в выдаче кредитки без объяснения причин.

2 Карту нельзя пополнять с других карт.

В Сбербанке нет возможности пополнять кредитную карту с карт других банков через собственный сервис без комиссии. Так что придётся довольствоваться отделениями, банкоматами и терминалами самого Сбера. Также кредитку можно пополнить межбанком (реквизиты счета можно узнать в выписке по карте).

Погашение задолженности при пополнении непосредственно кредитной карты происходит с некоторой задержкой, поэтому лучше сначала пополнить дебетовую карту и самостоятельно перевести деньги на кредитку через интернет-банк или мобильное приложение. Для этих целей можно получить бесплатную неименную карту MasterCard Standard или Visa Classic Momentum. Правда, придётся преодолеть довольно серьезное сопротивление со стороны сберовских Маринок, которые очень не любят выдавать бесплатные карты и находят миллион отговорок, чтобы этого не делать:

Межбанк быстрее всего зачисляется на накопительный счет.

Не оставляйте гашение задолженности на последний день, лучше иметь некоторый запас по времени, чтобы деньги точно успели зачислиться (я, например, всегда погашаю задолженность по кредитке минимум за 5 дней до даты платежа).

3 Комиссия за выдачу собственных средств.

Сбербанк не делает отличий, снимаете ли вы с кредитки заемные деньги или собственные, будет комиссия в 3%, минимум 390 руб. (при снятии в стороннем банкомате комиссия 4%, минимум 390 руб.).

Если для совершения крупной покупки, превышающей кредитный лимит, вы предварительно пополнили карточку собственными средствами, а покупка не состоялась, или потребовалось сделать возврат, собственные средства нельзя будет ни снять, ни перевести без комиссии.

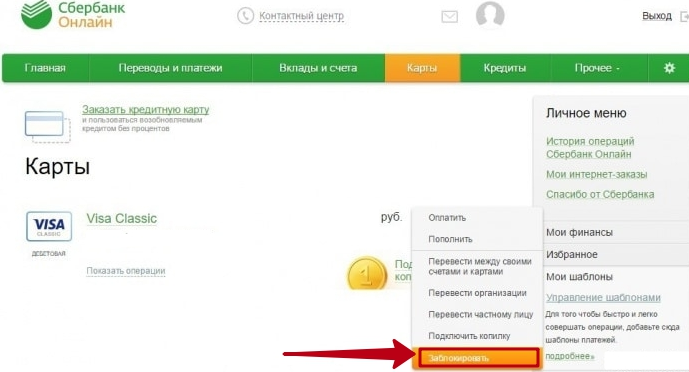

Также собственные средства могут оказаться на кредитной карте Сбербанка по ошибке, допустим, вы перепутали счет для пополнения. Иногда бывает, что при приеме перевода по номеру телефона деньги падают не на дебетовку, а на кредитку:

4 Навязывание дополнительных платных услуг.

В одной из прошлых статей я уже писал, что уйти из Сбербанка без платной карты или какой-нибудь навязанной дополнительной услуги – это почти искусство.

Сберовские Маринки могут попытаться навязать страховку, платные смс, платную карту, подсунуть заявление на перевод накопительной пенсии в их НПФ и т.д.

Особо рьяные Маринки могут даже кредитку оформить без ведома клиента:

Не забудьте проверить, не подключен ли к вашей кредитке автоплатеж, а то потом могут быть сюрпризы.

Также в целях безопасности я рекомендую отключить бесплатную услугу «Быстрый платеж», с помощью которой можно оплачивать услуги посредством смс или ussd-команд.

5 Неработающие банкоматы.

Банкоматы любого банка могут быть неисправными, например, они могут принять деньги и зависнуть, не зачислив их на счет. Обычно данный вопрос решается в пользу клиентов после проведения инкассации банкомата. Однако в сети можно встретить отзывы клиентов, которым Сбербанк отказывает в зачислении пропавших денег на счет:

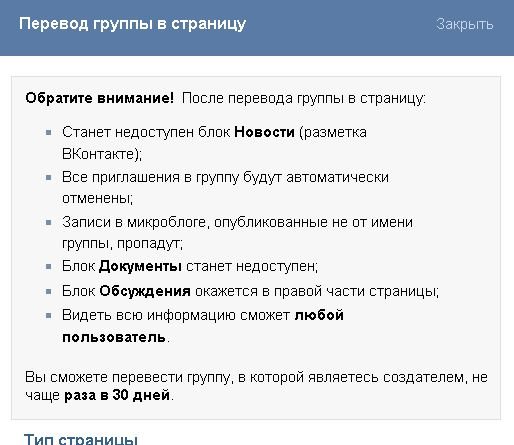

6 Автоматический перевыпуск карточки.

Любые кредитки в любом банке нужно всегда именно закрывать, а не просто блокировать или ждать окончания срока их действия. По истечении срока действия карты кредитный договор автоматически не закрывается. Карта будет перевыпущена, при этом удерживается плата за обслуживание (если она предусмотрена тарифом):

7 Невыгодно расплачиваться за границей.

В Сбербанке очень невыгодный курс конвертации по карточным операциям. У карт платежной системы Visa присутствует ещё и дополнительная комиссия в 2% за конвертацию из местной валюты в валюту расчета платежной системы с банком (в доллар США). Для покупок за границей лучше пользоваться другими картами.

8 Нельзя попросить увеличить кредитный лимит.

Увеличение кредитного лимита по кредитным картам Сбербанка происходит по желанию банка, у клиента нет возможности попросить об этом:

Встречаются отзывы как тех клиентов, кому Сбер уже долго не повышает кредитный лимит, так и тех, которым повышает довольно регулярно:

Для закрытия кредитки нужно обращаться не в любое отделение, а в подразделение банка по месту ведения счета:

11 Использование «антиотмывочного» закона (115-ФЗ).

В договоре комплексного банковского обслуживания ПАО «Сбербанк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.

Классическая карта Сбербанк

Самое распространенное дебетовое предложение данного банка. Минималистичное, простое, с относительно недорогим обслуживанием.

- 750 р. в первый год, 450 р. со второго

- Возможны бесконтактные платежи

- Действует за границей

- Отсутствие дополнительных требований к клиенту

- Обналичивание без процентов 150.000 р/день (хватает большинству клиентов)

- Платный перевыпуск по требованию клиента (при утере, порче – 150 р.)

- Можно разогнать тариф по баллам СПАСИБО до 30% от партнеров

Согласно отзывам по дебетовым картам Сбербанка, Классическую выбирают более 30% клиентов данной организации.

Карточный продукт для начисления пенсии

Выбирая, какую карту Сбербанка лучше открыть для пенсионеров, стоит прислушаться к совету сотрудника и остановиться на варианте Социальная. Ей присущи основные возможности продуктов международного формата, кроме оплаты товаров в интернете. Также есть ряд ограничений относительно использование за пределами страны.

Пенсионная карта МИР — продукт национальной платежной системы

К преимуществам же стоит отнести бесплатное обслуживание и некоторые иные льготы. Держателям Социальной карточки нередко предлагают большее количество баллов по акционной программе Спасибо в некоторых точках продаж.

В связи с запуском национальной платежной системы по федеральному закону все пенсионерам буду оформлять пенсионную карточку МИР. После истечения срока действия продукта Социальная они будут заменены на продукт новой платежной системы МИР. При этом номер счета, условия обслуживания и подключенные услуги остаются прежними.

Клиенту необходимо обратиться в банковское отделение и предоставить документы:

Альфа-Банк

Ещё одна выгодная дебетовая карта – Cash Back Альфа-Банка. Бонусы начисляются каждый месяц и обмениваются на рубли. До 10% начисляют при покупках на АЗС, до 5% – в кафе и ресторанах, до 1% – на все остальные траты. Максимальная сумма вознаграждения – 15 тыс. руб. в месяц (не более 5 тыс. руб. на категорию).

Для тех, кто хитрит и получает карту только для зарабатывания бонусов, банк придумал наказание.

Альфа-Банк вправе прекратить начисление баллов, если клиент тратит деньги только в категориях с кэшбэком.

С сентября 2018 года кэшбэк выплачивается только клиентам, выполнившим условие по безналичному обороту. Ежемесячно нужно тратить не менее 10 тыс. руб.

До 6% начисляют на остаток на накопительном счёте.

Обслуживание пластика стоит 100 руб. в месяц, комиссия не взимается при выполнении условия по обороту или остатку на счёте.

Снимать наличные можно без комиссии при выполнении условий бесплатного обслуживания, а также в банкоматах партнёров. Это Газпромбанк, Росбанк, Уральский банк, Московский кредитный банк, Россельхозбанк, Промсвязьбанк, Балтийский банк. В остальных учреждениях комиссия 1,5%, но не менее 200 руб.

Плюсы:

- большой кэшбэк для экономии на покупке бензина – от 5% до 10%;

- возможно бесплатное обслуживание.

Минусы:

10% кэшбэк доступен при ежемесячных тратах от 70 тыс. руб.

Определение целей при открытии карты

Многообразие предложений в Сбербанке радует. Финансовая компания позаботилась о каждом клиенте и предложила программу, учитывая потребности каждого человека. Доступны предложения для студентов, граждан пенсионного возраста и любителей активного отдыха. Разберем подробнее, какая самая выгодная карта сбербанка.

Какую лучше открыть для пользования?

Стоит отметить, что универсальной БК, которая подойдет сразу всем – нет. Выбор зависит от запросов и потребностей каждого клиента. Банк предлагает получить не только дебетовую, но и кредитную карту.

Для постоянного пользования подойдет с возможностью бесконтактной оплаты и максимальными бонусами за покупки. До 10% возврата можно получить по продукту «Карта с большими бонусами». Однако годовое обслуживание по ней составляет 4 900 рублей.

В качестве альтернативного варианта можно рассмотреть классическую, обслуживание которой обойдется в 750 рублей. Стандартный кэшбэк по классической составляет 0,5% от суммы покупки.

Гражданам в возрасте от 14 до 25 лет для повседневного пользования подойдет молодежная, с платой за годовое обслуживание счета 150 рублей. Это самая дешевая карта Сбербанка, в рамках которой можно получить до 30% бонусами СПАСИБО.

Классическая Аэрофлот пригодится любителям путешествий. По ней предусмотрено начисление миль, которыми после можно оплачивать билеты и гостиницы

Также по счету выгодная конвертация валюты, что важно во время нахождения за пределами России.

Какую лучше открыть для зарплаты?

На практике сотрудники не выбирают тип БК, на которую будут получать заработную плату. Объясняется это тем, что руководство компании открывает РКО в Сбербанке, в рамках которого активирует услугу «Зарплатный проект». По ней банк выпускает бесплатные БК сотрудникам. Сотрудник может отказаться от нее и сделать выбор в пользу другой.

Однако, этого делать не стоит, поскольку клиент получает все те же опции, которые доступны по классическому продукту. Если отказываться от бесплатной, то стоит рассматривать премиальные с большими возможностями, с обслуживанием от 3 000 рублей в год.

Если необходимо выбрать карту самостоятельно, то можно открыть любую, кроме пенсионной, предварительно изучив пакет услуг.

Какая подойдет для накоплений?

Стоит отметить, что Сбербанк предоставляет начисление процентов на остаток только в рамках социальной карты в размере 3,5%. Ее могут открыть та категория граждан, которая получает пенсию, государственные льготы или пособия.

Остальной категории граждан следует рассмотреть открытие вклада. Чтобы сделать правильный выбор потребуется рассмотреть актуальные программы в разделе «Вклады». Подобрать вклад поможет удобный поиск. Чтобы каждый месяц не переводить деньги на вклад, то можно подключить «Копилка». В рамках услуги со счета будет списываться заданная сумма.

Какая подойдёт для пенсионеров?

Сбербанк позаботился о гражданах пенсионного возраста и создал карту для получения пособий и пенсий с бесплатным годовым обслуживанием. По ней предусмотрено начисление 3,5% на ежемесячный остаток по счету.

Что касается бонусной программы, то пенсионеры могут при оплате товаров возвращать до 3% от стоимости покупки.

Какую карту Сбербанка открыть студенту?

Для граждан в возрасте с 14 до 25 лет банк подготовил молодежную карту, обслуживание которой составляет 150 рублей в год. В рамках продукта можно получить до 11% от суммы покупки, при оплате товаров и услуг в магазинах партнерах.

Карта с бесконтактными платежами

Все карты Сбербанка выпускаются с чипом, который поддерживает бесконтактную оплату. Если нужна карта с бесплатным обслуживанием, то следует рассмотреть «Моментум». Получить ее бесплатно можно в день обращения. Поскольку данные владельца на пластике не прописываются, оплатить ей за пределами РФ будет проблематично.

Оформленный счет можно привязать к приложению для бесконтактной оплаты, которое следует установить на телефон.

Карта для покупок в интернете

Карта выпускается бесплатно в течение 2 минут. Для начисления бонусов до 30% от суммы покупки потребуется присоединиться к программе «Спасибо».

Карта для поддержания имиджа и статуса

Самая дорогая карта Сбербанка – это золотая и платиновая. В рамках программы клиент получает многочисленные привилегии и бонусы. Годовое обслуживание по премиальным программам составляет от 3 000 рублей.