Правила выплаты дивидендов учредителям ооо

Содержание:

- Что такое чистые активы

- Как получить дивиденды? Основные шаги

- Как и кем принимается решение о выплате дивидендов?

- Сургутнефтегаз

- Периодичность и способы выплаты

- На какую прибыль можно рассчитывать?

- Что такое дивиденды по акциям

- ? Что такое дивиденды

- Когда начисляются дивиденды

- Календарь выплат по дивидендным акциям

- Всегда ли компания выплачивает дивиденды инвесторам

Что такое чистые активы

Фондам и чистым активам общества с ограниченной ответственностью посвящена отдельная статья 30 закона «Об ООО», поэтому в двух словах стоит узнать, что это такое.

Чистые активы — это разница между активами и пассивами организации по данным бухгалтерского баланса. К активам относится все имущество компании во всех его видах: денежные средства, запасы (сырье и материалы, готовая продукция, отгруженные товары, затраты в незавершенном производстве), основные средства, дебиторская задолженность, финансовые вложения и др. Пассивы – это долги организации (по займам и кредитам, кредиторская задолженность, резервы предстоящих расходов и др.).

Рассчитывает чистые активы бухгалтер, и не всегда мнение собственника на то, какую часть прибыли можно получить в виде дивидендов, будет совпадать с данными баланса.

В годовом отчете общества состоянию чистых активов должен быть посвящен отдельный раздел. В нем отражают динамику изменения стоимости чистых активов и уставного капитала за последние завершенные финансовые годы. Если стоимость чистых активов общества оказалась меньше его уставного капитала, то надо провести анализ причин и факторов, приведших к такому состоянию.

Должны быть приняты меры, чтобы привести стоимость чистых активов в соответствие размеру уставного капитала. Если такое соответствие не будет достигнуто в течение шести месяцев после окончания финансового года, то надо принять решение об уменьшении уставного капитала или ликвидировать ООО.

Как получить дивиденды? Основные шаги

Если у вас уже открыт брокерский и депозитный счет, вы готовы к проведению сделок, то пропускайте нулевой этап и переходите к первому. Если это не так, то вкратце расскажем о том, что вам нужно сделать.

Шаг ноль – подготовиться к проведению сделок

Вы, как физическое лицо, по закону не можете совершать сделки на рынке ценных бумаг напрямую. Для этого нужен профессиональный участник рынка, например, брокер. Работая через него, вы самостоятельно принимаете решение о сделках.

Для начала вам нужно выбрать брокера, заполнить необходимые документы и открыть у него счет. Вместе с брокерским счетом, где будут храниться ваши деньги, вам откроют также депозитарный счет, используемый для хранения бумаг. С этого момента вы сможете начать работу на бирже.

Шаг первый – определить, что купить

Собственно, это самое важное. Тут можно воспользоваться любым из доступных информационных источников: календарем инвестора (подробнее о нем ) или готовыми рекомендациями из аналитических рассылок и публикаций

Опытные участники фондового рынка пользуются собственными прогнозами на основе анализа отчетности эмитента. Кто-то использует для принятия решений слухи или инсайд, но последний законодательно запрещен, учтите.

Шаг второй – решить, когда купить

Чем раньше вы определитесь с выбором бумаги, тем больше будете иметь возможностей для ее покупки. Если вы инвестируете в акцию исключительно под получение дивидендов и планируете ее сразу же после выплаты продать, то для вас существуют несколько этапов возможной покупки:

1-й этап – до объявления момента дивиденда;

2-й этап – после объявления размера дивиденда;

3-й этап – накануне даты фиксации списка владельцев акций.

На каждом следующем этапе происходит увеличение количества доступной информации, что позволит вам лучше выбрать актив и точнее определить его потенциальную доходность.

Но учтите, что чем раньше купите бумагу, тем дольше ваши деньги будут «заморожены» в этом активе, и тем дольше нельзя будет их использовать для других инвестиций.

С другой стороны, чем ближе дата закрытия реестра, тем выше будет спрос, а с ним и цена. Не надо пояснять, что вы заинтересованы купить акции дешевле, так как дивидендная доходность в таком случае будет выше. Подробнее о дивидендной доходности .

Вам как инвестору надо будет сделать выбор.

Шаг третий – совершить покупку

Неважно, через какого брокера и на какой площадке вы совершите покупку. Главное, чтобы акции поступили на ваш депозитарный счет до даты фиксации списка владельцев акций

Получите на свой счет акции хотя бы на день позже – останетесь без дивидендов.

То есть вы должны купить бумагу не позднее понедельника, если фиксация списка будет в среду. Или не позднее четверга, если фиксация в следующий понедельник. Будьте аккуратнее с праздниками, они удлиняют сроки перерегистрации бумаг.

Шаг четвертый – решить, когда продать

Если вы приобретали бумаги только для получения дивидендной доходности и не собираетесь долго оставаться их владельцем, то вы можете начать продавать их на бирже за один рабочий день до даты закрытия реестра.

Дело в том, что, как было сказано в предыдущем блоке, оплата и перерегистрация бумаги идут два рабочих дня после сделки. Следовательно, бумаги с вашего счета в таком случае уйдут уже позже закрытия реестра, и вы получите дивиденды в полном объеме.

Однако имейте в виду, что вашему примеру последуют многие, и есть все шансы продать бумагу дешево. Стоимость снизится на сумму, сопоставимую с выплаченным дивидендом. Это называется «дивидендный гэп».

У вас есть несколько вариантов действий: или продавать бумагу с гэпом, или выжидать, пока он скорректируется в обратную сторону. Величина гэпа является хоть и прогнозируемой, но ситуативной величиной, равно как и скорость, с которой акции отыграют это падение. Иногда на это требуется день, иногда месяц. Так что минусы есть у каждого варианта.

Шаг пятый – получить дивиденды

В законе установлены максимально допустимые сроки выплаты дивидендов.

На выплату дохода номинальному держателю акций должно уходить не более 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам – не более 25 рабочих дней с даты фиксации реестра.

Если вы приобретали бумаги на бирже через брокера, то номинальным держателем бумаг будет являться ваш депозитарий. Средства от эмитента будут зачислены сначала на его счет, а потом в течение одного–двух дней он переведет их вам. Так что ожидайте поступления дивидендов не позднее 10 – 15 рабочих дней с даты отсечки.

Как и кем принимается решение о выплате дивидендов?

Для планирования своих действий по покупке акций под выплату дивидендов вы должны четко понимать, как устроен весь механизм их выплаты. Закон дает обширное описание, но если кратко и упрощенно, то это выглядит так:

- Завершается отчетный период (квартал, полугодие или год), составляется отчетность, и исходя из нее определяется финансовый результат деятельности акционерного общества, получен убыток или прибыль. Поскольку убыток – это отдельная история, будем считать, что в нашем примере общество работает эффективно, и у него есть прибыль.

- Совет директоров проводит собрание, на котором принимает решение, как распределить полученную прибыль. Какую часть инвестировать, какую убрать в резерв, а какую отдать на выплату дивидендов. На совете определяются рекомендуемый размер дивидендов и дата определения списка лиц, имеющих право на выплату дохода.

- Далее проходит общее собрание акционеров, на котором принимается решение об итоговом размере дивиденда, который не может быть выше рекомендуемого в пункте 2. Меньше может (но на практике практически не случается), а больше – никогда.

- После наступления утвержденной даты реестродержателем определяется итоговый список владельцев акций, по которому эмитент производит выплату.

- Вы получаете деньги на счет.

Зафиксируем основные события, на которые вам в дальнейшем нужно будет опираться и даты которых нужно отслеживать:

-

публикация отчетности (позволит дать предварительный прогноз по дивидендам);

-

собрание совета директоров по вопросу распределения дивидендов (определит максимальную величину дивиденда и предложит дату фиксации списка);

-

общее собрание акционеров (утвердит итоговую сумму дивидендов и дату фиксации);

-

дата фиксации списка (дата отсечки);

-

дата выплаты.

Сургутнефтегаз

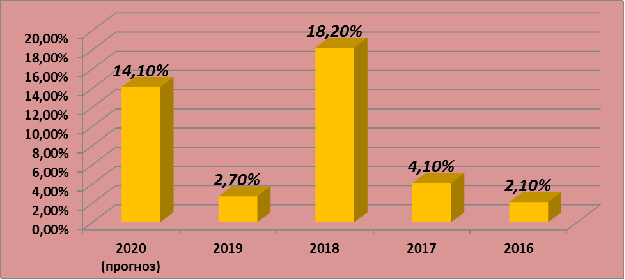

Хотя рынок нефти достаточно непредсказуем и зависит от многих решений (например, соглашения в рамках ОПЕК+), дивиденды делают «Сургутнефтегаз» привлекательным для инвестирования. В особенности интересны привилегированные акции. За 2020 год дивидендная доходность по ним может составить более 14 %. Динамика выплат за последние пять лет:

Почему в разные годы дивиденды платились по-разному? Это связано с положением Устава компании. Организация готова платить не менее 10 % чистой прибыли ежегодно, при том что дивиденды по привилегированным акциям не могут быть ниже, чем по обыкновенным.

Например, в один год прибыль составила 100 млн рублей, значит, 10 % — это 10 миллионов. А в другой год компания получила 50 млн рублей прибыли, и значит, 10 % составят 5 млн рублей. Отсюда разница.

Привилегированный «Сургутнефтегаз» ‒ это дивидендный лидер, который в 2018 году выплатил 18,2 %.

Произведем расчёт на примере 2018 года:

При вложениях в размере 1 500 000 рублей наша прибыль составит, соответственно, 273 000 рублей в год (18,2 %). В месяц это 22 750 рублей.Это больше прожиточного минимума трудоспособного населения во всех регионах страны. Означает ли это, что мы должны покупать именно акции с высокими дивидендами и что «Сургутнефтегаз» лучше западных компаний?

Периодичность и способы выплаты

При обеих формах (и АО, и ООО) допускается принимать решение о выплате дивидендов с периодичностью 1 раз:

- в квартал;

- полугодие;

- год.

Квартальные и полугодовое распределения при этом будут считаться промежуточными. Соответствующим образом расценивается и выплата таких дивидендов.

ВАЖНО! Промежуточные дивиденды остаются дивидендами и в том случае, если прибыль по итогу года окажется меньше, чем уже выплаченные в виде дивидендов суммы. Переквалифицировать их в иные доходы не нужно

Это важно для налогообложения. Подробнее см. здесь.

Юрлицо не обязано непременно вынести решение о выплате доходов. Может иметь место также решение о нераспределении прибыли, обычно принимаемое по итогам года.

В законе № 208-ФЗ прямо перечислены способы выплаты дивидендов (деньгами или имуществом), а в законе № 14-ФЗ отсутствует как указание на способы выплаты, так и какие-либо ограничения по ним. Таким образом, выплату дивидендов вне зависимости от формы юрлица возможно осуществить:

- наличными деньгами из кассы.

- безналичным способом на расчетный счет участника;

- имуществом.

Из суммы начисленного дохода надлежит удержать НДФЛ (у физлица) или налог на прибыль (у юрлица). Для расчета применяют ставку 13% для резидентов (п. 1 ст. 224 и подп. 2 п. 3 ст. 284 НК РФ) и 15% для нерезидентов, а таке для резидентов в случае выплаты дивидендов в сумме, превышающей 5 млн. руб. в год. (п. 3 ст. 224 и подп. 3 п. 3 ст. 284 НК РФ). Вопрос об уплате налога при выплате дивидендов юрлицу возникает независимо от того, какой режим налогообложения применяет организация, решившая их выдать.

О том, как рассчитывают налог с дивидендов, выплачиваемых юрлицу, читайте в статье «Как правильно рассчитать налог на дивиденды?».

О налогообложении дивидендов физлиц см. в материале «Взимается ли НДФЛ с дивидендов?».

Какую налоговую отчетность нужно сдавать по выплаченным дивидендам, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в Путеводитель К+.

Указанные ставки используются по отношению к дивидендам, выплачиваемым в 2021 году, невзирая на то, за какой год они платятся и какая ставка по ним действовала в году, за который они начислены. Для физлица этот доход учитывается отдельно от других доходов, облагаемых по этой же ставке. В случае выплаты дивидендов юрлицу, владеющему более чем 50% УК, ставка может составить 0% (подп. 1 п. 3 ст. 284 НК РФ).

О том, что нужно сделать для применения ставки 0% по дивидендам, читайте в статье «Как обосновать нулевую ставку налога на доходы по дивидендам»

Ситуация выдачи дивидендов имуществом расценивается как реализация (письмо Минфина России от 17.12.2009 № 03-11-09/405), влекущая за собой уплату НДС и налога на прибыль у передающей стороны. При этом с нее не снимается обязанность по уплате налога за получателя дивидендов. Налоги рассчитываются от рыночной стоимости имущества. Если речь не идет о взаимозависимости, эта стоимость равна договорной стоимости передачи. Вопрос об установлении рыночной стоимости существенно осложнится в случае взаимозависимости лиц (доля участия более 20%) и наличия среди участников субъектов РФ.

На какую прибыль можно рассчитывать?

Для того чтобы рассчитать доход от каждой акции, важно знать, какой процент прибыли и за какой период выплачивает компания. Поскольку выплаты прямо влияют на капитализацию (заметно снижая ее), то в среднем, размер дохода определяется в процентном соотношении к каждой ценной бумаге

Для того чтобы понимать на какой суммарный дивидендный доход можно рассчитывать, стоит воспользоваться формулой расчета. Но при этом стоит понимать, как именно начисляется прибыль:

- фиксированный процент на каждую ценную бумагу, указанный в документах компании;

- плавающий процент в зависимости от финансовых результатов деятельности за определенный период.

Расскажу, как рассчитать дивидендный доход быстро и точно. Для этого величину дивиденда на 1 ценную бумагу (размер решается на собрании акционеров) необходимо разделить на рыночную стоимость акции и умножить на 100%. Разумеется, что инвестиции в интернете быстрее окупаются и предлагают более сжатый период работы, но при этом с увеличенной долей риска.

Коэффициент выплаты дивидендов

Основное правило: дивидендный доход рассчитывается как коэффициент годовой прибыли компании на каждую акцию. Сложно спрогнозировать развитие в текущем году, поэтому за основу берутся данные прошлого года. Предлагаю познакомиться с ТОП-10 российскими компаниями с самой большой дивидендной доходностью за последние 12 месяцев.

| # | Название компании | Размер дивидендного дохода (в %) | Особенность получения прибыли на тип акции |

|---|---|---|---|

| 1 | Мечел | 15,75 | Привилегированная |

| 2 | Северстал | 15,7 | Обычная |

| 3 | МРСК Центра и Приволжья | 14,2 | Обычная |

| 4 | МРСК Волга | 13,86 | Обычная |

| 5 | Энел Россия | 13,63 | Обычная |

| 6 | Ленэнерго | 13,46 | Привилегированная |

| 7 | Аэрофлот | 12,58 | Обычная |

| 8 | Ростелеком | 12,43 | Привилегированная |

| 9 | Мостотрест | 11,94 | Обычная |

| 10 | ЛСР Группа | 11,93 | Обычная |

Чистая процентная маржа

Говоря, что это такое дивидендный доход для акционеров, можно провести параллель с чистой процентной маржой. Коэффициент характерен для деятельности банка, но этот принцип применяется и для ОАО или ЗАО. Фактически, это соотношение чистого процентного дохода и средней величины активов. Также в формуле учитывается разница между процентными доходами и процентными расходами. Коэффициент указывает на эффективность менеджмента любой коммерческой организации.

Взаимный фонд

Если стоимость акций достаточно большая, применяется сотрудничество с взаимным фондом. В этом случае коэффициент дивидендного дохода остается тем же за минусом комиссий. Принцип в том, что вкладываются в компанию небольшие акционеры. Очень популярный инвестиционный инструмент в США, а в России это понятие имеет свой аналог — паевой фонд. Выбирая среди предложенный, стоит определить: что показывает результат работы: количество вкладчиков, общий дивидендный доход, больше узнать о репутации. Среди мировых гигантов инвестиционные фонды Vanguard High Dividend Index и Vanguard Index Fund.

Обращу внимание: дивиденды могут выплачиваться не только деньгами, но продукцией компании или же ее акциями.

Биржевые ноты

Это финансовая часть, которая частично влияет на дивидендный доход, ведь ETNs — это необеспеченный актив, и предлагаемая ставка дивиденда компанией зависит от такого долгового обязательства, его размера, как и от того: будет ли выплачен дивиденд. Фактически, это кредит, который можно дать переделённой организации, но при грамотном менеджменте нота принесет прибыль. И особенность в небольшой цене (не более 1 доллара), возможности покупки большого количества, а также в том, что они частично координируют волатильность рынка.

Что такое дивиденды по акциям

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

В каком случае выплачивают дивиденды по акциям

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

Сколько дивидендов можно получить по акциям

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Когда происходит выплата дивидендов

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

? Что такое дивиденды

Дивиденды – форма распределения прибыли между акционерами и владельцами. Приобретая акции, покупатель, по сути, становится владельцем части компании и может рассчитывать на дивидендные выплаты. До тех пор, пока инвестор держит акции на руках, ему будут платить дивиденды.

Например, у компании выпущено 1000 акций. Покупатель владеет тридцатью акциями. В 2020 году компания успешно завершила финансовый период и решила направить на выплату по дивидендам своим акционерам 1,5 млн р. Это значит, что на каждую акцию придется 1500 р. дивидендов. Инвестор получит прибыль в размере 45 000 р. (30 * 1500). После вычета НДФЛ 13% чистая прибыль по дивидендам составит 39150 р.

Кто и из каких источников выплачивает

Величину дивидендных выплат определяют владельцы компании с учетом рекомендаций совета директоров.

Компания вправе не выплачивать дивиденды, если такое решение было принято общим собранием акционеров. Даже при положительном финансовом состоянии компания может отказаться от уплаты дивидендов или уменьшить их размер. Никаких санкций за это не предусмотрено.

Определение размера

Законодательно не содержится никаких условий в части минимального размера дивидендов, гарантированного держателям акций, равно как нет и обязанности выплачивать их акционерам. На сумму выплат оказывают влияние финансовое состояние и перспективы развития компании, инвестиционная политика, стабильность эмитента, разовые сделки или рыночная конъюнктура, позволяющие инвестору получать дополнительные доходы.

Найти порядок определения суммы дивидендов можно в локальных документах компании (дивидендной политике). Здесь указана информация о том, какую часть прибыли компания планирует потратить на дивиденды. Этот официальный документ в обязательном порядке публикуется в открытом доступе – обычно на сайте эмитента в разделе «Инвесторам и акционерам».

Часть компаний в своей дивидендной политике прямо заявляет, что не планирует выплаты по дивидендам (например, Яндекс), другие указывают на минимальную сумму дивидендов (например, в МТС гарантировано не менее 28 рублей на акцию в 2019-2021 годы, в АФК «Система» – не менее 6% доходности, или 1,19 р. на акцию за год). В «Детском мире» заложено на дивиденды как минимум 50% прибыли, в «Норильском никеле» – до 30% от консолидированной прибыли. Но дивидендная политика не является постоянной и может корректироваться.

Сроки и регулярность выплат

Компания может платить дивиденды ежеквартально, раз в год или не платить вовсе. Но стоит учесть, что эмитент не вправе выплачивать дивиденды ежемесячно.

В компании могут быть предусмотрены гарантированные дивидендные платежи в виде фиксированной суммы или процента от чистой прибыли. Различия в дивидендной политике могут касаться привилегированных и обыкновенных акций. Но все держатели акций получают дивиденды одновременно: компания не может предусматривать дополнительные преимущества для держателей привилегированных акций.

Какими инструментами для получения дополнительных доходов вы пользуетесь?

АкцииДивидендыДепозитыСдаю недвижимость в арендуДругое

Когда начисляются дивиденды

Выплаты дивидендов происходят с периодичностью год, полгода или поквартально. Дивиденды выплачиваются на брокерский счет или ИИС. Решение о выплате дивидендов, даты закрытия реестра и выплаты дивидендов принимаются на общем собрании акционеров. Акционеры, имеющие право на получение дивидендов определяются после закрытия акционерного реестра. Получить прибыль смогут только держатели акций, внесенные в реестр не позднее, чем за 2 дня до его закрытия. Чтобы вам выплатили дивиденды, достаточно владеть акциями в день закрытия реестра вне зависимости от того, сколько времени вы владели акциями.

Во время дивидендных отсечек цена акций падает, как правило, на процент дивидендов. Если мы держим акции на долгосрочный период, то в этот момент неплохо бы подкупить подешевевшие активы.

Акции каких компаний покупать

Есть два типа дохода на фондовом рынке. Первый – спекулятивный, игра на разнице курсов акций. Второй – долгосрочный, основан на фундаментальных показателях. Так вот, дивидендный доход имеет смысл рассматривать во втором случае, то есть, если вы покупаете компанию на пять и более лет.

Для того чтобы возможно было получать дивидендный доход, нужно знать какие компании покупать. Следует помнить, что отличная дивидендная история в прошлом не гарантирует дивиденды в будущем. Компания может потратить прибыль на развитие своего бизнеса или чтобы рассчитаться с долгами, или на любые не предвиденные расходы. В 2014 году многие компании отказались от выплаты дивидендов в связи со сложной экономической обстановкой в стране.

На сайте cfocom.ru представлены основные показатели наиболее известных компаний на фондовом рынке. Удобный сайт, хотя и малоизвестный, если лень заглядывать в ежегодную отчетность компаний по МСФО. Приведу примеры, какие компании на текущий момент показывают наилучшие результаты. Это М.Видео, Дикси, Э.ОН Россия, Черкизово, Московская Биржа, Магнит (в настоящий момент сильно переоценена).

Вы можете зайти на вкладку «динамика показателей» этих компаний и сравнить их с другими компаниями в списке. К сожалению, Черкизовская группа пока не выплачивала дивиденды, хотя компания, безусловно, ведет успешный бизнес и недооценена. Мои слова подтвердят ежегодные отчеты МСФО, которые можно посмотреть на сайте группы (cherkizovo.com/investors/reports/financial). Сейчас она активно развивается, прибыль инвестирует в производство и возможно, в ближайшие годы начнет выплаты акционерам.

Дивидендный доход облагается налогами

С 1 января 2015 года дивидендный налог составляет 13% (ранее налог составлял 9%). Если акции были приобретены через брокера, то он сам вычтет налоги из суммы полученных дивидендов, так как является еще и налоговым агентом.

Заключение

Зачем, спросите вы, заморачиваться, когда можно с большим процентом открыть вклад в банке? Во-первых, мы диверсифицируем портфель, во-вторых, мы покупаем компании, за которыми стоят реальные активы (электростанции, оборудование, заводы). В-третьих, если компания будет дальше развиваться, то мы помимо дивидендного дохода, получим прибыль с роста акций, которая может в разы превосходить дивиденды. В заключение, хочу добавить, что с покупкой акций компаний (как впрочем и с облигациями) не следует торопиться, пока не взвесите все аргументы в пользу покупки. Лучше подождать, когда акции немного подешевеют или поискать другие бизнесы, чем потом задаваться мыслью: «А может продать, пока еще не поздно?»

Всем профита!

13.08.2015

Календарь выплат по дивидендным акциям

Для того, чтобы инвесторы лучше ориентировались на рынке, брокеры разработали специальный инструмент, позволяющий выбирать перспективные дивидендные акции — календарь выплат. Он содержит и прогноз дивидендной доходности, и даты закрытия реестра акционеров, и даты отсечки.

Поскольку каждую торговую сессию на биржах заключаются сделки на десятки миллионов акций, выбирается определенная дата, когда владельцы ценных бумаг получают свои дивиденды (дата закрытия реестра). После этого попасть в список акционеров, которым полагаются ближайшие выплаты дивидендов, невозможно.

Чтобы получить дивиденды достаточно владеть ценными бумагами всего один день. Но стать их владельцем необходимо до даты отсечки – последнего дня, когда покупка акций сопровождается внесением инвестора в реестр акционеров, которым полагаются выплаты в ближайшее время. Поскольку торги на биржах проходят по формуле Т+2, то после покупки ценных бумаг, их официальным владельцем становятся через 2 дня.

Всегда ли компания выплачивает дивиденды инвесторам

Нет. Далеко не всегда. Это зависит от компании и от того, какое решение примет ее собрание акционеров. Например, они могут собраться и решить, что лучше вложить дивиденды в разработку новых продуктов или в расширение бизнеса. Допустим, открыть на эти дивиденды новые торговые точки.

Не надо думать, что вас таким образом обманывают. Реинвестиции обычно приносят очень хорошие результаты, поэтому после одного реинвеста или нескольких вы все же получите свои дивиденды, причем в более крупном размере, потому что компания успеет «разрастись».

Можете ли вы повлиять на решение собрания акционеров? Да, если у вас куплено достаточно много акций. На собраниях разного рода решения выносятся на обсуждение и каждый акционер голосует. Чем больше у акционера куплено акций, тем сильнее его голос. И если у вас акций весьма и весьма много – вы можете оказать влияние на решение о дивидендах.

Если же акций мало – голосовать без толку. Например, если вы купите, скажем, тысячу акций Газпрома – ваш голос не будет иметь на собрании акционеров практически никакой силы. Потому что:

- У Газпрома 23 с половиной миллиарда акций. И ваша тысяча ценных бумаг по отношению к остальному их количеству – это вообще ничто.

- Более 50 % акций этой компании принадлежит государству. Если оно решит не платить инвесторам дивиденды, инвесторы ничего не сделают.