Урок 2. что такое активы и пассивы в бухгалтерском учете

Содержание:

Группировка активов по ликвидности

В бухгалтерском балансе каждый вид актива расположен не случайным образом, а в строгом порядке. Так, вначале располагаются менее ликвидные активы, а ближе к итоговой части — более высоколиквидные.

Примеры отражения активов в балансе вы можете посмотреть в Путеводителе по бухотчетности от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

По степени ликвидности активы делят:

- на неликвидные (когда их невозможно продать по их настоящей стоимости либо они вообще не пользуются ни у кого спросом);

- низколиквидные (просроченные задолженности, ценные бумаги, которые не котируются на фондовом рынке, и т. д.);

- среднеликвидные (основные фонды, которые пользуются спросом);

- высоколиквидные (примеры — наличные средства либо деньги на банковском счете, государственные ценные бумаги и пр.).

Бухгалтерский учет активов предприятия

Активы в бухгалтерском учете — это находящиеся в собственности объекты недвижимости, товары, сырье, продукция, деньги и денежные требования к контрагентам, прочие учетные объекты, которые отражаются с левой стороны бухгалтерского баланса предприятия. Для бухгалтерского учета активов предприятия и операций, производимых с ними, используют данные таких основных бухсчетов: 01–26, 29, 40, 41, 44, 45, 50–58, 60, 62, 68–73, 75, 76, 97.

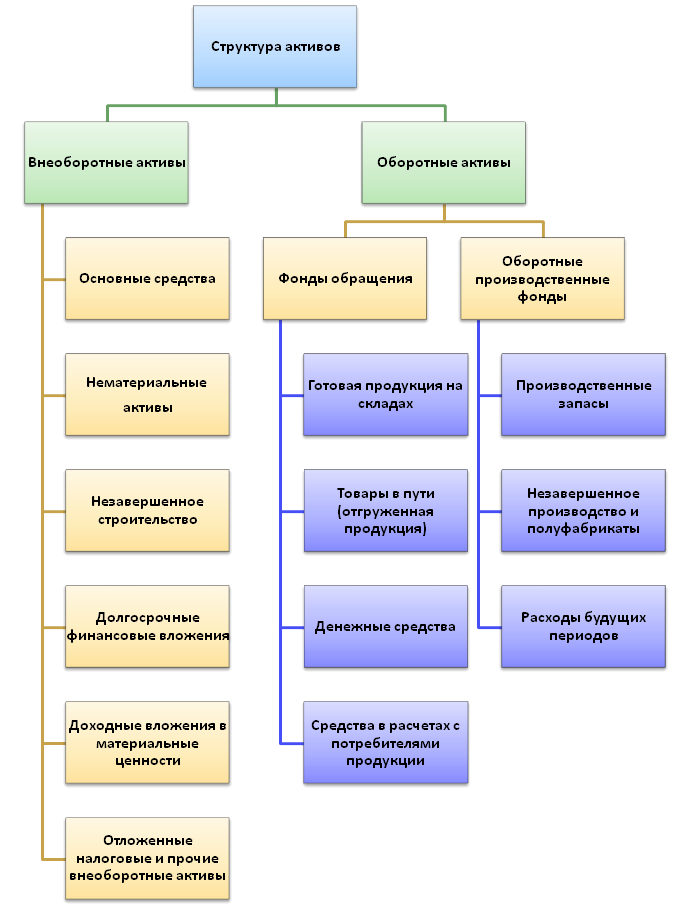

Активы делят на:

- оборотные и внеоборотные;

- материальные и нематериальные (далее — НМА);

- высоко-, средне-, низколиквидные и неликвидные.

- Внеоборотные:

- НМА (деловая репутация, патенты, ноу-хау, лицензии и т. д.);

- ОС (земля, здания/строения, машины/оборудование, незавершенные капвложения и др.);

- вложения в матценности, приносящие доход (имущество для проката/лизинга);

- отложенные налоговые активы;

- финвложения (долгосрочные выданные займы, инвестиции).

- Оборотные:

- запасы (сырье/материалы, затраты в незавершенке, расходы будущих периодов, товары, готовая продукция);

- НДС по приобретениям;

- долги дебиторов (задолженности, векселя к получению, выданные авансы, долги учредителей по вкладам в УК);

- финвложения (краткосрочные займы компаниям; акции компании, выкупленные у собственных акционеров);

- деньги (наличные и безналичные, в отечественной и иностранной валюте).

Подробнее о внеоборотных активах можно узнать, изучив статью «Внеоборотные активы в балансе (нюансы)».

Активы могут быть материальными и нематериальными. В отличие от материальных активов к нематериальным относятся такие объекты, которые не имеют осязаемой формы (например, имущественные права, деловая репутация предприятия, объекты интеллектуальной собственности). Несмотря на то, что нематериальные активы не имеют формы, их можно легко идентифицировать (отличить от других видов имущества). При этом права на такие активы подтверждаются исключительно в документальной форме.

О том, какие активы относятся к основным средствам, вы можете узнать из статьи «Что относится к основным средствам предприятия?».

Классификация поисковых активов

Средства на поисковые и оценочные мероприятия состоят из двух составляющих, отсюда принятое деление активов на 2 группы:

- материальные;

- нематериальные.

Материальные выражения поисковых активов

Производя отыскание, исследование и оценивание найденных потенциально полезных для добычи природных богатств земель, организация применяет определенную технику, задействует сооружения, необходимы и транспортные средства. Такие ресурсы являются материальными поисковыми активами, а именно:

- инженерные сооружения (например, трубопроводы, их системы);

- специальное оборудование (буровые установки, насосные станции, резервуары для сбора материалов, коммуникационные системы и др.);

- различные транспортные средства.

В бухгалтерии учитываются следующие денежные операции по этому виду фондов:

- деньги, заплаченные за покупку конкретного актива, в том числе и самого земельного участка для производства работ (продавцу, поставщику, посреднику);

- средства, выплаченные за выполнение работ, имеющих отношение к данным ресурсам, по тому или иному договору (например, строительного подряда, транспортных услуг и пр.);

- вознаграждение, уплаченное за консультацию или информационные услуги;

- таможенные пошлины и сборы касательно этих активов;

- налоговые сборы;

- плата за патенты;

- амортизация самих поисковых активов либо других активов, используемых для создания поисковых;

- заработная плата работников, создающих поисковый актив;

- расходы предприятия по обеспечению экологической безопасности, восстановления земель, ликвидации последствий своей деятельности, рекультивации и др., связанных с применением поисковых активов;

- другие финансовые вложения, относимые к покупке (созданию) или использованию поискового актива, а также обеспечению актуальных условий для его функционирования.

В расходы на материальные поисковые активы не входят:

- налоговые платежи, которые подлежат возмещению;

- общехозяйственные расходы, если они не имеют прямого отношения к деятельности по изысканию мест добычи полезных ископаемых.

ВАЖНО! Если предприятие еще не успело выправить лицензию на работу с недрами, а уже понесло какую-то долю соответствующих затрат на поисковые активы, их можно включить в фактические затраты на получение лицензии

Поисковые активы нематериальной природы

Кроме материализованных расходов, для поисковых и оценочных работ применяется информационная составляющая: нематериальная часть поисковых активов. Таковыми считают:

- лицензию и иные разрешительные документы на право выполнять разведочные, поисковые и оценочные работы по земельным участкам – потенциальным местам разработок;

- результаты произведенных изысканий и проб: геологических, геофизических, топографических;

- итоги разведочного бурения;

- данные по добытым образцам ископаемых;

- иные геологические сведения об имеющихся природных ресурсах недр;

- отчет о коммерческой целесообразности разработки месторождения.

Отчет – результат оценки экономических возможностей деятельности на конкретном земельном участке. Он оформляется в письменном виде и проясняет два глобальных вопроса:

- есть ли у компании все требующиеся средства для освоения участка и на добычу минерального сырья;

- насколько вероятно, что полученная прибыль перекроет затраты на добывающие работы.

Виды активов

Активами в современной инвестиционной трактовке считаются все вложения, генерирующие постоянные (пассивные) доходы или со временем увеличивающие стоимость: инвестиции, приносящие постоянный доход, прибыль от собственного бизнеса, земля, недвижимое имущество и т. д. Существует множество разнообразных активов, самыми известными и популярными из них являются:

| Активы | Описание |

| Банковские вклады | Денежные средства, находящиеся на банковских счетах, с которых начисляются проценты |

| Облигации | Доходы формируются за счёт купонных выплат, которые начисляются через определённое время (один раз в 3 месяца, 6 месяцев или 12 месяцев). Приобретение долгосрочных облигаций создаёт постоянный источник доходов на долгое время. |

| Акции | Эти ценные бумаги дают возможность получать два вида дохода. Во-первых, приобретение акций – это покупка части бизнеса, который будет дорожать со временем, это значит, что цена акций тоже будет повышаться. Во-вторых, приобретая акции, подразумевающие выплату дивидендов, владелец имеет право рассчитывать на получение ежегодной прибыли компании, которая пропорциональна количеству купленных акций |

| Недвижимость | Считается самым надёжным способом получения доходов. Вложение денег в приобретение недвижимости гарантирует постоянный приток денежных средств от поступлений арендной платы. Да и цена недвижимого имущества со временем становится выше |

| ПИФы и другие инвестиции | Этот способ получения дохода подходит тем, кто не хочет самостоятельно думать над тем, куда вложить свой капитал. В этом случае финансы передаются под управление команде профессионалов, имеющих опыт работы в этой сфере и умеющих эффективно пользоваться финансовыми инструментами. Это способствует более результативному использованию денег |

| Деньги в долг | Это будет считаться активом, если деньги даются в долг не просто так, а из финансового интереса. Иначе, долг будет пассивом |

| Приобретения с ростом стоимости в будущем | Это всё, что со временем постоянно дорожает:

|

Виды активов предприятия

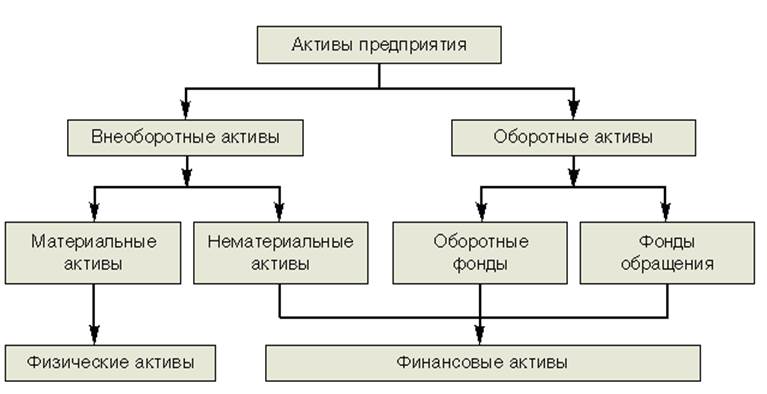

Имущество компании классифицируется по различным признакам. По степени использования активы делятся на:

По форме активы делятся на три группы:

Альтернативой является деление на физические и финансовые активы. Имущество предприятия делится на:

Рассмотрим все видны активов подробнее. Оборотные активы, их еще называют оборотные средства — это имущество предприятия, которое непосредственно участвует в хозяйственной деятельности. Подробная статья о них здесь.

В состав оборотных средств в бухгалтерском балансе входят:

- сырье и материалы

- готовая продукция

- задолженность покупателей за приобретенную продукцию

- банковские вклады

- наличные и безналичные деньги

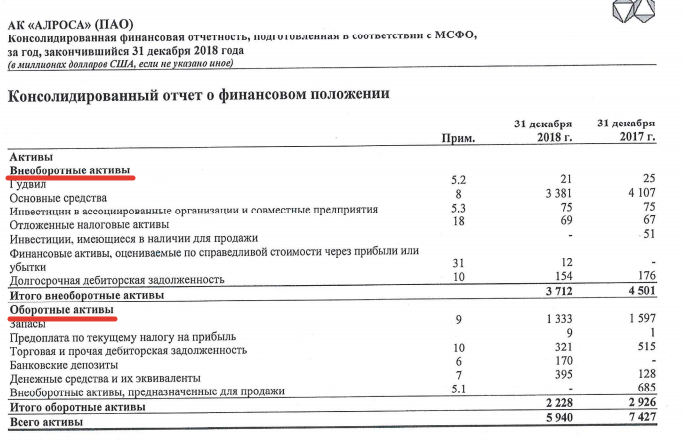

Пример отчетности компании «Алроса»

Примером оборотных активов является сырье, из которого изготавливают какой-либо продукт. В процессе производства оно полностью теряет свои первоначальные свойства и является одной из составных частей себестоимости созданного товара.

Чем выше доля оборотных средств в активах компании, тем предприятие более ликвидное. Это связано с тем, что оборотные активы легко перевести в деньги, а часть из них уже являются деньгами.

Внеоборотные активы – это средства труда, с помощью которых создается продукция компании. Они неоднократно используются в процессе изготовления или реализации продукции, и служат предприятию в течение длительного времени, т.е. более 12 месяцев. Подробнее смотрите здесь.

Примером является оборудование, на котором изготавливают продукцию. Стоимость такого оборудования включается в себестоимость созданного продукта частями, посредством начисления амортизации. Внеоборотными могут быть и нематериальные активы в виде патентов и лицензий, которые незримо либо как логотип присутствуют в готовом товаре. Кроме того, к этому типу активов причисляют долгосрочные финансовые вложения.

Внеоборотные активы – это производственный потенциал предприятия. Для различных отраслей промышленности состав внеоборотных активов будет не одинаков. Например, для добывающей компании большую часть имущества будет составлять добывающее оборудование. А для IT-компании – компьютерная техника и узлы связи.

К группе материальных активов относится физическое имущество предприятия. То есть это любой вещественный предмет, например:

- земельный участок

- здание

- автотранспорт

- сырье для изготовления продукции

- готовая продукция

Материальные активы могут относиться как к категории оборотных, так и внеоборотных.

К данной группе относятся активы, не имеющие физической формы, но способные приносить доход компании. Отличительной чертой такого имущества является длительное использование, свыше 1 года. Нематериальные активы относятся к категории внеоборотных. Читайте здесь.

Объекты классифицируются, как нематериальные, если они одновременно удовлетворяют следующим критериям:

- не имеют вещественной формы

- способны приносить выгоду компании

- их можно отделить от других объектов

- у предприятия имеются документы, подтверждающие право на владение и использование данного актива

Примерами являются патенты, научно-технические разработки, товарные знаки, деловая репутация фирмы (гудвилл).

Данный вид, как и материальные активы, может относиться как к оборотному, так и к внеоборотному имуществу. К этой группе принадлежат деньги в иностранной или национальной валюте на счетах или в кассе, а также их эквиваленты, например, дебиторская задолженность, банковские депозиты, ценные бумаги и прочее.

Собственные и привлеченные активы

К собственным относятся те, которые были приобретены компанией для эксплуатации. К привлеченному имуществу – арендованные на длительный срок или полученные по договору аренды с последующим выкупом по остаточной цене (лизингу). По истечению договора лизинга и выкупа актива, он переходит из разряда привлеченного в категорию собственного имущества.

Чем больше собственного имущества у компании, тем выше его финансовая устойчивость, так как собственные активы можно реализовать, в то время как привлеченные накладывают дополнительную финансовую нагрузку.

Производственные и непроизводственные активы

Производственными признаются средства, которые принимают непосредственное участие в создании конечного продукта компании. К непроизводственным относится имущество, которое используется для нужд предприятия, но напрямую не участвует в производственном процессе. Например, офисная мебель, компьютер у бухгалтера, служебный автомобиль директора.

Причем идентичные активы можно отнести к разным группам по данному признаку. Например, здание цеха будет относиться к производственному имуществу, а административное здание – к непроизводственному.

Чистые активы

Активы предприятия

Чистыми активами называют разницу между суммой всех активов и общим объемом ее долговых обязательств перед кредиторами, исполнителями, коммунальными службами и т. д. Порядок определения этой величины един для ООО, государственных унитарных компаний, муниципальных предприятий, кооперативов и хозяйственных объединений.

В сумму всех активов в процессе расчета относят любую собственность, которая может быть использована для получения прибыли из деятельности. При этом не включаются сюда:

- Дебиторские обязательства перед учредителями и акционерами.

- Долги по взносам.

- Переводы для создания уставного капитала предприятия.

Если у вас на руках имеется финансовый отчет предприятия за определенный период (чаще всего – квартал), то процедура вычисления активов предприятия выглядит так:

- Берем данные из строки 1600 бухгалтерского отчета.

- Вычитаем из нее задолженность учредителей по взносам в уставной капитал.

- Получаем определенное число.

- Из него вычитаем сумму данных из строк 1400 и 1500.

- Прибавляем к полученному значению доходы будущих периодов, описанные в абзаце выше (государственная помощь и безвозмездное получение имущества).

При этом в профессиональной среде, документообороте и теории понятия «чистые активы» и «собственный капитал» для предприятия являются равноценными величинами. Это же закреплено и в федеральном законе, регулирующем уставные капиталы.

Актив и пассив

Для лучшего понимания активов предприятия нужно знать, что означает понятие пассив. Бухгалтерская отчётность обязательно отражает активы и пассивы. Активы являются имуществом (вещами или денежными средствами), которые всегда приносят и приумножают доход. Пассивы – имущество, удовлетворяющее ежедневные потребности, но требующее расходы на амортизацию и ремонт.

Для наглядности рассмотрим примеры. Человек накопил 2 000 000 рублей и планирует распорядиться ими на своё усмотрение. Имеется два доступных варианта реализации этих средств:

- 1 вариант. Положить 2 000 000 руб. на банковский депозит под 10% годовых. Через год можно снять со счёта 2 200 000 руб., то есть, получить прибыль 200 000 руб.;

- 2 вариант. За 2 000 000 руб. приобрести однокомнатную квартиру. На ремонт уйдёт 200 000 руб., на мебель и обустройство – ещё 200 000 руб. Плата за коммунальные услуги каждый месяц составляет примерно 4 000 руб. Значит, за год на услуги ЖКХ израсходуется 48 000 руб. Следовательно, приобретение квартиры принесло издержки, составляющие 448 000 руб.

Вывод: активы увеличивают сами себя: если 2 200 000 руб. положить опять под такие же проценты, через год можно получить сумму 2 420 000 руб. и так далее. Пассивы тратят денежные средства безвозвратно: расходы на ремонт и коммунальные услуги никогда не вернутся.

Пассивами предприятия являются:

- Выплата кредита.

- Покупка сырья.

- Выдача заработной платы сотрудникам.

- Отчисления государству.

- Вложения в свой уставной капитал для ведения дальнейшей деятельности.

Идеальный вариант, когда показатели по активам к окончанию расчётного периода превышают показатели по пассивам или хотя бы равны им. В этой ситуации можно сказать, что бизнес развивается успешно. Если расклад иной, стоит проанализировать эффективность проводимой стратегии. Когда доходность активных ресурсов длительное время отрицательная, предприятию грозит банкротство.

Методы анализа

Изучая структуру активов используются горизонтальный и вертикальный метод оценки. Последний позволяет выявить тенденции изменения тех статей, которые положительно влияют на укрепление положения предприятия на рынке или наоборот, оказывают негативное воздействие. Горизонтальный анализ состоит в формировании таблиц. В них абсолютные показатели баланса дополняются относительными величинами – темпами снижения/роста. Обычно в расчет принимаются базисные значения за смежные периоды. Это позволяет не только проанализировать динамику показателей, но и спрогнозировать их. Вертикальный анализ, в свою очередь, необходим, поскольку относительные величины в определенной степени обеспечивают сглаживание отрицательного воздействия информационных процессов, способных существенно исказить абсолютные значения. Оба этих метода взаимно дополняют друг друга. В этой связи на практике зачастую выстраиваются таблицы, по которым характеризуется не только структура, но и динамика отдельных показателей.

Активы и пассивы на предприятии и в семейном бюджете

В практике экономистов и инвесторов сегодня популярны две трактовки понятий активов и пассивов. Первая связана с традиционными экономическими определениями из области бухгалтерского учета. Вторая появилась с развитием в стране темы управления личными финансами. И здесь только ленивый не упоминает Роберта Кийосаки, известного автора книг по инвестициям, практикующего инвестора и просто очень богатого человека.

Традиционная бухгалтерская трактовка

Для предприятий, индивидуальных предпринимателей и организаций активы – это имущество, которым они владеют и используют для извлечения прибыли.

Они обладают следующими признаками:

- имеют первоначальную стоимость в рублях, по которой учитываются на балансе предприятия;

- способны приносить прибыль отдельно или в сочетании с другими активами;

- могут быть материальными (основные фонды, деньги) и нематериальными (интеллектуальная собственность).

Пассивы – источники финансовых ресурсов для формирования активов, потому что не могут последние взяться из ниоткуда.

Те и другие расписаны в специальной таблице под названием бухгалтерский баланс. В правой части сведения о том, чем владеет фирма и с помощью чего она собирается получать прибыль. Это активы. В левой части – за счет чего формируются эти средства, т. е. пассивы. Обе части уравновешивают друг друга на конец отчетного периода.

Увеличение одной стороны баланса приводит к увеличению другой и наоборот. Только так возможно достичь равенства двух сторон. Разберем на примере для чайников, как это происходит.

Предприятие купило оборудование стоимостью 500 тыс. рублей. Это значит, что в строке “Основные средства” произошло увеличение на эту сумму. Одновременно увеличилась и строка “Кредиторская задолженность” перед поставщиком оборудования на 500 тыс. рублей. Мы оплатили покупку, т. е. уменьшили строку “Денежные средства” в левой части баланса. Одновременно уменьшилась и кредиторская задолженность в его правой части. В итоге, обе части остались равны друг другу.

Для понимания процесса введу еще два определения.

Дебиторская задолженность – это задолженность перед нашим предприятием. Например, долг покупателей. Кредиторская – задолженность нашего предприятия перед поставщиками, работниками, бюджетом и т. д. Простыми словами, дебиторка – нам должны, кредиторка – мы должны.

Современная инвестиционная трактовка

Активы – это все, чем владеет конкретный человек и что способно приносить ему доход. Они увеличивают свою стоимость со временем. Например, вложения в высоколиквидные акции, недвижимость для сдачи в аренду и др.

Пассивы – это то, что требует от владельца дополнительных расходов, не приносит доход и уменьшает свою первоначальную стоимость со временем. Например, квартира или дом для собственного проживания, автомобиль для личного пользования и др.

С точки зрения бухучета такие определения неверны. С точки зрения инвестиций – они логичны. Я нашла определения, с которыми полностью согласна. Их придерживается наш финансовый консультант, который написал много книг на тему личных финансов и инвестиций, регулярно проводит вебинары и имеет свою школу, – Владимир Савенок. Дам их с примерами в следующей части статьи.

В отличие от классической трактовки основное правило, которое должен соблюдать грамотный инвестор – активы должны превосходить пассивы. И чем больше эта разница, тем больше вы стоите, тем более финансово независимым являетесь.

Классификация долгосрочных активов

Долгосрочные активы в зависимости от функционального вида классифицируются на:

• основные средства;

• нематериальные активы;

• объекты незавершенного строительства;

• финансовые активы, которые приобретаются на длительный срок;

В зависимости от вида обслуживания отдельных видов деятельности долгосрочные активы разделяют на:

• активы, которые используются в производственной деятельности;

• активы, которые используются в инвестиционной деятельности.

В зависимости от формы владения долгосрочные активы разделяют на:

• собственные;

• активы, полученные в долгосрочную аренду.

Таким образом, к долгосрочным активам относятся нематериальные активы, основные средства, незавершенные капитальные вложения, долгосрочные финансовые вложения, оборудование для установки, отложенные налоговые активы, долгосрочная дебиторская задолженность и другие активы.

Виды пассивов

Пассивами считается:

- ипотечный кредит;

- займы;

- кредитные карты;

- потребительский кредит, взятый на покупку дорогостоящих вещей, путешествия и т. д.;

- всё имущество (движимое и недвижимое): квартира, машина, предметы бытовой техники, гаджеты и т. п. Всё, чем владеет человек и использует в повседневной жизни, считается пассивами;

- убыточный бизнес, так как чтобы его закрыть понадобятся дополнительные средства;

- деньги, взятые в долг. Даже если деньги дали в долг без процентов, это всё равно пассив, так как их нужно возвращать.

Чтобы лучше понимать, что же такое пассив, можно рассмотреть два примера:

- Человек приобрёл дорогостоящую машину. Кажется, что это ценная покупка и может считаться активом. Однако, как только машина выехала из салона, она тут же теряет около 20% своей цены. Владельцу придётся оплатить страховку, покупать бензин, оплачивать ремонт и пр. Следовательно, в этой ситуации автомобиль не приносит прибыль, а требует дополнительных расходов.

- Человек оформил ипотечный кредит и купил дом. Приобретённую недвижимость банкир считает активом, и он по-своему прав. Но тонкость в том, что дом – актив банка, но не заёмщика. Банкиру без разницы, на что выдавать кредит: на приобретение дома, яхты, элитного автомобиля. Банк будет владеть этим имуществом, пока заёмщик не выплатит всю стоимость с процентами. Таким образом, приобретённое имущество является пассивом.

Итоги

С ситуацией, когда необходимо определить стоимость ЧА, рано или поздно сталкивается любая организация, будь то АО или ООО. Компании должны постоянно следить за текущей величиной указанного показателя, чтобы не допустить кризисного положения на предприятии, наиболее негативным последствием которого может стать его ликвидация. Также следует знать актуальную величину чистых активов при выплате дивидендов либо при выплате участнику, решившему покинуть фирму, стоимости его доли в организации. Поэтому нужно помнить, что всю необходимую базу для расчета чистых активов на текущую дату можно получить, составив промежуточную бухгалтерскую отчетность на конец предыдущего месяца. Кроме того, корректный расчет величины чистых активов важен инвестору. Для него организации целесообразно составить максимально детальную и прозрачную справку-расчет величины такого показателя фирмы.

Пробный бесплатный доступ к системе на 2 дня.

Выводы о ПАО «Интер РАО»

Для оценки имущественного состояния ПАО «Интер РАО» коэффициенты внеоборотных активов представлены в таблице.

| Показатель | Вывод |

| Структура | Большая часть ВА приходится на ОС, что является характерным для предприятия отрасли производства |

| Динамика | За 2018 г. произошло увеличение ВА по статьям ОС и нематериальных активов, что говорит о наращивании производственных мощностей и положительно характеризует предприятие |

| ФО | Незначительное снижение коэффициента фондоотдачи обусловлено превышением темпов прироста ВА по сравнению с темпами прироста выручки |

| ФЕ | Небольшое увеличение фондоемкости произошло за счет увеличения стоимости ВА |

| РЕ | Прибыль с 1 рубля средств, вложенных в приобретение ВА, увеличилась, что характеризуется положительно |

По проведенному анализу можно сделать вывод о стабильном финансовом положении компании ПАО «Интер РАО». Наращивание производственных мощностей может говорить о перспективах дальнейшего развития предприятия, а также о возможном расширении производства. Однако анализ сделан с использованием данных не далее последних трех лет.