Эмитент карты что это

Содержание:

Как происходит эмиссия банковских карт

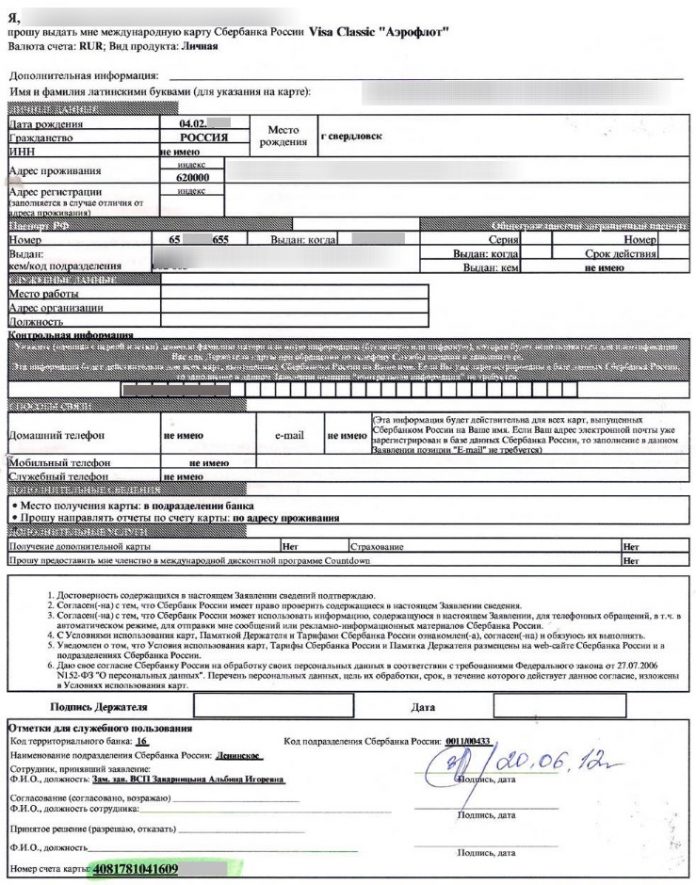

В процессе эмиссии и использования карта проходит несколько этапов:

- оформление договора;

- открытие карточного счета;

- изготовление карты;

- выдача клиенту;

- ведение платежных карт;

- ведение операций по карточному счету;

- закрытие счета;

- изъятие карты из обращения;

- уничтожение.

Эмиссия включает следующие особенности:

- на листы ПВХ формата А3 наносится красящий состав в соответствии с заранее утвержденным изображением;

- ламинация – нанесение специального покрытия на поверхность листа с целью закрепления краски и придания дополнительной износоустойчивости;

- вырубка карточек: карта режется с помощью специального автомата.

- имплантация – вживление микрочипа в карту. Он вмещает в себя информацию, доступную для считывания;

- припрессовка магнитной полосы – соединение прозрачной пленки с заготовкой карточки;

- эмбоссирование (персонализация) – нанесение на карточку выпуклых букв с именем держателя и 16-значного номера.

Как это работает

При оформлении аккредитива

открывается специальный банковский

счёт на котором замораживаются средства

плательщика до того момента пока

бенефициар не выполнит все оговоренные

условия и не предоставит официальные

доказательства их выполнения банку

(выступающему в данном случае — гарантом

сделки).

Схема работы при этом

такая:

- На имя бенефициара

(продавца) открывается специальный

банковский счёт; - Плательщик по

аккредитиву (покупатель) перечисляет

на этот счёт оговоренную сумму денег.

Следует отметить тот факт, что хотя

номинально средства и поступают на

счёт бенефициара, но он пока не имеет

к ним доступа; - Бенефициар выполняет

оговоренные условия сделки и предоставляет

доказательства этого банку. В качестве

доказательств могут выступать, например,

такие документы как выписка из ЕГРН

(при передаче прав собственности на

недвижимость); - Банк открывает

бенефициару доступ к средствам на

счёте.

Впрочем данная схема

в разных банках может несколько

отличаться. Например в Сбербанке счёт

открывается плательщиком, а затем (после

выполнения условий сделки) средства

перечисляются на счёт бенефициара:

Какие бывают виды аккредитивов

Первым делом

нужно упомянуть о таких видах аккредитивов

как отзывные

и безотзывные.

Как понятно из названия, отзывной

аккредитив предполагает возможность

его отзыва или аннулирования со стороны

плательщика без какого-либо предупреждения

бенефициара. Этот вид аккредитива лишён

тех основных достоинств, которые

позволяли бы использовать его в качестве

гаранта оплаты по заключаемой сделке.

Такого рода

отзыв осуществляется посредством подачи

заявления плательщика в банк-эмитент

и, как уже говорилось выше, может быть

произведён без уведомления (и тем более

без согласия) другой стороны сделки

(бенефециара).

Поэтому на

практике большинство аккредитивов

являются безотзывными. Хотя и их тоже

можно отозвать, однако для этого

необходимо обязательно уведомить

бенефициара, а кроме этого, в большинстве

случаев, требуется получить на это его

согласие.

Если в реквизитах

аккредитива прямым текстом не указано,

что он является отзывным, то по умолчанию

он считается безотзывным. И именно

безотзывные аккредитивы используются

в международных расчётах (в правилах

установленных международной торговой

палатой отзывные аккредитивы вообще

не существуют как вид).

Аккредитив

может быть покрытым

и непокрытым.

В первом случае (покрытого или как ещё

говорят — депонированного аккредитива)

банк-эмитент сразу перечисляет всю

сумму денег на счёт исполняющего банка.

В случае непокрытого аккредитива (его

ещё называют гарантированным) исполняющему

банку предоставляется возможность

списывать средства (в пределах суммы

аккредитива) с коррсчёта открытого в

банке-эмитенте. Опять же, в международной

практике, согласно правилам установленным

ICC, все

аккредитивы априори являются непокрытыми.

Аккредитив

называется подтверждённым

в том случае, когда исполняющий банк

официально обязуется совершить по нему

платёж независимо от того поступят или

не поступят средства от банка-эмитента.

Сей факт очень сильно повышает надёжность

заключаемой сделки.

Кумулятивными

именуют такие аккредитивы остаток

средств с которых не списывается, а

остаётся и накапливается для дальнейших

расчётов (при оформлении новых аккредитивов

в том же банке). Похожим типом является

револьверный

аккредитив, он предназначен для оплаты

поставок растянутых на относительно

длительные периоды времени. Благодаря

автоматическому возобновлению при

оплате каждой новой партии товара,

револьверный аккредитив позволяет

наиболее оптимально производить расчёты

с поставщиками.

В тех случаях,

когда требуется перевести оплату не

прямому поставщику, а какому-либо другому

бенефициару (например в рамках

взаиморасчётов между поставщиками)

используют переводные

аккредитивы (иначе они ещё называются

трансферабельными).

Кроме этого

существуют ещё такие типы аккредитивов

как:

-

Циркулярный

аккредитив позволяет бенефициару

получить причитающиеся ему деньги не

только непосредственно в банке-эмитенте

или в исполняющем банке, но и во всех

их филиалах или банках-корреспондентах; -

С красной

оговоркой.

Раньше (так и хочется сказать — в

стародавние времена), когда все

аккредитивы оформлялись на бумажном

носителе, оговорка о том, что бенефициар

может получить часть оплаты в виде

аванса (до предоставления им всех

необходимых документов) выделялась в

тексте красным цветом. Отсюда и нынешнее

название; -

Резервный

аккредитив являя собой одну из

разновидностей банковской гарантии

(по сути своей) применяется для

внешнеторговых связей с такими странами,

где сами по себе банковские гарантии

запрещены. Он обеспечивает расчёт с

поставщиком в любом случае. Даже если

у плательщика не окажется денег, расчёт

с поставщиком в полной мере будет

осуществлён банком-эмитентом.

Разновидности аккредитивов

1. Отзывной — безотзывный

Отзывным является аккредитив, который может быть изменен или аннулирован (отозван) банком-эмитентом баз согласия бенефициара. Работа по такому аккредитиву представляется рискованной для продавца, поэтому отзывной аккредитив в практике не встречается.

Безотзывным является аккредитив, который не может быть изменен или аннулирован (отозван) без согласия бенефициара. Таким образом, безотзывный аккредитив есть твердое обязательство банка — эмитента осуществить платеж по аккредитиву при выполнении бенефициаром условий аккредитива. Безотзывный аккредитив является наиболее приемлемым как для продавца, так и для покупателя.

2. Подтвержденный — неподтвержденный

Подтвержденный аккредитив требует подтверждения аккредитива подтверждающим банком (см. Определение подтверждающего банка).

Неподтвержденный аккредитив не имеет такого требования. В подтверждении аккредитива заинтересован бенефициар.

До выставления аккредитива покупатель и продавец должны согласовать приемлемый для обеих сторон банк-эмитент или подтверждающий банк.

3. Переводной аккредитив

Переводной аккредитив обычно используется при наличии посредника между продавцом (производителем) и покупателем. Такой аккредитив может быть переведен первым бенефициаром по аккредитиву (посредником) второму бенефициару (производителю), что позволит работать по аккредитиву сразу трем сторонам, участвующим в коммерческой сделке.

Возможные ошибки

В ряде случаев, например, при совершении покупок на Ebay или Amazon.com, причина ошибки может быть связана с тем, что кредитная карта не привязана к дебетовой платежной системе Pay Pall. Но в общем и целом причин подобных неполадок, а также способов их устранения может быть несколько. Ниже мы рассмотрим их более подробно.

Почему карта может быть отклонена?

Итак, по какой-то причине ваша карта отклонена. Что делать?

Первое, что вам потребуется при возникновении данной ошибки, проверить активна ли карта и есть ли на ней средства, необходимые для проведения платежа. Так, если вы только недавно получили кредитку и еще не использовали ее, она, скорее всего, еще не активирована. Для ее активации вам придется позвонить в банк, либо воспользоваться банкоматом. Что касается баланса, для совершения платежных операций с дебетовой карты он должен быть положительным, то есть на вашем счете должно быть не менее 5 долларов (если карта рублевая – в рублевом эквиваленте). Если же речь идет о кредитной карте, доступный вам кредитный лимит должен быть выше названной суммы.

Если карта активирована и с балансом все в порядке, проверьте правильно ли вы написали номер и тип карты и срок ее действия, а также правильность написания своего имени. Оно должно быть написано латинскими буквами так же, как на лицевой стороне карты.

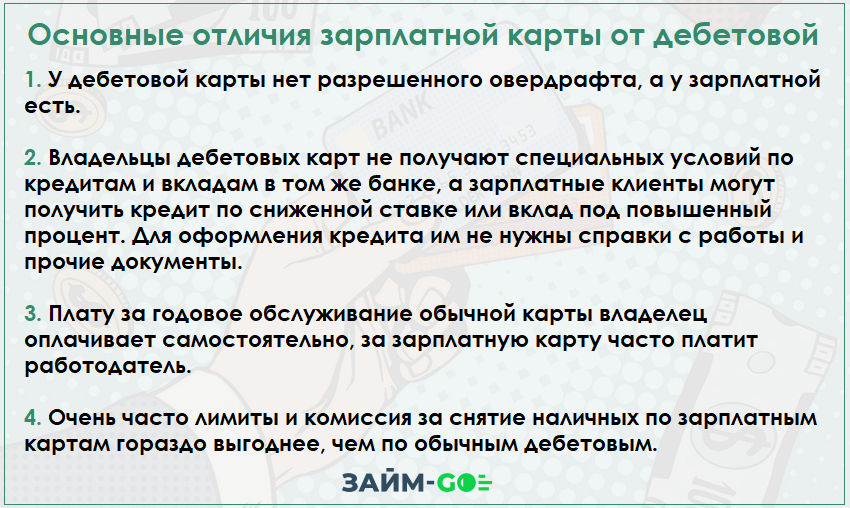

И последнее, на что нужно обратить внимание, это какой картой вы пользуетесь. Так, сообщение о том, что транзакция запрещена эмитентом, будет ждать вас при использовании карт Моментум от Сбербанка

То же в большинстве случаев относится к зарплатным, пенсионным и студенческим картам. Большинство электронных карт Маэстро и Виза Электрон также не подходят для платежей в сети Интернет. Впрочем, это относится не ко всем таким картам. Некоторые банки выпускают электронные карты с так называемым CVV кодом, который дает возможность обработки транзакций через Интернет. Если ваша карта не подходит для платежей в Интернете, уточните в банке о возможности получения виртуальной карты.

Другие ситуации с отклонением карты

Как не прискорбно, даже если вы пользуетесь кредитными картами Виза Классик или МастерКарт Стандарт, а также Голд и Платинум картами этих платежных систем, ваша карта активирована и на ней есть средства это еще не означает, что вы не столкнетесь с ситуацией, когда транзакция не разрешена эмитентом.

С чем это связано? В большинстве случаев, как это ни странно, с системой защиты карты от несанционированных транзакций. Исправить настройки безопасности можно через сервис Интернет-банк, либо службу поддержки банка.

Причины неполадок в данном случае могут быть следующие:

Похожие термины:

-

См. Банк эмиссионный

-

Банк-эмитент – кредитная организация, участник платежной системы, осуществляет выпуск и обслуживание банковских карт. Выступает гарантом выполнения финансовых обязательств, возникающих в ходе

-

лицо, осуществившее выпуск ценных бумаг и несущее обязательства по этим ценным бумагам.

-

(issuer)- юридическое лицо, которое от своего имени выпускает ценные бумаги и обязуется выполнять требования, вытекающие из условий выпуска.

-

исполнительный орган местного самоуправления, осуществляющий функции эмитента в порядке, установленном законодательством РФ и уставом муниципального образования.

-

федеральный орган исполнительной власти, являющийся юридическим лицом, к функциям которого решением Правительства РФ отнесено составление и/или исполнение федерального бюджета.

-

лицо, составившее вексель и вручившее его первому векселедержателю.

-

Эмитент карточки — кредитная организация, выпускающая карты. Эмитент гарантирует выполнение финансовых обязательств, связанных с использованием выпущенной им пластиковой карточки как платежног

-

орган исполнительной власти субъекта РФ, осуществляющий функции эмитента в порядке, установленном законодательством субъекта РФ.

-

лицо, обязанное по ценной бумаге или другому финансовому инструменту, например, корпорация или правительство, выпускающее и продающее ценные бумаги, или банк, который открывает (эмитирует) аккред

-

эмитент акций (облигаций), способный обеспечить рост прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

-

инвестиционный банк, инициирующий новый выпуск акций или облигаций или способствующий этому процессу.

-

участник сети совместно используемых автоматических кассовых аппаратов, выпустивший банковские карты и получивший транзакции на обработку от сетевого маршрутизатора.

-

компания, имеющая рейтинг “ААА” и гарантирующая выплату по графику процентного дохода по облигациям и основной суммы долга.

-

юридическое лицо, зарегистрированное на территории Российской федерации, имеющее права заказчика на строительство жилья, отведенный в установленном порядке земельный участок под жилищное строи

-

когда один из основных банков участников эмиссии облигаций займа уступает часть своей квоты другому банку (любому юридическому лицу), который официально не выступает в роли эмитента.

-

юридическое лицо, имеющее на правах собственности, аренды или иных законных оснований отведенный в установленном порядке земельный участок под жилищное строительство и проектную документацию н

-

счет депо, открываемый эмитенту для зачисления на него ценных бумаг, выкупленных эмитентом.

-

малоликвидные акции второго эшелона; малоизвестные бумаги.

-

INSIDER TRADING AND SECURITIES FRAUD ENFORCEMENT ACT OF 1988Федеральный закон, принятый с целью предупреждения незаконных операций и мошеннических действий с ценными бумагами на основе `внутренней` (конфиденциальной) инфо

Что значит Банк-эмитент? Что такое Банк-эмитент?

Рассмотрите внимательно вашу платежную карту. На ней присутствуют важные данные:

- вид платежной системы (MasterCard, Visa, Maestro, Discover, JCB, ChinaUnionPay и т.д.);

- название банка-эмитента;

- номер карты;

- срок действия (месяц и год в формате ХХ/ХХ);

- ваши персональные данные (имя и фамилия латиницей).

На обратной стороне банковской карты, вы увидите сообщение: «Карта является собственностью банка-эмитента. Только держатель карты имеет право на ее использование».

Банк эмитент – это кредитно-финансовое учреждение (КФУ), которое выпустило вашу платежную карту.

Функции банка эмитента

- Выдача банковской карты – КФУ открывает счет, к которому будет привязана ваша карта. К одному счеты вы можете открыть несколько пластиковых карт, например, для членов вашей семьи.

- Авторизация карты – эта процедура осуществляется в момент проведения ваших платежей в торговых точках. Проведя это действие, КФУ подтверждает информацию о вас и вашей платежеспособности.

- Оплата счетов – процедура, в результате которой ваши денежные средства перечисляются с вашего счета на счет продавца. В некоторых случаях это списание происходит в течение нескольких часов/дней. Поэтому сумма операции может быть предварительно зарезервирована, чтобы вы не смогли воспользоваться этими деньгами повторно.

- Выставление счет-выписки – банк эмитент обязан предоставить вам информацию обо всех совершенных действиях с вашей картой. В счете-выписке присутствует информация о поступлениях (например, зарплаты) и списании средств (платежи или выдача наличных).

- Обеспечение безопасности карты – установление дополнительных средств защиты (например, лимиты, проверка кодового слова и т.д.) при доступе к вашей платежной карте, в том числе к вашей личной информации.

- Обмен данными с иными кредитными организациями – эта операция требуется, когда вы, например, находитесь в другом городе и вам необходимо снять деньги с вашей карты, но в банкомате другого банка (отличного от вашего банка-эмитента, указанного на карте).

При проведении вами безналичных платежей в счет какой-либо организации банк-эмитент вашей карты выступаетгарантом сделки. Т.е., он подтверждает вашу способность оплатить покупку без передачи вами наличных денег продавцу.

Именно поэтому продавец при проведении платежа требует:

- расписаться в чеке;

- предоставить документ, удостоверяющий личность.

Так он проверяет, что платежный инструмент банка эмитента, принадлежит держателю карточки, т.е. вам.

Если вы оплачиваете покупку в интернете, у продавца нет возможности проверить вашу личность. Поэтому созданы специальные дополнительные вопросы, ответив на которые вы заключите сделку.

- СVC2-код (расположен на оборотной стороне);

- платежный адрес банка эмитента (адрес, который указан в договоре КФУ на обслуживание платежной карты).

Процедура изъятия карты по команде банка эмитента

В любое время по команде банка эмитента ваша карта может быть изъята из обращения. Случаи бывают разные. Например, если истек срок действия или у КФУ имеются подозрения на мошеннические действия, банкомат может не вернуть вам карту. При этом денежные средства на вашем счете сохраняются. Получив новую пластиковую карту вы вновь можете пользоваться деньгами.

В каких случаях применяются расчёты с использованием аккредитива

Помимо покупки

недвижимости, аккредитив может быть

применён в расчётах по любым другим

сделкам для обеспечения гарантии того,

что обеими сторонами будут в полной

мере выполнены все взятые на себя

обязательства.

Физические лица часто

используют аккредитив в сделках на

крупные суммы денег: при покупке квартир,

автомобилей, крупных долей ценных бумаг

или при оплате дорогостоящих услуг.

Юридические лица

пользуются аккредитивом при оплате по

сделкам как внутри страны, так и за её

пределами. В пределах РФ действуют

правила установленные законодательством

и соответствующими положениями ЦБ РФ,

а за пределами страны руководствуются

международными нормами «The Complete UCP

Uniform Customs and Practice for Documentary Credits»

установленными ICC (International

Chamber of Commerce –

Международной торговой палатой).

При этом если

при расчётах внутри страны обычно

задействуется один банк-эмитент (в

отдельных случаях ещё и исполняющий

банк), то при международных расчётах

речь идёт о минимум двух банковских

организациях:

- Банк-эмитент

расположенный в стране покупателя. В

нём открывается счёт на имя покупателя

товара (импортёра) - Авизирующий

банк находящийся под юрисдикцией страны

продавца (экспортёра).

Порядок

осуществления взаиморасчётов при этом

следующий:

- Банк-эмитент

уведомляет авизирующий банк об открытии

аккредитива со стороны покупателя; - Авизирующий

банк, в свою очередь, сообщает об этом

продавцу; - Продавец

осуществляет поставку товара, оформляет

все необходимые документы и предоставляет

их в авизирующий банк; - После проверки

всех предоставленных документов они

направляются в банк-эмитент, который,

в свою очередь, также их проверяет; - Если все

документы находятся в полном порядке,

то банк-эмитент перечисляет деньги на

счёт продавца.

Кто может быть эмитентом

Эмитентами могут считаться только юридические лица, получившие соответствующие разрешения. Индивидуальные предприниматели и другие физические лица не могут собственнолично выпускать ценные бумаги.

Среди юридических лиц, имеющих право на выпуск в обращение акций или облигаций:

- частные предприятия;

- национализированные предприятия;

- государственные органы управления;

- органы местного самоуправления.

При этом, если облигации могут выпускать любые юридические лица, право на эмиссию опционов и акций предоставляется только предприятия с акционерным обществом.

Важно отметить, что с юридической точки зрения все эмитенты равноправны и имеют общие для всех требования для допуска к торгам на фондовой бирже. Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов

Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью

Однако, это не гарантирует идентичный интерес к таким бумагам со стороны потенциальных инвесторов. Очевидным выбором для них станут предприятия с наибольшими темпами роста, наивысшей общей стоимостью компании и прибыльностью.

Не последнюю роль играет и безопасность вложений. В случае инвестирования ожидаются стопроцентные гарантии по возмещению вкладов и выплат по ним.

Вместе с получением права выпуска ценных бумаг и документов эмитент берет на себя обязательства по выполнению всех прав и условий, предусмотренных эмиссируемыми бумагами.

В таком случае третье лицо получает все привилегии и финансовую прибыль выпуска документов, в то время, как обязательства по выполнению полного списка обязательств остаются за изначальным обладателем права эмиссии.

По этой модели к примеру, происходит выпуск криптовалют (Bitcoin, Litecoin, Dogecoin, Ethereum и многие другие) и эмиссия евроцентов.

Эмитент банковских карт Сбербанка: что это такое, какие функции выполняет

Кредитные карточки становятся популярнее реальных денег. Ими обладает более 85% населения. Так гласит статистика. Очень удобно быстро и просто получить займ от банка, чтобы исполнить свою мечту, или совершить крупную покупку. Получить кредитку можно в любом отделении Сбербанка. Некоторые клиенты уверены в том, что они безраздельно владеют пластиковой карточкой, но это не совсем так. Фактически обладателем пластика является эмитент банка Сбербанк.

Его можно назвать эмиссионным банком. Клиенты часто задаются вопросом, что такое эмитент? А это банковское учреждение, которое занимается выпуском и обслуживанием банковских карт. Держатель банковской карточки, который её оформил и успешно пользуется – это, собственно, клиент Сбербанка.

Функции банка-эмитента

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Формы эмиссии

Различают формы эмиссии ценных бумаг:

- эмиссионные/неэмиссионные. Эмиссионные – облигации, акции, которые выпускаются предприятием с разрешением уполномоченного регулирующего органа. Для них необходима госрегистрация. Неэмиссионные – депозитные сертификаты, векселя, производные ценные бумаги. Согласование, а также госрегистрация не предусмотрены;

- бездокументарные/документарные. Для документарных активов характерна бумажная форма: сертификаты, простые и переводные векселя. Бездокументарные не требуют бумажной основы. Они выглядят как записи на счетах депо (акции, облигации, производные ценные бумаги);

- предъявительские/именные. В именных данные собственника фиксируются или прописываются в реестре государственного регистратора. Предъявительские не требуют указания владельца. Реестр держателей не ведется;

- открытая/закрытая эмиссия. Открытая, или публичная, предполагает публичную оферту для любых потенциальных инвесторов. Закрытая, или частная/приватная: предложение по покупке активов только для заранее определенных возможных инвесторов.

Как происходит эмиссия банковских карт?

Владельцем пластиковой карты, кредитной или дебетовой, является коммерческий банк, который ее выпустил и обслуживает. Клиент банка — это держатель карты.

Эмиссия кредитки обязывает банк выполнять такие функции:

- Авторизация карты. Именно эмиссионные банки после запроса, например, магазина проверяют остаток на счете, затем разрешает, либо отклоняет сделку.

- Автоматически проводить финансовые операции. Списание средств со счета при оплате товаров или услуг, не требует вашего участия.

- Предоставлять ежемесячный отчет о совершенных финансовых операциях.

- Обеспечивать безопасность пластиковых карт. Блокировать по первому требованию пользователя, если держатель потерял кредитку или ее украли.

- Предоставлять информацию о пользователе другим кредитным организациям. Это необходимо для предотвращения мошенничеств, которых стало довольно много в получении потребительских кредитов.

Процедура проведения эмиссии пластиковой карты — это достаточно сложное с технологической точки зрения мероприятие, которое проходит в несколько основных этапов:

- Предварительная подготовка. На специальное покрытие, выполненное из ПВХ состава, наносят красящий компонент. Каким будет дизайн, решает заказчик, исходя из технических возможностей изготовителя.

- Ламинирование. Специальное прочное глянцевое покрытие наносят на поверхность листа с двух его сторон. Это делает цвета красок насыщеннее, а само изделие более долговечным и устойчивым к механическим повреждениям.

- Вырубка карты. Это делает автоматическая линия, а все полученные после нарезки отходы идут в дальнейшую переработку.

- Имплантация. По специальной технологии в макет будущей карты вживляется микрочип — на нём будет храниться вся персональная информация о пользователе. Там же делают магнитную припрессовку — тёмное поле на обороте.

- Эмбоссирование. Нанесение уникального номера и имени клиента.

- Упаковка в пин-конверт. Их делают отдельные компании. Бумага является сопроводительным отчётным документом к каждой пластиковой карте.

Современная карточная эмиссия — это не только красивый дизайн, но и самый высокий уровень защиты и безопасности продукта, гарантирующий человеку сохранность имеющихся на ней денежных активов.

Банк-эмитент — это финансовая структура, которая может выпускать кредитные карты для своих клиентов, и об этом уже говорилось выше

При этом обращаем ваше внимание на то, что размер предоставленной в долг суммы по карте может не соответствовать запросу клиента. Ограниченный лимит по кредитной карте или полный отказ от сотрудничества могут иметь место, исходя из ряда причин:

- Информации по заемщику очень мало, в том числе наличие всего одного контактного телефона.

- Отсутствие семьи и детей. Принято считать, что люди, имеющие детей, уверены в своем будущем и более серьезно относятся к своим обязательствам.

- Возраст. Согласно статистике, хорошие лимиты принято давать тем людям, возраст которых от 25 лет до 45.

- Наличие трудового стажа и профессия. Чем дольше человек работает на одном месте, тем больше к нему доверия. К страховым агентам и агентам по недвижимости, достаток которых определяет ситуация, предъявляются особо жесткие требования.

- Наличие кредита. Финансовый институт не только узнает адрес банка-эмитента, выдавшего карту ранее, он просчитывает материальную нагрузку на клиента. Проверяет исполнение последних обязательств.

Все эти факторы и некоторые второстепенные моменты оказывают существенное влияние на решение банка о выпуске карты и при определении размера кредита.