Как правильно установить стоп-лосс и тейк-профит на форекс? технические аспекты

Содержание:

Ордера Stop Loss

Ордера Stop Loss – это самые простые из доступных в торговых терминалах отложенных ордеров. Они срабатывают сразу же при достижении определенной цены.

Их можно использовать для торговли в обоих направлениях – открытия или закрытия ордеров и, что самое главное, ограничения ваших убытков по позиции, когда рынок идет против вас.

Ордера Buy Stop Loss

Эти ордера предназначены для защиты коротких позиций.

Они делают это путем активации рыночного ордера на покупку, когда цена поднимается выше заданного вами уровня.

Размещая ордер Buy Stop Loss, вы, тем самым, подтверждаете, что данная цена является тем максимумом, до которого вы готовы позволить рынку двигаться против вас, прежде чем вы закроете свою позицию.

Вместо того, чтобы позволить цене продолжать расти, просто исполните ордер Buy Stop Loss, чтобы автоматически закрыть свою короткую позицию.

Если рынок продолжит расти и пересечет уровень вашего ордера Buy Stop Loss, он будет исполнен по текущей рыночной цене.

Поскольку он активирует рыночный ордер по данной цене, вы можете получить проскальзывание и более худшую цену, чем ожидали.

Ордера Sell Stop Loss

Ордера Sell Stop Loss, наоборот, предназначены для защиты длинных позиций.

Это происходит путем срабатывания рыночного ордера на продажу, если цена опускается ниже заданного вами уровня цены.

Когда вы размещаете ордер Sell Stop Loss, вы, тем самым, подтверждаете, что данная цена является тем максимумом, до которого вы готовы позволить рынку двигаться против вас, прежде чем вы закроете свою позицию.

Вместо того, чтобы позволить цене продолжить падение, просто исполните ордер Sell Stop Loss, чтобы автоматически закрыть свою длинную позицию.

Если рынок продолжит идти против вас вверх и пересечет уровень вашего ордера Sell Stop Loss, он будет исполнен по текущей рыночной цене.

Так же, как и в примере с ордером Buy Stop Loss выше, этот ордер является рыночным, а значит, вы можете получить проскальзывание.

Начнем со стоп-лоссов

Стоп-лосс — это прямое поручение от вас брокеру закрыть сделку, когда цена достигнет определенного уровня роста или падения. Допустим, вы входите в сделку, чтобы купить актив на 50$. Цена актива при этом может не только расти, но и падать. Падения отражаются на балансе вашего счета в виде минусовых показателей. Пусть это будет -$35. Чтобы не терять на каждой сделке больше 7$, вы устанавливаете стоп именно на этом уровне и тем самым фиксируете минимальный для себя убыток. Торговать на волатильном рынке без стопов крайне опасно для депозита. Особенно если в трейдинге вы начинающий, сочетаете торговлю с полноценным рабочим днем и не можете часами следить за рынком. Проще выставить ограничения и не париться по поводу недополученной прибыли.

What Is a Stop-Loss Order?

A stop-loss order is an order placed with a broker to buy or sell a specific stock once the stock reaches a certain price. A stop-loss is designed to limit an investor’s loss on a security position. For example, setting a stop-loss order for 10% below the price at which you bought the stock will limit your loss to 10%. Suppose you just purchased Microsoft (MSFT) at $20 per share. Right after buying the stock, you enter a stop-loss order for $18. If the stock falls below $18, your shares will then be sold at the prevailing market price.

Stop-limit orders are similar to stop-loss orders. However, as their name states, there is a limit on the price at which they will execute. There are then two prices specified in a stop-limit order: the stop price, which will convert the order to a sell order, and the limit price. Instead of the order becoming a market order to sell, the sell order becomes a limit order that will only execute at the limit price (or better).

Стратегии с использованием стоп лосс

При выборе способа использования стоп лосс на бирже трейдер должен понимать, что не существует универсального метода ограничения убытков

Установить stop loss недолго, как мы уже знаем, но перед этим следует все просчитать, принимая во внимание следующие факторы:

- тип финансового инструмента;

- волатильность;

- опыт и теоретические знания трейдера;

- степень агрессивности портфеля и др.

Фиксированный стоп-лосс не рекомендуется применять, если:

- сумма депозита исчисляется не десятками, а сотнями долларов;

- открыто много позиций различной направленности;

- у вас нет времени отслеживать состояние рынка.

Иными словами, данная стратегия предполагает высокий риск, который требует значительных временных и нервных затрат.

Отдельно стоит сказать о стратегии, которая применяется довольно часто и носит название безубыточной торговли. Условный ордер выставляется не ниже цены входа, а чуть выше зоны убытков. Здесь главное – следить за трендом, после того как котировки начали движение в правильном направлении.

Если вы видите, что миновали зону убытков и уверены, что рынок будет и дальше двигаться в нужную вам сторону, вы вправе отказаться от условного тейк-профита и перенести стоп-лосс дальше, следуя за трендом. Главное – не ошибиться в расчетах и успеть вовремя среагировать, если стоимость актива начнет снижаться.

Существует также улучшенная версия безубыточной торговли – стратегия, названная trailing stop, по условиям которой стоп-лосс будет перемещаться пропорционально изменению котировок. Здесь stop loss работает в автоматическом режиме. К примеру, стоимость акций выросла за день на 5%, соответственно, и стоп лосс переместится вверх на те же 5%, но не более, если выбранный тип сделки – покупка. Если же вы продаете активы, стоп лосс будет перемещаться вниз за ценой.

How to place Stop Loss and Take Profit automatically?

At present, there are a lot of programs for the trader to live easier. While before the Stop Loss and Take Profit were to be placed manually, and if they were to be changed, the trader had to modernize the order in several steps, nowadays, the things have become much simpler. It is enough to left-click the order on the chart and drag it to the desired price level. Depending on the direction in which the order was moved, an SL or a TP will be placed.

There are scripts and expert advisors that automatically place the Stop Loss and Take Profit levels by the set criteria for each new order. On the Net, you can find an advisor called Auto-MM with a short user guide, which calculates the trade volume and automatically places the Take Profit and Stop Loss.

Стратегия переноса стоп-лосса на 50%

Допустим, вы входите в рынок по бычьему пин бару. На следующий день рынок закрывается немного вышей цены входа. Вместо того, чтобы переносить свой стоп-лосс на уровень безубытка или близко к нему, вы можете использовать дневной минимум, чтобы «скрыть» ваш стоп-лосс.

Это позволяет нам снизить наш риск более чем на 50%, но мы все еще используем уровень прайс экшен, который является минимумом предыдущего дня.

Вот что мне нравится в стратегии стоп-лосс на 50%:

- Сокращает риск примерно в два раза.

- Использует уровни прайс экшен.

- Оставляет для торговой настройки достаточно свободного пространства.

Первое и наиболее выгодное преимущество стратегии 50% заключается в том, что она снижает риск в два раза. Если вы рискуете 100$ в сделке, как только рынок начнет двигаться в намеченном направлении, вы можете перенести стоп-лосс на 50% и сократить свой риск до 50$.

Поскольку в стратегии 50% используется уровень прайс экшен, существует меньшая вероятность того, что рынок преждевременно достигнет вашего стоп-лосса, так как мы используем рыночные максимумы и минимумы для защиты нашего стоп-лосса, а не переносим его на произвольный уровень безубытка.

Стратегия 50% стоп-лосса позволяет цене свободно двигаться, что необходимо для достижения тейк-профита.

Недостатки этого подхода:

- Существует вероятность понести 50% убыток.

- Сохранятеся риск преждевременного закрытия сделки.

В отличие от переноса стоп-лосса в безубыток, при стратегия 50% половина вашей позиции остается под угрозой. Это может быть приемлемым для одних трейдеров и неприемлемым для других. Именно здесь личные предпочтения играют роль в принятии решения о том, какую стратегию постановки стоп-лосса стоит использовать.

Рыночные условия играют важную роль в принятии решения о целесообразности применения стратегии 50%. Например, если бы рынок закрылся около минимума во второй день, стратегия 50% могла не сработать из-за того, что мы переместили бы наш стоп-лосс слишком близко к текущей рыночной цене. В этом случае лучшим решением было бы оставить стоп-лосс на первоначальном месте.

Перемещение стоп-лосса до 50% при торговле по внутреннему бару намного более рискованно, чем для пин бара.

Единственный способ ее использования с внутренним баром – это когда сделка открывается со стоп-лоссом, размещенным за максимумом или минимумом материнского бара. Таким образом, на следующий день стоп-лосс можно переместить за максимум или минимум внутреннего бара, если, конечно, рыночные условия будут подходящими.

Обратите внимание на серую линию, которую я нарисовал на этом графике. Она представляет собой краткосрочный уровень и предоставляет нам дополнительный фактор в нашем решении переместить стоп-лосс с максимума материнского бара на максимум внутреннего бара

По сути, мы используем нисходящий пробой этого краткосрочного уровня в качестве еще одной причины, чтобы приблизить наш стоп-лосс к цене входа.

Рассчитываем stop loss

Итак, перед нами стоит задача по выведению формулы расчета размеров stop loss

Очень важно, чтобы эта формула была достаточно универсальной и могла определять, насколько могут упасть наши акции, имеющиеся в портфеле инвестора, исходя из его персональных особенностей

Теория

Для примера возьмем акцию компании , ее цена 118.18$ за акцию в размере 10 лотов. Исходя из стандартной теории, принимаем, что стоимость позиции — это price* position*lot. Отсюда получаем, что открытая нами позиция имеет такую стоимость — price* position = 118,18*10=1181,8$.

Теперь предлагаю сделать допущение, что инвесторский капитал равен 5000 долларов. При этом размеры максимально допустимых рисков — risk равны 10% или же составляют 0,1

Здесь стоит обратить внимание и на то, что решение данной задачи предполагает пропорциональное деление размера рисков по нескольким позициям. То есть, если наш воображаемый инвестор вкладывает весь свой капитал в одну-единственную позицию, то очевидно, что он несет максимальные риски – его капитал может уменьшиться на все 10%

Если же инвестор принимает решение разбить свой капитал и вложить его в 2 разные позиции, тем самым диверсифицировав свои риски, то каждая из позиций не потеряет в стоимости более 5%. Ну а если и одна, и другая акция упадут в цене, то общая сумма потерь не превзойдет 10% от первоначальной стоимости капитала.

Таким образом, размеры риска по одной позиции мы будет рассчитывать по следующей формуле:

Исходя из нашего примера, получается, что риск позиции составляет – 10*1181,8/5000=2,36%. Отсюда получаем, что если позиция равняется десятой части всего капитала, то и риск по этой позиции будет равен десятине от общего размера риска

Хочу обратить ваше внимание на то, что по представленной формуле выражение риска позиции производится в процентах. Для того, чтобы перевести это значение в долларовый эквивалент, достаточно просто перемножить его со стоимостью позиции:

или 1181,8*0,0236= 27,89$.

После этого нам остается лишь высчитать, до какого уровня должна упасть цена одной акции, чтобы достичь уровня максимального допустимого снижения стоимости позиции по этой ценной бумаге:

27.89/10= 2.789 $

Теперь упрощаем все вышепредставленные расчеты и получаем одну-единственную формулу Stop Loss:

С теорией мы разобрались. Теперь, традиционно, пришло время отработки знаний на практике.

Практика

Вопрос: в какой области должен быть установлен stop loss, учитывая что риск капитала равен 10%?

То есть, расчетный уровень stop loss составляет 2,79 доллара. Исходя из этого, мы фиксируем уровень убытков на отметке 115,39. Несмотря на то, что в задаче рассчитывается стоп-лосс длинной позиции, данная формула смело может быть использована и для расчета шортов.

Что такое стоп лосс (stop loss) и тейк профит (take profit)

Итак, простыми словами – стоп лосс переводится с английского как «остановить убыток», т.е. не потерять больше определенной суммы. Тейк профит буквально означает «взять прибыль», то есть – зафиксировать прибыль, или заработать столько-то и сильно не рисковать.

Предположим, для пары EUR/USD мы установили стоп-лосс на отметке 1,1820, а тейк профит – на отметке 1,1860. Цена входа составляет 1,1845.

Если события будут развиваться неблагоприятным для нас образом, то в момент нашего отсутствия у компьютера брокер автоматически закроет позицию при падении цены до 1,1820 и при ее повышении до 1,1860. В первом случае вы гарантированно не потеряете больше, чем 0 руб. (0,00 $ или 0 грн.) с каждого доллара в сумме сделки, во втором – заработаете 0 руб. (0,00 $ или 0 грн.) с каждого доллара, но не больше.

С ордером stop loss все более или менее понятно: естественно стремление ограничить убытки. Но для чего нужен take profit? Казалось бы, почему при восходящем тренде не позволить цене достичь максимума или хотя бы подождать еще немного, если цена уверенно развернулась в нужную нам сторону?

Дело в том, что по некоторым парам на Форекс цены меняются много раз в течение дня. Установив тейк профит на определенном уровне, трейдер получит гарантированную прибыль, если цена, достигнув этой точки, вновь откатится назад.

Возьмем данные из нашего примера. Предположим, цена достигла 1,1860, а затем упала до 1,1855. В этом случае гарантированный доход будет обеспечен, т.к. вы выставили тейк профит.

И тот и другой ордер вы можете переносить, т.е. сдвигать в соответствии с направлением тренда.

Как установить стоп-заявку?

Теперь, когда вы, я надеюсь, убедились в важности установки инструмента, самое время выяснить, как правильно рассчитать стоп лосс, как его установить, внести коррективы или полностью удалить, если в этом появляется необходимость. В принципе, алгоритм действий здесь довольно прост и не должен вызвать трудностей даже у тех, кто только начинает работать с рынком и торговым терминалом

Описать каждый из этапов я решил на примере такой программы как MetaTrader5. Терминал довольно популярный, постепенно вытесняет МТ4. Стоп можно выставлять и сразу при входе в рынок и позже. Его всегда можно откорректировать.

При выставлении стопа в момент заключения сделки:

- В поле «Стоп Лосс» указывается не размер защитного ордера, а ценовой уровень, на котором он должен располагаться. В нашем примере SL вынесен за ближайший локальный экстремум.

- «Заполнение». Тут нужно выбрать или варианты Все/Ничего или Все/Частично. Они важны только для больших объемов сделки в условиях малой ликвидности. Если будет выбран первый вариант, а на уровне стопа не будет встречных заявок достаточного объема, то позиция закрыта не будет. При втором типе заполнения стоп будет исполнен частично, остаток позиции будет в рынке. При работе на мажорах (основные валютные пары Форекс) выбранный метод не имеет значения, ликвидность всегда высока.

Положение стопа можно откорректировать после заключения сделки:

- На графике отображаются линии тейка и SL.

- Для корректировки любого из ордеров просто перетащите линию на нужное место с зажатой левой кнопкой мыши. Происходит автоматический пересчет нового стопа или тейка в валюте депозита.

Еще один вариант изменения стопа – через соответствующее меню. Оно открывается двойным щелчком по стопу или тейку. В этом меню размер ордеров можно корректировать, указывая их размер в пунктах или задавая нужную котировку.

Если до сих пор не определились с брокером, рекомендую попробовать торговать у Just2Trade или UnitedTraders. У обеих компаний невысокие требования к стартовому депозиту, а UT в дополнение к неплохим условиям дает еще и выход на IPO.

|

Компания |

||

|

Минимальный депозит |

От $100 |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level IIНа внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

$5/€5/350 руб. снижается на величину уплаченной комиссии |

— |

|

Кредитное плечо |

для ФорексаДо 1 к 500для акцийдо 1 к 20 (дневное)до 1 к 5 (ночное) |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

-90% |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

MetaTrader5, ROX |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Форекс, американский, европейский и прочие фондовые рынки, криптовалюта |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

CySEC |

Облегченная лицензия ЦБ РФ |

Определение стоп-лосса

То есть стоп-лосс — это ваша защита, которая не позволит по конкретной сделке потерять больше, чем вы были готовы потерять. Если стоп-лосса нет, то в сделке вы потенциально рискуете всем свои торговым депозитом. Если стоп-лосс стоит, то вы не потеряете больше заранее определённой суммы или % от всего торгового депозита.

Это очень удобно. Во-первых, удобно тем, что вам не нужно постоянно находиться у экрана и смотреть на график и вашу сделку. Вы можете провести анализ, открыть сделку, поставить тейк-профит и стоп-лосс и уйти заниматься другими делами. Если рынок пойдёт против вас, и прогноз не оправдается, то максимум, что вы потеряете, это ваш стоп.

Во-вторых, стопы помогают обезопасить себя от эмоционального фактора. Ведь часто бывает так, что трейдер входит в рынок, цена идёт против него, но он не хочет закрывать позицию. И психологических причин может быть много: может он не хочет закрывать минус, может не хочет признать, что ошибся, может он продолжает верить в своё торговое решение, но при этом забывает о рисках. А если выставить стоп-лосс, то можно больше не ломать голову. Либо прогноз себя оправдает, и сделка закроется в плюсе, либо нет, и тогда сработает стоп, не допустив больших потерь.

И это довольно важный момент. Это правильно, когда анализ проводится до входа в рынок. правильно, когда до открытия сделки трейдер составляет план, при каком развитии событий и где именно он собирается закрывать сделку с прибылью или выходить с убытком, чтобы не допустить больших потерь в одной единственной сделке.

И очень важно устанавливать стоп-лосс там, где, если туда приходит цена, становится понятно, что вы промахнулись, что прогноз был ошибочным, где логика вашего предыдущего решения перестаёт работать. Рассмотрим пример

Рассмотрим пример.

Видим, что цена долго двигалась в боковом движении. Допустим, в том месте, которое отмечено зелёным кружком, когда цена снова подошла к серой области поддержки, мы решили купить, рассчитывая на отскок.

Прежде чем купить, нам нужно решить, где мы будем выходить, если цена пойдёт против нас. Можно предположить, что пока цена будет в районе области поддержки или выше неё, то есть шансы на новую волну покупок. Но если продавцам удастся затолкать цену под поддержку, там могут быть уже новые продажи: начнут срабатывать стопы покупателей (а это продажи), и присоединятся продавцы, которые увидят, что поддержка превратилась в сопротивление.

То есть если цена окажется под уровнем, который станет уже сопротивлением, наша логика входа уже будет неактуальна. Поэтому стоп можно поставить как раз за нижнюю границу этой области, которая пока служит поддержкой.

И как мы видим, продавцы победили и увели цену вниз. И стоп спас нас от больших потерь, ведь следующий ближайший уровень поддержки, отмеченный зелёным цветом был довольно далеко от нашей цены открытия.

Конечно, могло быть так, что цена бы пробила подержку, но все продажи бы стал выкупать какой-нибудь крупный покупатель, желающий загрузить свою крупную сделку на покупку. И это бы привело к новому росту, цена бы снова поднялась выше поддержки и продолжила рост. И тогда бы нас закрыло по стоп-лоссу, но в итоге цена бы пошла в нашу сторону. Но мы этого заранее не знаем. И как видим в реальности цена повалилась вниз. И если бы не стоп, потери были бы весьма внушительными.

Поэтому всегда лучше перестраховаться, чтобы не потерять всё в одной сделке, а сохранить львиную долю капитала и воспользоваться им в следующей подходящей торговой ситуации.

Где размещать стоп-лосс?

Как часто в трейдинге с вами случались ситуации, что цена задевала ваш стоп-лосс, а потом шла в сторону тейк-профита? Или вы пытались словить большое трендовое движение, но ваш стоп был выбит на коррекции? Вам начинает казаться, что рынок специально охотится за вашими стопами? На самом деле ваши стопы задеваются потому, что вы ставите их в те же самые места, как и большинство других трейдеров. Именно это делает вас легкой добычей для охотников за стопами. Но эту ситуацию можно изменить.

Стоп-лосс всегда должен размещаться за определенным барьером. Что может служить этим барьером?

- Уровни поддержки и сопротивления.

- Недавние максимумы или минимумы свечей.

- Психологические уровни.

Ключом к постановке хорошего стоп-лосса является наличия как можно большего количества препятствий на пути цены.

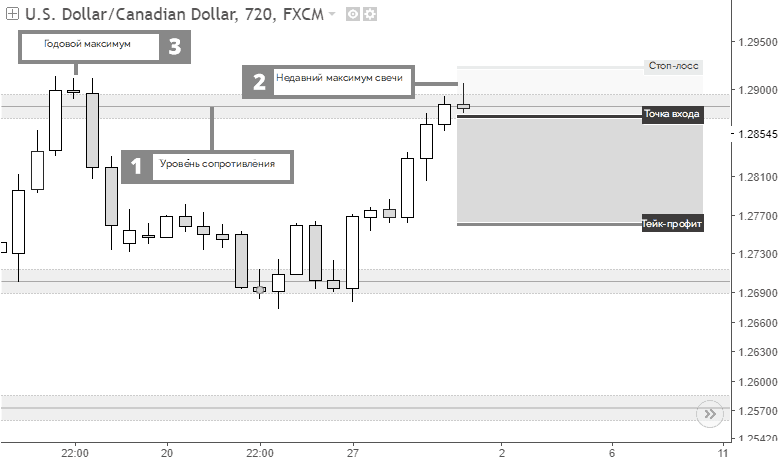

Мы открываем короткую сделку по валютной паре USDCAD. Первое, что нам нужно отметить при открытии позиции на разворот – это область сопротивления. Мы будем использовать этот уровень для постановки стоп-лосса. Однако лучше всего будет не размещать стоп-лосс точно на уровне, а установить его на определенном расстоянии.

Часто цена повторно тестирует уровень, при этом нередко случаются ложные пробои. Наверняка вы знаете, как бывает обидно, если сначала стоп-лосс выбивается ценой, а затем цена идет в выбранном вами направлении. Поэтому мы всегда размещаем наш стоп за уровнем на некотором отдалении.

В дополнение к размещению стоп-лосса выше уровня сопротивления мы можем его установить выше последнего максимума свечи. Когда быки теряют контроль над ценой, для них становится сложно преодолеть последние максимумы, поэтому размещение нашего стопа на этом уровне обеспечивает дополнительную защиту для нашей позиции.

Часто трейдеры стремятся сократить размер своих стоп-лоссов. Это нормально, так как делая стопы более плотными, вы обеспечиваете лучшее соотношение риска к прибыли для своих позиций. Однако вы должны оставлять цене достаточно свободного пространство для движения.

Психологические уровни являются дополнительным барьером, который может сдерживать цену. Психологические уровни могут быть годовыми максимумами или минимумами, или же равняться круглым числам, таким как 1.0000 или 1.5000. Эти уровни всегда крайне важны, поскольку они действуют как психологические барьеры. Рынок движется людьми, и люди всегда реагируют на важный психологический уровень.

На нашем графике мы установили стоп-лосс выше годового максимума, так как мы ожидаем, что годовой максимум будет психологическим барьером, который еще сильнее обезопасит нашу позицию.

О соотношении стоп лосс и тейк профита

Конкретного определения, при помощи которого можно было бы разделить «большой» и «малый» ордера Stop Loss и Take Profit просто не существует, да и не может существовать в принципе. Здесь все завязано исключительно на особенности торговой стратегии и волатильности торгового инструмента. Так, в случае со скальпинговыми сделками, длительность которых не превышает 5 минут, stop loss, установленный в диапазоне 5-10 пунктов, — вполне себе привычное явление на таких акциях как Chesapeake Energy Corporation (CHK) и Keryx Biopharmaceuticals Inc (KERX). А вот если речь идет о ситуациях, в которых торговый инструмент имеет высокую волатильность, а мы говорим о долгосрочных сделках, то stop loss в пределе 10-15 пунктов просто неприемлем и не приведет ни к чему другому, кроме как к накоплению множества мелких убытков.

Каждому трейдеру необходимо отдавать себе отчет в том, какой уровень stop loss называется большим, а какой – малым. Только имея четкое представление о том, как размер стоп лосса связан с тейк профитом, мы можем рассчитывать его значение для каждой отдельной сделки.

Как рассчитать и выставить стоп лосс

Как показывает практика, для прибыльной торговли на рынке Форекс, самое важное не прибыль, а правильно рассчитанный уровень стоп лосса (stop loss). Ордер на закрытие убытка должен быть рассчитан заранее, еще перед входом в сделку

Приведу банальные правила входа в сделку, которые не соблюдают 95% трейдеров:

- Анализ предположительного рыночного движения.

- Расчет уровня стоп лосса (stop loss) (хоть на форексе, хоть на фьючерсах).

- Открытие позиции.

- Установка стоп лосса (stop loss).

Расчет стоп лосса (stop loss)

Есть множество разных способов, как рассчитать стоп лосс. Именно свой, тк нет системы, которая подойдет каждому трейдеру. Один работает внутри дня и ему стоп в 20 пп кажется гигантским, второй, долгосрочник, ему стопы и в 100 пп не кажутся большими. Поэтому, глядя на свою торговую систему, каждому трейдеру придется подумать, какой стоп приемлем для него.

Конечно есть общие рекомендации такие как: «Рискуйте только 5-10% счета в каждой сделке». Это хорошая рекомендация из которой следует, если депозит равен 10 000$, при риске 5%, риск на сделку будет равняться:

риск на сделку = 10 000$ — 5% = 500$

Именно 500-ми долларов можно рискнуть с данным депозитом и установленным риском, и ни копейкой больше. Дальше нам нужно узнать размер стоп лосса и определить объем сделки.

Забегая вперед, трейдер обязан принимать решение о входе в сделку или нет, проанализировав возможный убыток, сопоставив его с возможной прибылью и если установленное соотношение риск менеджментом является приемлемым, входить в сделку. В противном случае сигнал следует пропустить.

Как правильно выставить стоп лосс (stop loss)

Вариантов выставления стопов миллионы. В этой статье разберу несколько способов, как можно правильно выставить стоп лосс на Форекс.

Вариант 1. Ставим стоп лосс ниже / выше предыдущего low / hi.

У трейдеров есть мнение, раз рынок нарисовал минимум / максимум и дал сигнал на вход, обновлять выше указанною точку уже не должны. Поэтому наиболее распространены уровни для стоп лосса ниже / выше предыдущего low / hi.

Вариант 2. Установить стоп лосс ниже / выше фракталов.

Индикатор Fractal, который по умолчанию находится во всех терминалах, отмечает на графике 5 точке (1 максимум / минимум и по две с каждой стороны). Принято считать, если фрактал был нарисован, то выше / ниже него вполне можно выставить stop loss.

Вариант 3. Установить стоп лосс ниже / выше индикатора Parabolic SAR.

Один из любимых индикаторов, который также находится в каждом терминале, Parabolic SAR. Тк индикатор трендовый, очень многие трейдеры любят прятать стопы за его предыдущую отметку.

Вариант 4. Выставляем стоп лосс (stop loss) ниже / выше линии MA.

Еще один трендовый индикатор Moving Average (MA). Считает, пока цена находится выше индикатора, идет бычий тренд, как только цена пересекает MA, тренд меняется на нисходящий, поэтому можно поставить стоп лосс ниже линии MA в случае лонговой позиции, и выше, в случае шортовой.

Где и как правильно ставить стоп лосс разобрались, переходим к следующему пункту.

Почему срабатывают стопы

Перечисленные в этом разделе варианты постановки стопа, безусловно не являются панацеей от всех бед. Новички скорее всего не знакомы, а вот более опытные абсолютно точно сталкивались с ситуацией, когда стопы срабатывают магическим образом. Цена выбивает трейдерскую сделку из рынка и тут же разворачивается.

Ох сколько об этом пишут на форумах, мол брокер охотится на моим стопом, все куплено, форекс — лохотрон, и даже не хотят подумать что дело совсем в другом. Не уж то брокеру нужны наши 100$ и из-за них он будет производить манипуляции, подрисовывать свечки и все в этом духе? Тогда возникает резонный вопрос, кто же это делает, и самое главное как?

Некоторые «крупные игроки», к коим относятся маркет-мейкеры, серьезные трейдеры, банки, различные фонды, конечно же могут знать уровни скопления стоп-ордеров и не потому что наши сделки, где то отмечаются, а потому что понимают психологию толпы, и, обладают средствами, с помощью которых намеренно ведут цены к таким уровням, где и стопятся большинство. В таких случаях, в трейдерских кругах говорят «свозили на стопы» или «избавились от пассажиров».

Если ваши сделки выбивает слишком часто, вывод напрашивается только один, вы мыслите как толпа, шаблонно и предсказуемо для акул трейдинга и являетесь легкой наживой.

Решение: проанализируйте убыточные сделки и пересмотрите методы выставления стопов.

В этом разделе, постарался привести наиболее часто встречающиеся места для установки Stop Loss`ов. Конечно же, это не все варианты и тем более, здесь не приведены психологические зоны, о которых безусловно знают «крупные игроки», но все же, даже эти знания, позволят улучшить результаты торговли.

Как ставить стоп лосс?

Набрали в поисковике «» и зашли на мой блог? Сейчас вы узнаете ответ… минуточку…в справочнике по биржевой торговле посмотрю… Вы адекватный человек если так сделали?!?!?! Как вы представляете себе ответ на этот вопрос? Может быть «ставьте на 30 пп ниже» или «на уровне 10 см от верхнего края экрана»? Меня просто ужасает ситуация, что люди задают этот вопрос!!! Он в принципе не корректен. Нельзя ответить на этот вопрос однозначно для всех трейдеров. Это всё равно, что спросить «как изобрести то, что ещё не изобрели?». Полная чушь!!!

Меня выводят из себя сайты, которые советуют какой-то способ для выставления стоп лосса! Ваш способ самый лучший и подходит абсолютно всем??? Какая ерунда!!! Слов не хватает, которые можно печатать! Например, советуют ставить за последней коррекцией. Но никто не указывает, что этот способ применяют для трендовой торговли, да и методов следования тренду сотни!

А что если человек учиться торговать против тренда (как система), или изучает парный трейдинг, а может на новостях? Читал, что в российском интернете 98% информации о биржевой торговле не соответствует действительности, полностью соглашусь с этим (ещё одно )!!!

Выбор метода выставления стоп лосса нужно начинать исходя из вашей системы. Не нужно читать сайты, которые советуют один метод или искать ответы на форумах, найдите ответ сами! Придумайте несколько способов выставления стопов и протестируйте каждый на вашей системе, по которой торгуете или только собираетесь. Выберите самый эффективный и попробуйте его улучшить. Всё! Вот так просто, только нужно взять и заставить себя проводить тесты. Если вы интуитивный трейдер и торгуете без системы, то вам подскажут звёзды, как выставить стоп лосс. 🙂 Шучу, просто торговать системно намного проще, чем наугад. Большинство прибыльных трейдеров в мире системные, поэтому присоединяйтесь, если это не так! К системности прийти не просто, я не раз менял тактику торговли, прежде, чем нашёл свою:

Выводы

Рассчитайте, какую сумму вы рискуете потерять или получить на одном пункте. Определите сумму оптимального для вас убытка и зафиксируйте потенциально возможную прибыль, с которой вы планируете выход из сделки. Парадокс, но есть трейдеры, готовые рискнуть большими суммами ради совсем небольшой прибыли — они выставляют неоправданно длинные стопы и короткие профиты.

Выставлять стопы и профиты жизненно необходимо, особенно если надо отлучиться от монитора. Если оперативно не зафиксировать сумму прибыли, котировки могут пойти вниз и вы окажетесь в убытке. А разумное их использование позволит контролировать риски и стабилизировать торговлю. Хотите прокачаться в этом навыке — приходите на обучение трейдингу или для начала подписывайтесь на серию бесплатных уроков от Александра Герчика.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Заключение

Трейдер — деловой человек, и каждая сделка, которую он заключает, является коммерческой сделкой. Задумайтесь на минуту о том, как бизнесмен завершает свои деловые операции, когда покупает сеть отелей ..

Он тщательно оценивает риск и потенциальную прибыль, а затем решает, стоит ли в нее инвестировать. Мы, трейдеры, действуем одинаково. Сначала мы взвешиваем сумму риска, затем смотрим, что такое потенциальная прибыль, как ее можно получить и можно ли вообще получить прибыль, принимая во внимание структуру рынка. Только тогда мы принимаем окончательное решение о выходе на рынок. Независимо от того, есть ли у вас счет с балансом 100 или 100 000 долларов, процесс расчета риска для потенциальной прибыли всегда происходит одинаково. Уровни стопа также определяются аналогичным образом

Защита капитала является наиболее важной и основной целью для трейдеров. Это означает, что вы не должны рисковать, если потенциальная прибыль не стоит этого. Профессиональные трейдеры не тратят свой капитал, если отношение риска к прибыли низкое. Мы всегда должны найти объяснение причины, по которой стоит заключать данную транзакцию. Обоснуйте для себя, почему вы должны вложить определенную сумму в сделку, и если вы не можете найти хорошее объяснение, принимая во внимание сигнал и структуру рынка, не открывайте позицию. Каждая транзакция требует тщательного планирования и оценки. Не спешите! Лучше не воспользоваться этой возможностью, чем прыгнуть на рынок под влиянием эмоций, без логического обоснования. По материалам Нила Фуллера, Джастина Беннета

По материалам Нила Фуллера, Джастина Беннета