Дебетовые карты в москве

Содержание:

Инструкция, как открыть дебетовую карту

Получить банковскую карту несложно, надо:

- Выбрать банк;

- Уточнить, какой банковский продукт вам нужен, рассмотреть условия и перечень услуг;

- Подать заявку;

- Получить карту.

В каком банке открыть дебетовую карту

Для получения дебетовки банки выдвигают лояльные требования, отказов происходит мало. В какое бы учреждение вы не обратились, везде вам пойдут навстречу и выдадут ту карту, какую вам необходимо. Искать долго такой банк не придется. Можно заказать карту в ближайшем отделении или рассмотреть другие варианты.

Наиболее привлекательные условия по карточным счетам предлагают малоизвестные и небольшие по капиталу банки. Но гарантии, что у этого учреждения не отберут лицензию, нет. Крупные известные банки часто берут повышенную плату за обслуживание, но их имидж говорит о стабильности и надежности. А это – гарантия сохранности вкладов.

На что обратить внимание при выборе банка:

- Репутацию кредитной организации;

- Наличие отделений банка в вашем городе;

- Наличие собственного капитала;

- Условия страхования вкладов;

- Наличие интернет-банка, СМС-банкинга;

- Положительные отзывы.

Прежде чем подавать заявку, рекомендуем зайти в отделение, в котором планируете в дальнейшем обслуживаться. Проанализируйте, удобно ли оно расположено, какой работает персонал, их отношение к клиентам.

Выбор типа карточного счета

Тарифные планы, стоимость обслуживания карточных счетов во многих банках различаются незначительно. Все зависит от класса пластика. Узнать условия по тарифам, какие услуги предоставляются, можно в интернете или, посетив отделение банковского учреждения.

Как открыть дебетовую карту в отделении

Когда вы определились с банком, выбрали тип карточки, необходимо посетить выбранное вами банковское отделение. Для открытия карточного счета понадобятся паспорт и цифровой код налогоплательщика (ИНН). При оформлении пластика необходимо будет положить на счет определенную сумму, поэтому при себе лучше иметь около 1000 рублей.

Процедура открытия одного карточного счета занимает 15-20 минут:

- Менеджер отсканирует документы;

- Заявителю необходимо заверить копии;

- Оформляется договор;

- Выдается пластик;

- Вводится пин-код;

- Менеджер активирует карточку;

- Подключается функция СМС-оповещения;

- При желании клиента подключается интернет-банк.

Сроки получения карты

Моментальные карты выдаются сразу при оформлении и подписании договора. Именные изготавливаются 1-3 дня. Для их получения придется прийти в назначенное время.

Экспресс карты с минимальным набором функций оснащены магнитной полосой и не отличаются высокой защитой от подделки и подбора кода. Для крупных денежных оборотов лучше выбирать карточки с кодом-чипом и именные. Лучшим вариантом будет открыть золотую или платиновую карту.

Обслуживание карточных счетов

Обслуживание дебетовых карт происходит платежной системой Виза, МастерКард, Маэстро или российской ПС Мир. Банк устанавливает тарифы на обслуживание. Плата может взиматься ежемесячно или раз в год. При открытии карточки эти нюансы стоит уточнить.

Какие финансовые операции можно производит по карточным счетам

Подключив интернет-банкинг, владельцам карточек будут доступны следующие услуги:

- Платежи и переводы на свои карточные счета и счета других клиентов;

- Покупка билетов на самолет, поезд, автобус, в кинотеатры, на спортивные и культурные мероприятия;

- Оплата связи;

- Открытие депозитов;

- Производить обмен валют;

- Оформление страховок;

- Участие в дисконтных клубах;

- Получение кэшбэка;

- Взятие кредита.

Владелец карточки может подключить СМС-оповещение и СМС-банкинг, изменять пин-код, устанавливать лимит на онлайн оплату. Через настройки можно добавлять карты, заказать карточку по интернету или закрыть карточный счет.

Современные технологии позволили создать практически совершенный банковский инструмент. С его помощью можно совершать разные финансовые операции. Все это можно делать удаленно без личного посещения отделения банка.

Как пользоваться дебетовой картой?

Использовать дебетовую карту даже удобнее чем кредитку, вам не нужно переживать о своевременности внесения кредитных денег на основной счет для покрытия задолженности. Все что нужно с дебетовой: пополнять счет для дальнейшего применения ее для совершения покупок или получать на нее заработную плату и другие пособия.

Как пополнить карту?

Для пополнения дебетовой карты можно воспользоваться одним из способов:

- обратиться в ближайшее отделение банка и через кассу внести наличные на счет карточки;

- воспользоваться терминалом и внести деньги с помощью него. Для этого входим в основное меню, выбираем раздел пополнения счета, указываем данные карты (номер и срок ее действия), после чего в купюроприемник вносится нужная сумма;

- использовать электронные системы (к примеру, ВебМани или Яндекс.Деньги).

Как снять наличные?

Для того чтобы обналичить дебетовую карту достаточно:

- обратиться в банковское отделение и снять через кассу;

- или использовать банкомат, причем нужно отметить, что снять деньги через собственные банкоматы банка можно без комиссии, а вот через партнерскую сеть, только с комиссией от 1,5 до 5%.

Что значит — карта не активна?

Если при расчетах через интернет вы увидели, что «карта не активна», значит, у вас либо закончился срок действия карты, либо она заблокирована банком. Чтобы исключить первый вариант, достаточно посмотреть на лицевую часть пластиковой карты. Сразу под номером карточки будет указан срок действия, к примеру, 07/18. Это значит, что карта действительна до конца июля 2018 года. Если со сроками все в порядке, тогда стоит позвонить на горячую линию и узнать почему ваша карта не активна. Возможно, это произошло по техническим причинам, а может, и вследствие мошеннических действий.

Дополнительные возможности

Пластиковые продукты от Сбербанка позволяют полноценно использовать все применяемые на российском банковском рынке технологии.

Для удобной работы, переводов другим лицам, оплат в интернете, пополнения баланса мобильного рекомендуется подключить мобильный банк. Сервис является платным, однако его стоимость несопоставима с теми преимуществами, которыми он обладает. При стандартной эмиссии пластика использование мобильного банка стоит всего 30 рублей, снимаемых с карты ежемесячно. Для особо бережливых допускается бесплатное применение мобильного банка с подключением к «экономному пакету».

По карточным продуктам Сбербанка предусмотрены удобные и быстрые платежи через интернет-банк практически в любой сфере – достаточно знать полные реквизиты получателя. Регистрация в личном кабинете Сбербанка Онлайн позволит без проблем оплачивать коммунальные платежи, пошлины, штрафы. Ограничение лишь по суммам производимых операций.

Широкое разнообразие кредитных и дебетовых вариантов, позволит каждому клиенту подобрать оптимально подходящий вид пластика.

Тенденции-2021

По итогам 2020 года количество выпущенных банками пластиковых карт превысило 19,2 млн, в то время как за весь период количество выданных всеми банками карт составляет 300 млн. В период пандемии россияне сокращали количество контактов с бумажными деньгами. Это привело к активному росту платежей по картам, а развитие электронной торговли и цифровизация отрасли дополнительно популяризирует безналичные и бесконтактные формы оплат. По прогнозам ЦБ, доля выпуска пластиковых карт продолжит расти, в том числе за счет развития бесконтактных платежных технологий и сервисов, таких как Система быстрых платежей, виртуальные карты, оплата по QR.

Трендом в России становится отказ от пластиковых банковских карт в пользу цифровых. Так, в 2023 году Сбербанк планирует эмитировать до 50% всех выпускаемых карт исключительно в цифровом формате. Виртуальная банковская карта – то же самое, что и обычная дебетовая, только хранится не на пластиковом носителе, а в мобильном приложении. Цифровые карты привлекательны тем, что их обслуживание, как правило, является бесплатным, а для выпуска нет необходимости посещать банк: оформить и активировать карту можно в приложении банка.

Но являются ли виртуальные карты более безопасными и стоит ли ожидать полный отказ от пластиковых карт в России? Пока это спорный вопрос. С одной стороны, такую карту сложнее украсть или скопировать ее данные, с другой – технологии взлома виртуальных систем развиваются так же быстро, как и технологии защиты. Банковской отрасли только предстоит завоевать доверие клиентов к цифровым продуктам.

Шаг 1: Выбираем банк

Главный принцип дебетовой карты заключается в том, что с ее помощью можно распоряжаться денежными средствами, которые уже лежат на ваших счетах в банке. Поэтому, если вы решили оформить дебетовую карту, первым шагом должен быть выбор надежного банка, чтобы в случае проблем с финансовой организацией не потерять личные средства. По каким критериям выбирать банк:

Шаг 2: Выбираем карту

При выборе дебетовой карты, в первую очередь, рекомендуем обратить внимание на ее оснащенность: наличие магнитной полосы, микрочипа и системы бесконтактной оплаты PayPass – всё это позволит безопасно совершать покупки. К дополнительным критериям можно отнести:

Предоставляемые услуги (SMS-оповещение, 3DS, бесконтактная оплата картой и мобильным устройством);

Возможность моментальных переводов с карты на карту или по номеру телефона без комиссии (Р2Р, СБП);

Срок изготовления карты и размер комиссии за выпуск и обслуживание

Сравнивайте предложения банков и подбирайте для себя оптимальный тариф, обратите внимание на размер снятия наличных денежных средств и комиссию за снятие;

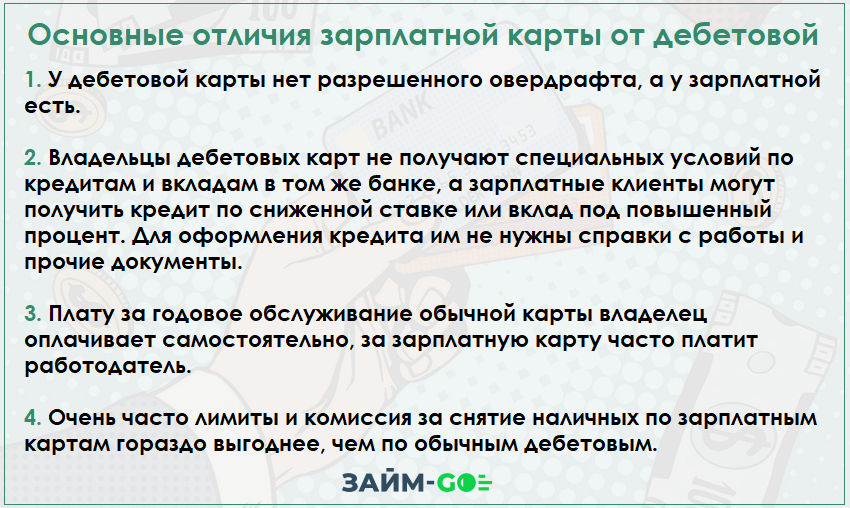

Наличие овердрафта, который позволяет уходить в минус, расходуя деньги банка, если не хватило личных средств. Такая опция является одним из видов кредитования и на потраченную сумму начисляются проценты, поэтому рекомендуем внимательно изучить условия.

Бонусные программы в виде кэшбэка и процентов на остаток по счету

Банки заинтересованы, чтобы клиент как можно дольше хранил деньги на банковском счете. Проанализируйте предложения банков, свои доходы, расходы по местам и типам покупок, после чего определите для себя дебетовую карту с наиболее привлекательными условиями.

Шаг 3: Выбираем платежную систему

Наиболее крупными международными платежными системами являются Visa и MasterСard. Картами этих систем можно пользоваться не только в России, но и за рубежом. Кроме того, к ним можно привязать сразу несколько счетов в разной валюте и использовать в путешествиях.

Локальные системы полностью автономны и работают на ограниченной территории. Примером является российская национальная платежная система МИР. Согласно Федеральному закону от 01.05.2017 N 88-ФЗ, пенсии, социальные пособия, стипендии, зарплаты бюджетникам и военным должны перечислять только на карту платежной системы МИР.

Как открыть счет и завести карту Сбербанка?

Решая, как сделать карту Сбербанка, первым делом следует изучить условия оформления пластика. Что нужно чтобы завести карточку? Достаточно отправиться в любое отделение банка, чтобы получить ответы на свои вопросы.

Среди основных требований для получения:

- Минимальный возраст – от 18 лет. Кредитные карты сделают людям постарше – от 21 года (но могут быть и исключения). Карточка молодежная доступна к получению уже с 14 лет.

- Гражданство и регистрация в РФ.

Минимальный набор требований включает также документы. Их необходимо предоставить в отделение банка, даже когда кредитную или дебетовую карточку клиент бесплатно открывает онлайн.

Какие документы нужны:

- паспорт (необходима копия);

- идентификационных код;

- справка о доходах, пенсионное удостоверение, студенческий билет;

- копия трудовой книжки или договор сотрудничества, пр.

Количество документов определяется особенностью банковского продукта. Дебетовую карту куда проще получить, чем кредитку. В последнем случае необходимо предоставить доказательство о ежемесячном доходе и подтвердить способность выполнять кредитные обязательства.

Если клиент получает заработную плату на банковскую карту Сбербанка, для открытия кредитки ему не нужно предоставлять сведения о работе.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Как получить карту?

В зависимости от того, какой банк вы хотели бы выбрать, в качестве обслуживающего, меняются условия на получение карты и открытие текущего счета. Одним банкам достаточно вашей онлайн-заявки, другие же предусматривают только личное присутствие для заполнения бумаг. Давайте рассмотрим некоторые варианты.

В Сбербанке, к примеру, для открытия социальной, пенсионной, личной и моментальной карты, независимо от цены на годовое обслуживание, необходимо лично посетить ближайшее отделение банка и заполнить анкету-заявку. При себе должен быть паспорт, после чего вам сразу выдадут неименную карточку (Моментум) либо, оформят персонифицированную, ее придется подождать сроком до 1 месяца. А вот в случае с картами «Молодежными» было предусмотрено исключение, заказать такую карту можно на официальном сайте Сбербанка, где можно даже выбрать уникальный дизайн карты.

В банке Тинькофф единственным способом оформления карты является онлайн-подача заявки. Для этого заполняется простая анкета, куда вводятся ваши персональные данные, указывается тип желаемой карты и вписывается будущее тайное слово. После этого с вами свяжется консультант, спросит ваше точное местонахождения, куда следует доставить карту, и если ваш город находится в радиусе покрытия, тогда курьер привезет ее прямо к вам домой.

В банке ВТБ предусмотрена возможность онлайн-подачи заявки для любой выпускаемой карты. На официальном сайте вы выбираете нужный вам продукт и заполняете заявку. Если вы проживаете в Москве и области, тогда можете заказать курьерскую доставку карты на дом. Если же нет, тогда карта будет доставлена в ближайшее к вам отделение банка. ВТБ предусматривает открытие карты и для нерезидентов, им онлайн-заявка недоступна. Для оформления карты необходимо обратиться в удобное отделение банка.

В банке МТС можно выбрать одну из 4 дебетовых карт, направленных на решение разных задач клиента. Так, для открытия карточки Викенд, достаточно подать заявку на сайте и получить карту в ближайшем отделении банка. А вот если вам нужна карточка платинум, детская или МИР, тогда заявку придется подавать непосредственно в банке. Карту обещают выдать в этот же день.

Причины отказа выдачи дебетовой карты

Оформить «электронный кошелек», так называют дебетовки, можно во всех банковских учреждениях. Отказов зафиксировано немного, но существуют причины, по которым могут отказать:

- Заявителю нет 18 лет. Некоторые кредитные учреждения могут оформить карту ребенку с 14 лет, для этого необходимо предоставить паспорт родителей и паспорт самого ребенка.

- У просителя отсутствует паспорт (документ утерян, испорчен, находится на переоформлении). Для получения банковской карточки необходимо предоставить паспорт гражданина РФ, другой документ и справки не принимаются.

- По месту проживания либо регистрации нет отделений банка. Этот норматив выполняют не все учреждения.

- Заявитель – гражданин другого государства. Не все банковские учреждения открывают счета иностранным гражданам.

- Проситель находится в списке неблагонадежных клиентов. Попасть в такой список можно при подаче неправдивой информации о себе, плохой кредитной истории, если клиент замечен в отмывании денег через дебетовые карты.

- Одними из требовательных организаций являются являются Сбербанк России и ВТБ банк.

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Дополнительные возможности карт Сбербанка

Очень удобно и выгодно подключить к карточке дополнительную услугу Мобильный банк Сбербанка. Стоит это не так дорого, зато о любых операциях по карте вы тут же узнаете смс-сообщением на ваш мобильный телефон. Подключить эту услугу лучше сразу при получении карты в банке, просто укажите в договоре номер мобильного телефона. Первые 2 месяца вы будете получать смс о движениях денежных средств по вашему счету бесплатно, а затем, за эту услугу будет взиматься абонентская плата, в размере, зависящем от вида карты. Стоимость услуги мобильного банка для карт начального уровня — 30 руб. в месяц. Услугу «Мобильный банк» можно подключить бесплатно с ограниченным набором возможностей, так называемый «экономный пакет».

Каждая банковская карта действует 3 года. Срок окончания ее действия указан на лицевой стороне карты. Не дожидаясь последнего дня, следует заранее обратиться в банк и заполнить заявление о замене пластиковой карты. Через несколько дней вам выдадут новую карту. Изменится номер карты, пин-код, а номер счета останется прежним, поэтому если у вас зарплатная карта, сообщать о замене карты в бухгалтерию не нужно.

Продвинутым пользователям рекомендуется подключить услугу Сбербанк онлайн. Сайт этой системы сделан настолько удобно и интуитивно понятным, что разобраться, как пользоваться этой услугой совсем несложно. Достаточно лишь ввести свой логин и пароль и пройти несколько ступеней защиты, и вы попадаете на свою личную страницу сайта банка. В личном кабинете вашей странички на сайте Сбербанка, вы наглядно увидите, сколько средств и когда поступило на ваш счет, какие и когда платежи были совершены. С помощью услуги Сбербанк онлайн вы сможете оплачивать коммунальные услуги, штрафы ГАИ, пополнять баланс телефона и др. в течение нескольких минут, не теряя на это несколько часов ожидания в очередях.

В заключении, рекомендуем по всем вопросам обращаться в Службу поддержки Сбербанка, где опытные консультанты банка готовы круглые сутки подробно объяснить, как открыть карту Сбербанка и чем они отличаются друг от друга.

Виды банковских карт Кредитная карта или кредитка Сбербанка — это пластиковая карточка всего-то чуть больше визитки, с помощью которой можно оплачивать покупки или снимать в банкомате деньги. Однако, как и в любом другом деле, в мире банковских карт есть много своих тонкостей. И даже оформить и получить карту Сбербанка нужно именно ту, которая вам больше всего подходит.

Пин-код банковской карты Получить карту в Сбербанке несложно, достаточно взять паспорт и обратиться в любое отделение Сбербанка. Если вы забыли пин-код карты оплаты Сбербанка, то придется и вовсе обратится в отделение Сбербанка выдавшего карту, для перевыпуска карты с новым ПИН-кодом и новым номером.

Деньги на карту через банкомат Казалось бы, чего сложного, вставить деньги в приемный лоток и забрать карту обратно. Но подчас это удается сделать лишь после нескольких попыток. Конструкторы банкоматов уже настолько упростили эту операцию, и вроде не первый раз приходится вложить деньги на карту, а все равно иногда возникают трудности. Именно поэтому, возле банкоматов Сбербанка, всегда находятся консультанты.

Перевод денег на карту Перевод денег на карту Сбербанка, самого популярного и большого банка России, сегодня используется очень часто. В первую очередь, конечно же, выплата зарплаты и пенсий. Денежные средства в виде зарплаты или пенсии переводят работники бухгалтерии без вашего участия.

Пенсия на карту Сбербанка Пожилым людям трудно угнаться за динамичным ритмом жизни и многие пенсионеры скептически относятся к предложению получить карту Сбербанка России и оформить договор на перечисление пенсии на карту. Но прочитайте эту статью до конца и вы поймете насколько удобно открыть пластиковую карту, чтобы ваша пенсия зачислялась не на сберкнижку, а на банковскую карту.

Как закрыть банковскую карту Нередко, мы не думаем о том, как закрыть банковскую карту в будущем, полагая, что это не понадобиться. Но, тем не менее, закрытие карты происходит достаточно часто, по разным причинам, и иногда не зависящим от нас.

Пользование картой

Пользоваться картой можно с момента ее активации:

- расплачиваться за покупки в магазине;

- погашать кредитные и коммунальные долги;

- получать переводы и отправлять;

- использовать при оплате в интернете.

Для того, чтобы не допустить к финансам третьих лиц, следует соблюдать простые правила безопасности:

Держите в секрете пин-код для доступа.

При вводе кода в банкомате соблюдайте осторожность.

Храните карту в недоступном месте.

Не используйте карту в непроверенных интернет-сервисах и неофициальных торговых точках.

При подозрении на взлом или утрате карточки — блокируйте ее самостоятельно или звоните на телефон горячей линии банка 88005555550.

Как активировать дебетовую карту Сбербанка?

Чтобы активировать карту, требуется совершить любую операцию в банкомате. Поэтому, как только получите карту — не покидайте отделение банка. Подойдите к банкомату и проделайте несколько действий:

- Вставьте карточку лицевой стороной вверх в отделение приема.

- Введите пин-код, выданный в банке или придуманный самостоятельно.

- Совершите любую операцию, например, внесите на баланс небольшую сумму денег.

- Нажмите кнопку «Завершить обслуживание».

- Заберите карточку и чек, подтверждающий операцию.

Как пополнить?

Для клиентов Сбербанка, которые располагают свободным временем, чтобы положить деньги на баланс, требуется:

- Взять карточку.

- Отправиться в ближайший дополнительный офис банка, который можно найти на сайте банка в разделе «Отделения и банкоматы».

- Найти банкомат или терминал с функцией приема денег.

- Вставить пластик.

- Ввести пин-код.

- Выбрать в техническом меню на экране опцию «Внести наличные».

- Вставить купюры пачкой, состоящей не более, чем из 40.

- Нажать опцию «Внести на карту».

- Убедиться, что баланс карточного счета пополнен, поможет раздел «Баланс».

- Затем завершить обслуживание, забрать карту и чек.

Люди занятые, являющиеся активными пользователями гаджетов, могут пополнить баланс счета, буквально в течение нескольких минут в интернет-банке, именуемом Сбербанк Онлайн:

- Пройдите авторизацию, введя логин и пароль.

- Дождитесь код доступа в смс на телефон.

- Введите пятизначный цифровой код в соответствующее поле.

- В личном кабинете нажмите на раздел верхнего горизонтального меню «Переводы и платежи».

Кликните пункт «Перевод между своими счетами и картами».

Заполните реквизиты счетов:

1. списания;

2. зачисления.

- Укажите сумму.

- Нажмите кнопку «Перевести».

- Подтвердите операцию кодом, отправленным на мобильный.

- Баланс карточного счета пополнен.

Установите мобильное приложение на смартфон или планшетный компьютер, и тогда станет возможным перевод денег на карточный счет дебетовой карты без необходимости ввода большое количество реквизитов. Достаточно знать один параметр — номер банковской карты получателя:

Откройте в приложении «Мой помощник» раздел «Платежи».

В меню выберите пункт «Между своими счетами».

Введите номер дебетовой карты Сбербанка.

Укажите сумму и подтвердите операцию.

Стоит знать, что определены лимиты на переводы с дебетовых карт Сбербанка:

один перевод — 30 тыс.руб.;

в сутки — 150 тыс.руб.;

в месяц — 1 500 тыс.руб.

Как снять наличные?

С карточного счета можно снять наличность, только с непосредственным применением пластика. Без него обойтись получиться только в форс-мажорной ситуации, связанной с:

- утерей или похищением;

- захвате платежным устройством;

- добровольной блокировкой;

- сильным повреждением;

- окончанием срока.

Точки, в которых имеется возможность снять наличные с дебетовой карты:

- Кассы Сбербанка при обязательном предъявлении паспорта.

- Фирменные банкоматы, а также программно-технические комплексы для автоматизированной выдачи денег других банков.

Виды дебетовых карт

Дебетовые карты принадлежат разным платежным системам. MasterCard (базовая валюта – Евро) и Visa (базовая валюта – доллар) являются самыми распространенными системами

На базовую валюту платежной системы стоит обратить внимание в случае необходимости конвертации валюты.

Считывание информации с карты с помощью магнитной ленты или встроенного чипа. Чип – более новый метод хранения информации

Данные с него считываются быстрее, чем с магнитной ленты. При этом карта с чипом защищена от мошенников сильнее, чем магнитная карта.

Наличие технологии PayPass. Эта технология позволяет расплачиваться за покупки, даже не вынимая карту из кошелька. Сумма транзакции, не подтвержденной пин-кодом или подписью, не превышает 1000 рублей.

Дебетовые карты могут быть именными или неименными. Неименные карты выпускаются моментально в офисе банка, именные карты чаще всего готовятся от 7 до 45 дней. На именных картах указана фамилия и имя владельца. Неименные карты не имеют такую информацию снаружи, но, как и именные, несут эту информацию в чипе или магнитной ленте.

Дебетовые карты могут различаться внешним видом, условиями обслуживания, валютой, в которой открыт счёт и другими особенностями.

- Конкуренция среди кредитных организаций большая, каждая из них привлекает потенциальных клиентов рекламными кампаниями, выгодными условиями, доступностью.

- Выбрать банковский продукт среди большого количества карт сложно, если не определить приоритетные параметры.

Дебетовые карты разных банков

Практически все отечественные банки выпускают самые различные дебетовые карты. Их количество достаточно велико, что осложняет выбор наиболее привлекательного и выгодного варианта. Кроме того, клиенты могут ориентироваться на разные характеристики рассматриваемого финансового инструмента: для одного необходима минимальная стоимость обслуживания, другому предпочтительнее наибольший процент, начисляемый на остаток и т.д.С учетом вышесказанного, наиболее популярными на данный момент видами дебетовых карт являются такие.

| № п/п | Название карты | Выпустивший банк | Основные параметры |

| 1. | Visa Премьер | Сбербанк | Срок использования – 3 года. Тариф на обслуживание – 4,9 тыс. руб./год. Доступ к онлайн системам Сбербанка. Бесплатное смс-оповещение. Скидки на покупки — до 3%. Привязка к электронным кошелькам. |

| 2. | Смарт Карта | Открытие | Срок использования – 4 года. Кэш-бэк – от 1 до 1,5%. Процент на остатки – 7,5%. Тариф на облуживание – 299 руб. (при расходах, размер которых превышает 30 тыс. – бесплатно). |

| 3. | Visa Signature | СКБ-банк | Кэш-бэк – 1% (но не более 50 тыс. руб.) Процент на остатки – 7,9%. Бесплатное смс-оповещение. Бесплатная страховка при поездке за границу. |

| 4. | MasterCard Black Edition | Московский индустриальный банк | Срок использования – 2 года. Тариф на обслуживание – 3,5 тыс. руб./год (при обороте свыше 100 тыс. руб./мес. – бесплатно). Кэш-бэк – от 1 до 10% (в зависимости от покупок). Процент на остатки – 8% (если на счете более 300 тыс. руб.) |

| 5. | Платиновая Карта впечатлений | ВТБ24 | Цена изготовления – 500 руб. Кэш-бэк – от 1 до 5%. Тариф на обслуживание не взимается. Снятие денег через банкоматы ВТБ24 – бесплатно. |

| 6. | TinkoffBlack | Тинькофф банк | Тариф на обслуживание – 99 руб./мес. Кэш-бэк – от 1 до 5%. Процент на остатки – от 3 до 7%. Бесплатное смс-оповещение. |

| 7. | Visa Platinum Капитал | Россельхозбанк | Срок использования – 3 года. Тариф на обслуживание – 4,5 тыс. руб./год. Проценты на остаток – от 1 до 5%. |

| 8. | Планета Премиум | Промсвязьбанк | Тариф за обслуживание – первый год бесплатно, затем 599 руб./год. Овердрафт до 600 тыс. руб. Бесплатное смс-оповещение. Страхование при поездках за границу. |

| 9. | MasterCard Platinum | Альфа-Банк | Процент на остатки – 8%. Бесплатное смс-оповещение. При поездках за границу – страхование, бронирование билетов и подобные услуги. Конвертация валют по льготному курсу. Бесплатная доставка курьером. |

| 10. | Карта клиента | Росгосстрах | Карта мгновенной выдачи. Обслуживание — бесплатное. Кэш-бэк – от 1 до 3%. Доступ к Мобильному банку. |

Таблица №1. Наиболее популярные дебетовые карты России.

Приведенный перечень дебетовых карт показывает их многообразие, особенно учитывая тот факт, что далеко не все условия и параметры показаны в таблице.

Виды дебетовых карт

Как мы уже писали выше, существенным отличием среди карт Сбербанка является возможность выбора обслуживающей системы. Чаще всего, при открытии карты, кассир может не уточнить у вас нужную вам систему, но вы должны обязательно уведомить сотрудника, если такое предпочтение имеется.

- Visa — это американская платежная система, распространенная по всему миру. Она гарантирует своему пользователю возможность осуществлять покупки в любой точке мира, тем более что за границей оплачивать покупки картой практически самый распространенный способ — терминалы есть даже в самых скромных магазинчиках. Основные скидки идут для туристов: при оплате отеля, турпутевок, авиабилетов, аренды автомобилей и другого. К бонусам можно отнести: дополнительную удвоенную гарантию от производителя для держателей платиновых карт при оплате товаров картой.

- MasterCard — вторая по масштабности использования платежная система, дающая больше возможностей при совершении оплаты за приятно проведенный досуг. Здесь вам скидки на походы в кино, ресторан и даже на шопинг. Система гарантирует бонусы: возможность переводить деньги через соцсети с привязкой карты совершенно бесплатно, но в сумме до 75 тыс. рублей (в программе участвует 18 стран).

- МИР — это относительно новая национальная система, предназначенная для обращения внутри страны. Выпуск таких карт сопровождается наименьшей комиссией за годовое обслуживание. Но и возможности у нее куда скромнее чем у международных аналогов: тут вам ни за рубежом расплатится, да и в интернете не везде принимают. В общем еще есть над чем работать.