Как грамотно инвестировать в облигации: пособие для новичков

Содержание:

Основные термины и определения

В этом смысле она очень похожа на акции, но:

- не дает право голоса в управлении предприятием;

- не дает права на долю в его имуществе;

- не приносит дивидендов, но гарантирует получение дохода несколько раз в год и выкуп в конце срока по номинальной стоимости;

- менее рискованная, потому что отказ от выплат и погашения означает дефолт.

Механизм можно объяснить так: вы даете в долг деньги на определенный срок и на условиях компенсации своего риска. Поэтому часто облигацию называют долговой бумагой. Ваш должник выплачивает вам доход с заявленной периодичностью (обычно 2 раза в год), а в конце срока обязан вернуть номинальную стоимость облигации. При этом вы можете не держать ценные бумаги до погашения, а в любой момент продать их на бирже.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Термины, которые необходимо знать и понимать, если используете долговые бумаги для формирования своего инвестиционного портфеля:

- Эмитент – организация или предприятие, которое выпустило облигации. Например, Министерство финансов, какой-то регион РФ, конкретное предприятие.

- Номинальная стоимость – стоимость, по которой ценная бумага выпущена в обращение. На Московской бирже все имеют номинал в 1 000 руб.

- Рыночная стоимость. В процессе обращения под воздействием спроса и предложения, внешних и внутренних факторов стоимость меняется в большую или меньшую стоимость. Показывается в процентах. Например, стоимость 98,8 % означает, что облигацию можно купить за 988 руб. вместо 1 000 руб., и наоборот, 102,4 % – это 1 024 руб.

- Купон – это плата эмитента за то, что он пользуется вашими деньгами. Выражается в процентах или денежных единицах. Например, фиксированный купон 8 % с выплатой 2 раза в год означает, что вы будете получать по 40 руб. дважды в год.

- Оферта. По некоторым бумагам эмитент устанавливает оферту, т. е. конкретную дату, когда он досрочно выкупает свои бумаги. Ваше право продать или нет. Как правило, оферту устанавливают на долгосрочные облигации.

- Срок погашения – конкретная дата, в которую бумага погашается эмитентом по номиналу с выплатой последнего купонного дохода.

- Дюрация – количество дней, за которое вы вернете вложенные средства. Используют для сравнения нескольких облигаций и выбора наиболее эффективной. Чем меньше дюрация, тем лучше.

Понятие и причины появления на рынке

Эмитентами выступают:

- стартапы, которые по разным причинам не могут получить деньги на реализацию новых идей и проектов;

- действующие компании, испытывающие временные трудности и нуждающиеся в привлечении дополнительных источников финансирования;

- предприятия, которым отказали в банковском кредите, например, из-за отсутствия обеспечения;

- компании в предбанкротном состоянии, надеющиеся избежать банкротства путем вливания денег от выпуска облигаций.

Чтобы привлечь деньги в свои ценные бумаги, таким эмитентам приходится значительно увеличивать размер предлагаемой доходности. Инвестор должен отдавать отчет, что риск дефолта (неисполнения обязательств) в этом случае высок.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

ВДО еще называют мусорными или бросовыми бумагами. Если бы инвесторы ориентировались только на названия, то большинство из них вообще бы обошло стороной инвестиции в мусор. А именно с выпуска ВДО начинали свой путь Tesla, Netflix, CNN, OXY, Anadarko Petroleum Corporation и др.

На российском рынке ВДО только в начале пути (с 2016 года). Но спрос на доходные бонды неуклонно растет, на 2020 год тенденция сохранится. Причина простая – ВДО дают доходность значительно выше депозитов, ОФЗ и облигаций надежных корпоративных эмитентов.

В 2018 году рынок был представлен всего тремя секторами: лизинговыми компаниями, МФО и девелопментом. В 2019 году картина стала многообразнее. Инвестору есть из кого выбрать.

На схеме хорошо видно, почему эмитенты выходят на рынок облигаций.

Причины появления и развития на российском рынке облигаций с высокой доходностью:

- У частных инвесторов появился спрос на высокую доходность, а компании малой капитализации выпускают под него облигации.

- Популярные прежде инвестиционные инструменты перестали быть доходными: депозиты, недвижимость, валюта.

- Пенсионная реформа в РФ и осознание большинством россиян, что нужно самим позаботиться о своем будущем.

- Рост финансовой грамотности населения.

- Возможность открыть ИИС и воспользоваться налоговыми льготами.

- Развитие мобильных приложений, когда купить-продать можно в один клик.

Ставки за 4 года развития рынка снизились, но остаются на высоком уровне:

- 2016 год: 25 – 33 %;

- 2017 год: 18 – 25 %;

- 2018 год: 14 – 20 %;

- 2019 год: 13 – 18 %;

- 2020 год (прогноз): 12 – 16 %.

Посмотрите на диаграмме ниже, кто инвестирует в ВДО в США. В России аналогичная диаграмма пока состоит из одного сектора – “Частные инвесторы (100 %)”.

Субординированные облигации

Суборды выпускаются банками или финансовыми учреждениями для увеличения своего капитала. Их отличие состоит в том, что договоренность по погашению относятся ко второму уровню обязательств. Это значит, что в случае банкротства организации, выпустившей такие бумаги, долг по ним будет возвращаться в последнюю очередь.

Помимо этого, суборды могут применяться в мошеннических махинациях, потому специалисты рекомендуют воздерживаться от сделок с такими бумагами. Чаще всего информация о том, к какому виду относится бонд (к обычному или субординированному), содержится в договоре оферты.

От чего зависит реальный доход от ОФЗ

Доходность облигаций в первую очередь зависит от таких факторов:

- Ставка рефинансирования ЦБ. Зависимость прямая: чем больше ставка, тем больше и купонный доход. В течение 2019 г. ставка неуклонно снижалась – с 7,75% на 01.01.2019 до 6,25% на 31.12.2019. Вслед за снижением ставки начали уменьшаться и купоны по облигациям. Но едва ли это станет каким-то серьезным трендом. Более того – долгосрочные облигации все еще дают по 8-9% и даже 12% годовых.

- Срок погашения. Тут тоже все достаточно просто: чем больше срок облигаций, тем выше ставка по ним. С другой стороны – возрастают и риски. Ведь если на 2-3 года прогнозировать сравнительно легко, то предсказать, что будет с экономикой через 5-10 лет уже труднее.

- Вид облигации. Здесь ситуация несколько сложнее. Чтобы понять, как рассчитать доход по ОФЗ, необходимо точно понимать, о каком виде облигаций мы говорим.

- Налоговый вычет. Если вы приобрели облигации на ИИС, можете получить вычет в размере 13% от внесенной суммы. Это вычет по типу А, гарантированный государством. Он подойдет вам, если у вас есть зарплата или другие доходы, облагаемые НДФЛ.

Виды облигаций по купонному доходу

Именно этот критерий больше всего влияет на то, как посчитать доходность ОФЗ. Сегодня на рынке обращается 5 основных видов облигаций:

- ОФЗ-ПД (с постоянным доходом). Имеют постоянный доход по купону, причем он известен заранее. Это самые популярные бумаги, которые приносят 6-7% и иногда 8-9% годовых.

- ОФЗ-ПК (с переменным купоном).Купон не известен заранее, утверждается каждые полгода в зависимости от индекса RUONIA, который практически совпадает со ставкой ЦБ. Поэтому доходность обычно в диапазоне 6-7%.

- ОФЗ-АД (с амортизацией долга). Выплаты по купону осуществляются как обычно (каждые полгода), а сам номинал тоже гасится частями (у других облигаций – в конце срока). Доходность по этим государственным ОФЗ тоже составляет в среднем 6-7% годовых.

- ОФЗ н (для населения): их можно приобрести только в банках – а на ИИС или брокерском счете купить нельзя. Поэтому особо останавливаться на них не буду: доходность тоже около 6-7%.

- ОФЗ-ИН (с индексируемым номиналом): их номинал регулярно пересчитывается в соответствии с индексом потребительских цен. Плюс вы получаете доход «сверху» в размере 2,5% годовых. Чтобы понять, как считать доходность этих ОФЗ, нужно просто отслеживать индекс цен.

Виды облигаций по сроку

По этому показателю ОФЗ условно разделяют в 3 группы:

- Краткосрочные (погашение через 2-3 года, максимум через 5 лет).

- Среднесрочные (погашение через 5-10 лет).

- Долгосрочные (погашение через 10 лет и более).

Как я уже говорил: чем дольше, тем выше доходность, поэтому самые доходные ОФЗ – долгосрочные. Но риски тоже возрастают. Поэтому рекомендую начинать все же с краткосрочных облигаций. Заглянуть за горизонт в 5-10 лет едва ли возможно. Собственно, Это и не нужно, потому что заработать можно и на краткосрочных ценных бумагах.

Как покупать облигации

Для взаимодействия с долговыми ценными бумагами используют три основных способа:

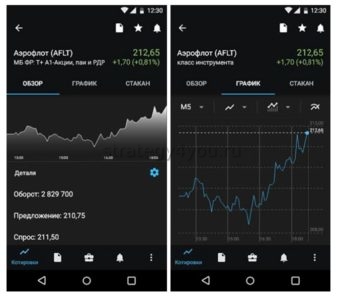

Через брокера. В России облигации и акции реализуются через фондовую биржу ММВБ. Чтобы получить доступ к ней, необходимо пройти регистрацию в выбранной брокерской конторе, имеющей лицензию на совершение биржевых операций. Брокер открывает специальный клиентский счет, который нужно пополнить. Далее следует скачать на компьютер программу-терминал (или мобильное приложение), с помощью которого можно будет сортировать, выбирать и покупать облигации

За свою работу брокер взимает определенную комиссию, которую нужно взять во внимание.

Открытие ИИС у выбранного брокера (индивидуальный инвестиционный счет). С помощью ИИС частные лица могут осуществлять инвестиции на льготных условиях: можно дополнительно получить налоговый вычет в 13 % с суммы до 400 000 руб в год (необходимо быть плательщиком НДФЛ) или быть освобожденным от уплаты налога с прибыли от операций с ценными бумагами на ИИС.

Через ПИФ (паевой инвестиционный фонд)

Это форма коллективных инвестиций, в которой управляющая организация совершает сделки с ценными бумагами, используя средства вкладчиков (пайщиков). Инвестиционный портфель таких фирм составляют бумаги разных компаний из разных отраслей. Стоит учитывать, что и прибыль будет невысокой, а размеры комиссии в ПИФах в разы выше.

Еврооблигации

Это облигации российских компаний, только выпущенные в валюте, причем любой – не обязательно евро. Например, Лукойл захочет привлечь капитал в долларах – выпускает еврооблигации. Сбербанку понадобились деньги в евро – он тоже эмитирует еврооблигации. Газпрому понадобились юани – это тоже будут еврооблигации.

Единственный минус – очень высокая стоимость. Номинал еврооблигации составляет обычно 1000 единиц валюты. Например, Альфа Банк предлагает облигацию Alfa Bond Issuance plc. номиналом в 1000 долларов, а Газпромбанк – GPB Eurobond Finance PLC с номинальной стоимостью в 1000 евро.

При этом продажа осуществляется лотами. В них обычно 100-200 облигаций. Например, в лоте Alfa Bond Issuance plc как раз 200 еврооблигаций. Следовательно, для покупки одного лота нужно 200 000 долларов. Это явно не подходит начинающему инвестору.

Всего на Мосбирже допущено к торгам 75 еврооблигаций.

Но некоторые евробонды продаются и по одному лоту. Например, тот же GPB Eurobond Finance PLC. Для покупки лота достаточно 1000 евро.

Поэтому в еврооблигации лучше инвестировать не напрямую, а через ПИФы, ETF или стратегии доверительного управления. Например, в ПИФ Сбербанка «Еврооблигации» можно инвестировать от 1000 рублей. ETF с тиком FXRB от FinEx, следующий индексу еврооблигаций российских компаний, стоит всего 1500 рублей.

Еще раз о понятии

Облигации работают примерно по тому же принципу, что и вклады в банке. Мы предоставляем в пользование организации (эмитенту/банку) сумму денег и получаем за это проценты.

В случае с облигациями мы, условно, покупаем бумагу за 1000 рублей у компании-эмитента (той, что выпустила облигацию), которая обязуется через определенный срок вернуть полную стоимость облигации (наши 1000 рублей) и заранее оговоренную сумму процентов.

Проценты могут выплачиваться раз в месяц, три месяца, полгода – в таком случае облигация будет называться купонной.

Если сумма процентов выплачивается единоразово – в конце срока погашения полной стоимости бумаги, то облигация именуется дисконтной.

Как купить облигации: основные способы заключения сделок

Сделки по всем видам ценных бумаг проходят на бирже. Желающие приобрести облигации могут сделать это через брокера, открыть ИИС или купить пай в ПИФе.

В свободной продаже населению представлены «Народные облигации». Их реализуют в отделениях Сбербанка и ВТБ.

Покупка с помощью брокера

Для регистрации на бирже инвестору необходимо заключить договор с брокерской фирмой, открыть счёт и установить специальную программу. Получив доступ, гражданин вправе осуществлять на бирже сделки по покупке-продаже бумаг.

Открытие инвестиционного счёта

Открывается ИИС через брокера, без дополнительных программ. При размещении на счете от 400 тысяч до 3 лет инвестор получает льготы – налоговый вычет в размере 13% от суммы. Вычет полагается уже в первый год, по предоставлению декларации.

Покупка пая в ПИФе

Паевой инвестиционный фонд представляет собой портфель из облигаций нескольких различных компаний. ПИФы предлагают крупные компании, банки. Инвесторы приобретают лишь часть портфеля – пай.

Как анализировать облигации

Для начала нужно определиться со сроками инвестирования, выбрав одну из стратегий:

- Долгосрочный период. Предполагает покупку надежных облигаций на срок от 5 лет, для которых предусмотрена высокая процентная ставка.

- Лестница. Здесь применяется диверсификация вложений путем инвестирования в бумаги с разными сроками погашения. Как правило, инвесторы используют от 3 до 10 облигаций.

- Штанга. Включает как долгосрочное, так и краткосрочное инвестирование. Первые позволяют сохранить фиксированную долю прибыли, а вторые – приумножить капитал.

- Пуля. Предусматривает погашение в один и тот же срок. Тактика применяется для инвестирования под конкретные цели.

Облигации – консервативный инструмент, а потому метод технического анализа к ним не может быть применен. При выборе долговой бумаги преимущественно используется фундаментальный анализ.

На что следует обращать внимание при выборе эмитента:

- Кредитоспособность. Ее можно оценить исходя из кредитных рейтингов, которые присваиваются фирмам профессиональными рейтинговыми агентствами.

- Надежность. Самыми выигрышными в этом плане считаются государственные облигации ОФЗ (облигации федерального займа). Насторожить должны бумаги частных фирм с низкими кредитными рейтингами.

Если мы выбрали компанию-эмитента и сроки размещения определены, можно приступить к анализу облигаций. Для сортировки выгодных предложений нам понадобятся следующие параметры:

- Доходность. Чтобы определить потенциальную прибыль, следует оценить разницу между биржевой и номинальной ценой актива, годовую процентную ставку, срок погашения. Кроме того, данный показатель сравнивается со среднерыночными: завышенная ставка увеличивает риски.

- Ликвидность. Чем активнее история торгов, чем чаще инвесторы покупают облигации определенных выпусков, тем выше ликвидность и возможность быстро продать активы в случае необходимости.

- Иногда выгоднее приобрести государственные облигации, которые не облагаются налогом, нежели более доходные корпоративные, но с которых придется платить налог.

В первую очередь, необходимо смотреть на такие показатели, как закредитованность компании-эмитента, её финансовые результаты за последние года.

Для анализа облигаций, торгуемых на московской бирже, можно посмотреть карточку эмитента в разделе «Отчетность эмитентов» на сайте moex.com.

Также для анализа удобно использовать такие онлайн агрегаторы, как bonds.finam.ru и rusbonds.ru.

Как и где купить облигации?

Не удовлетворяет статус владельца только «народных облигаций»? Имеются амбициозные планы, воплотить которые в реальность может лишь активное инвестирование в облигации и перспективные акции, с краткосрочными сделками по ценным бумагам?

Для этого необходимо открыть свой брокерский счет. Выбрать брокера. Их сейчас достаточно. Все крупные банки предоставляют брокерские услуги своим клиентам (БКС, ВТБ, Сбербанк, Тинькофф).

Цифровые технологии предоставляют современным инвесторам и трейдерам огромное преимущество – удаленное открытие и управление брокерским счетом. Не нужно тратить время, чтобы ехать в офис брокера и оформлять там документы.

После того, как будет выбран брокер, заключен с ним договор и открыт брокерский счет, необходимо выбрать торговый терминал. Установить его на компьютер или смартфон. Используя эти программные решения, начинать инвестиции в активы и торговлю ценными бумагами.

Не поддавайтесь очарованию фразы «Лучший брокер». У брокера задача кардинально отличается от той, которую решает на бирже инвестор

Для него важно в точности выполнить заявку клиента. А про доходность этих сделок – должен думать сам клиент

Поэтому, выбирая брокера, в первую очередь смотрим на тарифы. Чем меньше комиссия, тем лучше. Ведь доходы от инвестирования и торговли ценными бумагами – это результат интеллектуальной деятельности клиента. Следовательно, необходимо снижать «непроизводственные» затраты

Спасибо за внимание, всегда ваш Максимальный доход!

Все мировые биржи на одном торговом счете. Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Какие есть варианты

Сегодня вы можете инвестировать свои средства в облигации государства, банков или частных компаний. Традиционно банковские и государственные долговые ценные бумаги считаются более надежным способом вложений, облигации компаний — более рискованный, но и более высокодоходный инструмент.

МТБлог предлагает вашему вниманию некоторые варианты инвестирования в облигации, которые рынок может предложить покупателям сегодня.

| Продавец облигации | Выпуски облигаций | Валюта | Номинальная стоимость | Ставка дохода | Погашение | Досрочное погашение | Срок выплаты процентов |

| ОАО «Беларусбанк» | 217 — 219 выпуски | USD | 1000, 3000, 5000 | 2,4 % фиксированная | 29.02.2020 | Не предусмотрено | 1 раз в 3 месяца |

| ОАО «Белагропромбанк» | 224 выпуск | USD | 1000 | с 06.07.2017 по 18.07.2018: 3,0%; с 19.07.2018 по 18.07.2019: 2,5%; с 19.07.2019 по 18.07.2020: 2,0% |

18.07.2010 | По инициативе Банка на основании соответствующего решения Наблюдательного совета банка с предварительным уведомлением владельцев облигаций за 5 рабочих дней до установленной даты досрочного погашения | 1 раз в 3 месяца |

| Минфин РБ | 252 | USD | 1000 | 4,2 % фиксированная | 22.08. 2024 | Не предусмотрено | 1 раз в 6 месяцев |

| Простормаркет | 5 | USD | 100 | 7 % | 03.09.2021 | Не предусмотрено | 1 раз в 3 месяца |

| ООО «Лизинг-ресурс» | 1 | USD | 100 | 7,5 % | 07.09.2021 | Не предусмотрено | 1 раз в 3 месяца |

Эксперт МТБанка рассказывает, каким облигациям можно смело отдавать предпочтение на белорусском рынке ценных бумаг: «Самыми безопасными вложениями считаются облигации государственных органов, гарантом выплат по которым выступает государство. В РБ гособлигации эмитирует Министерство Финансов Республики Беларусь. Например, один из последних выпусков ВГДО 252 в долларах США размещается на 6 лет с фиксированной годовой процентной ставкой 4.2%. Физическое лицо может приобрести облигации обратившись к одному из профессиональных участников рынка, которыми в том числе являются и банки.

Также эмитентами облигаций могут выступать банки и иные компании. Облигации компании являются самыми высоко доходными облигациями, но несут в себе риск эмитента

В случае покупки корпоративных облигаций следует обратить внимание на репутацию компании, изучить её финансовое состояние (обязательно наличие прибыли и отсутствие значительной кредиторской задолженности), а также ознакомиться с планами по развитию организации»

Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон.

Акции дают пассивную прибыль в виде дивидендов. Но дивидендные никто не гарантирует. В тяжелые года их могут не выплачивать. Также по номинальной стоимости никто не будет выкупать акции, а, значит, есть риски падения котировок. То есть инвестор больше рискует, но и может заработать больше.

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому потенциальный доход у всех разная. Если рассматривать безрисковую доходность, то она есть только у гособлигаций (ОФЗ).

Доходность по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Примечание

Текущая ключевая ставка ЦБ 4,50% (изменение от 19 марта 2021 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации должны стать привлекательными.

Самый лучший способ снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск.

Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

Частным инвесторам лучше избегать в своём портфеле дефолтных облигаций. Лучше потерять 10-30% от стоимости, чем потом несколько лет ждать компенсации от эмитента, если она вообще будет.

Как избежать дефолта по облигациям;

Какие права дает купонная облигация ее владельцу. Почему инвестиции лучше начинать с облигаций?

Облигационный рынок в России пользуется популярностью даже среди международных инвесторов, благодаря высоким ставкам и доходности, а также регулярным платежам по купонам. Российский облигационный рынок более надежный, чем в странах с похожей экономикой. Поэтому иностранцы любят инвестировать в российские облигации и очень много их покупают. К тому же, если вы мечтаете стать трейдером и зарабатывать на бирже, то начинать учиться этому лучше всего на облигациях.

Гарантия надежности инвестиций

Российский рынок пока не может похвастаться большим количеством качественных акций, облигационный рынок в 4 раза больше. Даже агрессивный инвестор должен иметь консервативный портфель. О других видах инвестирования вы можете прочесть здесь.

Иметь облигации в портфеле, рекомендуют даже опытные инвесторы. Они уравновешивают портфель, если наступают какие-либо кризисные моменты. К примеру, при просадке рынков из-за коронавируса в выигрыше остались те инвесторы, у кого серьезная доля была в виде облигаций.

Существует такой момент, как банкротство компании либо банка. Может быть отзыв лицензии либо что-то пошло не так. В первую очередь получат деньги люди, у которых были облигации, затем вкладчики и самыми последними получат деньги владельцы акций.

У облигаций, в отличие от других ценных бумаг, существует понятие номинальная стоимость. Это значит, что при покупке облигаций есть 100% гарантия того, что инвестор вернет деньги в эквиваленте номинала (зачастую это 1000 рублей за бумагу).

Гарантия доходности инвестиций

Предположим, у вас есть 1 млн рублей. Вы решили увеличить свой капитал, чтобы накопить денег на определенные финансовые цели. Вы вкладываете этот миллион в банк на срок 2-3 года под относительно высокий процент. Допустим возникла ситуация, что вам срочно понадобились деньги. При досрочном расторжении договора вы получите минимальный доход, поскольку банк его вам начислит по ставке до востребования под 0.01- 0.1% годовых!

У облигаций же существует такое понятие, как купонный доход. Если человек купил облигации и вдруг через полгода ему понадобились деньги, — что он делает? Он продает облигации и ему выплачивается купонный доход с каждой облигации за период владения облигацией.

Как работают облигации для чайников в РФ

Облигации работают по простому принципу займа. Компания, которая нуждается в деньгах, получает их в обмен на выпущенные ценные бумаги. При этом она принимает на себя обязательства с установленной периодичностью выплачивать вознаграждение тому, чьими деньгами она пользуется (купон), и вернуть все полученные средства в полном объеме в установленный день (дата погашения).

Если человек, давший в долг такой компании, хочет вернуть свои деньги раньше, он может продать облигации другим людям на бирже. При этом он получит рыночную цену этих бумаг и НКД.

Какой открыть брокерский счет

Существует 2 разновидности брокерского счета: стандартный и ИИС. Они различаются видом налоговой льготы, на которую может претендовать инвестор. Счет первого типа позволяет освободить от НДФЛ прибыль, полученную от продажи активов, находившихся в собственности более 3 лет.

Открыть ИИС

ИИС тоже подразделяется на 2 разновидности по типу налогового вычета. Вычет первого типа позволяет вернуть 13% от суммы, внесенной на счет, но не более чем 52 тыс. руб. в год. При этом инвестор должен иметь налогооблагаемый доход и заплатить с него НДФЛ в равном или большем размере.

Вычет второго типа освобождает от налога всю прибыль, полученную от приобретенных на нем активов. Поскольку купонные выплаты по ОФЗ и части корпоративных облигаций и так не облагаются НДФЛ, покупать такой актив, используя ИИС второго типа, невыгодно.

Для того чтобы у человека возникло право на налоговый вычет, он должен владеть счетом не менее 3 лет. Ограничения по частоте операций с ценными бумагами при этом нет. Если возврат НДФЛ уже оформлялся, но ИИС первого типа был закрыт до истечения минимального срока, деньги должны быть возвращены налоговой службе с уплатой пени.

В 2019 г. многие брокеры поддерживают дистанционное открытие счета. Сделать это можно через Сбербанк-Онлайн, личные кабинеты клиентов ВТБ, Тинькофф и других финансовых организаций. После подачи заявки клиент получит возможность участвовать в торгах через 2-3 рабочих дня.

Купить пифы выгодно

Самостоятельная покупка через терминал онлайн-торговли не единственный способ инвестировать в облигации. Человек, который не хочет самостоятельно формировать искать прибыльные варианты, может передать деньги в доверительное управление или купить пай в паевом инвестиционном фонде (ПИФ).

Существует множество ПИФов, ориентированных на вложения исключительно в облигации. Примером таковых может стать фонд еврооблигаций, предлагаемый Почта Банком. Минимальная сумма вложений 5 тыс. руб.

Покупка такого актива или вложение в ETF — единственный способ, как инвестировать в облигации, номинированные в иностранной валюте, для большинства новичков. Это связано с тем, что цена одного бонда начинается от 1000 долларов. Не каждый готов вложить такую сумму в одну бумагу на начальном этапе накопления капитала.

Однако следует помнить, что клиенты подобных организаций платят комиссию управляющим фондам. Она может достигать нескольких процентов и взимается, даже если доходность вложений была отрицательной.